Подоходный налог во франции

Подоходный налог во франции

Про подоходный налог для физлиц во Франции

В последнее время в российских СМИ часто упоминаются высокие ставки подоходного налога во Франции, а именно 75% для миллионеров. Но чтобы составить объективную картину того, много или мало платят налогов французы по сравнению с россиянами, нужно иметь внятное и достаточно полное представление о том, как именно организовано подоходное налогообложение физических лиц во Франции по сравнению с Россией. Именно этому и посвящена эта статья.

Налогоплательщики и налоговая база В России подоходным налогом (НДФЛ — налог на доходы физических лиц) облагается в отдельности каждое физическое лицо, получающее доход. Т.е. налоговая база (сумма, с которой платится налог) вычисляется индивидуально для каждого налогоплательщика по сумме его персональных доходов.

Во Франции подоходным налогом (IR — Impôt sur le Revenu) облагается не каждое отдельное физическое лицо, а вся семья в целом. Иногда это называют подоходным налогом с домохозяйства. Под семьей понимаются супруги и их дети, не достигшие 18 лет, а также дети, не состоящие в браке и моложе 21 года, либо дети-студенты моложе 25 лет. Налоговая база вычисляется для всей семьи как совокупный годовой доход всех членов семьи за вычетом определённых видов расходов, которые налогом не облагаются (подробнее про налоговые вычеты см. ниже).

Далее эта суммарная семейная налоговая база делится на коэффициент размера семьи, и таким образом получается налогооблагаемая доля одного члена семьи, т.е. некий среднедушевой доход семьи (QF — Quotient Familial), который и определяет величину ставки подоходного налога для этой семьи (см. шкалу подоходного налога ниже).

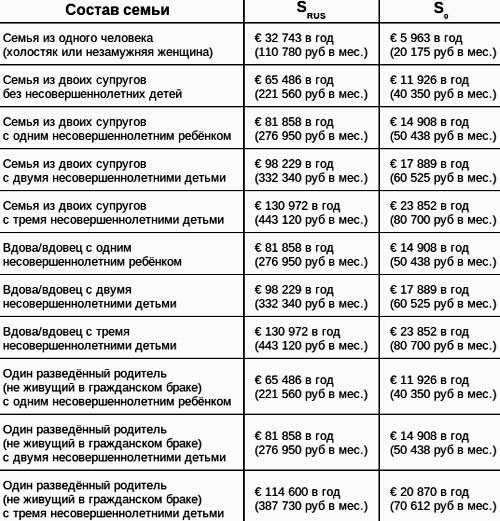

QF = (Совокупный доход семьи) / (Семейный коэффициент)

Для среднедушевого дохода семьи (QF) считается налог по ступенчатой прогрессивной шкале — это получается размер налоговых отчислений на одну долю семьи. А далее размер налоговых отчислений с одной доли снова умножается на коэффициент размера семьи — таким образом получается размер налоговых отчислений на всю семью. Семейный коэффициент При подсчёте коэффициента размера семьи складываются весовые коэффициенты всех членов семьи. Взрослые (одинокие или супруги с официально зарегистрированным браком) — каждый по 1, первый и второй несовершеннолетние дети (живущие с обоими родителями) — по 0.5, третий и последующие несовершеннолетние дети (живущие с обоими родителями) — каждый по 1. При разводе или смерти одного из родителей вес ребёнка в подсчёте семейного коэффициента увеличивается.Если это просто одинокий холостяк или незамужняя женщина без детей, то коэффициент размера семьи 1;для семьи из двоих супругов без несовершеннолетних детей коэффициент размера семьи 2;для семьи из двоих супругов с одним несовершеннолетним ребёнком коэффициент размера семьи 2.5;для семьи из двоих супругов с двумя несовершеннолетними детьми коэффициент размера семьи 3;для семьи из двоих супругов с тремя несовершеннолетними детьми коэффициент размера семьи 4;для вдовы/вдовца с одним несовершеннолетним ребёнком коэффициент размера семьи 2.5;для вдовы/вдовца с двумя несовершеннолетними детьми коэффициент размера семьи 3;для вдовы/вдовца с тремя несовершеннолетними детьми коэффициент размера семьи 4;для одного разведенного родителя (не живущего в гражданском браке) с одним несовершеннолетним ребёнком коэффициент размера семьи 2;для одного разведенного родителя (не живущего в гражданском браке) с двумя несовершеннолетними детьми коэффициент размера семьи 2.5;для одного разведенного родителя (не живущего в гражданском браке) с тремя несовершеннолетними детьми коэффициент размера семьи 3.5;

и т.д.

Итого холостяки платят во Франции налогов в среднем больше, женатые в среднем меньше (т.к. жёны либо не работают, либо имеют зарплату ниже мужа, а значит среднеарифметический доход QF будет меньше), а женатые с детьми платят налогов ещё меньше (чем больше детей, тем меньше налогов). Такая схема налогового стимулирования семьи и демографии действует во многих европейских странах. Процентная ставка (шкала) подоходного налога

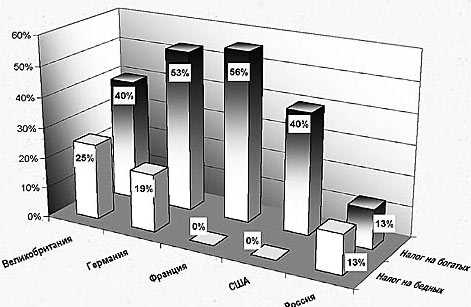

В России шкала подоходного налога (НДФЛ) плоская, т.е. налоговая ставка единая для всех и не зависит от уровня дохода. По основным видам дохода налоговая ставка 13% от суммы персонального дохода налогоплательщика.

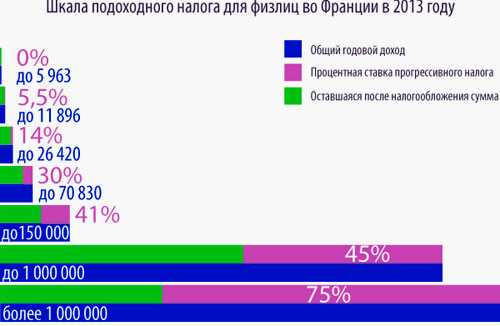

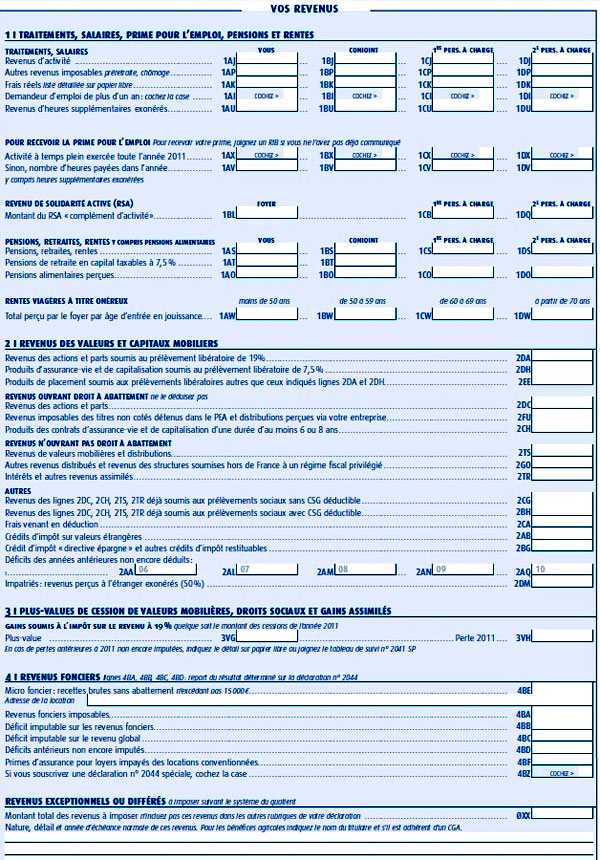

Во Франции шкала налоговых ставок подоходного налога (IR) не плоская, а прогрессивная. Чем выше доход, тем выше ставка налога. При этом шкала налогов пересматривается и утверждается парламентом Франции каждый год (в зависимости от уровня инфляции, бюджета и экономической ситуации в стране). Вот, например, шкала подоходного налога для физлиц во Франции в 2013 году:

QF до 5 963 евро в год: налог 0% QF от 5 963 до 11 896 евро в год: налоговая ставка 5,5% QF от 11 897 до 26 420 евро в год: налоговая ставка 14% QF от 26 421 до 70 830 евро в год: налоговая ставка 30% QF от 70 831 до 150 000 евро в год: налоговая ставка 41% QF от 150 001 до 1 000 000 евро в год: налоговая ставка 45%

QF свыше 1 000 000 евро в год: налоговая ставка 75%

В прошедшем 2012 году шкала была почти такой же за исключением дополнительных более высоких налоговых ставок для сверхвысоких доходов:

QF до 5 963 евро в год: налог 0% QF от 5 963 до 11 896 евро в год: налоговая ставка 5,5% QF от 11 897 до 26 420 евро в год: налоговая ставка 14% QF от 26 421 до 70 830 евро в год: налоговая ставка 30%

QF свыше 70 830 евро в год: налоговая ставка 41%

При рассмотрении этой прогрессивной шкалы налоговых ставок очень важно учитывать два момента:

1) Слева в налоговой шкале указан не доход одного физического лица, а именно среднегодовой доход в расчёте на одного члена семьи (Quotient Familial). Например, если супруг зарабатывает 28 000 евро в год (~94 750 рублей в месяц), а его жена не работает и сидит дома с единственным несовершеннолетним ребёнком, то (без учёта различных вычетов) QF будет равен 28 000 ÷ 2.5 = 11 200. Это значит налоговая ставка подоходного налога для этой семьи во Франции будет составлять 5.5% (а не 30%, как может показаться на первый взгляд неподготовленному российскому обывателю).

В России, где учитывается именно персональный доход налогоплательщика, ставка подоходного налога для доходов этой семьи будет составлять всегда 13%.

2) Указанная справа процентная ставка налога применяется не ко всему доходу целиком, а только к той его части, рамки которой определены слева. Т.е. часть среднедушевого дохода на члена семьи до 5 963 евро в год не облагается налогом вообще, часть среднедушевого дохода на члена семьи от 5 963 до 11 896 евро в год облагается налогом по ставке 5.5%, часть среднедушевого дохода на члена семьи от 11 897 до 26 420 евро в год облагается налогом по ставке 14% и т.д. Таким образом, определяемая по этой шкале ставка налога — это максимальная ставка, применяемая только к самой верхней части дохода. Более низкие части дохода будут облагаться налогом по более низким ставкам. В России же единая налоговая ставка 13% применяется ко всему доходу целиком, без градаций.

Пример: Семья, состоящая из двоих супругов с двумя несовершеннолетними детьми, зарабатывает совокупно 40 000 евро в год (135 300 рублей в месяц).

Расчёт подоходного налога с этой семьи в России (в год): 40000 × 0.13 = 5200 евро (~211 100 рублей)

Расчёт подоходного налога с этой семьи во Франции (в год): Коэффициент размера семьи = 3 QF = 40000 ÷ 3 = 13333 => налоговая ставка (максимальная) 14%

(5963 × 0 + (11896-5963) × 0.055 + (13333-11896) × 0.14) × 3 = (0 + 326.315 + 201.18) × 3 = 1582 евро (~64 200 рублей)

Получается, что для семьи с таким доходом в России налоговые отчисления подоходного налога будут более чем в три раза выше, чем во Франции. А для такой же семьи с меньшим доходом платить подоходный налог в России будет ещё менее выгодно, чем во Франции. Налоговые вычеты

Во Франции существует широкая система налоговых вычетов (профессиональных, семейных, социальных, имущественных и др.), что снижает налоговую базу (налогооблагаемую сумму) и соответственно в некоторых случаях может снижать и налоговую ставку (т.к. шкала прогрессивная). Например, из налоговой базы подоходного налога (т.е. из налогооблагаемой суммы семейного годового дохода) перед уплатой налогоы вычитаются:

а) Все профессиональные расходы (расходы, понесенные работающими членами семьи на то, чтобы получить доход от своей работы). Сюда относится оплата профессионального обучения (семинары/курсы по специальности, профессиональная подготовка и переквалификация и т.п.), транспортные расходы на проезд на работу и с работы, покупка спецодежды и рабочих инструментов, необходимых для выполнения работы (включая компьютеры/ноутбуки/телефоны/оргтехнику), расходы на рабочие обеды, расходы на аренду личного офиса и прочие рабочие/профессиональные расходы.

б) Расходы на покупку и постройку жилья для своей семьи.

в) Расходы по охране дома.

г) Социальные/медицинские расходы: страхование жизни (своей и членов семьи), отчисления в фонды медицинского/социального страхования, расходы на лекарства.

д) Расходы на содержание детей в яслях и детских садах. Расходы на обучение детей в школах, лицеях, колледжах и вузах.

е) Расходы на содержание недееспособных членов семьи. Если вместе с семьёй и на её содержании живёт ближайший родственник (родитель/ребёнок), который является хоть и совершеннолетним, но недееспособным иждевенцем (инвалид, неработающий старик и др.), то на него можно либо получить фиксированный налоговый вычет (несколько тысяч евро в год, без подтверждения расходов), либо присовокупить его доход к общему доходу семьи и учесть его в семейном коэффициенте на равне с несовершеннолетним ребёнком.

ж) Вычет за ребёнка-военнослужащего можно получить даже если он уже совершеннолетний, и даже если у него уже есть своя семья. Вычет за военнослужащего производится точно так же, как за несовершеннолетнего ребёнка или другого иждевенца на содержании семьи. На него можно либо получить фиксированный налоговый вычет (несколько тысяч евро в год, без подтверждения расходов), либо присовокупить его доход к общему доходу семьи и учесть его в семейном коэффициенте на равне с несовершеннолетним ребёнком.

з) Если помогаешь деньгами работающим родителям, которые живут отдельно, то тоже можешь перед уплатой налогов вычесть соответствующую сумму из своего семейного дохода, но эту передачу денег родителям придётся подтвержить банковской выпиской, а также эта сумма войдёт в суммарный семейный доход работающих родителей (и отразится на их налогах, если они живут во Франции).

и) Расходы на благотворительность (их нужно подтверждать банковскими выписками).

Во Франции все эти вычеты существуют не просто номинально на бумаге, они реально работают, и множество французских семей ими регулярно пользуется, чтобы уменьшить свою налоговую базу.

В России налоговые вычеты тоже существуют. Но, во-первых, в России их, на сколько я знаю, меньше, а во-вторых, их размер ограничен сверху весьма небольшими суммами. Соответственно значительного уменьшения налоговой базы они не дают. Налоговые резиденты

Налоговыми резидентами Франции являются лица, которые более 183 дней в году проживают на территории Франции. При этом для статуса налогового резидента Франции совсем не обязательно быть гражданином Франции, можно постоянно проживать там, имея только вид на жительство. Налоговые резиденты Франции обязаны платить во Франции по французским налоговым ставкам подоходный налог со всех видов доходов (зарплата, премии, дивиденды, доходы от недвижимости, доходы от банковских вкладов, земельная рента, доход от коммерческой деятельности и др.), причём как с доходов, полученных на территории Франции, так и с доходов, полученных за пределами Франции.

В России с определением статуса налогового резидента и с налоговыми обязательствами для налоговых резидентов ситуация практически такая же. Социальные отчисления

Ни в России, ни во Франции отчисления в социальные фонды не считаются налогом. Они отчисляются до выплаты подоходного налога и идут не в бюджет, а в некие внебюджетные фонды социального/медицинского/пенсионного страхования. Впоследствии средства из этих фондов используются для выплаты различных медицинских/социальных пенсий/пособий (пособий по больничным листам; расходов на медицинскую помощь; пособий, связанных с рождением ребёнка; пенсий по старости; пенсий по утере кормильца; выплат в связи с инвалидностью и др.).

В России отчисления (страховые взносы) обязательного социального страхования делает только работодатель с зарплатного фонда. Наёмный работник самостоятельно эти отчисления не производит и их реальный размер в своей зарплатной ведомости даже не видит. Для работника это скрытые платежи.

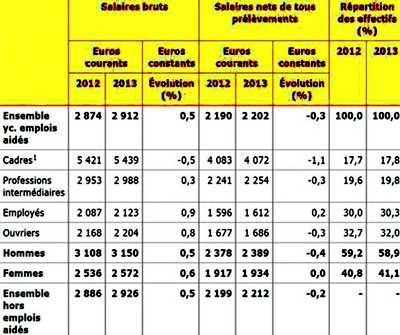

Во Франции же обязательные отчисления в различные фонды социального/медицинского/пенсионного страхования разделены между работодателем и наёмным работником. Часть этих платежей платит работодатель с зарплатного фонда (как и в России). Но другую часть этих отчислений платит сам работник со своей зарплаты (той, которую указывают в объявлениях о работе и в трудовом договоре). Примерно 18-20% от официально объявленной зарплаты каждого работника отчисляются в фонды соцстрахования. И соответственно дальнейшему подоходному налогообложению подлежит только оставшаяся часть 80-82% от исходной французской зарплаты.

Во Франции принято указывать «очень грязную» зарплату, т.е. ещё до социальных отчислений. Это нужно учитывать при сравнении российских и французских зарплат. Если для сравнения берётся российская «грязная» зарплата (после социальных отчислений, но до уплаты подоходного налога), то из французской «очень грязной» зарплаты для адекватного сравнения сначала нужно вычесть 20%, чтобы тоже получилась просто «грязная» зарплата после социальных отчислений, но до уплаты подоходного налога. Во всех примерах в данной статье указанный доход семьи — это сумма после социальных отчислений и перед уплатой налогов.

Фактически сами отчисления в социальные фонды во Франции делает работодатель (как свою часть, так и часть с зарплаты работников) ещё до выплаты денег на банковский зарплатный счёт работника. Но разница с Россией в том, что в этом случае работник в зарплатной ведомости видит сумму, удержанную с него в виде социальных отчислений, т.е. осознаёт свою персональную часть социальных отчислений. Например, если объявленная грязная зарплата работника составляет 50 000 евро в год, то работник явно увидит, что из них 10 000 евро в год было отчислено в фонды социального страхования, а только 40 000 евро было перечислено ему (до уплаты налогов), и дальнейший подоходный налог он будет платить именно с этих 40 000 евро.

Явная для работников выплата социальных отчислений — это очень важный фактор, играющий роль в осознании французскими работающими гражданами того, сколько именно денег они передают со своих доходов в фонды социального страхования, чтобы потом требовать за эти большие деньги достойной пенсии, достойной медицины, достойных пособий и прочих социальных благ на должном уровне. Собственно, это французы и имеют взамен своих социальных отчислений. Налоговые выплаты и налоговые агенты

В России налоги в бюджет платит за наёмных работников сам работодатель, а работник получает на руки зарплату уже после удержания всех подоходных налогов. Т.е. работодатель в России является для своих работников налоговым агентом по уплате подоходного налога.

Во Франции работодатель не является налоговым агентом для наёмных сотрудников. Он полностью выплачивает работникам на руки всю сумму (после социальных отчислений, но до выплаты налогов), а подоходный налог с полученной зарплаты обязан платить уже сам наёмный работник самостоятельно.

Самостоятельная выплата подоходного налога — это очень важный фактор, играющий роль в осознании французскими налогоплательщиками того, сколько именно денег они передают со своих доходов в бюджет, чтобы потом требовать сполна с органов власти (президента, правительства, парламента), чиновников, полиции и прочих структур, живущих на бюджетные средства, качественной работы на благо своих налогоплательщиков. Налоговый период и налоговая декларация

Налоговый период для расчёта подоходного налога и в России, и во Франции — это 1 календарный год.

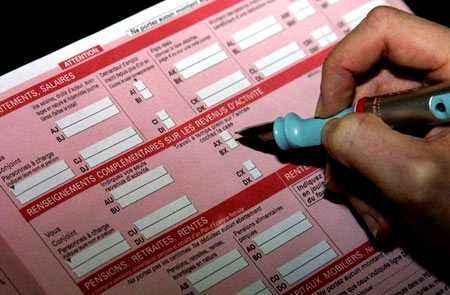

Но в России налоги за наёмных работников платит работодатель 2 раза в месяц, а самим работникам подавать налоговую декларацию в начале следующего года нужно только в случаях, когда у налогоплательщика кроме зарплаты был какой-то дополнительный источник дохода (доход от недвижимости, доход от дивидендов, доход от коммерческой деятельности и др.)

Во Франции же работники всегда сами платят подоходный налог. После окончания года налогоплательщикам по почте присылаются налоговые декларации, они самостоятельно заполняют их и перечисляют налоги в бюджет через местные налоговые органы (обычно за 3 платежа в течение года, следующего за отчётным налоговым годом). Налоговые нарушения и преступления Контроль за своевременностью и точностью налоговых выплат во Франции очень жёсткий. Даже незначительная просрочка в подаче налоговой декларации грозит штрафом ~10% к сумме налоговых отчислений по этой декларации. Непреднамеренная ошибка в декларации (например, забыл указать какой-то небольшой дополнительный доход) грозит штрафом ~10% (кроме полной уплаты налогов за этот период). Намеренная ошибка в декларации (например, явное занижение реальных доходов) грозит штрафом в виде двукратного увеличения налоговых отчислений за отчётный период. Более серьёзные нарушения (укрывание налогов в особо крупных размерах; подделка документов, подтверждающих доходы/расходы и др.) уже являются налоговым преступлением и грозят кроме штрафов ещё и реальным тюремным сроком.

С налогами там строго, и пытаться обманывать налоговиков действительно опасно.

В России, на мой взгляд, точность и своевременность налоговых отчислений контролируется менее жёстко, и наказания за налоговые нарушения менее суровые. Очень многие налоговые резиденты частично укрывают свои реальные доходы, чтобы платить меньше подоходного налога, и не несут за это серьёзной ответственности перед законом. Пример вычисления подоходного налога французской семьи

Допустим, семья, живущая во Франции, состоит из двоих супругов с одним несовершеннолетним ребёнком (или ребёнком-студентом). Суммарная зарплата родителей (в любой пропорции между ними) составляет 40 000 евро в год (это зарплата ещё до вычета социальных отчислений). При этом годовой расход этой семьи на профессиональные расходы, покупку компьютера/ноутбука, расходы на ясли/садик/школу/университет и прочие семейные расходы подлежащие вычетам составляет 4 000 евро.

Декларируемая зарплата (т.е. после выплаты 20% социальных отчислений, но перед уплатой подоходного налога) составит: 40000 × 0.8 = 32000 евро в год. После налоговых вычетов налоговая база составит: 32000 — 4000 = 28000 евро. Семейный коэффициент для супругов с ребёнком составляет 2.5 Среднедушевой доход на одного члена семьи (QF) составляет: 28000 ÷ 2.5 = 11200 евро. Это определяет максимальную ставку подоходного налогообложения 5.5% Итого сумма налоговых отчислений по подоходному налогу с этой семьи будет: (5963 × 0 + (11200 — 5963) × 0.055) × 2.5 = 5237 × 0.055 × 2.5 = 720 евро в год. Заключение

Надеюсь, после прочтения этой статьи у вас сложилось достаточно внятное и целостное понимание системы подоходного налогообложения во Франции. Теперь вы сможете не только верить на слово любым заявлениям о том, что во Франции очень высокие (или наоборот очень низкие) подоходные налоги, а вы сможете самостоятельно оценить уровень налогов во Франции, уже зная, как именно они взимаются.

Оригинал взят: http://mvgolubev.blogspot.ru/2012/12/french-tax.html

+=============================================================================================+

ALSO.Попытка найти серьезные обзоры темы оплаты налогов в России, исследования налоговых систем в разных странах, обзоры и сравнения российских ученых-аналитиков не увенчалась успехом. Вполне возможно, плохо искал. Поэтому, спасибо энтузиастам в интернет сети, которые помогают открыть глаза на эту важнейшую тему. Сравнение налоговых систем России и развитых стран необходимо проводить с осторожностью, ибо необходимо помимо состояния экономики, уровня и качества жизни населения и уровня криминализации всех сфер экономики также учитывать историзм процесса.

Важность темы налогов и их уплаты невозможно переоценить. Можно сказать с уверенностью: достаточно установить в стране нормальную (жесткую), прозрачную, понятную, цивилизованную систему сбора налогов и ее перманентное обсуждение в обществе, то и не понадобятся ни злые законы о борьбе с коррупцией, ни выступления на болотной и т.п., так как все очень быстро встанет на свои места — и волки будут сыты и овцы будут целы.

Но в России, как мы знаем, налоговая система в цивилизованном ее смысле, абсолютно отсутствует. Гражданин страны не знает своих налогов, не понимает, как они рассчитываются, на что идут. Причем, это детское неведение активно подпитывается всеми госструктурами. Кто в этом виноват? Да сами граждане и виноваты. Больше никто. Надо требовать от работодателя информации о выплаченных налогах, а от властных структур всех уровней — полной информации, на что налоги идут, до копейки. Причем, эта информация должна быть понятной, простой, проверяемой, подсчитываемой и т.д. Более того, необходимо добиться того, чтобы каждый гражданин России знал своего налогового инспектора (боялся его пуще Путина), знал телефон налоговой инспекции, где она находится, какие хорошие люди там работают, и посещал это чудное заведение хотя бы раз в год, чтобы отдать декларацию, пообщаться с налоговым инспектором, с радостью расстаться со своими кровными денежками. Вы спросите, а зачем это нужно, эти мучения?

Ответ простой — каждый налогоплательщик должен самостоятельно, сам, никому не поручая, разумно, с чувством выполненного долга оплатить свой собственный налог государству, гражданином которого он является. Причем, он должен понимать, что если он не выплатит этих денег, то он заплатит штраф или отправится в тюрьму. Всей своей шкурой должен чувствовать налогоплательщик расставание со своими деньгами. Вот такой вот сакральный ритуал, понимаешь.

Только после того, как гражданин расстанется с N-ой суммой денег (и остро почувствует их отсутствие, не смотря на свои доходы) в пользу государства, то он, гражданин, если он не полный идиот, будет сначала может быть, робко, потом посмелее задавать не менее сакральные вопросы: на какие такие благие дела пошли мои деньги? Кто их получил в моем районе, деревне, селе, городке, городе, области, округе, стране? В какой сумме собраны налоги, каково их качество, на какие программы идут налоги? Как капитализируется его пенсионный фонд и, в целом, в городе, области, стране? Кто в данной местности занимается распределением налогов и на какие программы? Каково состояние дел в моем городе c платежным балансом? Сколько построено дорог, сколько отремонтировано и за какие деньги? Почему мэр города принял так много приезжих, на каком основании, зачем их так много? Есть ли для них рабочие места, являются ли приезжие налоговыми резидентами, каков их налоговый статус? Какая информация за месяц, квартал, год выложена сити-менеджером на сайте района, города, области, страны в P&L, и почему в этом отчете такие странные, подозрительные цифры? Может мой город идет ко дну, и на грани банкротства из-за разных причин и пора менять или сити-менеджера или место жительства? И т.д. и т.п. Это — очень простые вопросы разумных граждан, живущих на своей территории, любящих свое место проживания и требующих от назначенных ими управленцев отчета за свои действия в обмен на скурпулезную оплатут налогов. Все очень просто.Безусловно, если граждане города исправно платят налоги, а городской управленец не справляется с задачей их распределния на благо горожан, то горожане имеют полное право при отсутствии злого умысла и состава преступления в действиях ответственного лица немедленно уволить его с должности, а в случае выявленных нарушений (для этого существуют независимые аудиторы) привлечь его к ответственности.

Чем больше тумана и сложностей в вопросах фискальной политики и сложностей донесения фискальной информации для гражданина, тем больше в них обмана и жульнических схем.

Как-то однажды собеседовал (в Москве) одну девушку на предмет занятия вакансии. Спросил, что ее не устроило на прошлом месте работы. Ответ меня не то, чтобы поразил особо, но запомнился надолго. Она ответила просто: сначала уменьшили премию (она работала менеджером в одной крупной компании), потом просто перестали ее платить, хотя работала вроде нормально. И еще, добавила она — при увольнении выяснилось, что хоть ее и занесли в трудовую книгу, как работника, но компания никаких взносов ни в какие фонды за нее не вносила! Т.е. работник работал в компании на птичьих правах, получая з/п в конверте. Никаких копий выписки по форме 2-НДФЛ она на руки не получила. Понятно, что она сама плохо знала законодательство и не попросила работодателя ознакомить ее со своей карточкой. Меня поразил цинизм директора этой компании (если, конечно, девушка не лукавила) — он ничего не боялся.Другие распространенные случаи махинаций директоров компаний — это полное игнорирование в предоставлении различных социальных льгот для определенных групп работников. То ли от незнания, то ли от нежелания кадровых служб, работникам в некоторых случаях не оформляют уменьшение их налогооблагаемой базы, хотя это выгодно и предприятию.

Налоговая (фискальная) безграмотность населения России, как явление, носит массовый характер. Большинство населения до сих пор еще живет представлением о государстве, сложившемся в советское время. И ждут, бедолаги, ждут не дождутся, когда же «большие начальники» станут добрыми и дадут им все, как в сказке. Вот так вот просто, возьмут и дадут. Потому что, они, «большие начальники», конечно же пекутся о каждом гражданине и только и думают каждую секунду, как там дела у какой-нибудь марь-и-ванны в ее Запендрищенске, чем же ей помочь-то, прямо в кровь ноги стаптывают, прямо мозоли на руках срывают от дел праведных, чтобы помочь ей, болезной, проблемы ее решить. Представления эти о себе власть не только не развенчивает, как миф, но и активно подогревает в умах и представлениях остатков «гомо советикус». Типичной Марь-и-ванне даже не вдомек, что какой-то большой начальник, быстрее всего, пришел на свой пост с единственной целью — пилить бабло, а опилки с этого процесса смахивать в местный бюджет. И нет ему никакого дела до нее, болезной, разве что раз в год, ради пиара, какое чудо «дарения» с барского плеча не совершить прилюдно (более мерзопакостной болезни постсоветского начальства нельзя озвучить) для какой-нибудь бабушки или выбранной наугад (ибо их — миллионы) дошедшей «до точки» семьи.

Только вот уже лет двадцать пять, как минимум, никто ничего не решает за нас в России и решать не будет — все заняты только своим делом. Каждый из нас обязан своим собственным трудом и образованием доказывать, что ты — лучший. Необходимо перестать уповать на «начальников» и бояться их — они такие же люди, что и ты, а чаще всего, даже хуже, глупее, менее образованы чем ты и занимают свой пост не всегда достойно. Главный критерий качества — цифры основных показателей, больше ничего. Российская народная любовь к начальнику — это схоластика, никто не мешает любить бывшего начальника на заслуженном отдыхе. Эти фразы должны быть в первой строке букваря с детского сада записаны. Они должны вдалбливаться молодежи каждый день в школе и университете. Так как многие находятся в плену заблуждений своих родных и близких, стонущих и ностальгирующих по «прекрасной стране советов», сгинувшей в лету. Надо каждому из нас выдавливать из себя «гомо советикус», даже родившемуся после развала Союза, как выдавливал из себя раба Антоша Чехонте.

К слову сказать, еще живы в памяти потуги (которые надо всячески приветствовать) господина Починка собирать налоги с представителей шоу-бизнеса. Сколько воя было поднято в то время (http://www.kommersant.ru/doc/195428/print), многие помнят. Интересно, если сейчас «причесать» шоу-бизнес, они захотят стать налоговыми резидентами Франции? Или их всех потянет, например, в США? 🙂

Резюме: как только мозг гражданина наконец-то будет занят делом, т.е. будет контролировать кэшфло в своем ареале, платить налоги и требовать жестко отчета об их тратах от назначенных управленцев, то не потребуется никуда выходить и бузить попусту. Хотя, безусловно, законное право «бузить», т.е. собираться мирно, без оружия, обозначая свое мнение по разным вопросам, обозначенное в Конституции страны, должно неукоснительно выполняться. И ответственные лица, препятствующие этому законному праву граждан обязаны нести ответственность. Если не в наше время, то в другое, безусловно. Рукописи ведь не горят, верно?

Вот еще одна тема для размышления, вопрос, который каждый должен задать себе и «начальнику» — какая минимально установленная почасовая оплата труда в том месте (стране), где я нахожусь? Почему до сих пор эта так необходимая мера стимулирования трудовых отношений до сих пор не установлена? Кто обязан заниматься этим вопросом? Почему этот вопрос не поднимается и не обсуждается?

Торговое оборудование. Автоматизация ресторанов.

grfr.livejournal.com

Развитие налоговой системы[править | править код]

Согласно решению Генеральных штатов в 1314 г. впервые был задекларирован принцип, согласно которому новые налоги вводятся не королевским приказом, а парламентским законом. С 1341 г. вводится налог на соль в форме соляной регалии (позже откупа), а с 1439 г. — налог на земли и здания (талья). Кардинал Ришелье чётко сформулировал главную стратегию фискальной политики: «Не следует перегружать подданных налогами, но не следует и брать с них меньше, чем нужно для нужд государства».

В 1648—1652 гг во Франции разгорелась гражданская война, вошедшая в историю под названием Фронда. Непосредственной причиной Фронды стали непопулярные фискальные меры правительства, в частности введения обременительного налога на дома, что вызвало недовольство всех слоев населения. Подавление Фронды знаменовало победу королевского абсолютизма над оппозиционным ему парламентом, открыв путь к неограниченному произволу в сфере налогообложения.

Во Франции эпохи абсолютизма получила широкое распространение откупная система налогов — передача на договорной основе сбора налогов частным лицам, которые в порядке предоплаты вносили государству оговорённую сумму дохода в обмен на право собирать платежи с налогоплательщиков. Поскольку условия налоговых откупов не подлежали законодательной регламентации, открылись большие возможности для казнокрадства и коррупции. По оценкам современников, в XVIII веке в казну государства поступала лишь половина фактически собранных налогов, остальные оставалась откупщикам[1].

Жан-Батист Кольбер (1619—1683) находясь на посту министра финансов несколько облегчил бремя налогов для бедных и жестоко расправился с казнокрадами. Через сто лет Анн Робер Жак Тюрго (1727—1781) обратил внимание на проблему социальной несправедливости в налогообложении. Он предупреждал, что сословные привилегии в форме налогового иммунитета для дворян и духовенства разрушительны для государственных финансов и, кроме того, оказывают деморализующее влияние на общество. Он отказался от практики подношений генеральному контролёру (министру) финансов взятки в 100 тыс. ливров при ежегодном заключении откупного контракта.

Великая французская революция оказала значительное влияние на развитие налоговой системы Франции. В статье 14 «Декларации прав человека и гражданина» (1789 г.) провозглашалось: «Все граждане имеют право устанавливать сами или через своих представителей необходимость государственного обложения, добровольно соглашаться на его взимание, следить за его расходованием и определять его долевой размер, основание, порядок и продолжительность взимания». Великая французская революция также принесла с собой отмену налоговых иммунитетов и церковной десятины.

В течение 1807—1850 гг во Франции состоялся налоговый кадастр всех земель, охвативший все наделы в пределах государства. В XIX в. во Франции, впервые в Европе, введены акцизы на отдельные виды товаров, а также введён налог на ценные бумаги. Следующее столетие было также отмечено новациями в налоговой системе: были введены налоги на прибыль, на оборот, а в 1954 г. впервые в истории был принят принцип налога на добавленную стоимость.

Особенности налоговой системы Франции[править | править код]

От других стран Западной Европы национальная налоговая система Франции отличается лишь некоторыми, но заметными особенностями. Во-первых, для Франции свойственны высокие социальные налоги — платежи и взносы в фонды социального назначения (более 40 % общей суммы обязательных платежей и налогов по сравнению с около 30 % в среднем по странам Европейского Союза). Во-вторых, структура французской налоговой системы исторически сложилась таким образом, что фискальное значение косвенного налогообложения (налогов на потребление) в общей сумме государственных доходов превышает долю прямых. Не случайно именно Франция — родина налога на добавленную стоимость. В-третьих, в основе бюджетного процесса находится принцип приоритета ресурсов. В отличие от многих других стран, это означает утверждение парламентом сначала доходной части бюджета, а затем расходной. В-четвёртых, вопреки давней традиции централизованного управления с начала 80-х годов правительство проводит политику децентрализации, которая заключается в расширении прав местных органов самоуправления и сопровождается соответствующим перераспределением налоговых поступлений. В-пятых, согласно требованиям унификации налоговых систем в рамках Европейского Союза в последнее десятилетие наблюдается снижение ставок налогообложения с одновременным расширением налоговой базы за счёт отмены льгот.

Все законы Французской Республики, касающиеся введения новых или уничтожения старых налогов, сферы их применения, ежегодно утверждаются парламентом при принятии государственного бюджета. Кроме законов, действуют различные декреты и распоряжения, которые принимаются с целью дополнения, детализации и объяснений действующих законов.

Всего налоги и сборы во Франции составляют около 90 % доходной части бюджета. При достаточно централизованной системе законодательства в сфере налогообложения местным органам самоуправления отводится относительная автономия. Они имеют возможность самостоятельно устанавливать местные налоги, их ставки и порядок взыскания. При этом следует отметить, что во Франции действует достаточно чёткая система распределения налогов за поступлением в центральный и местные бюджеты. Но в последнее время появилась тенденция децентрализации налоговой политики. Это связано с расширением прав местных органов власти в вопросах благоустройства, экологии, градостроительства, профессиональной подготовки специалистов и т. д., что требует дополнительных поступлений в местные бюджеты.

Организация фискального контроля[править | править код]

Налоговая служба Франции находится в составе Министерства экономики, финансов и бюджета, возглавляемого министром-делегатом по делам бюджета. Администрирование налогов осуществляют Главное налоговое управление и Главное управление пошлин и других поступлений. Структурно Главное налоговое управление состоит из пяти отделов: 1) отдел подготовки законодательства (функции: разработка проектов законов и других нормативных актов в сфере налогообложения) 2) отдел общего управления налогами (функции: обеспечение аккумуляции налоговых поступлений в государственном бюджете) 3) отдел рассмотрения споров (функции: рассмотрение жалоб и подготовка материалов для уголовного преследования за налоговые правонарушения) 4) отдел по делам земель и государственного имущества (функции: кадастровая оценка земель, управление движимым и недвижимым государственным имуществом), 5) отдел кадров (функции : кадровое обеспечение налоговой службы).

Главное управление пошлин и других поступлений организует работу таможенных пунктов на границах Франции и внутри страны. Оно обеспечивает надзор за соблюдением государственного запрета на продажу оружия, наркотиков и т. д.. А также осуществляет санитарный контроль внешней торговли.

Главное управление учёта определяет объем государственных доходов на основе данных о налоговых поступлениях, поступающих от управлений налогов и пошлин и других государственных ведомств.

Численность налоговой службы составляет около 80 тыс. работников, занятых в 830 налоговых и 16 информационных центрах. Известно, что персонал налоговых органов подбирают путём тщательного отсева. Сотрудники налоговых центров рассчитывают налоговую базу по каждому налогу, собирают налоговые платежи, контролируют правильность уплаты налогов. Взимание налогов регламентируется Налоговым кодексом, который считают образцовым для других стран. Каждый кодекс уточняют при утверждении закона о бюджете и выдают комментарии к кодексу.

О налоговом контроле во Франции дают представление некоторые детали системы наказаний и организации налоговых проверок. Так, за несвоевременное представление декларации налог взимается в полной сумме с одновременным наложением штрафа в размере 0,75 % в месяц (9 % в год). Если доход скрыт умышленно с целью уклонения, то штраф составляет от 40 до 80 % от суммы начисленного налога. В случае регулярного умаления доходов налоги взимают в бесспорном порядке со счетов плательщика. При серьёзных нарушениях налогового законодательства (фальсификация документов и т. п.) предусматривается уголовная ответственность, вплоть до тюремного заключения.

Во Франции обвинения в уклонении от уплаты налогов юридического лица предъявляют только руководителю предприятия, а в случае переплаты налогов соответствующая разница возвращается немедленно с процентами. Списание долгов (налоговая амнистия) проводится во время президентских выборов (один раз в пять лет)[2].

Для Франции свойственны общепринятые в мировой фискальной практике санкции уголовного и административного характера за налоговые правонарушения. Отдельного внимания заслуживает оригинальное исправительно-воспитательное мероприятие: суд, после рассмотрения дела об уклонении от уплаты налогов путём обмана, даёт разрешение на повторяющуюся в течение трёх месяцев публикацию приговора в средствах массовой информации, а также сообщает о вынесении приговора по месту работы или жительства осуждённого.

В процессе сбора и обработки налоговой информации интенсивно применяются компьютеризированные технологии. Налоговая служба имеет специальное подразделение, занимающееся вопросами упрощения документооборота и автоматизации расчётов. Декларации обрабатываются в специальных вычислительных центрах, каждый из которых обслуживает несколько десятков налоговых центров, а также обеспечивает обмен налоговой информацией и услугами. Например, в случае необходимости определённый вычислительный центр может взять на себя обработку деклараций другого центра, перегруженного работой в настоящее время.

Налоговый процесс осуществляется по единой государственной системой бухгалтерского учёта, обязательной для всех категорий налогоплательщиков. При этом допускается упрощённый бухгалтерский учёт для мелких фирм. На всех предприятиях, расположенных в стране, в том числе иностранных, независимо от вида их деятельности (промышленность, строительство, сельское хозяйство, торговля и т. п.) для учёта затрат на производство продукции, выполнение работ и услуг, определения финансовых результатов используется единый план учёта. Это обеспечивает обобщение финансовых показателей по всей стране, что важно для составления прогнозов развития экономики, формирования проектов государственного бюджета, ведения национальной статистики; облегчает проведение анализа финансово-хозяйственной деятельности предприятий, а также осуществления налогового контроля; вносит уверенность в действия предпринимателей; создаёт условия для надлежащей автоматизированной обработки информации.

Работа по пересмотру и совершенствованию плана учёта возложена на национальный Совет бухгалтерского учёта — общественный межведомственный орган, в состав которого входят представители частного бизнеса, государственных институтов, высших учебных заведений, профессиональных союзов. Совет возглавляет ответственный работник Министерства экономики и финансов Франции, которому подчиняется рабочий аппарат, состоящий из высококвалифицированных специалистов в области бухгалтерского учёта.

Основная функция Совета состоит в совершенствовании бухгалтерского и аналитического учёта на предприятиях, приведение его в соответствие с требованиями экономического развития страны и фискальными интересами государства. Важно, что дискуссии по методологии учёта могут вестись до принятия решения, после принятия оно становится нормой, обязательной для всех предприятий и коммерческих организаций. Работа Совета ведётся на основе краткосрочных планов, информационной базой для которых служат материалы парламентских дебатов по проекту бюджета. Наряду с установлением правил учёта затрат и финансовых результатов Совет уделяет большое внимание упрощению учёта, а также вопросам унификации налогообложения и учёта согласно требованиям ЕС. Конечным результатом работы Совета служит периодический выпуск новой редакции плана учёта.

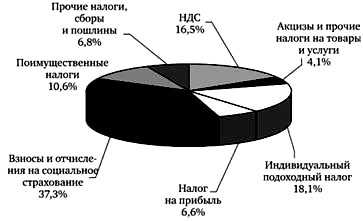

Налоговые доходы центрального бюджета[править | править код]

В 2011 году удельный вес налогов в ВВП Франции равнялся 45,8 %, что примерно на 5 процентных пунктов выше средней нормы налогообложения в странах Европейского Союза. Доля отдельных налогов в ВВП составляла: подоходный налог — 8,1 %; налог на прибыль предприятий (компаний, корпораций) — 2,9 %; взносы на социальное страхование — 14,6 %; налоги на потребление (товары и услуги) — 12,3 %, другие налоги — 7,9 %. Структуру бюджетных доходов от налоговых поступлений, обязательных платежей и взносов составляют (в%): подоходный налог — 12,2; налог на прибыль корпораций — 5,2; взносы в фонды социального назначения — 43,3; налог на заработную плату — 1,8; налог на имущество — 4,8; налоги на товары и услуги — 29,4, другие налоги — 3,3 %[3].

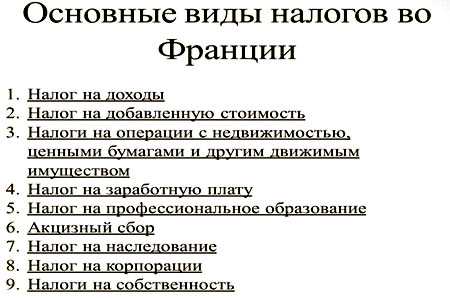

Налог на добавленную стоимость[править | править код]

Важнейшая доходная статья государственного (центрального) бюджета Франции — налог на добавленную стоимость (TVA, taxe sur la valeur ajoutée), введенный в 1954 г. на операции производственного и коммерческого характера.

По состоянию на начало 2001 г. французский НДС взимался по следующим ставкам: стандартной (20 %) и сниженным (2,2 % и 5,5 %)[4]. Налогообложения по сниженной ставке предусмотрено для сельскохозяйственной продукции и продовольствия, медикаментов и медицинского оборудования, книг, грузовых и пассажирских перевозок, культурных и культурно-зрелищных мероприятий, туристических и гостиничных услуг, а также для обедов работников предприятий в течение рабочего дня. Повышенная ставка — 22 % — устанавливается в основном на алкоголь, автомобили, табачные изделия, предметы роскоши.

Льготы, освобождающие от уплаты НДС, распространяются на:

- Малые предприятия — в тех случаях, если их оборот за финансовый год не превышает 70 тыс. евро.

- Все операции, связанные с экспортом. Субъекты предпринимательства, осуществляющие экспортные соглашения, пользуются правом на возмещение уплаченного ими НДС за ценности, купленные у поставщиков и использованные при производстве экспортной продукции или работ и услуг.

- Банковская и финансовая деятельность.

- Услуги частных врачей и преподавателей.

- Сельское хозяйство и рыболовство.

- Государственные учреждения, осуществляющие административные, социальные, культурные и спортивные функции.

НДС уплачивается один раз в месяц согласно представленной декларации. Кроме налога на добавленную стоимость, налогообложение потребления, как правило, осуществляется с помощью акцизов на нефтепродукты; электроэнергию; спиртные напитки и пиво; минеральную воду; табачные изделия, сахар и кондитерские изделия, некоторые продовольственные товары, произведённые из зерновых культур; спички; драгоценные металлы и ювелирные изделия; произведения искусства и антиквариат; страховые и биржевые операции; игорный бизнес; зрелищные мероприятия; телевизионную рекламу.

Налог на доходы[править | править код]

Среди прямых налогов во французской налоговой системе доминирует налогообложения доходов физических и юридических лиц (корпораций).

Подоходный налог с физических лиц обеспечивает около 1/5 доходов государственного бюджета. Налог распространяется на совокупность доходов, полученных физическим лицом в течение года из источников как в самой Франции, так и за рубежом, а именно: заработную плату, пенсию, ренту, доходы от всех видов коммерческой и некоммерческой деятельности, вознаграждения. Плательщиком данного налога считают так называемую фискальную единицу — семью в составе супругов и лиц, находящихся на иждивении. Для одиноких фискальной единицей является соответственно сам человек.

Подоходный налог взимается с лиц, доход которых превышает необлагаемый минимум (25610 евро в год). Применяется шестиразрядная прогрессивная шкала. Минимальная ставка 10,52 %, максимальная — 47 %. Одна из особенностей французского подоходного налогообложения заключается в системе так называемых коэффициентов. Не состоящие в браке плательщики без детей имеют коэффициент 1, супруги без детей — 2, супруги с одним ребёнком — 2,5, с двумя детьми — 3 и т. д. Налог рассчитывается в следующем порядке: общую сумму дохода делят на соответствующий коэффициент, вычисляют налог по ставке, предусмотренной для данной рубрики доходов, а полученную сумму умножают на тот же коэффициент. Например, если семья имеет коэффициент 3 и доход 300 тыс. евро, то определяют налог на 100 тыс., и полученный оклад налога увеличивают в три раза; смысл такой манипуляции — попадание в более низкий разряд при определении процентной ставки. Для некоторых категорий плательщиков (пенсионеров, инвалидов, а также лиц, получающих целевую помощь на питание) также предусмотрены налоговые льготы.

Налоги на операции с недвижимостью, ценными бумагами и другим движимым имуществом[править | править код]

Для Франции свойственны особые правила налогообложения доходов, полученных от операций с недвижимостью, ценными бумагами и другим движимым имуществом. Так, доход, полученный в результате продажи недвижимого имущества, считается налогооблагаемым доходом в год продажи. При этом нулевая ставка действует по отношению к продаже дома или квартиры фактического проживания, от первой продажи, а также от продажи недвижимости, находившейся в собственности не менее 2 лет. Дифференциация ставок зависит от срока нахождения зданий в собственности продавца. По максимальной ставке облагаются доходы от реализации недвижимости, проданной в первые 2 года после её приобретения. Очевидно, что подобный порядок введён с целью препятствования спекулятивным операциям с недвижимым имуществом. Прибыль полученная от операций с ценными бумагами, облагаются по ставке 16 % в случае, если величина прибыли превышает 307600 евро (этот показатель был установлен ещё в 90-е годы и вполне возможно уже пересмотрен). Прибыль, полученная от операций с другим движимым имуществом, (кроме ценных бумаг), облагается налогом в случае, когда сумма сделки превышает 20000 евро. Для произведений искусства установлены две ставки: 4,5 % и 7 % — для предметов искусства, для изделий из драгоценных металлов — 7,5 %.

Налог на заработную плату[править | править код]

Налог на заработную плату взимается на основе годового фонда оплаты труда (ФОТ) определённого работника в денежной и натуральной формах. Установлена прогрессивная шкала налогообложения: при годовом объёме ФОТ до 35,9 тыс. евро — 4,5 %, от 35901 до 71700 евро — 8,5 %, при превышении 71,7 тыс. — 13,5 %.

Налог на профессиональное образование[править | править код]

Основная цель этого налога — нахождение средств на финансирование профессионально-технического образования в стране. Он взимается с фонда оплаты труда по ставке 0,5 % годового фонда оплаты труда предприятия в целом плюс 0,1 %. Если предприятие использует временную рабочую силу, ставка повышается до 2 %. На профессиональную подготовку молодёжи взимается дополнительно ещё 0,3 %. Кроме того, предприятие, на котором работает более 10 сотрудников, обязательно участвует в финансировании жилищного строительства, для чего отсчитывается 0,65 % годового фонда оплаты труда (при этом форма участия может быть любой: от прямого инвестирования до предоставления займа).

Акцизный сбор[править | править код]

Акцизный сбор является вторым по удельному весу косвенным налогом после НДС. К подакцизным товарам относятся алкогольные напитки, табачные изделия, спички, изделия из драгоценных металлов, сахар, кондитерские изделия. Акцизы являются источником пополнения не только государственного бюджета, но и местных. Некоторые товары, в частности электроэнергия, облагаются ещё и налогом на добавленную стоимость.

Налог на наследование[править | править код]

Налог на наследование и дарение введён в 1798 г. как часть социальных буржуазно-демократических преобразований во времена Великой французской революции. Субъекты налога: резиденты (наследники и реципиенты) во всех случаях перехода права собственности, а также нерезиденты при переходе права собственности на имущество, находящееся на территории Франции. Ставки для имущества, переходящего в собственность как в порядке наследства, так и дарения, едины. Имущество оценивается по рыночной стоимости. Не облагается имущество, которое по завещанию переходит в пользу государства, органов местного самоуправления, благотворительных организаций в самой Франции или в других странах, где действует система налогообложения наследства и дарений, аналогичная французской. Кроме того, из стоимости наследства и дарения подлежат вычету принятые во Франции и в других западных странах так называемые вечные семейные аннуитеты по принципу дожития. То есть, всю сумму выплат получает тот (та) из супругов, который переживёт другого. Необлагаемый минимум для супругов, потомков по прямой линии и родителей составляет 275 тыс. евро (для нетрудоспособных — 300 тыс.), для братьев и сестёр — 100 тыс. Для остальных категорий наследников облагается наследство, стоимостью выше 10 тыс. евро. Ставки налога в диапазоне от 5 до 60 % дифференцированные по двум признакам: в зависимости от стоимости имущества и по трём степеням родства наследников. Оригинальной чертой налогообложения наследства во Франции является неожиданное для данного вида налога экологическая, природоохранная направленность. Так, на 75 % снижается уровень налогообложения, если по наследству переходят леса, лесопосадки, а также земельная собственность, переданная в долгосрочную аренду.

Налог на корпорации[править | править код]

Налогом на прибыль (акционерных) компаний, корпораций (impót sur les societés) облагаются юридические лица, «деятельность которых принимает форму эксплуатации различного рода ресурсов или имеет характер операций, связанных с получением прибыли» . Под эту формулировка французского закона подпадают хозяйствующие субъекты: не только частные акционерные компании и ассоциации, но и государственные предприятия, учреждения, коммунальные организации, которые пользуются финансовой автономией, производят товары и/или предоставляют услуги на предпринимательских началах. Налог распространяется на доходы, полученные от деятельности на территории как резидентами, так и нерезидентами. База налогообложения — задекларированный доход за отчётный (прошлый) год, данные о котором подаются налоговому ведомству не позднее 1 апреля текущего года. До момента окончательного расчёта плательщик ежеквартально вносит авансовые платежи. Базовая ставка налога — 33,33 % чистой прибыли, для компаний, которые реализуют нефть и газ, ставка повышена до 50 %. По сниженной ставке 20,9 % облагаются сельскохозяйственные фермы. По налогу с компаний предусмотрено много льгот. Так новым компаниям предоставляются льготы в течение пяти лет (первые два года налог вообще не уплачивается, на третий год — только 25 % ставки, четвёртый год — 50 %, пятый год — 75 % и только на шестом году ставка составляет 100 %). Действует налоговая льгота 25 % на прирост расходов компании на профессиональную подготовку кадров. Не облагается ускоренная амортизация, в частности, на компьютерное программное обеспечение (списывается 100 % за год), а также на оборудование, предназначенное для улучшения окружающей среды и экономии энергии. Не облагается налогом прибыль, направленная в резервные фонды для покрытия производственных затрат или возможных убытков в будущем, связанными с зарубежными инвестициями, изменениями конъюнктуры рынка, кредитными рисками, списанием безнадёжных долгов. Выручка от продажи активов облагается как обычный доход. Но направленная в резервный фонд выручка от продажи активов, которыми пользовались более двух лет, облагается налогом по сниженной ставке 19 %. Разумеется, такой порядок стимулирует избавление от старого оборудования. В силу интенсивных внешнеэкономических связей, особенно в странах ЕС, тщательно регламентировано налогообложения французских компаний за рубежом и иностранных корпораций во Франции. С целью недопущения двойного налогообложения с другими странами заключены налоговые конвенции, которые предусматривают право исключительного налогообложения в одной из стран по принципу: или по месту происхождения дохода, или по местонахождению получателя (владельца) дохода. Так, доходы промышленного и торгового происхождения, а также доходы от недвижимости, облагаются налогом в той стране, где на постоянной основе расположены субъекты налогообложения или находится их имущество.

Налоги на собственность[править | править код]

Налогообложению подлежат: недвижимое имущество (здания и сооружения, оборудование промышленных и сельскохозяйственных предприятий), движимое имущество (акции и облигации, средства на текущих счетах), права собственности. Некоторые виды имущества полностью или частично освобождены от налога (имущество, используемое с целью профессиональной деятельности, предметы старины и др.). Согласно установленным ограничениям, общая сумма налога на собственность и подоходного налога не должна превышать 85 % дохода плательщика[5].

Местные налоги и сборы[править | править код]

В 80-х годах ХХ ст. во Франции была проведена реформа местного самоуправления. Законом «О правах и свободах коммун, департаментов, регионов» от 2 марта 1982 г. было урегулировано разграничение полномочий, распределение финансовых ресурсов между органами государственной и местной власти. В результате некоторой децентрализации управления удельный вес местных бюджетов достиг 60 % от общего объёма бюджетных средств государства. При формировании местных бюджетов соответствующие органы самостоятельно определяют ставки налогов, на которые распространены их компетенция, но в пределах установленного актом Национального собрания (парламентом Франции) максимального уровня. К началу XXI в. сложилась система из 16 местных налогов и сборов, а именно: земельный налог на застроенные участки; земельный налог на незастроенные участки; налог (сбор) на уборку территорий; налог на жилье; профессиональный налог, сбор на содержание сельскохозяйственной палаты, сбор на содержание торгово-промышленной палаты, сбор на содержание палаты ремёсел; местный сбор на освоение рудников; сбор на установку электроосвещения, сбор за используемое оборудование; налог на продажу зданий, сбор с автотранспортных средств; налог на превышение допустимого лимита плотности застройки; налог на превышение лимита занятости территории; сбор на озеленение.

Земельный налог и налог на жилье[править | править код]

Земельным налогом на застроенные участки облагается 50 % кадастровой или арендной стоимости недвижимости и земельных участков, предназначенных для промышленного и коммерческого использования. Освобождены от налога: государственная собственность; здания сельскохозяйственного назначения; жилые дома и квартиры, принадлежащие физическим лицам, старше 75 лет, а также лицам, которые получают помощи из социальных фондов или выплаты по инвалидности. Земельный налог на незастроенные участки взимается на основе 80 % кадастровой или арендной стоимости участка под застройку, а также полей, лесов и болот, которые находятся в частной собственности. От данного налога полностью освобождены государственные земли, временно — площади с искусственными лесонасаждениями (вероятно до момента коммерческой эксплуатации леса) и некоторые другие. Налог на жилье платят владельцы и/или арендаторы жилых помещений (домов и квартир). Малообеспеченные полностью или частично освобождаются от данного налога[6]. Ставки земельного налога и налога на жилье определяются каждым органом местного самоуправления частности, но не могут превышать более чем в 2,5 раза среднюю ставку предыдущего года на региональном или общенациональном уровне.

Профессиональный налог[править | править код]

Профессиональный налог (taxe professionnelle, в некоторых источниках переводится как промысловый налог) налагается на лиц, за работу которых заработная плата непосредственно не выплачивается. Самая многочисленная категория плательщиков данного налога — так называемые лица свободных профессий (писатели, журналисты, художники, артисты и др., кроме медицинских сестёр и сиделок, а также владельцев автомобилей, занятых частным извозом). Ставка налога определяется каждой административно-территориальной единицей отдельно в зависимости от двух критериев: от оценочной стоимости помещения, которое плательщик использует для своей деятельности, и величины дохода плательщика. Ставка профессионального налога не может превышать 3,5 % суммы добавленной стоимости, созданной плательщиком в течение года. Добавленная стоимость определяется как разница между суммой полученного дохода и затратами в текущих ценах, связанными с профессиональной деятельностью. Возможны различные скидки в зависимости от состояния используемых помещений, степени амортизации оборудования, динамики цен. Налогоплательщик подаёт декларацию с соответствующей информацией[1].

Борьба с уклонением от уплаты налогов[править | править код]

Во Франции налоговые центры владеют информацией по банковским базам данных: к ним поступает информация о каждом открытии счета, о каждом крупном переводе денег, который формально может стать поводом для дополнительной проверки декларации, заполненной самим налогоплательщиком. Кроме того, налоговые центры пользуются отдельными базами данных по земельному налогообложению, по налогам на жилье, а также базами данных о наличии скаковых лошадей, яхт, самолётов. Налоговые центры обладают также информацией о покупке автомобиля, недвижимости и даже о декларации, которую налогоплательщик заполняет при приёме на работу. Налоговые органы активно сотрудничают и обмениваются информацией с таможней, полицией и такими компаниями, как «Франс-Телеком», «Електрисите де Франс» и «Газ де Франс». Такой объем информации позволяет в любой момент, не вставая с рабочего места, проверить правдивость декларации о доходах, поданной налогоплательщиком, в настоящий момент не возможно втайне от налогового ведомства открыть банковские счета, например, в Париже, Лилле и Марселе. Первичная обработка информации компьютеризирована: каждая декларация тщательно проверяется на компьютере. Привлечь повышенное внимание инспектора может что угодно: даже необъяснимое повышение расходов на уход за детьми. Подозрительное досье снова «загоняется» к компьютер, проверяется по специальной программе, на экране появляются все данные, касающиеся финансового состояния налогоплательщика, включая текущие доходы, адрес его нанимателя, семейное положение за последние три года. Если этого недостаточно, включается ещё одна программа, которая проверяет последние адреса налогоплательщика. Третья программа сообщает о его недвижимости, об актах на куплю-продажу, дарственные и т. д., чтобы оценить, насколько достоверна цена сделки, которая осуществлена. Если цена не совпадает с заявленными доходами — это предмет расследования. Однако самой информатики недостаточно. Специальный отдел Национальной дирекции налоговых расследований, штаб-квартира которой находится в парижском пригороде Пантен, ежедневно обрабатывает прессу: особым вниманием пользуются рубрики объявлений о купле-продаже, найме, а также светская хроника. Другие отделы — общей численностью до 1300 человек — занимаются сбором информации непосредственно на местах, используя контакты в полиции, мэриях, банках, ресторанах и даже торговцев автомобилями. Именно этим отделам удаётся иногда выйти на след преступлениям в теневой экономике. Налоговые инспекторы охотно пользуются и неформальными источниками информации, в частности анонимными письмами, показаниями соседей, информаторов. Налоговая администрация официально премирует информаторов, но лишь после того, как взыщет с неплательщика сумму, которую он задолжал, вместе со штрафами. Сами инспекторы работают только за зарплату — они не получают премий которые бы привязывались к тем средствам которые они сэкономили государственной казне. Нововведением последних лет стал не просто обмен информацией между налоговым ведомством и полицией, но и совместные операции. Почти пятьдесят налоговых инспекторов, которые имеют одновременно удостоверение сотрудника полиции и работника налоговых органов, заняли кабинеты в отделениях криминальной полиции. Кроме того, налоговые инспекторы в соответствии с законодательством имеют право на ознакомление с делом, рассматривается в суде. Особенно их интересуют досье, касающиеся финансовых махинаций и злоупотреблений, тайного финансирования политических партий и функционирования так называемых чёрных касс. Наконец, налоговое ведомство пользуется услугами частных детективов, хотя официально и отрицает эту практику. Чаще всего в «контрольные сети», расставленные налоговыми инспекторами, попадают рядовые налогоплательщики. Досье обычного служащего проверяется примерно раз в 8 лет, нотариуса — в 28 лет, парикмахера — в 40 лет, врача — в 50 лет, а крестьянина — в 134 года. Привилегированными лицами занимается особая служба — Национальная дирекция проверки налоговой ситуации. В её ведении, в частности, находятся крупные политические деятели. Своя градация и у предприятий — малые фирмы (до 5 млн евро оборота) проверяются относительно быстро — достаточно и трёх месяцев. Большими многонациональными компаниями занимается Дирекция национальной международной проверки, где работают около 250 человек. Такие предприятия проверяются основательно раз в 6 — 7 лет. Причём продолжительность проверки может достигать одного года.

Ответственность за неуплату налогов[править | править код]

Налоговые органы не расценивают как преступление нарушения, не превышающие 5 % подоходного налога. Однако эту задолженность нужно оплатить с процентами — 0,75 % в месяц. За несвоевременное представление декларации в налоговые ведомства налагается штраф в размере 10 % налоговой суммы. В случае если срок несвоевременного представления более месяца, штраф составит 40 %, если же декларация не подана и после повторного напоминания, сумма штрафа увеличится ещё вдвое. Теоретически может угрожать даже такое наказание, как лишение водительских прав сроком до 3 лет. Злостное уклонение от уплаты налогов влечёт за собой тюремное заключение сроком от одного до пяти лет и наложение штрафа от 5 до 250 тысяч евро, не считая возврата всей суммы и процентов за просроченный период[7]. Чтобы заставить неплательщика полностью рассчитаться с государством, существуют такие способы, как наложение ареста на банковские счета, зарплату и также арест имущества. Вместе с тем законодательство предусматривает для налогоплательщика возможности обжалования решения налоговых органов, включая обращение в судебные инстанции.

ru.wikipedia.org

Подоходный налог во францииСколько составляет подоходный налог во Франции

Франция – для многих страна с не совсем понятной системой обложения налогами и большими административными расходами. Поэтому считать, что подоходный налог во Франции для всех слоев населения одинаковый, было бы ошибочным мнением. Все жители, находящиеся на территории страны меньше чем 183 дня в году причисляются к налоговым нерезидентам, а для этой категории населения налогообложение облегчено. В нее же попадают эмигранты, которые в первый раз пересекают границу государства.

Соглашение между Францией и Россией освобождает россиян от двойного обложения налогами. Они относительно невысокие в сравнении с европейскими странами, что очень важно для многих пребывающих во Францию иностранцев. А политика этой страны для открытия своего бизнеса оставляет желать лучшего.

Подоходный налог

Этим видом налога в РФ облагается индивидуально каждое физическое лицо. Сумма, с которой платится налог для каждого налогоплательщика, рассчитывается исходя из его личного дохода. Во Франции эта схема отличатся тем, что подоходным налогом облагается все члены семья. Часто его называют подоходным налогом с домохозяйства. Под семьей подразумевают супругов и детей, не достигших совершеннолетия.

Читайте также: Льготы по подоходному налогу в России

Категория нерезидентов не освобождается от налогообложения, но для них есть некоторые упрощения. Он снимается только на прибыль, полученную на территории Франции, а для резидента предусмотрено взимание налогов со всех видов прибыли. Плательщики налогов – все совершеннолетнее население, которое проживает в этой стране. Размер ставки подоходного налога рассчитывается из общего семейного дохода. Он в обязательном порядке должен быть указан в декларации и состоять из всех источников дохода.

Нерезидент на протяжении первого года пребывания во Франции обязан обратиться в налоговую службу по своему месту проживания и получить декларацию, которую обязательно нужно подать в течение третьей декады марта.

За сокрытие информации и задержку подачи законом предусматриваются штрафные санкции, поэтому необходимо своевременно представить даже нулевую декларацию.

Налог на наследство

Объект недвижимости, полученный в наследство, облагается соответствующим налогом, и его ставка во многом будет зависеть от степени родства. Первоочередными претендентами на наследство считаются родители, затем дети, братья и пр. В отдельных случаях размер налога может составить половину оценочной стоимости оставленного в наследство объекта недвижимости. Поэтому часто для того, чтобы погасить налоговое бремя населению приходится продавать полученное от родственников имущество. Этот вид налогообложения также относится и к нерезидентам. Чтобы вывести объект из-под налогообложения Франции, иностранец имеет право зарегистрировать гражданскую компанию по операциям с недвижимостью, тогда она попадет под юрисдикцию его страны.

Налог на богатство

Следующий вид налогообложения, который необходимо выплачивать, – это налог на богатство. Его действие распространяется на всех состоятельных людей, размер дохода которых составляет более 1,3 млн. Из средств, полученных от налогообложения, осуществляется финансирование социальных программ, направленных на оказание помощи неимущим. Ставка налогообложения зависит от суммы прибыли и начисляется в размере 0,5-1,5%. Доход считается в большинстве случаев с объектов недвижимости, поэтому избежать его можно оформлением регистрации гражданской компании по операциям с недвижимостью. Еще одним методом освобождения от налогообложения может стать сдача объекта в аренду или использование в профессиональных целях.

Работодатель обязан удерживать обозначенную законом часть зарплаты каждый месяц. Социальное налогообложение из этих средств выплачивает населению пособие по безработице, компенсирует затраты на медицинское обслуживание и другие расходы на работника. Размер ставки зависит только от уровня заработной платы и составляет 15-23%. Кроме этого, в каждом департаменте взимаются местные налоги, которые используются на региональные потребности.

Читайте также: Оформление возврата подоходного налога за лечение зубов

Косвенные налоги

Налог на добавленную стоимость входит в состав большей части продаваемых товаров и оказываемых услуг. Именно эта страна – родина НДС, а ставка наиболее высокая по всей Европе. От налогообложения во Франции освобождаются благотворительные мероприятия, государственные, медицинские и образовательные сферы деятельности и игорный бизнес. Ставки НДС во Франции составляют от 5,5 до 22%, в зависимости от категории товаров и предоставляемых услуг.

Также под косвенное налогообложение попадают горючее для автомобилей, алкогольные напитки и вся табачная продукция.

Налог на недвижимость

Франция входит в число наиболее желаемых стран для приобретения недвижимости. После покупки жилья иностранцем в первую очередь его необходимо оформить у нотариуса и заплатить пошлину на оформление прав собственника. Сбор на первичные объекты недвижимости составляет 2-3%. В случае если объекту больше 5 лет, необходимо оплатить 6-7% от его стоимости.

Собственник жилья во Франции в обязательном порядке каждый год платит налог на недвижимость, размер которого зависит от местоположения и площади недвижимости. Для расчета ставки применяется условная аренда. Ее размер в популярных городах Франции будет составлять сумму, равную половине месячной арендной платы. В небольших городках ставка будет в пределах полуторамесячной арендной платы.

Под налог на проживание попадают как арендаторы помещения, так и его собственники. Размер ставки может отличаться. Все зависит от уровня состояния города, семьи и ее доходов. Наименьшая сумма приравнивается к месяцу условной арендной платы.

Но налогообложение от приобретения недвижимости в более престижных городах будет значительно отличаться в большую сторону.

Перед приобретением новой недвижимости необходимо тщательно выбирать риэлтора, так как грамотно оформленные документы могут освободить от налогообложения в течение 5 лет.

В большинстве случаев иностранные граждане приобретают жилье во Франции для последующей сдачи в аренду. В такой ситуации придется платить налог на доход с аренды, ставка которого для нерезидентов варьируется от 20 до 45%. Также иностранных собственников ждет оплата социального сбора в размере 15.5%. Если объект недвижимости находится в распоряжении юридического лица, ставка налога возрастет до 33%.

Налог на прирост капитала

В период перепродажи недвижимого имущества нужно быть готовым к тому, что придется заплатить налог на прирост капитала. Налогооблагаемой базой считается разница между куплей и продажей недвижимости. В 2015 году ставка составляла 40% и постепенно снижалась исходя из времени владения недвижимым имуществом. В ставку налога включается социальный сбор – 15,5%, который не платят нерезиденты и НДС – 6%.

Франция хорошо стимулирует жителей страны к сдаче в аренду или продаже недвижимого имущества. Если жилое помещение без мебели пустует на протяжении года, оно облагается налогом на пустующую недвижимость. В список городов и поселков, с которых взимают налог на пустующую недвижимость, состоит в основном из небольших населенных пунктов, с количеством жителей не более 50 тыс. человек. Через год простоя пустого помещения оно обойдется собственнику в 12,5% от среднего дохода от сдачи в аренду аналогичного жилья. Следующее увеличение ставки будет составлять 25%.

Читайте также: Расчет подоходного налога с зарплаты физлиц

Недвижимость, оформленная на юридическое лицо, попадает под ежегодную уплату налога на косвенное владение, который составляет 3% от стоимости жилья по рыночным расценкам. От уплаты налога на недвижимое жилье освобождаются компании из стран, заключивших с Францией договор, согласно которому для местных властей открывается информация об акционерах.

Внимание! Для посетителей нашего сайта действует специальное предложение: получите консультацию профессионального юриста совершенно бесплатно, просто оставив свой вопрос в форме ниже.Налоги во Франции для физических лиц в 2019 году

Французская фискальная система довольно сложна. Мигранту важно знать: если он прожил в стране менее полугода и является нерезидентом, то налоги во Франции берутся с него в незначительном размере. Поэтому в период адаптации у эмигрантов проблем с уплатой налогов, как правило, не возникает.

Налогообложение в стране

Налоговая система Франции постоянно совершенствуется. Ежегодно парламент страны, утверждая бюджет, касается вопросов налогообложения и при необходимости вносит поправки в Налоговый кодекс.

Особенности налоговой системы страны следующие.

- Социальная направленность.

- Главенствующая роль подоходного налога.

- Учёт интересов провинций.

Уровень жизни во Франции высок, что позволяет за счёт сбора налогов почти полностью формировать бюджет государства. Ответственность за их своевременное получение от населения лежит на Налоговой службе Франции.

Виды налогов

Налоги во Франции обязаны платить все проживающие на её территории лица, которые достигли совершеннолетия. Начисление производится исходя из сведений декларации, которую ежегодно заполняет и подаёт в налоговую службу каждый житель страны.

На прибыль и доходы

Подоходный налог является основным. Его платят все жители независимо от того, какой они имеют статус. При этом нерезиденты уплачивают налог только с тех доходов, которые они получили на территории республики. Резиденты же обязаны произвести отчисления со всех доходов независимо от того, в какой бы части света они получены. Налог на прибыль напрямую зависит от суммы полученного дохода.

Россиянин, недавно прибывший в страну, в первый год должен сам обратиться в ближайшее отделение налоговой службы и взять там бланк декларации. Заполнить его придётся даже в том случае, если работа во Франции пока не найдена. При возникновении проблем с заполнением консультацию по этому вопросу можно получить непосредственно в налоговой службе.

Система налоговых вычетов

Для физических лиц существует ряд налоговых вычетов, что позволяет существенно снизить сумму ежегодных выплат. Основными из них являются следующие.

- Профессиональные расходы. К ним, в частности, относятся затраты на приобретение необходимого рабочего инвентаря, оплату курсов повышения квалификации, расходы на аренду помещения для производственных процессов.

- Расходы на строительство собственного жилья и его охрану.

- Затраты на медстрахование.

- Оплата содержания детей в дошкольных заведениях, а также в школах, лицеях и университетах.

- Расходы на недееспособного члена семьи.

- Расходы на благотворительность.

Чтобы перечисленные траты не облагались налогом, они должны быть подтверждены соответствующими документами.

Читаем также: Уровень жизни во Франции Анкета на визу во Францию

НДС

НДС во Франции берётся с цены, по которой продаются услуги и товары. Схема его выплат постоянно меняется. Существуют категории физических и юридических лиц, которые платят этот налог по упрощённой схеме. Прежде всего, это относится к предприятиям, у которых ежегодный оборот превышает 230 тыс. евро.

Кто освобожден от выплат

Полностью от выплаты НДС освобождаются следующие категории лиц.

- Медицинские работники.

- Преподаватели учебных заведений любого уровня.

- Граждане, занимающиеся благотворительной деятельностью, что подтверждено соответствующими документами.

Кроме того, от выплаты НДС освобождаются страховые компании и игорные заведения.

На недвижимость

Дома и квартиры во Франции пользуются стабильным спросом, их охотно приобретают иностранцы, перебравшиеся на жительство в эту страну. После того как дом или квартира куплены, их следует зарегистрировать на себя. Делается это в нотариальной конторе.

Если покупается только что построенное жильё, то налог на него практически никогда не превышает 3% от стоимости. В тех случаях, когда покупаемый объект сдан в эксплуатацию более пяти лет назад, заплатить за него придётся не менее 6% от той суммы, в которую он оценён.

На имущество во Франции установлен ежегодный налог. Его размер зависит от площади дома и места его расположения. Покупая недвижимость, стоит прибегнуть к услугам опытного риэлтора, так как при соответствующем оформлении документов покупатель за своё приобретение на пять лет может быть освобождён от уплаты налога.

На наследство

При получении в наследство дома или квартиры с них тоже придётся уплатить налог. Его ставка зависит не только от стоимости объекта, но и от того, какова степень родства завещателя и наследника. В отдельных случаях выплаты могут достигать половины стоимости подарка, и новые владельцы вынуждены его продать, чтобы рассчитаться с налоговыми органами.

На богатство

Налог на богатство во Франции взимается с тех лиц, состояние которых (согласно поданной декларации) превышает 1,3 млн евро. В большинстве случаев налог на роскошь берётся с недвижимости, поэтому для минимизации выплат многие владельцы крупных объектов стараются показать, что они используют их в профессиональной деятельности или просто сдают в аренду.

Декларация

Налоговую декларацию ежегодно заполняет каждый проживающий на территории Франции гражданин. Тем, кто это делает первый раз, лучше прибегнуть к помощи консультанта, который не только поможет это сделать правильно, но и подскажет, как уменьшить выплаты. В дальнейшем из налоговой службы каждый год будет приходить уже заполненный бланк, а плательщику останется лишь вносить в него необходимые коррективы.

После того как декларация заполнена, её лично или по почте нужно передать в налоговый орган по месту жительства. Сделать это нужно в установленные сроки, которые указаны на бланке декларации. Следует учитывать, что они практически каждый год меняются. Через определённое время после сдачи декларации из налоговой придёт письмо, в котором будет указана подлежащая уплате сумма. В тех случаях, когда налог платить не нужно, также поступает уведомление.

Ответственность за несвоевременную уплату

За любое нарушение в вопросах уплаты налогов во Франции предусмотрено серьёзное наказание. Если плательщик нарушил сроки подачи декларации или же допустил в ней небольшие неточности, на него, как правило, накладывается штраф в размере 10% от общей суммы налога. Если же будет выявлено и доказано сознательное уклонение от выплат, то в этом случае предусмотрено более строгое наказание, в частности, неплательщики могут быть привлечены к уголовной ответственности.

Варианты легального уменьшения годового налога

Налоги во Франции высоки, и чтобы минимизировать по ним выплаты, существует ряд способов. Например, в год заключения брака гражданин этой страны заплатит налог только с половины суммы своего дохода. Правда, это возможно в том случае, если его жена занимается исключительно ведением домашнего хозяйства.

Уменьшению налоговых выплат будет также способствовать наличие детей, так как появление в семье каждого малыша снижает сумму налога на определённую сумму. Когда ребёнок начнёт учиться, затраты на школу или вуз налогом не облагаются.

Также налогообложение не касается тех сумм, которые дети переводят в качестве материальной помощи своим родителям. В этом случае следует предъявить подтверждающие документы.

Читаем также: Гражданство Франции

Что еще нужно знать