Ндс налоговый агент иностранная организация услуги

НДС 2019. Новое для иностранных компаний, оказывающих услуги e-commerce на территории РФ

21 Августа, 2018 #ИзмененияЗаконодательства

Ольга Палкина

руководитель направления по развитию услуг финансового аутсорсинга

К услугам в электронной форме относятся:

- предоставление прав на использование программ;

- рекламные услуги и площадки;

- технические, организационные, информационные и торговые площадки

- поддержка сайтов;

- хранение и обработка информации;

- предоставление вычислительных мощностей;

- хостинг;

- доменные имена, доступ к поисковым системам, электронные книги, музыка, изображения;

- ведение статистики;

- при заказе онлайн, поставка товаров идет не через интернет;

- программы и базы данных на материальных носителях;

- консультации по электронной почте;

- доступ к интернету.

Что нужно сделать?

С 1 января 2019 года иностранные организации, оказывающие услуги в электронной форме, обязаны сделать следующее:

- встать на учет в ФНС в качестве налогоплательщика;

- получить ИНН;

- уплатить налог;

- ежеквартально сдавать отчетность.

Подать заявление о постановке на учет можно по почте заказным письмом, онлайн через официальный сайт ФНС, сервис доступен и на английском языке. Или обратиться за помощью в Интеркомп.

Если иностранная компания уже состоит на учете в ФНС, уплачивает НДС и сдает отчетность по услугам для физических лиц, то для таких компаний нет необходимости совершать повторную регистрацию. Однако, с 1 января 2019 года таким компаниям необходимо уплачивать НДС и сдавать отчетность по услугам для юридических лиц, а также грамотно оформлять документы, дающие право российскому покупателю услуг получить вычет НДС из бюджета.

Не подлежат НДС

Реализация на территории РФ исключительных прав на программы для электронных вычислительных машин, базы данных, прав на использование указанных результатов интеллектуальной деятельности на основании лицензионного договора, изобретения, полезные модели, промышленные образцы, топологии интегральных микросхем, секреты производства (ноу-хау) по-прежнему освобождаются от налогообложения НДС [2, подп. 26 п. 2 ст. 149]. Указанное освобождение будет распространяться и на иностранные организации, подлежащие постановке на учет в соответствии с п. 4.6 ст. 83 НК РФ.

Агентская схема

Если иностранная организация оказывает услуги на территории РФ через агента или агентов, которые участвуют в расчетах, то обязанность по исчислению и перечислению НДС в бюджет лежит на посредниках, которые с точки зрения налогового законодательства становятся налоговым агентом.

Если в расчетах участвуют несколько организаций-посредников, то налоговым агентом признается тот, через кого непосредственно происходят расчеты с покупателем. Если организация-посредник является при этом иностранной и не зарегистрирована в налоговых органах РФ, то на нее также распространяется обязанность по регистрации.

Таким образом, если иностранная организация оказывает часть электронных услуг через посредников-агентов, то рассчитывать, уплачивать и отчитываться по НДС за эту часть будут агенты.

Налоговая база определяется как стоимость услуг с учетом суммы налога, исчисленная исходя из фактических цен их реализации.

Моментом определения налоговой базы является последний день налогового периода, в котором поступила оплата (частичная оплата) услуг.

При определении налоговой базы в иностранной валюте, сумма в валюте пересчитывается в рубли по курсу ЦБ РФ, установленному на последний день налогового периода, в котором поступила оплата (частичная оплата) указанных услуг.

Сумма налога определяется как соответствующая расчетной налоговой ставке в размере 16,67% доля налоговой базы.

Оплата налога. Для уплаты налога иностранной организации необязательно открывать расчетный счет в российском банке. Налог можно уплатить со счета, открытого в банке, расположенном за пределами территории РФ.

Что касается возврата (зачета) излишне уплаченного иностранным продавцом НДС, то он осуществляется в соответствии со ст. 78 НК РФ, но с оговоркой: возврат возможен только на расчетный счет иностранной организации, открытый в российском банке.

Налоговый период по НДС — квартал.

Уплата не позднее 25-го числа месяца, следующего за отчетным кварталом

Документация

Счета-фактуры, книга покупок, книга продаж, журнал учета полученных и выставленных счетов-фактур в части оказания ЭУ указанными иностранными организациями не составляются [2, п. 3.2 ст. 169]. Но после постановки на учет иностранной компании в ФНС РФ необходимо вносить в документы по продаже услуг обязательные реквизиты: идентификационный номер налогоплательщика, код причины постановки иностранной организации на учет и точное название компании. Наличие обязательных реквизитов в документах даст право российским покупателям услуг принять к вычету НДС, оплаченный иностранной компанией, и не увеличивать себестоимость услуг на сумму налога.

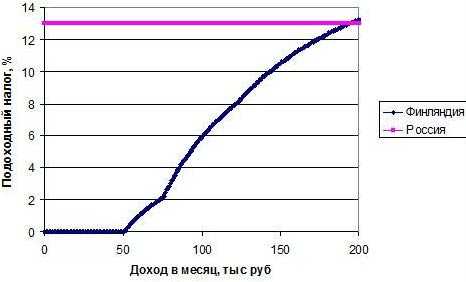

Налоговая ставка НДС

Налоговая ставка НДС с электронных услуг определяется расчетным методом в размере 16,67 % с налоговой базы в 2019 году.

Кто признается налоговым агентом по НДС - НалогОбзор.Инфо

Независимо от того, какую систему налогообложения применяет организация, в случаях, предусмотренных статьей 161 Налогового кодекса РФ, она признается налоговым агентом по НДС. Организации, которые освобождены от уплаты НДС по статье 145 Налогового кодекса РФ, тоже должны исполнять обязанности налоговых агентов (п. 2 ст. 161 НК РФ).

Права и обязанности налоговых агентов перечислены в статье 24 Налогового кодекса РФ. О том, должен ли налоговый агент удерживать НДС из доходов, выплаченных в натуральной форме, см. Какими правами и обязанностями обладает налоговый агент.

Признание организации налоговым агентом

Организация признается налоговым агентом по НДС:

- если приобретает товары (работы, услуги) у иностранных организаций, не состоящих в России на налоговом учете (п. 1 ст. 161 НК РФ, письмо Минфина России от 15 июня 2015 г. № 03-07-08/34227). При этом сама организация должна состоять на учете в налоговой инспекции (п. 2 ст. 161 НК РФ), а местом реализации товаров (работ, услуг) должна быть территория России (п. 1 ст. 161, ст. 147, 148 НК РФ). При приобретении товаров (работ, услуг) у иностранных граждан (не зарегистрированных в России в качестве предпринимателей) обязанности налоговых агентов у российских организаций не возникают (письма Минфина России от 6 июня 2011 г. № 03-07-08/166 и от 5 марта 2010 г. № 03-07-08/62);

- если арендует государственное или муниципальное имущество непосредственно у органов государственной власти и местного самоуправления (абз. 1 п. 3 ст. 161 НК РФ);

- если приобретает на территории России имущество казны (абз. 2 п. 3 ст. 161 НК РФ). Исключением из этого правила является приобретение (выкуп) субъектами малого и среднего предпринимательства арендованного ими имущества казны субъектов РФ и муниципальных образований. С 1 апреля 2011 года реализация такого имущества в соответствии с Законом от 22 июля 2008 г. № 159-ФЗ не является объектом обложения НДС (подп. 12 п. 2 ст. 146 НК РФ). Следовательно, если право собственности на арендованное имущество казны (кроме имущества государственной казны РФ) перешло к субъекту малого (среднего) предпринимательства после 31 марта 2011 года, то он не становится налоговым агентом (письма Минфина России от 23 марта 2011 г. № 03-07-14/17, ФНС России от 12 мая 2011 г. № КЕ-4-3/7618). Если право собственности на такое имущество получено до 1 апреля 2011 года, а оплата имущества производится позже, субъекты малого (среднего) предпринимательства признаются налоговыми агентами. В этом случае они обязаны удержать НДС и перечислить налог в бюджет (подп. 12 п. 2 ст. 146, абз. 2 п. 3 ст. 161 НК РФ, письмо ФНС России от 26 апреля 2011 г. № АС-2-3/388);

- если реализует на территории России имущество по решению суда (кроме имущества, изъятого у бывшего собственника при проведении процедуры банкротства, а также имущества банкротов) (п. 4 ст. 161 НК РФ). При реализации арестованного имущества необходимость исполнения обязанностей налогового агента зависит от того, кому это имущество принадлежит. Если собственниками арестованного имущества являются лица, которые не признаются плательщиками НДС (например, организации или предприниматели, применяющие специальные налоговые режимы), организация, реализующая это имущество, не должна удерживать и перечислять в бюджет налог с его стоимости. Об этом сказано в письме Минфина России от 11 ноября 2009 г. № 03-07-11/300;

- если реализует на территории России конфискованное или бесхозяйное имущество, а также клады, скупленные ценности и ценности, перешедшие к государству по праву наследования (п. 4 ст. 161 НК РФ);

- если выступает в качестве посредника (с участием в расчетах) при реализации товаров (работ, услуг, имущественных прав) иностранными организациями, не состоящими в России на налоговом учете (п. 5 ст. 161 НК РФ);

- если является владельцем судна, не зарегистрированного в Российском международном реестре судов. В таком случае организация признается налоговым агентом по истечении 45 дней после того, как к ней перешло право собственности на такие суда (п. 6 ст. 161 НК РФ).

НДС по операциям с иностранными контрагентами

Ситуация: должна ли российская организация удерживать НДС как налоговый агент, приобретая товары (работы, услуги) у иностранного гражданина, который зарегистрирован в качестве предпринимателя за рубежом? Отгрузка товара происходит на территории России

Да, должна.

Данная операция облагается НДС, поскольку реализация товаров (работ, услуг) происходит на территории России. То есть соблюдается одно из правил определения места реализации в целях НДС – они закреплены в статьях 147 и 148 Налогового кодекса РФ.

А поскольку продавец – иностранное лицо не зарегистрирован в российских налоговых инспекциях, то самостоятельно платить НДС в бюджет он не должен. Вместо него это сделает российский покупатель. Как налоговый агент он должен рассчитать сумму налога, удержать ее из выплачиваемых доходов и перечислить в бюджет. Такой порядок следует из положений пункта 1 статьи 161 Налогового кодекса РФ.

При этом не имеет значения, кто является продавцом: иностранная организация или иностранный гражданин. По общему правилу плательщиками НДС признаются и организации и предприниматели (п. 1 ст. 143 НК РФ). А к иностранным лицам относятся как иностранные организации, так и иностранные граждане (п. 2 ст. 11 НК РФ). Никаких оговорок о том, что иностранные предприниматели освобождены от уплаты НДС, в Налоговом кодексе нет.

Ситуация: нужно ли российской организации удержать НДС как налоговому агенту? Иностранная организация (лизингодатель) передает ей (лизингополучателю) в лизинг автомобиль. На налоговом учете в России она не состоит

Нет, не нужно.

Гражданский кодекс РФ определяет, что лизинг является разновидностью аренды (ст. 665–670 ГК РФ).

Услуги по сдаче в аренду автотранспортных средств считаются оказанными на территории России, если арендодатель осуществляет деятельность в России. То есть арендодателем является российская организация, российский предприниматель или постоянное представительство иностранной организации, находящееся в России (подп. 5 п. 1 и п. 2 ст. 148 НК РФ). Значит, услуги, связанные со сдачей в лизинг автомобилей российской организации (лизингополучателю) иностранной организацией (лизингодателем), не состоящей на налоговом учете в России, считаются оказанными за пределами России.

Поэтому с сумм, перечисляемых иностранной организации за оказание услуг по предоставлению в лизинг автомобилей, НДС не удерживайте.

Ситуация: нужно ли российской организации удержать НДС? Иностранная организация, не состоящая на учете в России, передает ей в лизинг движимое имущество (за исключением наземных автотранспортных средств)

Да, нужно.

Гражданский кодекс РФ определяет, что лизинг является разновидностью аренды (ст. 665–670 ГК РФ).

Подпункт 4 пункта 1 статьи 148 Налогового кодекса РФ устанавливает, что местом реализации услуг по сдаче движимого имущества (кроме наземных автотранспортных средств) в аренду является Россия, если арендатором является организация, находящаяся в России. Значит, услуги, связанные со сдачей в лизинг движимого имущества российской организации (лизингополучателю), считаются оказанными на территории России.

При приобретении товаров (работ, услуг) у иностранных организаций, не состоящих в России на налоговом учете, российские организации-покупатели признаются налоговыми агентами (п. 1 ст. 161 НК РФ). Поэтому из доходов, выплачиваемых продавцу, они обязаны удержать НДС и перечислить его в бюджет. Причем при приобретении работ (услуг) сумма налога должна быть перечислена в бюджет одновременно с выплатой доходов продавцу (абз. 2 п. 4 ст. 174 НК РФ).

Таким образом, с сумм, перечисляемых иностранной организации за оказание услуг, связанных с предоставлением в лизинг движимого имущества (за исключением наземных автотранспортных средств), нужно удержать НДС и перечислить его в бюджет.

Ситуация: нужно ли российской организации удержать НДС как налоговому агенту? Иностранная организация оказывает ей услуги, перечисленные в статье 149 Налогового кодекса РФ. На налоговом учете в России она не состоит

Нет, не нужно.

Российские организации, приобретающие работы (услуги) у иностранных организаций, обязаны платить НДС в качестве налогового агента только по тем операциям, которые подлежат налогообложению на территории России. Услуги, перечисленные в статье 149 Налогового кодекса РФ, освобождены от налогообложения. Следовательно, при оказании этих услуг налоговая база по НДС у иностранной организации не формируется. А значит, рассчитывать сумму налога и перечислять ее в бюджет российская организация, приобретающая такие услуги, не должна. Аналогичные разъяснения содержатся в письме Минфина России от 21 октября 2008 г. № 03-07-08/240.

Ситуация: нужно ли российской организации удержать НДС как налоговому агенту, если она получила денежный заем от иностранной организации и выплачивает ей проценты по займу? Иностранная организация никакой деятельности в России не ведет

Нет, не нужно.

Такой ответ основан на двух нормах налогового законодательства. Во-первых, услуги по предоставлению денежных займов не облагаются НДС. Это следует из положений подпункта 15 пункта 3 статьи 149 Налогового кодекса РФ. Аналогичная точка зрения отражена в письме Минфина России от 4 января 2001 г. № 04-03-01/02. Во-вторых, местом реализации услуг по предоставлению займа Россия признается лишь в том случае, если иностранная организация ведет здесь свою деятельность. Это следует из положений подпункта 5 пункта 1 статьи 148 Налогового кодекса РФ и подтверждается письмом Минфина России от 15 июля 2004 г. № 03-04-08/44.

Таким образом, выплачивая проценты по займу иностранному партнеру, российская организация не должна удерживать с них НДС и перечислять его в бюджет.

Ситуация: признается ли организация налоговым агентом по НДС, если она является посредником при реализации в России услуг по поручению иностранной организации и участвует в расчетах?

Да, признается.

Российские посредники, участвующие в расчетах, признаются налоговыми агентами по НДС, если они реализуют в России услуги по поручению иностранных организаций. Это следует из положений пункта 5 статьи 161 Налогового кодекса РФ. Таким образом, со стоимости информационных услуг, которые были реализованы иностранной организацией через российского посредника, нужно удержать НДС и перечислить его в бюджет.

Ситуация: нужно ли удержать НДС при оплате услуг иностранного патентного поверенного, с которым российская организация – владелец товарного знака заключила договор на регистрацию товарного знака в иностранном государстве?

Нет, не нужно.

В рассматриваемой ситуации деятельность патентного поверенного заключается в оказании патентных услуг и услуг по регистрации товарного знака. Порядок налогообложения таких услуг зависит от места их реализации.

Если товарный знак регистрируется в стране, которая не входит в Таможенный союз, место реализации услуг нужно определять в соответствии со статьей 148 Налогового кодекса РФ. Услуги, оказываемые патентным поверенным, не подпадают под перечень услуг, поименованных в подпунктах 1–4.1 пункта 1 статьи 148 Налогового кодекса РФ. Следовательно, территория России местом их реализации не признается (подп. 5 п. 1 ст. 148 НК РФ). А это значит, что объект обложения НДС не возникает (п. 1 ст. 146 НК РФ), и российская организация, приобретающая такие услуги, не должна перечислять НДС в бюджет в качестве налогового агента. Аналогичные разъяснения содержатся в письме Минфина России от 24 апреля 2012 г. № 03-07-08/117.

Если товарный знак регистрируется в стране, которая входит в Таможенный союз, место реализации услуг нужно определять в соответствии с разделом IV приложения 18 к договору о Евразийском экономическом союзе. При оказании услуг в Таможенном союзе НДС нужно платить в том государстве, территория которого признается местом реализации этих услуг (п. 28 приложения 18 к договору о Евразийском экономическом союзе). Признание места реализации услуг зависит от их квалификации (п. 29 приложения 18 к договору о Евразийском экономическом союзе). В этой части нормы протокола идентичны нормам Налогового кодекса РФ. Поэтому, принимая решение о квалификации услуг патентного поверенного, российская сторона может воспользоваться разъяснениями, которые содержатся в письме Минфина России от 24 апреля 2012 г. № 03-07-08/117. Следуя этим разъяснениям (по аналогии), услуги патентного поверенного можно отнести к услугам, указанным в подпункте 5 пункта 29 приложения 18 к договору о Евразийском экономическом союзе. А это значит, что Россия местом реализации таких услуг не является, а российская сторона налоговым агентом не признается.

Ситуация: нужно ли удержать НДС при выплате вознаграждения украинской организации, которая по заказу российской организации организовала конференцию на территории Украины? Украинская организация на налоговом учете в России не состоит

Нет, не нужно.

Объект обложения НДС возникает, если местом реализации работ (услуг) является территория России. Об этом сказано в пункте 1 статьи 146 Налогового кодекса РФ.

Порядок определения места реализации работ (услуг) установлен в статье 148 Налогового кодекса РФ. В соответствии с ним для работ (услуг), которые не поименованы в подпунктах 1–4.3 пункта 1 статьи 148 Налогового кодекса РФ, местом реализации признается Россия, если организация выполняет (оказывает) их на территории России.

Услуги по организации конференций в подпунктах 1–4.3 пункта 1 статьи 148 Налогового кодекса РФ прямо не поименованы. Поэтому местом реализации таких услуг будет считаться место деятельности продавца. В данном случае им будет территория Украины. Значит, стоимость услуг по организации конференции объектом обложения НДС на территории России признаваться не будет (подп. 1 п. 1 ст. 146 НК РФ).

Такой вывод сделан в письмах ФНС России от 7 июля 2006 г. № ШТ-6-03/688, от 17 мая 2005 г. № ММ-6-03/404.

Ситуация: является ли российская организация-туроператор налоговым агентом по НДС при приобретении у украинской организации услуг по предоставлению жилья на территории Республики Крым?

Да, является.

Ведь услуги по предоставлению жилья украинская организация оказывает фактически на территории России – Крым входит в состав нашей страны с 18 марта 2014 года (ст. 1 Закона от 21 марта 2014 г. № 6-ФКЗ). А значит, оказание таких услуг признается объектом налогообложения НДС на основании пункта 1 статьи 146 Налогового кодекса РФ. Поэтому организация, приобретающая такие услуги, является налоговым агентом.

Ситуация: должна ли крымская организация удержать НДС с вознаграждения, выплачиваемого украинской организации за оказанные услуги? Услуги оказаны, когда заказчик применял украинское законодательство, а оплачены после перерегистрации по российскому законодательству.

Ответ на этот вопрос зависит от того, признается ли местом оказания услуг территория России. И если да, то НДС нужно удерживать. Но для разных видов услуг место реализации определяют по-разному.

В данной ситуации крымская организация – заказчик услуг должна действовать по российским правилам. Ведь налоговую базу для НДС с услуг нужно определять на дату их оплаты исполнителю. А к этому моменту крымская организация уже встала на учет в России. Поэтому применять нужно российское налоговое законодательство (раздел I Положения, утвержденного постановлением Госсовета Республики Крым от 25 июня 2014 г. № 2263-6/14). Тот факт, что услуги были выполнены до ее перерегистрации, значения не имеет.

Условия, при одновременном выполнении которых организация-заказчик должна удержать НДС с вознаграждения исполнителю услуг, прописаны в пунктах 1 и 2 статьи 161 Налогового кодекса РФ. Вот они:

- организация – покупатель услуг состоит в России на налоговом учете;

- иностранная компания, которая оказывает услуги, не состоит в России на налоговом учете;

- местом реализации услуг признается территория России.

Первые два условия в нашей ситуации выполнены: покупатель (крымская организация) зарегистрирован в России, а исполнитель нет. Остается решить, что считать местом реализации услуг. Если это Россия, то НДС нужно удержать и перечислить в бюджет. А если нет, то и налог удерживать не придется.

Порядок определения места реализации зависит от вида услуг.

Например, если это консультационные услуги, то местом их реализации признается территория России. И значит, при выплате вознаграждения за такие услуги крымская организация должна удержать НДС. А вот местом оказания дизайнерских услуг при прочих равных условиях Россия не признается. Следовательно, при оплате таких услуг удерживать налог не нужно.

Допустим, вы определили, что НДС нужно удержать. В этом случае налоговую базу определите как договорную стоимость услуг, включая НДС. То есть сумму налога нужно вычислить по расчетной ставке – 18/118 (п. 1 ст. 161 НК РФ). Но если условие об удержании НДС в договоре не прописано, применяйте прямую ставку: определяя сумму налога, умножьте договорную стоимость услуг на 18 процентов. Подробнее об этом см. Как российской организации перечислить НДС в бюджет, если она приобрела работы (услуги) у иностранной организации, не состоящей в России на налоговом учете. Договором не предусмотрено удержание НДС при выплате доходов продавцу.

Когда договорная стоимость услуг выражена в иностранной валюте, НДС рассчитайте по тому курсу Банка России, который действовал на дату перечисления вознаграждения исполнителю (п. 3 ст. 153 НК РФ).

Пример удержания НДС со стоимости услуг, оказанных украинской компанией. Заказчиком услуг является крымская организация. Услуги оказаны до перерегистрации крымской организации, а оплачены после перерегистрации

1 октября 2015 года организация «Альфа», расположенная в Крыму, заключила договор на приобретение консультационных услуг у украинской организации. Исполнитель – украинская организация не состоит в России на налоговом учете.

Сумма вознаграждения по договору составила 1000 долл. США. Условия об удержании НДС в договоре не прописаны.

Услуги были оказаны 1 декабря 2015 года. На дату оказания услуг «Альфа» применяла украинское законодательство.

22 декабря 2015 года «Альфа» прошла перерегистрацию по российскому законодательству.

15 января «Альфа» перечислила исполнителю вознаграждение в размере 1000 долл. США. Условный курс доллара на эту дату составлял 66 руб. В этот же день

бухгалтер «Альфы» перечислил в бюджет НДС в сумме:

1000 USD × 18% × 66 руб. = 11 880 руб.

Ситуация: нужно ли удержать НДС при выплате вознаграждения иностранной организации, оказавшей услуги, связанные с участием российской организации в зарубежной выставке? Иностранная организация на налоговом учете в России не состоит.

Да, нужно, если местом реализации услуг признается территория России.

Кроме того, ответ на этот вопрос зависит от целей, которые преследует российская организация, участвующая в зарубежной выставке.

Если участие в выставке направлено на привлечение внимания к самой организации или к товарам, производителем которых она является, то услуги, связанные с проведением выставки, признаются рекламными. Это следует из положений статьи 3 Закона от 13 марта 2006 г. № 38-ФЗ. Подпунктом 4 пункта 1 статьи 148 Налогового кодекса РФ установлено, что Россия является местом реализации рекламных услуг, если покупателем услуг является организация, осуществляющая деятельность в России. Таким образом, если российская организация участвует в зарубежной выставке в рекламных целях, то услуги, оказанные ей иностранной организацией, облагаются НДС (подп. 1 п. 1 ст. 146 НК РФ).

Если услуги, местом реализации которых признается Россия, оказывает иностранная организация, не состоящая в России на налоговом учете, НДС должен рассчитать и уплатить в российский бюджет налоговый агент – заказчик этих услуг. Налоговая база определяется как сумма дохода от реализации услуг с учетом НДС. Если в стоимости услуг сумма НДС, подлежащая уплате в бюджет, не учтена, российская организация должна самостоятельно определить налоговую базу по НДС, то есть увеличить стоимость услуг на сумму налога и перечислить его в бюджет за счет собственных средств. В таком случае сумма НДС, исчисленная и уплаченная в бюджет, по существу будет являться суммой налога, удержанной из дохода иностранной организации. Такой порядок предусмотрен статьей 161 Налогового кодекса РФ. Аналогичная точка зрения отражена в письме Минфина России от 28 февраля 2008 г. № 03-07-08/47.

Если участие в выставке связано с деятельностью в сфере культуры и искусства, местом реализации услуг, связанных с организацией выставки, является территория ее фактического проведения. В рассматриваемой ситуации это территория иностранного государства, следовательно, местом реализации таких услуг Россия не признается (подп. 3 п. 1 ст. 148 НК РФ, подп. 3 п. 29 приложения 18 к договору о Евразийском экономическом союзе). Таким образом, обязанности налогового агента по НДС у российской организации, участвующей в подобных выставках, не возникают.

В остальных случаях местом реализации услуг, связанных с участием российской организации в зарубежных выставках, признается территория государства, на которой находится организация, оказывающая эти услуги. То есть территория России местом реализации таких услуг также не признается. Это следует из положений подпункта 5 пункта 1 и пункта 2 статьи 148 Налогового кодекса РФ, подпункта 5 пункта 29 приложения 18 к договору о Евразийском экономическом союзе. Таким образом, и в этих случаях обязанности налогового агента по НДС у российской организации – участника выставки не возникают.

Аналогичные разъяснения содержатся в письмах Минфина России от 26 июня 2012 г. № 03-07-15/68, от 5 марта 2010 г. № 03-07-08/56 и ФНС России от 4 сентября 2012 г. № АС-4-3/14723.

Ситуация: нужно ли российской организации удержать НДС при выплате вознаграждения иностранной организации, которая выполняет пусконаладочные работы на оборудовании, купленном для перепродажи? На налоговом учете в России иностранная организация не состоит

Да, нужно, если оборудование, на котором выполняются пусконаладочные работы, находится в России.

Объект обложения НДС возникает, если местом реализации работ (услуг) является территория России. Об этом сказано в пункте 1 статьи 146 Налогового кодекса РФ.

Россия признается местом реализации работ, связанных с движимым имуществом, если такие объекты расположены на ее территории (подп. 2 п. 1 ст. 148 НК РФ). Следовательно, если оборудование, на котором выполняются пусконаладочные работы, находится на территории России, то стоимость выполненных иностранной организацией работ облагается НДС. В таком случае при выплате вознаграждения иностранной организации нужно удержать НДС и перечислить его в бюджет.

Если же работы связаны с движимым имуществом, находящимся за границей, то местом их реализации Россия не признается (подп. 2 п. 1.1 ст. 148 НК РФ). Поэтому, если иностранная организация выполняла пусконаладочные работы оборудования за пределами России, с выплачиваемого вознаграждения НДС удерживать не нужно. Аналогичные разъяснения содержатся в письме Минфина России от 10 августа 2009 г. № 03-07-08/179.

Ситуация: признается ли российская организация налоговым агентом по НДС, если она приобретает исключительные права на объект интеллектуальной собственности у иностранной организации по договору об отчуждении исключительных прав?

Да, признается.

Исключение – операции по приобретению патентов (на изобретения, полезные модели, промышленные образцы), компьютерных программ, баз данных, топологий интегральных микросхем и секретов производства (ноу-хау). С таких операций платить НДС не надо.

По общему правилу российская организация будет налоговым агентом по НДС, если приобретет товары (работы, услуги) у иностранных организаций, не состоящих в России на налоговом учете. Это правило действует, если место реализации товаров (работ, услуг) – территория России, а сама реализация облагается НДС.

Такой порядок предусмотрен пунктами 1, 2 статьи 161, статьями 147, 148 Налогового кодекса РФ.

Итак, чтобы установить, должна ли организация исполнять обязанности налогового агента, нужно определить место реализации исключительных прав и проверить, облагается ли эта операция НДС.

Как определить место реализации. Место реализации интеллектуальной собственности определяют по месту деятельности покупателя. В нашем случае покупатель находится в России (абз. 2 и 3 подп. 4 п. 1 ст. 148 НК РФ). Поэтому и местом реализации патентов (на изобретение, полезную модель, промышленный образец, селекционное достижений), лицензий, торговых марок, авторских или иных аналогичных прав будет территория России.

Таким образом, по критерию «место реализации» российская организация, купившая исключительные права на объект интеллектуальной собственности у иностранной организации, признается налоговым агентом по НДС.

Когда реализация исключительных прав НДС не облагается. Есть перечень объектов интеллектуальной собственности, реализация которых не облагается НДС. Этот список приведен в подпункте 26 пункта 2 статьи 149 Налогового кодекса РФ. И он закрытый. Если приобретают один из тех объектов, которые есть в данном списке, то налоговая база по НДС у иностранной организации не возникает. А значит, рассчитывать сумму налога и перечислять ее в бюджет российская организация не должна.

При этом под реализацией исключительных прав на объекты интеллектуальной собственности и прав на их использование для целей статьи 149 Налогового кодекса РФ подразумевается:

- продажа исключительных прав по договору об отчуждении исключительного права;

- передача права использования такой собственности по лицензионному (сублицензионному) договору.

А вот реализация исключительных прав на другие объекты интеллектуальной собственности (например, на товарные знаки, патенты на селекционные достижения и др.), а также прав на их использование не освобождена от НДС. Следовательно, при приобретении таких прав у иностранной компании по договору об отчуждении исключительных прав российская организация обязана исполнить обязанности налогового агента по НДС. А именно рассчитать сумму налога и перечислить ее в бюджет.

Важно: сделка по реализации объектов интеллектуальной собственности может быть оформлена договорами, которые не соответствуют требованиям части 4 Гражданского кодекса РФ. В этих случаях освобождение от обложения НДС по подпункту 26 пункта 2 статьи 149 Налогового кодекса РФ применить нельзя. Например, при заключении договора подряда на создание объекта интеллектуальной собственности и последующую передачу права пользования на него или при заключении смешанного договора, включающего отдельные элементы лицензионных договоров.

Такие выводы следуют из совокупности норм подпункта 1 пункта 1 статьи 146, подпункта 4 пункта 1 статьи 148, подпункта 26 пункта 2 статьи 149, пунктов 1, 2 статьи 161 Налогового кодекса РФ, части 4 Гражданского кодекса РФ. Аналогичные разъяснения содержатся в письмах Минфина России от 21 октября 2014 г. № 03-07-03/52967, от 1 апреля 2014 г. № 03-07-14/14317, от 9 декабря 2010 г. № 03-07-11/482, от 21 октября 2008 г. № 03-07-08/240, от 7 мая 2007 г. № 03-07-08/100, ФНС России от 15 июля 2009 г. № 3-1-10/501, УФНС России по г. Москве от 30 марта 2012 г. № 16-15/27670, от 11 августа 2009 г. № 16-15/082625.

Если организация приобретает право на единую технологию (например, лицензию на право использования процесса производства), то для целей обложения НДС результаты интеллектуальной деятельности, которые входят в ее состав, следует рассматривать отдельно (изобретение, промышленный образец, ноу-хау и др.). То есть по каждому приобретенному праву применять тот порядок налогообложения, который для него предусмотрен.

Продолжение >>

Кто признается налоговым агентом по НДС (обязанности, нюансы)

Налоговый агент по НДС — это лицо, обязанное исчислить, удержать и уплатить в бюджет НДС с доходов плательщика налога. О том, какие обязанности предусмотрены для налоговых агентов по НДС, какие нужно делать бухгалтерские проводки по начислению и уплате налога, читайте в нашей статье.

Перечень лиц, признаваемых налоговыми агентами по НДС (ст. 161 НК РФ)

НДС у налогового агента: проводки

Уплата НДС налоговым агентом

Представление декларации по НДС

Как получить вычет в отчетном году у налогового агента

Ответственность за неисполнение обязанностей налогового агента

Итоги

Перечень лиц, признаваемых налоговыми агентами по НДС (ст. 161 НК РФ)

В соответствии со ст. 161 НК РФ лицо (организация или индивидуальный предприниматель), состоящее на учете в налоговых органах, признается налоговым агентом по НДС только в том случае, если оно:

- приобретает товары (работы, услуги) у иностранного лица, не зарегистрированного в качестве налогоплательщика на территории РФ, с целью их последующей реализации на территории РФ (пп. 1 и 2 ст. 161 НК РФ, письма Минфина России от 19.10.2011 № 03-07-08/291, 12.07.2011 № 03-07-08/214, 02.11.2010 № 03-07-08/304, 09.04.2010 № 03-03-06/2/70 и 20.11.2009 № 03-07-08/238, УФНС России по г. Москве от 11.08.2008 № 19-11/75191);

- осуществляет операции (аренду, покупку, передачу) с имуществом, принадлежащим органам государственной власти Российской Федерации, субъектам, муниципалитетам и органам местного самоуправления (п. 3 ст. 161 НК РФ);

Подробнее — в материале «Налоговый агент по НДС при сделках с госимуществом».

- продает имущество по решению суда (п. 4 ст. 161 НК РФ);

- реализует конфискованное имущество, бесхозяйные и скупленные ценности, клады и ценности, принадлежащие государству на праве наследования (п. 4 ст. 161 НК РФ);

- ведет посредническую деятельность по реализации товаров (работ, услуг, имущественных прав) и участвует в расчетах с иностранными лицами, не зарегистрированными в качестве налогоплательщиков на территории РФ (п. 5 ст. 161 НК РФ);

- владеет судном на 46-й календарный день после перехода права собственности на него, если оно в течение 45 дней с момента перехода права собственности не было зарегистрировано в Российском международном реестре судов (п. 6 ст. 161 НК РФ);

- с 01.01.2018 — покупатели сырых шкур животных, лома и отходов черных (цветных) металлов, вторичного алюминия и его сплавов (п. 8 ст. 161 НК РФ).

Как налоговые агенты по НДС работают также лица, применяющиеся специальные режимы налогообложения (ЕНВД, ЕСХН, УСНО, ПСН), или лица, освобожденные от уплаты НДС по ст. 145 и 145.1 НК РФ (ст. 161 НК РФ, письма Минфина России от 30.12.2011 № 03-07-14/133, 05.10.2011 № 03-07-14/96, 28.06.2010 № 03-07-14/44, 22.06.2010 № 03-07-08/181, 26.05.2010 № 03-07-14/38 и 29.04.2010 № 03-07-14/30).

НДС у налогового агента: проводки

Одна из наиболее распространенных ситуаций, когда организация или ИП становится налоговым агентом, — это аренда имущества у органов государственной власти. НДС у налогового агента – проводки в этой ситуации могут быть сформированы следующим образом:

| Дт | Кт | Сумма | Содержание операции |

| 60.02 | 51 | 90 000 | Перечислен аванс арендодателю за квартал |

| 76НА | 68.32 | 16 200 | Налоговым агентом начислен НДС и выставлен счет-фактура по выданному авансу |

| 68.32 | 51 | 16 200 | Перечислен НДС налоговым агентом |

| 26 | 60.01 | 30 000 | Начислена арендная плата за месяц |

| 19.04 | 76НА | 5 400 | Налоговым агентом выделен входной НДС со стоимости аренды за месяц |

| 60.01 | 60.02 | 30 000 | Зачтен аванс |

| 68.02 | 19.04 | 5 400 | Принят НДС к вычету |

где:

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписаться60.01 – расчеты с поставщиками;

60.02 – расчеты с поставщиками по авансам выданным;

76НА – расчеты по НДС при исполнении обязанностей налогового агента;

68.32 – НДС при исполнении обязанностей налогового агента;

68.02 – расчеты с бюджетом по НДС;

19.04 – НДС по приобретенным работам, услугам.

Уплата НДС налоговым агентом

Перечень обязанностей налогового агента по НДС установлен Налоговым кодексом РФ (п. 3 ст. 24 НК РФ).

Главная обязанность агентов заключается в исчислении, удержании и перечислении в бюджет налога (подп. 1 п. 3 ст. 24 НК РФ). Для реализации основной функции налоговый агент по НДС должен удержать налог из денежных средств налогоплательщика, находящихся в его распоряжении.

ВАЖНО! За лиц, не признаваемых плательщиками НДС, уплачивать налог не нужно. Так, налог не уплачивается при приобретении товаров (работ, услуг) у иностранного лица, не являющегося предпринимателем (письмо Минфина России от 05.03.2010 № 03-07-08/62), а также при реализации арестованного имущества физического лица (письмо Минфина России от 18.11.2010 № 03-07-14/81).

См. также материал «Если продавец имущества МУП — «упрощенец», покупатель не является налоговым агентом по НДС».

Если в данном налоговом периоде выплаты в пользу налогоплательщика не производились, удержание налога невозможно. В такой ситуации вместо удержания НДС налоговый агент обязан предоставить сведения о невозможности удержания сумм налога на выплаты налогоплательщика с указанием суммы задолженности по неисполненным перед бюджетом обязательствам (подп. 2 п. 3 ст. 24 НК РФ, п. 1 постановления Пленума ВАС РФ от 30.07.2013 № 57). Эти сведения представляются в течение месяца со дня обнаружения факта невозможности удержания НДС.

Представление декларации по НДС

Еще одной обязанностью налогового агента по НДС является представление декларации по НДС независимо от того, является компания налогоплательщиком НДС или нет (п. 3 ст. 80, п. 5 ст. 174 НК РФ).

Если налоговому агенту по НДС приходится одновременно исполнять обязанности плательщика этого налога по характеру своей деятельности либо в силу п. 5 ст. 173 НК РФ, то декларация должна представляться в электронном виде (п. 3 ст. 80, п. 5 ст. 174 НК РФ).

Если налоговый агент по НК РФ не является плательщиком НДС или освобожден от исполнения обязанностей по исчислению и уплате НДС, то в определенных случаях он может подавать декларацию и на бумажном носителе (п. 3 ст. 80, п. 5 ст. 174 НК РФ).

О заполнении декларации по НДС налоговым агентом читайте в статье «Как правильно заполнить налоговому агенту раздел 2 декларации по НДС?».

Как получить вычет в отчетном году у налогового агента

НК РФ в ст. 171 содержит норму, согласно которой налоговому агенту по НДС предоставлено право на получение вычета в размере уплаченной суммы. Право на вычет возникает при одновременном соблюдении следующих условий:

- Налоговый агент состоит на учете в налоговых органах и является плательщиком НДС (абз. 2 п. 3 ст. 171 НК РФ).

Налоговые агенты, применяющие спецрежимы (УСН, ЕНВД, ЕСХН, патентную систему налогообложения) или освобожденные от уплаты НДС по ст. 145 , 145.1, 149 НК РФ, удержанный НДС принять к вычету не могут, так как не исполняют обязанности налогоплательщика по НДС.

- В наличии платежные документы, подтверждающие, что удержанный НДС был перечислен в бюджет (абз. 3 п. 3 ст. 171, п. 1 ст. 172 НК РФ).

- Приобретаемое имущество, работы, услуги используются для деятельности, которая облагается НДС (абз. 3 п. 3 ст. 171 НК РФ).

При аренде имущества для операций, местом реализации которых территория РФ не является, уплаченные суммы к вычету нельзя (письмо Минфина России от 24.02.2009 № 03-07-08/41).

- Налоговый агент правильно выставил счет-фактуру за продавца (абз. 2 п. 3 ст. 168 НК РФ).

- Налоговый агент принял к учету товары (работы, услуги) (абз. 2 п. 1 ст. 172 НК РФ).

См. также: «ФНС ввела новые правила для счетов-фактур, регистров и декларации по НДС».

Не имеют права на вычет удержанного и уплаченного НДС налоговые агенты, которые реализуют (п. 3 ст. 171, пп. 4, 5 ст. 161 НК РФ):

- конфискованное имущество;

- имущество, реализуемое по решению суда (за исключением реализации имущества должников-банкротов);

- бесхозяйные ценности, клады, скупленные ценности;

- ценности, перешедшие по праву наследования государству;

- в качестве посредников (с участием в расчетах) товары (работы, услуги, имущественные права) иностранных организаций, не состоящих в России на налоговом учете

Нередко встает вопрос о том, нужно ли налоговому агенту получать вычет в отчетном периоде или можно перенести его на более поздний период. Ответ на этот вопрос дал Минфин России в письмах от 17.11.2016 № 03-07-08/67622, от 09.04.2015 № 03-07-11/20290. В них разъяснено, что вычет «агентского» НДС можно заявить только в том квартале, в котором выполнены условия для этого вычета. Переносить вычет на более поздние периоды нельзя.

Налоговый агент может заявить вычет после уплаты налога в бюджет при условии соблюдения остальных условий для вычета (п. 3 ст. 171, п. 1 ст. 172 НК РФ.) В общем случае уплата налоговым агентом удержанного НДС производится равными долями не позднее 25-го числа каждого из 3 месяцев, следующих за истекшим налоговым периодом (п. 1 ст. 174 НК РФ). Следовательно, удержанный и уплаченный НДС может быть поставлен к вычету только по итогам того периода, в котором налоговый агент перечислил налог в бюджет (то есть не раньше квартала, следующего за кварталом, за который подана декларация, где определена налоговая база и сумма налога, подлежащая уплате налоговым агентом).

Однако в случае приобретения у иностранного продавца работ и услуг есть свои особенности, прочитать о которых вы можете в статье «Как налоговому агенту принять к вычету НДС при приобретении товаров (работ, услуг) у иностранного продавца».

Ответственность за неисполнение обязанностей налогового агента

Если организация не выполняет обязанности налогового агента по НДС, то она может быть привлечена к ответственности в виде наложения штрафа. Данная норма распространяется на юридические лица и индивидуальных предпринимателей. Ответственность за ненадлежащее исполнение обязанностей предусмотрена ст. 119, 119.1, 123, 126 НК РФ. При возникновении недоимки на сумму задолженности налоговому агенту начисляются пени (пп. 1, 2, 7 ст. 75 НК РФ).

Итоги

При совершении некоторых операций организации и ИП становятся налоговыми агентами по НДС, обязанными удержать налог у налогоплательщика, перечислить его в бюджет и подать декларацию в налоговые органы. В большинстве случаев, налоговые агенты могут заявить удержанный НДС после уплаты к вычету из бюджета, но из этого правила есть исключения, рассмотренные в данной статье. Вычет НДС, удержанного налоговым агентом, можно заявить только в том периоде, когда возникло право на него, перенести его на будущее нельзя.

Кто является налоговым агентом по НДС

Налоговый агент по НДС – понятие, предусматривающее взятие на себя организацией обязанностей по начислению и уплате налога за контрагента. Для реализации такой задачи необходимо соблюдение сразу нескольких условий – соответствие поставщика услуг или товаров требованиям, указанным в НК РФ в ст.161, и наличие официально подтвержденных договорных отношений между предприятиями.

Кто является налоговым агентом по НДС?

В роли налогового агента может выступать любая российская компания. Исключение не делается даже для тех, кто освобожден от уплаты НДС. Главное – предприятие зарегистрировано и осуществляет свою деятельность на территории РФ, получило услуги от определенных категорий контрагентов и оплатило их. Источником для уплаты НДС может быть как часть суммы за поставленный товар, так и собственные средства налогового агента.

При начислении НДС в качестве налогового агента выступает организация, сотрудничающая на платной основе с:

- иностранными компаниями в части приобретения у них товаров или услуг при условии их реализации в пределах территории РФ;

- органами власти при аренде или покупке у них государственного имущества.

Более редкие случаи возникновения функций налогового агента предполагают продажу конфискованного имущества и приобретение активов банкрота, исполнение роли посредника при реализации товаров и услуг иностранных контрагентов на территории России.

Кто является налоговым агентом по НДС, если у иностранного юридического лица в РФ есть зарегистрированные представительства? Предприятие-покупатель, если договор заключен непосредственно с головной организацией, на счет которой будут перечисляться средства. Если договорные отношения закреплены между отечественной компанией и представительством зарубежной фирмы, то это филиальное подразделение самостоятельно исчисляет и уплачивает НДС. То есть при составлении контракта необходимо предварительно уточнить, имеет ли фирма-контрагент регистрацию в России и есть ли у нее представительства в нашей стране. В последнем случае при начислении и уплате в бюджет сумм НДС налоговый агент – иностранная организация.

Важно! Для приобретения статуса налогового агента необходимо иметь подтверждение того, что товары или услуги были получены на территории РФ, и они включены в перечень облагаемой налогом продукции.

Определяется место продажи товаров по стране его нахождения в момент отгрузки. В случае с услугами необходимо руководствоваться нормами ст. 148 НК РФ. Налоговый агент по НДС – отечественное предприятие, которое пользуется сервисом в виде:

- предоставленных патентов с торговыми марками, лицензиями или авторскими правами;

- разработки программных продуктов;

- консультирования;

- юридического, бухгалтерского, аудиторского сопровождения;

- инжиниринговых услуг;

- рекламы и маркетинговых мероприятий;

- услуг по обработке информации;

- аренды имущественных объектов за исключением автомобилей и недвижимости.

Начисляет НДС налоговый агент: проводки и тонкости бухучета

НДС начисляется налоговым агентом, исходя из суммы договора по ставке 10% или 18%. Если в контракте итоговая цена указана с учетом НДС, то размер налога к уплате определяется путем умножения суммы договора на 18/118 или 10/110. При осуществлении расчетов в иностранной валюте, доход рассчитывается в рублях по курсу на момент перечисления денег. При отсутствии в сумме соглашения НДС, его размер находится путем умножения общей стоимости товаров и услуг на 10% или 18%.

После проведения оплаты по договору с иностранной компанией или органами власти в течение 5 дней налоговому агенту необходимо самому себе выставить счет-фактуру. В полях реквизитов контрагента указываются все его данные, кроме ИНН. Параллельно делаются проводки по НДС налогового агента за иностранца:

- При оказании услуг иностранной организацией Дт 25, 26, 44 и Кт 60.

- При отражении начисленного, но не уплаченного НДС в варианте с иностранным контрагентом Дт 19 – Кт 68.

- При уплате налога сумма списывается с Дт 68 и Кт 51.

- При отражении налогового вычета НДС Дт 68 и Кт 19.

НДС, начисляемый и уплачиваемый в качестве налогового агента, всегда учитывается на отдельных субсчетах. При составлении платежного поручения КБК НДС налоговый агент указывает комбинацию цифр 182 1 03 01000 01 1000 110. Сделать перевод средств надо до 20 числа месяца, который следует после текущего квартала (при приобретении товаров) и одновременно с выплатой аванса иностранной фирме за услуги. До 20 числа по окончании квартального периода необходимо подать Декларацию по НДС с заполненным вторым разделом.