Резидентами страны являются

Резидентами страны являются

Если иное не предусмотрено настоящей статьей, налоговыми резидентами признаются физические лица, фактически находящиеся в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев.

Налоговая ставка устанавливается в размере 13 процентов, если иное не предусмотрено настоящей статьей.

Налоговая ставка устанавливается в размере 30 процентов в отношении всех доходов, получаемых физическими лицами, не являющимися налоговыми резидентами Российской Федерации

Налоговая ставка устанавливается в размере 30 процентов в отношении всех доходов, получаемых физическими лицами, не являющимися налоговыми резидентами Российской Федерации, за исключением доходов, получаемых:

- от осуществления трудовой деятельности, указанной в статье 227.1 настоящего Кодекса, в отношении которых налоговая ставка устанавливается в размере 13 процентов (это про тех, кто работает по патенту — прим. ред.);

- от осуществления трудовой деятельности в качестве высококвалифицированного специалиста в соответствии с Федеральным законом от 25 июля 2002 года N 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации», в отношении которых налоговая ставка устанавливается в размере 13 процентов;

- от осуществления трудовой деятельности участниками Государственной программы по оказанию содействия добровольному переселению в Российскую Федерацию соотечественников, проживающих за рубежом, а также членами их семей, совместно переселившимися на постоянное место жительства в Российскую Федерацию, в отношении которых налоговая ставка устанавливается в размере 13 процентов;

- от осуществления трудовой деятельности иностранными гражданами или лицами без гражданства, признанными беженцами или получившими временное убежище на территории Российской Федерации в соответствии с Федеральным законом «О беженцах», в отношении которых налоговая ставка устанавливается в размере 13 процентов.

Миф 3: Резидентство определяется по дате последнего въезда в Россию. Нет, резидентство определяется при сложении количества дней, проведенных в России за последние 12 месяцев.

www.vestnik-migranta.ru

Основная информация о статусах

Многие путают определение гражданина страны и её резидента. Точнее, люди полагают, что эти слова тождественны и являются синонимами. Это неверное суждение. Человек может быть российским гражданином и при этом её резидентом не являться, как и в другой комбинации — «резидент без гражданства». Разберёмся подробнее.

В 207-ой статье налогового свода законов РФ упоминается, статус «резидент страны» доступен людям, проживающим здесь не менее, чем 183 дня в течении двенадцати подряд идущих месяцев. Важно понимать, что эти двенадцать месяцев – не обязательно календарный год, так как отсчёт может идти с апреля одного года по апрель следующего, к примеру. Граждане, отправляющиеся заграницу на краткие периоды времени, статуса не лишаются. Максимум для непрерывного отсутствия в стране – шесть месяцев, да и то исключительно по вопросам обучения или лечения. Также полгода могут отсутствовать работники морских месторождений, добывающие углеводородное сырьё.

В указанных ситуациях граждане должны быть готовы предоставить официальные бумаги, подтверждающие цели визитов заграницу и их длительность. В случае с поправлением здоровья это будут специальные лечебные (медицинские) визы в загранпаспорте, договоры с иностранными медицинскими учреждениями. Аналогично обстоит дело с получением образования – соглашения с обучающими учреждениями и иные подтверждающие документы обязаны быть у человека на руках. При этом что лечебные, что образовательные организации обязательно должны иметь соответствующие лицензии.

В статье №11 НК РФ также сказано, что статус резидента получают:

- Граждане страны, имеющие регистрацию по месту постоянного проживания или нахождения.

- Иностранцы, получившие в России разрешение на жительство.

- Иностранцы, имеющие позволение сотрудника Министерства внутренних дел на непрерывное пребывание в РФ.

- Работники других стран, имеющие трудовой договор на период больший, чем 183 дня.

Логично, что резидентского статуса не достигнуть личностям, проживающим в стране меньше указанного количества дней или месяцев, прошедших между ними. Независимо от времени пребывания на территории страны (даже если оно превышает 183 дня), статуса «резидент» не получить:

- беженцам и иностранным господам, получившим временное убежище в стране;

- приглашённым на работу/службу иностранным специалистам высокой квалификации.

Статус нерезидентов характеризуется рядом нюансов:

- Лица, не имеющие статуса резидента, но получающие в стране доходы, обязаны быть плательщиками НДФЛ.

- Даже уплачивая подоходный налог, нерезиденты не могут претендовать на налоговые вычеты: имущественные, социальные, стандартные.

- Нерезиденты обязаны подавать в ФНС декларацию, когда получают прибыль на территории России.

- На каждую дату выплаты такого дохода статус нерезидента исчисляется и подтверждается вновь.

Как определить свой статус и подсчитать количество нужных дней?

Мы уже разобрались, что подданство не играет никакой роли при определении резидентства человека, так как и граждане РФ и иностранцы могут быть как резидентами, так и нерезидентами. Учитывается только непрерывный любой двенадцатимесячный промежуток времени, могущий начинаться в одном году, а заканчиваться в другом. Окончательно же решение об обладании человеком статуса резидента принимается по завершению года по календарю (с января по декабрь).

Период из 183 дней исчисляется элементарно – складываются все дни, в продолжение коих человек проживал в стране в продолжение вышеуказанных двенадцати месяцев. Дни въезда в Россию и выезда из неё также засчитываются.

Налогообложение резидентов и нерезидентов по НДФЛ

Согласно закону, для всех физлиц на территории государства предусматривается единая ставка НДФЛ. Для резидентов она составляет тринадцать процентов заработка, для нерезидентов – тридцать процентов. Это весьма существенная разница и в процентах, и в полученных цифрах. Притом, что для налоговых резидентов страны, трудоустроенных в компаниях России официально, предусматриваются стандартные виды льгот. К примеру, родители, имеющие одного или двух наследников, за каждого получают 1 тысячу 400 рублей, за третьего ребёнка и последующих – 3 тысячи рублей. На эти суммы уменьшается объём исчисленного НДФЛ. Нерезиденты же, несмотря на процент налога, в 2,3 раза бОльший, лишены и этих послаблений. Рассмотрим на примерах.

| Иван Константинович Сонин является резидентом России и зарабатывает ежемесячно 25 тысяч рублей, с которых выплачивает 3 тысячи 250 рублей подоходного налога. А Сергей Петрович Варфоломеев резидентом страны не является, но работает на том же предприятии и зарабатывает те же 25 тысяч рублей, но уплачивает с них уже 7 тысяч 500 рублей НДФЛ. Месячная разнице в налоговой сумме для резидента и нерезидента составляет 4 тысячи 250 рублей, за год — 51 тысяча рублей, что очень существенно. | Марина Ивановна Тропина зарабатывает 50 тысяч ежемесячно, воспитывает двоих малолетних детей и имеет статус резидента страны. За стандартным «детским вычетом» (1 тысяча 400 рублей за первого ребёнка и столько же за второго) облагаемая налогом зарплата Тропиной составляет 47 тысяч 200 рублей, а сумма ежемесячного налога – 6 тысяч 136 рублей. Её коллега Ирина Степановна Кузнецова без статуса резидента, но также с двумя детьми, заплатит НДФЛ в сумме 15 тысяч рублей по 30-ти процентной ставке и без налоговой льготы. |

Если же в течение отчётного периода нерезидент России приобрёл статус резидента, исчисленный им 30-ти процентный НДФЛ пойдёт в зачёт. То есть, с начала календарного года подоходный налог будет пересчитан по 13-ти процентной ставке, а лишние деньги будут учтены в счёт следующих платежей. Если излишек «не вписывается» на конец года, получить переплату сотрудник может на руки, передав в ИФНС декларацию 3-НДФЛ и заявление об удержанном налоговом сборе в излишнем размере.

Скачать бланк 3-НДФЛ

Как подтвердить резидентский статус?

Чтобы иметь приятную ставку по подоходному сбору или же претендовать на налоговые послабления, нужно быть уверенным в собственном статусе резидента РФ. Статус этот не только должен подходить под нужное число дней пребывания в стране, но и отвечать критериям, характерным для резидента.

В первую очередь, резидент должен быть организованным и законопослушным работником, регулярно отчисляющим в казну подоходные налоги. При официальном трудоустройстве статус резидента подтверждается справкой 2-НДФЛ из бухгалтерского отдела, где указан статус гражданина и его налоговая ставка. Поэтому работающие граждане беспокоиться о подтверждении резидентства не должны.

Если плательщик гражданином страны не является, или же получает доход самостоятельно, или имеет отношение к иным категориям жителей России, ему придётся подтвердить статус резидента, так сказать, вручную. Для этого следует направиться в ФНС с соответствующим заявлением. Документ хоть и не имеет чёткой структуры и формата, утверждённых законодательно, в нём нужно отразить следующее:

- данные обращающегося (ФИО, место жительства, адрес проживания);

- год, за который требуется подтверждение резидентства;

- копия ИНН;

- документы, прилагаемые к заявлению (например, справки об отчисленных налогах или ксерокопия загранпаспорта);

- контактные данные (номер телефона).

Помимо указанных документов потребуется приложить ксерокопию контракта с работодателем, подтверждающего трудоустройство человека в фирме, осуществляющей деятельность в стране, таблицу, где рассчитаны дни непрерывного пребывания в России (напоминаем, не менее, чем 183 дня). Документами, подтверждающими этот факт, могут быть выписки из журнала труда, табель учёта времени сотрудников или справка с рабочего места, заверенная отделом кадров.

Конкретный список бумаг, по которым устанавливается срок нахождения гражданина в стране и вне её, официально законом не утверждён. Поэтому можно использовать любые документы: паспорт и загранпаспорт, дипломатические документы, миграционную карту, удостоверения личности работников и подобное. Единственным документом, могущим подтвердить статус резидента по закону, является свидетельство из налоговой. Специалисты могут рассматривать заявление о просьбе подтвердить статус в течение сорока дней.

Видео — НДФЛ с дохода нерезидентов

Подведём итоги

Лица, которые постоянно проживают в России, работают официально, послушно платят налоги и выезжают заграницу только в отпуск, могут не беспокоиться о сохранности своего резидентского статуса. Сомнения могут возникнуть у людей, активно перемещающихся из страны в страну и проводящих вне дома существенное количество времени. Чтобы сохранить лояльную налоговую ставку и возможность пользоваться льготами по налогам, им стоит тщательно считать количество дней, которые они прожили в России. Мы уже выяснили, что их должно быть больше, чем 183.

Когда оказывается, что для сохранения или получения статуса резидента нужно пробыть в стране немного больше, чем вам хотелось бы, может и имеет смысл сделать это. Если же дни, проведённые в стране, существенно не дотягивают до нужной цифры, кроме, как смириться с положением нерезидента, ничего не остаётся.

nalog-expert.com

Определение статуса резидент и нерезидент РФ

Экономический субъект является резидентом той страны, где находится его основное место жительства, независимо от его гражданства

Содержание

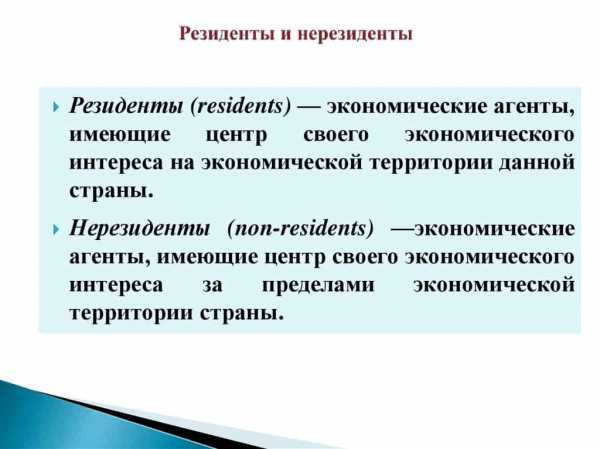

Резидент — это юридическое или физ. лицо, зарегистрированное в данной стране, на которое в полной мере распространяется национальное законодательство.

Нерезидент — это юридическое, физлицо, действующее в одном государстве, но постоянно зарегистрированное и проживающее в другом.

Также это могут быть организации и организации, не являющиеся юр. лицами, созданные в соответствии с законодательством иностранных государств, или находящиеся в стране иностранные дипломатические и иные официальные представительства, а также международные организации, их филиалы и представительства.

Как правило, термин используется применительно к правам и обязанностям лиц в финансовых и налоговых правоотношениях.

В отдельных государствах резидентами называют только иностранных граждан и иностранные организации, имеющие всю полноту прав и обязанностей внутри страны их пребывания.

К резидентам России относятся:

Физические лица, являющиеся гражданами России, за исключением граждан России, признаваемых постоянно проживающими в иностранном государстве в соответствии с законодательством этого государства,

постоянно проживающие в России на основании вида на жительство, предусмотренного законодательством России, иностранные граждане и лица без гражданства,

Юридические лица, созданные в соответствии с законодательством России,

находящиеся за пределами территории России филиалы, представительства и иные подразделения юр. лиц, созданных в соответствии с законодательством России,

дипломатические представительства, консульские учреждения России и иные официальные представительства России, находящиеся за пределами территории России, а также постоянные представительства России при межгосударственных или межправительственных организациях,

сама Российская Федерация, субъекты России, российские муниципальные образования.

К числу нерезидентов относятся:

Физические лица, постоянно проживающие за пределами Российской Федерации, в т.ч. временно находящиеся на ее территории,

Юридические лица, созданные в соответствии с законодательством иностранных государств и с местонахождением за пределами Российской Федерации,

Предприятия и организации, не являющиеся юрлицами, созданные в соответствии с законодательством иностранных государств и с местонахождением за пределами Российской Федерации,

дипломатические и иные представительства, находящиеся в Российской Федерации,

филиалы и представительства нерезидентов, находящиеся в Российской Федерации.

Экономический субъект является резидентом той страны, где находится его основное место жительства, независимо от его гражданства. Резидентство компании определяется местом регистрации и нахождения, а не местом проведения операций.

Википедия – Свободная энциклопедия, WikiPedia

tradesmarter.ru

В какой сфере используются данные термины, и по какой причине?

Вышеупомянутые термины достаточно известны многим россиянам и гражданам других стран, однако, использоваться они могут в разных сферах. Речь идет о таких направлениях:

- налоговая сфера, где статус налогового резидента или нерезидента указывает на источник получения доходов: в государстве или за пределами страны. С учетом этой характеристики в дальнейшем определяются и ставки налогообложения;

- валютная сфере, где речь идет об установлении контроля над проводимыми операциями. Резиденты, в этом случае обязаны подчиняться определенным правилам и сдавать соответствующую отчетность в рамках действующего регламента;

Следует также отметить, что терминология присутствует и в других сферах, к примеру, при разрешении вопросов о наследовании имущества. В этой связи, чтобы уметь в правильном ключе трактовать данные понятия, необходимо четко понимать, в чем заключается разница между понятиями «резидент РФ» и «нерезидент».

В чем разница между понятиями?

Какие мысли посещают человека, впервые столкнувшегося с обозначенными терминами, и далекого от юридической, налоговой или финансовой сфер? Возникает вполне закономерный вопрос что это такое и по какому принципу следует различать оба понятия.

При первом рассмотрении понятия, может сложиться впечатление, что резидент страны – это просто житель, имеющий официальный гражданский статус, а вот нерезидент – это иностранец. Конечно, доля правды в этом есть, однако, по сути, такая трактовка не вполне правильная. Прежде всего, основным критерием для оценивания термин является период нахождения гражданина внутри РФ и за пределами страны.

Если обратиться к валютной сфере, то в группу резидентов входят лица, имеющие статус:

- граждане РФ, которые постоянно проживают на территории страны;

- иностранцы и лица без гражданского статуса, которые постоянно находятся в пределах государственных границ.

Все остальные участники различных валютных операций, будут считаться нерезидентами. В налоговой сфере все происходит аналогично. Если человек проживает в стране не меньше 183 суток в течение года, то он получает статус резидента. Командировки военнослужащих или госслужащих на любой период времени за пределы государства, не являются причиной потери данного статуса. Все остальные лица входят в группе нерезиденты.

Как определить, какой статус имеет конкретное лицо?

Стоит отметить, что даже одного месяца достаточно, чтобы статус налогоплательщика поменялся. Для этого достаточно выехать за пределы государства или вернуться назад в страну. Впрочем, никаких указаний в действующем законодательстве в отношении того что придется отсылать уведомление в ИФНС о смене статусу, не существует.

Важным моментом является еще и то, что гражданство никак не влияет на определение данного статуса. В отдельных случаях, правда, предусмотрено, что даже если гражданин покидал пределы страны на длительное время, этот период в учет не принимается. Речь идет о следующих моментах:

- человек покидал РФ на срок не более полугода для прохождения лечебного курса;

- гражданин проходил обучение в течение полугода в другом государстве;

- налогоплательщик числился как откомандированный для добычи нефти и газа за пределами своей страны.

Некоторые нюансы по определению статуса, могут возникнут в том случае, когда человек желает эмигрировать из России и продает собственное имущество. Фактически такие лица уже не являются резидентами, хотя формально, продолжают ими считаться. Им необходимо будет уплатить НДФЛ и вот здесь размер платы зависит от статуса. Дело в том, что по ставке 13% платят резиденты, а вот по ставке в 30% уже нерезиденты.

Зачем нужно подтверждать статус и как это происходит?

Подтверждение официального статуса налогоплательщика не является обязательных условием, однако, предоставление необходимых документов может стать основанием для существенного снижения налогового бремени. Особенно актуальная предоставляемая возможность в том случае, когда гражданина является налогоплательщиком сразу в нескольких странах.

Порядок подтверждения достаточно простой и требует подготовки документации, подтверждающей тот факт, что в течение 183 суток в году, человек проживал на территории государства. Все документы передаются в ИФНС.

Заключение

Такие понятия, как «резидент» и «нерезидент» оказывают серьезное влияние на определение уровня налоговой ставки. Для первой группы налогоплательщиков такие показатели существенно снижены, а вот обладатели второго статуса обязаны уплачивать начисленные взносы и налоги по повышенным ставкам.

grazhdaninu.com

В соответствии с ФЗ РФ «О валютном регулировании и валютном контроле»:

Резидентами РФ признаются:

- а) физические лица, являющиеся гражданами Российской Федерации, за исключением граждан Российской Федерации, признаваемых постоянно проживающими в иностранном государстве в соответствии с законодательством этого государства;

- б) постоянно проживающие в Российской Федерации на основании вида на жительство, предусмотренного законодательством Российской Федерации, иностранные граждане и лица без гражданства;

- в) юридические лица, созданные в соответствии с законодательством Российской Федерации;

- г) находящиеся за пределами территории Российской Федерации филиалы, представительства и иные подразделения юридических лиц, созданных в соответствии с законодательством Российской Федераци;

- д) дипломатические представительства, консульские учреждения Российской Федерации и иные официальные представительства Российской Федерации, находящиеся за пределами территории Российской Федерации, а также постоянные представительства Российской Федерации при межгосударственных или межправительственных организациях;

- е) Российская Федерация, субъекты Российской Федерации, муниципальные образования, которые выступают в отношениях, регулируемых настоящим Федеральным законом и принятыми в соответствии с ним иными федеральными законами и другими нормативными правовыми актами.

Нерезидентами РФ признаются:

- а) физические лица, не являющиеся резидентами;

- б) юридические лица, созданные в соответствии с законодательством иностранных государств и имеющие местонахождение за пределами территории Российской Федерации;

- в) организации, не являющиеся юридическими лицами, созданные в соответствии с законодательством иностранных государств и имеющие местонахождение за пределами территории Российской Федерации;

- г) аккредитованные в Российской Федерации дипломатические представительства, консульские учреждения иностранных государств и постоянные представительства указанных государств при межгосударственных или межправительственных организациях;

- д) межгосударственные и межправительственные организации, их филиалы и постоянные представительства в Российской Федерации;

- е) находящиеся на территории Российской Федерации филиалы, постоянные представительства и другие обособленные или самостоятельные структурные подразделения нерезидентов, указанных в подпунктах «б» и «в»;

- ж) иные лица, не указанные в качестве резидентов РФ.

masterhost.ru

Разница между резидентом и нерезидентом и их особенности

Что думает об этом человек, далёкий от юридических, финансовых или налоговых вопросов? На первый взгляд, может показаться, что налоговый резидент — это просто гражданин РФ, а нерезидент — это иностранец. Доля правды в таком понимании, конечно, есть. Однако, по сути, это совершенно не верно. Прежде всего речь здесь идёт о времени нахождения внутри страны или за её пределами.

Если говорить о валютной сфере, то к ним можно отнести тех, кто входит в следующие две категории:

- Граждане России, о которых можно утверждать, что они постоянно проживают на территории своей страны.

- Иностранные граждане (а также лица без гражданства), которые постоянно проживают на территории РФ.

Все, кто не входит в эти две категории, считаются валютными нерезидентами.

Когда говорят о налоговой сфере, то соответствующие критерии аналогичны:

- Статус резидента состоит в том, что человек проживает на территории страны не менее 183 суток на протяжении последних двенадцати месяцев. Как мы видим, этот статус может измениться в течение одного месяца.

- Если речь идёт не о проживании, а о командировках военных или госслужащих на любой срок за пределы РФ, то это не нарушает их статуса в качестве резидента.

- Все остальные граждане России, иностранные граждане и лица без гражданства являются нерезидентами.

Понятие и характеристики налогового резидента

Заметим, что, несмотря на то, что статус может поменяться даже в течение одного месяца, российское законодательство не содержит норм о том, что физическое лицо о нём обязано уведомлять налоговую инспекцию.

Данная ситуация имеет место в нескольких случаях:

- Если он выезжал на лечение на срок, который не превышает шести месяцев.

- Также если он был за пределами страны на срок менее шести месяцев с целью учёбы.

- Если он был в командировке для того, чтобы участвовать в добыче нефти или газа за пределами своей страны.

Важный вопрос возникает тогда, когда граждане намереваются эмигрировать из Российской Федерации и распродают всё своё имущество. Если они планируют никогда не возвращаться в Россию, то кем их считать, резидентами или нерезидентами?

По сути, они, скорее, нерезиденты, но формально всё-таки это не так. Им необходимо будет уплатить налог на доходы физических лиц, а он в этих случаях может существенно отличаться (или 13% или 30%).

Кто является налоговым резидентом?

Когда решается вопрос о том, кем является данное физическое лицо, это далеко не всегда является однозначным. Вообще говоря, законодательство при определении статуса должно ориентироваться на время нахождения на территории страны в течение последних идущих подряд 12 месяцев.

Гражданство или место регистрации не должно влиять на решение этого вопроса. На практике, однако, многое происходит иначе. ФНС РФ в своих письмах иногда иначе трактует рассматриваемую ситуацию.

Предположим, физическое лицо достаточно долго находилось за пределами своей страны. Это резидент или нет? ФНС утверждает, что есть определённые ситуации, когда его можно счесть резидентом, несмотря на то, что в законе это трактуется иначе.

Это происходит в следующем случае. Если на территории РФ у него имеется центр жизненных интересов. Что под этим понимается? Речь может идти о недвижимости, о семье, которая находится в России, о бизнесе, о работе на территории РФ, о постоянной регистрации в стране.

Граждане РФ, зарегистрированные по месту жительства на территории стран

Если гражданин России зарегистрировал своё место жительство в другой стране на тех или иных основаниях, то это не означает, что он обязательно является налоговым нерезидентом. Скорее всего, при этом, он большую часть времени будет проводить за границей, но это может быть и не так.

Если на территории РФ он будет меньше, чем 183 дня за последние 12 месяцев, то именно это будет критерием того, что он является налоговым нерезидентом. Если же такое условие выполнено не будет, то, несмотря на свою регистрацию за границей, с точки зрения законодательства, он будет платить налоги, как резидент.

Граждане иных стран, имеющие разрешение на временное проживание или вид на жительство

Аналогичное правовое положение имеется также у иностранных граждан, которые находятся на территории России. Если они находится на его территории 183 дня за последние 12 месяцев — платить налоги будут как налоговые резиденты и это, в данном случае, не будет зависеть от его гражданства.

Порядок налогообложения доходов физических лиц в 2017 году

Как же конкретно происходит налогообложение физических лиц в настоящее время? Чем отличается ситуация, с которой сталкивается резидент РФ от той, с которой сталкивается нерезидент?

Есть ситуации, когда ставка налогообложения не зависит от статуса плательщика. Одним из примеров могут быть специалисты высокой квалификации. Согласно действующему законодательству такая ставка всегда составляет 13%. Это верно и для резидентов и для нерезидентов.

Для резидента РФ

Ставка, по которой резиденты облагаются налогом на доходы, составляет 13%. Налоговым периодом является календарный год. Критерием того, что плательщика налога можно отнести к данной категории, согласно закону, является время его пребывания на территории страны в течение 12 месяцев подряд.

В законе не указано, что речь должна идти только о календарном годе с января по декабрь. Если речь идёт о человеке, который постоянно находится в стране, то вопрос не является существенным.

Но для тех, кто регулярно и на много месяцев уезжает из России, ставка его налогообложения может существенно меняться:

- Основной ставкой налогообложения для налоговых резидентов страны является 13%. Однако, это относится к зарплате и большинству обычных доходов.

- Но есть и исключения. Например, если физическое лицо получает выигрыш, например, в лотерею или выгоду по тому или иному займу, то ставка налогообложения для резидентов уже составит 30%.

- Если речь идёт об иностранных гражданах, которые, согласно законодательству, являются налоговыми резидентами, то их налогообложение такое же, как и у граждан России. При этом требуется подтверждение соответствующего статуса.

Для нерезидента РФ

- В некоторых случаях ставка налогообложения нерезидентов выгоднее, чем для резидентов. Это, в частности относится к тем, кто трудится по патенту, к гражданам ЕАЭС или к тем, кто является специалистом, имеющим высокую квалификацию. В таких случаях ставка составит всего 9%.

- Если нерезидент получает дивиденды от источника в Российской Федерации, то они будут облагаться по ставке 15%.

- В большинстве случаев ставкой налогообложения является 15%.

Для чего необходимо подтверждать налоговую резидентность?

Такое подтверждение поможет существенно уменьшить сумму налогов, которые нужно будет заплатить в тех случаях, когда физическое лицо получает доход в чужой стране. Если при этом человек является налоговым резидентом в нескольких странах, то такая ситуация может оказаться достаточно непростой.

Для избежания двойного налогообложения при наличии соответствующего межгосударственного соглашения

Если речь идёт об обложении налогом доходов физического лица, которое является гражданином России и постоянно проживает на её территории, то здесь ситуация является достаточно определённой. Но бывают другие ситуации, когда человек является гражданином одной страны, а доход получает на территории другой.

В этом случае можно сказать, что может возникнуть неопределённость. Ведь взять с него налоги может и РФ и та страна, где он получает доход. Мы знаем, что статус резидента РФ не противоречит возможности получать доход за её пределами.

Фактически, в данном случае, мы имеем дело с двойным налогообложением. Для того, чтобы избежать подобных ситуаций, существует практика заключения межгосударственных договоров об избежании ситуации двойного налогообложения.

При соблюдении определённых требований, налогоплательщик может либо избежать необходимости выплаты второго налога, либо частично ограничить такую выплату.

Для уменьшения налогообложения мирового дохода

При регулировании налогообложения на международном уровне принят следующий принцип. Считается, что мировой доход физического лица (доход, полученный данным лицом во всём мире) должен полностью облагаться налогом в той стране, где налогоплательщик является резидентом.

Если же доходы в другом государстве он получает в качестве нерезидента, то налогом должны облагаться в этой стране только именно эти доходы.

Порядок подтверждения статуса налогового резидента РФ

Как известно, для подтверждения статуса резидента необходимо предоставить документальное подтверждение нахождения на территории страны в течение 183 дней за последние 12 месяцев, взятые подряд.

За определение этого статуса отвечают, согласно законодательству, налоговые агенты (те, кто выплачивает подоходный налог). Если нет достаточных оснований для того, чтобы считать данное лицо резидентом, он считается нерезидентом. Если будут полученные новые данные, которые повлияют на решение этого вопроса, то можно будет сделать перерасчёт подоходного налога.

Перечень документов для подтверждения статуса налогового резидента

Статус резидента часто более выгодный, чем у нерезидента. Физическое или юридическое лицо обычно заинтересовано в его подтверждении. Как правильно это сделать?

Для российских организаций

Если российской организации нужно соответствующее подтверждение, то она должна обратиться в

Налоговую службу со следующими документами:

- Заявление о возврате НДС, в котором должно быть указано наименование иностранного государства, где было произведено налогообложение этим налогом.

- Устав предприятия, который подтвердит законность того, что фирма занимается данным видом деятельности.

- Копия контракта, в связи с исполнением которого было произведено обложение НДС.

- Копия ещё одного контракта, где будет указана та фирма, которая будет участвовать в процессе возмещения НДС.

Для российских и иностранных физических лиц

- Одним из основных документов в этом вопросе является заявление, составленное по определённым правилам. Оно должно включать в себя:

- указание того календарного года, за который нужно его получить (это необязательно текущая дата);

- должно быть указано наименование того государства, куда предполагается подать документы;

- идентификационные данные заявителя, включающие в себя фамилию, имя, отчество и адрес проживания;

- также должен быть указан индивидуальный налоговый номер (а для индивидуальных предпринимателей — ОГРНИП);

- список прилагаемых документов.

- Также должны быть предъявлены те документы, которые относятся к получению доходов в иностранном государстве. Это могут быть контракты или решения акционеров о произведении выплаты дивидендов.

- Необходима копия паспорта, должны быть представлены все страницы загранпаспорта, где есть визы.

- Должна быть приложена таблица, которая отражает время, проведённое заявителем в РФ.

Уполномоченный орган по подтверждению статуса налогового резидента РФ

Обращаться за подтверждением статуса необходимо в специализированный государственный орган. Это Межрегиональная инспекция ФНС по централизованной обработке данных.

homeurist.com

Как определить резидентом какой страны я являюсь? - Правовед.RU

Добрый день!

Владею домом и зу в РФ, проживаю в Аргентине. Гражданка РФ (пока что аргентинского гражданства не имею), недвижимость только в РФ. Хочу продать дом и землю. Ход с дарением осуществить невозможно, тк в доме доля несовершеннолетнего.

Выдержка из соглашения му РФ и Аргентиной:

Статья 4

Резидент

1. Для целей настоящей Конвенции термин «резидент Договаривающегося государства» означает любое лицо, которое в соответствии с законодательством этого государства подлежит в нем налогообложению на основании его местожительства, постоянного местопребывания, места управления, места регистрации или любого другого критерия аналогичного характера. Однако этот термин не включает любое лицо, которое подлежит налогообложению в этом государстве только в отношении доходов из источников в этом государстве или в отношении находящегося там капитала.

2. Если в соответствии с положениями пункта 1 физическое лицо является резидентом обоих Договаривающихся государств, то его статус определяется следующим образом:

a) оно считается резидентом того государства, в котором оно располагает постоянным жильем; если оно располагает постоянным жильем в обоих государствах, оно считается резидентом того государства, в котором оно имеет более тесные личные и экономические связи (центр жизненных интересов);

b) если государство, в котором оно имеет центр жизненных интересов, не может быть определено или если оно не располагает постоянным жильем ни в одном из государств, оно считается резидентом того государства, где оно обычно проживает;

c) если оно обычно проживает в обоих государствах или если оно обычно не проживает ни в одном из них, оно считается резидентом того государств, национальным лицом которого оно является;

d) если оно является национальным лицом в обоих государствах, или если оно не является национальным лицом ни в одном из них, компетентные органы Договаривающихся государств решат этот вопрос по взаимному согласию.

Вопрос. Так чей я резидент?

Большая Энциклопедия Нефти и Газа

Cтраница 1

Резиденты страны осуществляют импорт ( import) товаров и услуг, когда покупают их у резидентов других стран, и осуществляют экспорт ( export) товаров и услуг, когда продают их жителям других стран. Эти операции осложнены использованием различных палю: в разных странах. Экспортеры американских товаров, скажем в Японию, естественно, хотят получить доллары, а не иены. Японские резиденты, импортирующие американские товары, получают свой доход в иенах, которые нужно перевести в доллары, чтобы заплатить американским экспортерам. Подобным образом, когда резиденты ( LLIA импортируют японские видеомагнитофоны и автомобили, они должны перевести доллары в иены для того, чтобы японские экспортеры получили прибыль от сделки в гиоей национальной валюте. [1]

Резидентами страны считаются иностранные компании и банки, находящиеся на ее экономической территории длительное время, а также филиалы и представительства нерезидентов, не являющиеся самостоятельными юридическими лицами. [2]

Вместе с тем резиденты страны могут получить первичные доходы от прямого или косвенного участия в производстве ВВП других стран также в виде оплаты труда и доходов от собственности. [3]

Великобритании - счет в фунтах стерлингов резидента страны стерлинговой зоны; с такого счета существовали ограничения при переводе средств на нерезидентские счета. [4]

Американские и канадские счета открывались лишь резидента стран долларовой зоны. По этим счетам допускалась свободная оС ратимость фунтов стерлингов в доллары. [5]

Чистый располагаемый национальный доход измеряет сумму доходов, которую резиденты страны могут использовать либо для конечных потребительских расходов, либо для чистого сбережения. [6]

ПЛАТЕЖНЫЙ БАЛАНС представляет собой систематизированную оценку экономических операций между резидентами страны и нерезидентами, связанных с-получением и платежами денежных средств. Основными операциями получения являются поступления от экспорта товаров, услуг, доходы от зарубежных инвестиций и приобретение зарубежными фирмами внутренних активов страны, а основными операциями платежей - оплата импорта товаров, услуг, выплаты доходов по зарубежным инвестициям в данную страну и приобретение резидентами иностранных активов. Платежный баланс составляется за конкретный период - год, квартал месяц. [7]

Сделки Double dipping выгодно осуществлять в режиме международного лизинга между резидентами стран, в которых применяются различные методы определения балансодержателя лизингового имущества. [8]

Сотрудники международных организаций, находящихся в данной стране, являются резидентами страны, где они работают в качестве международных служащих, если время их пребывания не меньше года. [9]

Денежные агрегаты отныне группируют средства платежа, удерживаемые нефинансовыми юридическими субъектами - резидентами страны и, среди финансовых вкладов включают те из них, которые могут быть легко и быстро трансформированы в средства платежа без существенного риска потери капитала. [10]

Строительные бригады данной страны, работающие временно в других странах, рассматриваются как резиденты страны, где расположены строительные предприятия, с которых они были делегированы и частью которых являются. [11]

Национальный доход ( валовой или чистый) характеризует сумму всех первичных доходов, полученных резидентами страны в результате прямого или косвенного участия в производственной деятельности как ч пределах национальной экономики, так и за ее пределами. [12]

На основе показателей данного счета определяют структуру ВНД по видам первичных доходов, полученных резидентами страны. [13]

Национальный доход ( валовой или чистый) характеризует сумму всех первичных доходов, полученных резидентами страны в результате прямого или косвенного участия в производственной деятельности как ч пределах национальной экономики, так и за ее пределами. [14]

На основе показателей данного счета определяют структуру ВИД по видам первичных доходов, полученных резидентами страны. [15]

Страницы: 1 2 3