Размер подоходного налога для физических лиц в россии

Размер подоходного налога для физических лиц в россии

08.04.2018

Одним из самых популярных налогов в РФ является подоходный налог для физичесикх лиц, который затрагивает абсолютно всех работающих граждан. Не удивительно, что к нему такое пристальное внимание, ведь от того, каков будет его размер, напрямую будут зависеть доходы каждой российской семьи. Какие же изменения в налоговом законодательстве ожидают российских граждан, какие будут ставки НДФЛ и как изменится сам подоходный налог в 2018 году?

Размер подоходного налога в России

- забеременевшие или уже родившие детей и получающие соответствующие компенсации;

- живущие на пособие по безработице;

- студенты, которым начисляется стипендия;

- получающие алименты или пенсии;

- счастливчики, нашедшие клад;

- сдавшие кровь доноры;

- заслужившие премиальное поощрение или чьи достижения отмечены грантами;

- получающие разовые выплаты ввиду смерти кормильца, воспитания осиротевших детей и недостаточного для сносного проживания семейного дохода.

Размер подоходного налога с физических лиц в 2017 году

- При переводе на пластиковую карту – в день этого перевода.

- При выплате деньгами, ранее полученными в наличном виде с банковского счета – в тот день, когда были сняты деньги.

- В случае расчетов наличными деньгами из ежедневной выручки работодателя – не позже дня, идущего за днем выдачи денег.

Сколько процентов составляет НДФЛ в 2016–2017 годах

- увеличения предела дохода, до которого применяется вычет на детей, и размера вычета на ребенка-инвалида;

- появления возможности получения вычета на лечение и обучение через работодателя;

- уточнения порядка определения налоговой базы по доходам, получаемым при выходе из состава участников юрлица;

- увеличения срока владения недвижимостью для освобождения от уплаты налога при ее продаже.

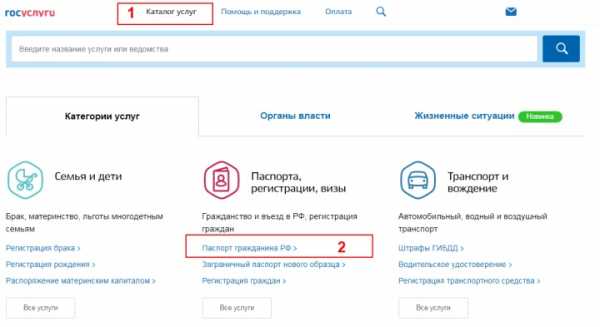

Как платить налоги с зарплаты в 2018 году: изменения НДФЛ в 2017 году и разница подоходного налога для иностранных граждан и граждан РФ

- Проценты по банковским вкладам в части их превышения над величиной процентов, которая рассчитывается так:

По вкладам в рублях – ориентируясь на ставку рефинансирования ЦБ РФ, увеличенную на пять процентов. При этом для таких целей берут ставку рефинансирования, актуальную в течение интервала, за который начислены представленные проценты. Если в этот период ставка рефинансирования изменялась, следует применить новую ставку с момента ее установления.

Подоходный налог с зарплаты — НДФЛ в 2018

13 % облагается зарплата беженцев или лиц, находящихся во временном убежище в РФ. Срок их прибытия на российскую территорию во внимание не берется. Утрата этого статуса при сохранении положения налогового резидента обуславливает налогообложения по ставке 30 %.

Подоходный налог 2018 в России: изменения и ставки

В первом и втором случае расчет платежей делается из заработной платы, с тем отличием, что взносы делаются самим работодателем, а налог на заработную плату он производит из зарплаты самого работника. В этой ситуации работодатель не только рассчитывает, удерживает и делает перечисление в бюджет подоходного налога, но и обязан представлять отчет в налоговую службу:

Размер подоходного налога в России

Ставка в 13% используется в налогообложении дохода всех сотрудников предприятий, организаций. К нерезидентам такая ставка может быть применима лишь в том случае, если они работают на территории страны по патенту. Однако кроме основного размера существуют и другие типы ставок.

Сколько НДФЛ процентов: размер, таблица и особенности расчета

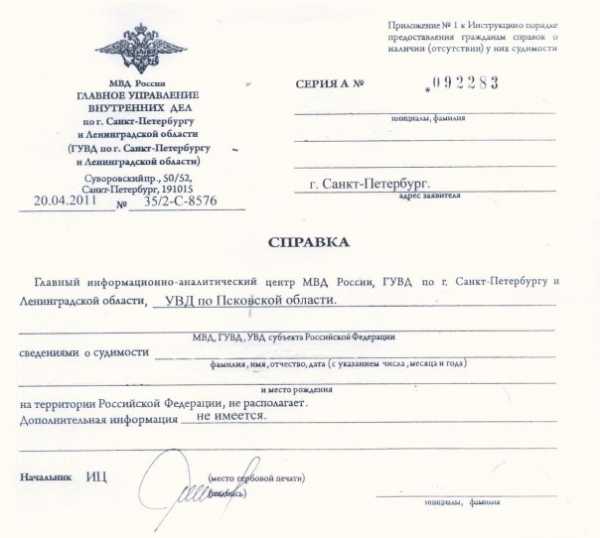

Для справки: иностранец имеет статус нерезидента, если находится на территории России меньше 184 дней на протяжении 12 календарных месяцев. Если иностранец находится в стране 184 дня и больше, и его нахождение не прерывалось, то он получает статус резидента. Непрерывное пребывание в стране подтверждается документально.

Подоходный налог- как рассчитать и основные характеристики

Налогоплательщики по закону могут воспользоваться одним или несколькими видами из четырех существующих вычетов. Это может быть имущественная (статья № 220), социальная (статья № 219), стандартная (статья № 218) либо профессиональная (статья № 221) налоговая компенсация. Таким образом, при оформлении одной из налоговых скидок физическое лицо сможет выплачивать подоходные сборы в несколько меньшем размере, чем прежде.

Размер подоходного налога для физических лиц в россии Ссылка на основную публикациюНалоги уплачиваемые физлицами (гражданами) в России. Виды

Пополнение бюджетов РФ всех уровней осуществляется за счет налогов и сборов. Налоги с фграждан не исключение.

Налоги физических лиц в России

Рассмотрим предметно все существующие налоги для физических лиц, в т.ч. как узнать о имеющейся задолженности по налогам, как ее погасить, на, что обратить внимание при расчете налога с имеющегося имущества и совершаемых сделок.

Объект налогообложения физлиц

Объектом налогообложения физлиц являются доходы (зарплата, наследство, подарки, дивиденды …) и имущество (квартиры, машины, дачи …). Важно знать, что с незаконных доходов придется не только понести административную или уголовную ответственность, но и оплатить налоги.

Кто является налогоплательщиком

Плательщиками налогов могут являться совершеннолетние и несовершеннолетние граждане России (фактически находящиеся на территории России не менее 183 календарных дней в течение 12 следующих подряд месяцев) и нерезидентны, — лица осуществляющих деятельность на территории РФ с гражданством иных государств.

- Малолетние и несовершеннолетние дети могут владеть имуществом, в т.ч. по наследству, являющимся объектом налогообложения. Обязанность по уплате ложиться на плечи родителей и законных представителей.

- Кроме того платить налоги обязаны физические лица — резиденты (проводят в пределах страны 183 и более дней в году) и нерезиденты Российской Федерации.

Перечень налогов

Перечень (список) налогов уплачиваемых гражданами в бюджеты РФ включает

Подоходный (НДФЛ) №1

Основной вид прямых налогов. Исчисляется в процентах от совокупного дохода физических лиц за вычетом документально подтверждённых расходов, в соответствии с действующим законодательством.

Существуют исключения в виде не облагаемых доходом

- доходы от продажи имущества, которое было в собственности более трех лет;

- доходы, полученные в наследство;

- доходы, полученные по договору дарения от члена семьи и (или) близкого родственника в соответствии с Семейным кодексом Российской Федерации (от супруга, родителей и детей, в том числе усыновителей и усыновленных, дедушки, бабушки и внуков, полнородных и неполнородных (имеющих общих отца или мать) братьев и сестер).

Имущественный налог №2

в т.ч. налог на машиноместо.

С 2017 года налогообложение недвижимости исходя из кадастровой стоимости осуществляется в 72 субъектах Российской Федерации. Налоговые уведомления на уплату налога на имущество физических лиц исходя из кадастровой стоимости в отношении объектов недвижимого имущества, признаваемых объектами налогообложения, направляются ФНС.

Транспортный налог №3

Транспортный налог является региональным, вводится в действие законами субъектов Российской Федерации о налоге и обязателен к уплате на территории соответствующего субъекта Российской Федерации. Все денежные средства от него поступают в бюджеты субъектов Российской Федерации.

Земельный налог №4

Плательщиками земельного налога признаются физические лица, обладающие земельными участками, признаваемыми объектом налогообложения в соответствии со ст. 389 НК РФ, на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения (п. 1 ст. 388 НК РФ).

Не признаются налогоплательщиками физические лица в отношении земельных участков, находящихся у них на праве безвозмездного пользования, в том числе праве безвозмездного срочного пользования или переданных им по договору аренды.

Акциз №5

Не многие знаю, что физические лица (не ИП) могут тоже быть плательщиками акциза. Это возможно при ввозе/вывозе подакцизных товаров через таможню (статья 179 НК).

Водный налог №6

Физические лица, в том числе индивидуальные предприниматели, осуществляющие пользование водными объектами, подлежащее лицензированию в соответствии с законодательством Российской Федерации.

Сбор за охоту №7 и вылов рыбы №8

Граждане, индивидуальные предприниматели и юридические лица, получающие в установленном порядке лицензию (разрешение) на пользование объектами животного мира на территории Российской Федерации. Расчет производится в соответствии со статьей 333 НК РФ.

Существуют еще и «косвенные» налоги

- госпошлина – сбор, размер которого варьируется зависимо от характерных особенностей предоставляемых госуслуг.

- акцизы на недра — при покупке бензина, алкоголя основу цены составляют государственные сборы.

Указанные налоги классифицируются следующим образом

- По уровню:

- федеральные;

- региональные;

- местные.

- По способу поступления:

- В зависимости от плательщика:

- с физических лиц,

- юридических лиц.

Размер подоходного налога для физических лиц в россии какой

06.08.2018

Любой доход гражданина России и нерезидента предполагает ежемесячные удержания в пользу бюджета в виде подоходного налога. Размер его зависит от гражданства сотрудника. Так, нерезидентами согласно налоговому законодательству принято называть работников компании, которые пробыли на территории страны менее 183 за предшествующие 12 полных месяцев.

Подоходный налог с физических лиц 2018 в России: изменения и ставки НДФЛ

Одним из самых популярных налогов в РФ является подоходный налог для физичесикх лиц, который затрагивает абсолютно всех работающих граждан. Не удивительно, что к нему такое пристальное внимание, ведь от того, каков будет его размер, напрямую будут зависеть доходы каждой российской семьи. Какие же изменения в налоговом законодательстве ожидают российских граждан, какие будут ставки НДФЛ и как изменится сам подоходный налог в 2018 году?

Размер подоходного налога с физических лиц в 2017 году

- При получении денежной выгоды от других частных лиц или предприятий, не исполняющих роль налоговых агентов (к этому пункту можно причислить доходы от предоставления жилья в аренду).

- При получении прибыли от продажи своего имущества, которое находилось в собственности меньше трех лет.

- При извлечении дохода из источников, располагающихся за рубежом.

- В ситуациях, когда гражданин получил заработок, с которого налоговый агент не декларировал налог на доходы.

- В случае выигрыша (например, выигрыши в лотерею, тотализатор или игровой автомат).

- При получении вознаграждения в виде денег правопреемниками авторов произведений искусства или науки.

- При получении от иных граждан подарков в виде транспортного средства, недвижимого имущества, акций, долей или паёв.

- В случае если гражданин претендует на возврат (полный или частичный) ранее выплаченного налога на доходы.

- В случае, если гражданин занимается частной практикой как нотариус.

- В случае, когда физическое лицо работает адвокатом (с учреждением адвокатского кабинета).

Сколько процентов составляет НДФЛ в 2016–2017 годах

С 2015 года действуют изменения в части уплаты авансовых платежей по налогу с иностранцев, которые осуществляют деятельность на основании патентной системы налогообложения. При получении или продлении патента они должны внести авансовый платеж исходя из суммы 1 200 рублей, умноженной на коэффициент-дефлятор, установленный для соответствующего года, и на коэффициент, учитывающий особенности регионального рынка труда. При последующем расчете НДФЛ для такого работника должны быть учтены оплаченные им авансовые платежи.

Расчет подоходного налога с зарплаты

Размер льготы составляет 1 400 рублей (на каждого первого и второго ребенка). Если в семье три и более детей, то вычет предоставляется по 3000 рублей на третьего и каждого последующего ребенка. Использовать стандартный вычет можно только по основному месту трудоустройства. Причем оба родителя имеют право претендовать на данный вычет.

Размер подоходного налога в России

НДФЛ — один из самых масштабных налогов, поскольку человек, стараясь обеспечить семье достойную жизнь, вынужден зарабатывать. Если официальной работы нет, занимаются подработками, но даже с этой деятельности необходимо отдавать часть полученных средств в бюджет государству.

Подоходный налог с зарплаты — НДФЛ в 2018

2 раздел содержит выплаты за октябрь-декабрь, для каждой из которых указывается дата получения дохода (стр. 100), удержания НДФЛ (Стр. 110) и его перечисления (стр. 120). В случае совпадения дат доходы включаются в один блок стр. 100-140 (к примеру, выплаченные за месяц зарплата и премиальные). Этого делать нельзя с отпускными и больничными, даже если они уплачивались вместе с трудовым вознаграждением.

Сколько НДФЛ процентов: размер, таблица и особенности расчета

Иностранный работник, прибывая в Российскую Федерацию, может приобрести патент на трудовую деятельность. В этом случае он осуществляет в бюджет авансовый платёж по подоходному налогу из расчёта 1200 рублей (сумма подлежит ежегодной индексации) за каждый месяц периода действия патента.

При наличии у налогоплательщика в одном налоговом периоде (помимо расходов на свое обучение) других расходов, предусмотренных пп. 2–5 п. 1 ст. 219 НК РФ, налогоплательщик самостоятельно выбирает, какие виды расходов и в каких суммах учитываются в пределах максимальной величины социального налогового вычета.

Подоходный налог с физических лиц в 2018 году

Содержание Выбор помещения для тренажерного зала Что нужно для того, чтобы открыть тренажерный зал? Тренажерный зал становится все более популярным в современном мире, поскольку все больше людей задумываются о том, чтобы вести здоровый образ жизни, предполагающий правильное питание и занятия спортом. Поэтому открыть тренажерный зал может любой бизнесмен, однако для получения хороших доходов необходимо продумать..

Размер подоходного налога для физических лиц в россии какой Ссылка на основную публикацию