Заявление на получение патента

Заявление на получение патента, форма 26.5-1: инструкция по заполнению

В настоящее время законодательство предлагает для ИП новую льготную систему налогообложения, которая не только снижает налоговую нагрузку, но и значительно упрощает процедуру расчета и уплаты налога. Кроме этого, продолжительность отчетного периода определяется предпринимателем самостоятельно, и может составлять от одного месяца до одного года.

Как получить патент

Порядок получения патента устанавливается НК РФ, а также нормами регионального законодательства в каждом субъекте. В ведении властей региона находится определение перечня видов деятельности, для которых возможна патентная система налогообложения.

Порядок получения патента устанавливается НК РФ, а также нормами регионального законодательства в каждом субъекте. В ведении властей региона находится определение перечня видов деятельности, для которых возможна патентная система налогообложения.

А также порядок определения стоимости патента для каждого направления работы предпринимателя. Поэтому перед принятием решения о переходе лучше всего ознакомиться с нормативами субъекта федераций.

На этом режиме налогообложения существует также критерий его применения в виде численности сотрудников хозяйствующего субъекта. Согласно НК РФ получить патент и в дальнейшем применять ПСН могут налогоплательщики, число работников которых не превышает 15 человек.

Перед тем, как получить патент необходимо за десять дней до начала осуществления деятельности в ИФНС отправить заявление на патент, для которого установлена форма 26.5-1. Кроме этого, хозяйствующий субъект имеет возможность представить заявление на применение этого льготного режима вместе с пакетом документов для регистрации ИП.

бухпроффи

Внимание! Патент предоставляет право заниматься только одной определенной деятельности в границе одного субъекта. Если предприниматель ведет бизнес по нескольким направлениям деятельности, для каждого из них необходимо оформлять отдельный патент.

Даже если осуществляется один вид деятельности, но за границами одного субъекта, то чтобы использовать ПСН и на территории другого региона, нужно купить его у властей этого субъекта. Однако, может возникнуть ситуация, при которой в другом субъекте федерации осуществляемый вид деятельности не входит в состав льготного режима ПСН.

Подать заявление на переход можно лично непосредственно инспектору в ИФНС, почтовым отправлением или с помощью системы электронного документооборота. В последнем случае необходимо наличие квалифицированной ЭЦП.

Запрашивать патент налогоплательщик может на налоговый период длительностью от одного месяца до одного года.

Получив заявление от субъекта, ИФНС рассматривает его и по истечении пяти дней выдает патент либо сообщает о невозможности применения ПСН.

Важно! После этого налогоплательщик должен в установленные НК РФ сроки оплатить сумму по оформленному патенту. В противном случае налоговая может объявить патент, выданный субъекту, недействительным.

Заявление на патент для ИП на 2018 год бланк скачать бесплатно

бухпроффи

Внимание! С 29.09.2017 применяется новая форма заявления, утвержденная приказом от 11.07.2017 ФНС №ММВ-7-3/544@.

Образец заполнения заявления на патент по форме 26.5-1

Подробнее познакомимся с заполнением заявления на применение ПСН.

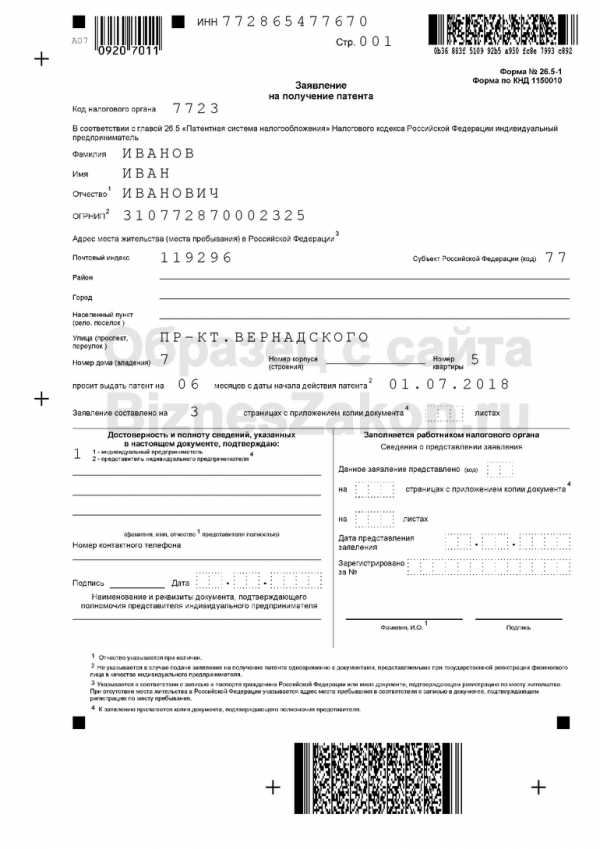

Титульный лист

Сначала указывается вверху ИНН предпринимателя, запрашивающего право на применение патента.

Далее надо вписать код налогового органа, выступающим получателем данного документа. Он состоит из четырех цифр.

В следующих строках необходимо зафиксировать полностью как в документе удостоверяющем личность Ф.И.О. подателя. Надо помнить, что каждый символ должен записываться в одну клетку, если она остается пустой, то в ней проставляется знак «-».

Ниже нужно также записать номер ОГРНИП, который был присвоен предпринимателю при регистрации его в налоговых органах.

Затем указывается полный адрес прописки предпринимателя, который должен соответствовать паспорту или иному подобному документу. Лучше всего при заполнении этого раздела использовать справочник КЛАДР. Пустые строки следует прочеркнуть.

Далее предприниматель должен обозначить число месяцев, в течение которого будет действовать патент, а также установить начальную дату его применения.

бухпроффи

Внимание! Дата начала указывается, только если заявление на патент отправляется в ИНС вместе с регистрационными документами.

Потом нужно посчитать количество оформленных листов, и указать их число в заявлении. Рекомендуется данное действие осуществлять в самом конце заполнения.

Заявление в ИФНС может отправлять представитель предпринимателя. Поэтому в документе в случае необходимости нужно отразить число листов приложений к заявлению.

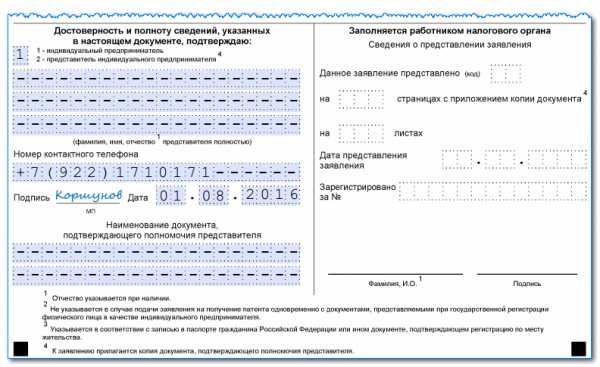

Дальше идет подразделения документа на два столбца. Налогоплательщик должен заполнять только левую часть.

Шифром обозначается кто сдает заявление:

- 1 — документ подается предпринимателем самостоятельно;

- 2 — заявление подает представитель ИП на основании доверенности.

В последнем случае необходимо обязательно зафиксировать полные Ф.И.О. человека, выступающего представителем ИП. Если заявление отправляется предпринимателем, эти строки прочеркиваются.

Дальше следует внести информацию о контактном телефоне, и проставить подпись и дату.

В следующей строке надо при необходимости отразить реквизиты документа представителя, если сдает заявление ИП, то эти графы также прочеркиваются.

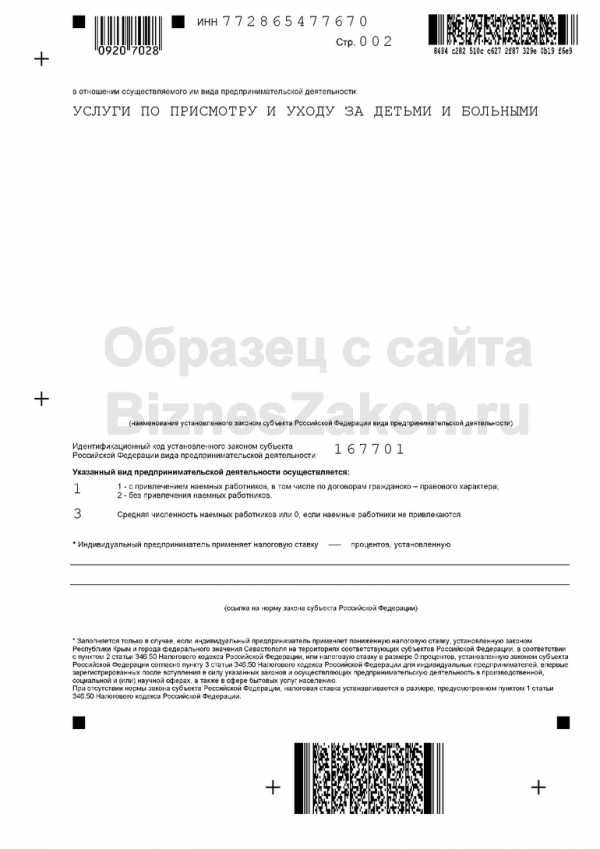

Лист 2

На втором листе также нужно указать ИНН предпринимателя и проставить порядковый его номер.

Далее в соответствующем поде отражается вид деятельности, на который оформляется патент и рядом отражается его код согласно ОКВЭД2.

После этого записывается информация о том, будет ли ИП привлекать для осуществляемого вида деятельности сотрудников. При положительном ответе, нужно указать среднесписочная численность сотрудников, иначе проставляется «0».

В следующих графах указывается ставка обязательно платежа. НК РФ устанавливает ее размер — 6%. Субъекты имеют право ее изменять, поэтому если она отличается от стандартной рядом необходимо зафиксировать реквизиты нормативного документа, в которых она определяется.

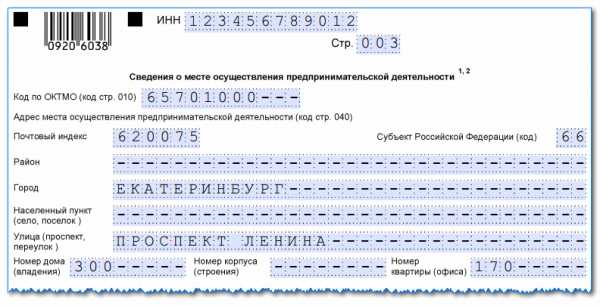

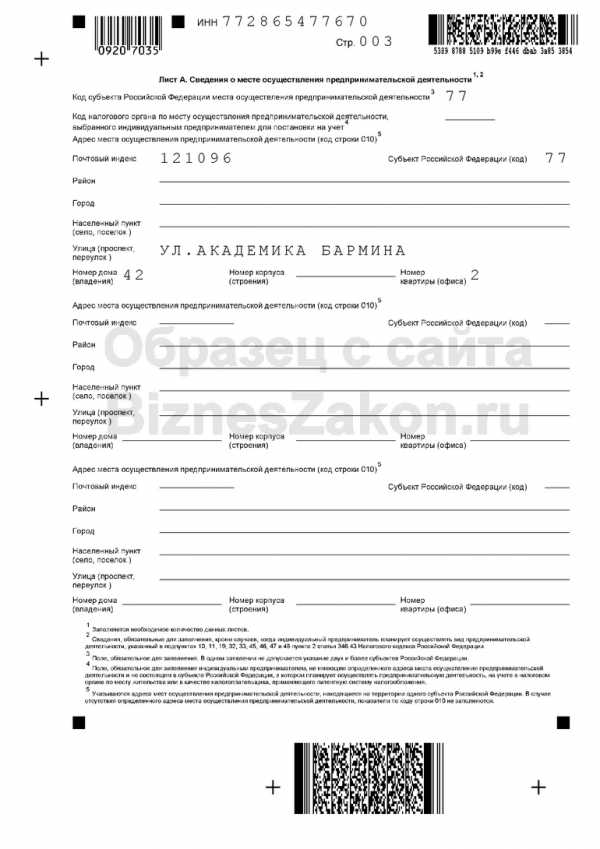

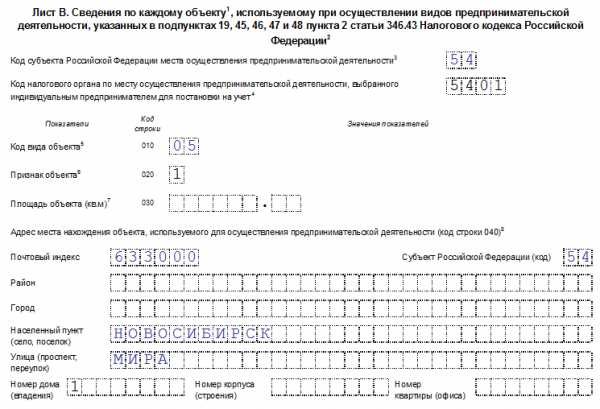

Лист 3

Заполнение третьего листа начинается также с указания ИНН предпринимателя и номера страницы по порядку.

Затем отражается код ОКТМО и полный адрес осуществления деятельности, по которой оформляется патент. В незаполненных клетках нужно поставить «-».

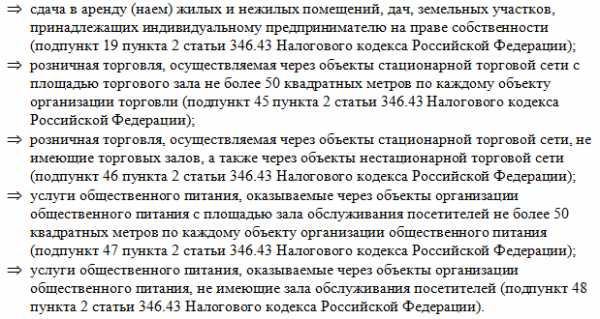

Последующие страницы заполняются, если были выбраны ниже перечисленные виды деятельности:

- Транспортные услуги — отражается количество единиц и тип транспортных средств.

- Аренда — вид помещения и площадь.

- Торговая деятельность в розницу — вид и используемая площадь.

- Торговая деятельность по разъездному типу — вид и количество мест.

- Общепит – вид и площадь помещения.

бухпроффи

Внимание! Если в заявлении запрашивается патент на иной вид деятельности, то перечисленные листы не заполняются.

Помогите нам в продвижении проекта, это просто: Оцените нашу статью и сделайте репост! (1 оценок, среднее: 5,00 из 5)Образец заполнения заявления на получение патента для ИП в 2018 году

Если индивидуальный предприниматель хочет применять патентную систему налогообложения (ПСН) сразу после постановки на учет, он должен одновременно с документами на регистрацию ИП или в срок не позднее 10 дней до начала ведения деятельности на указанном режиме подать в налоговый орган заявление на получение патента для ИП по форме 26.5-1, образец заполнения которого рассмотрим в данной статье.

Кто и на каких основаниях может применять патентную систему налогообложения

Патентная система налогообложения или патент для ИП – это единственный специальный режим, доступный только индивидуальным предпринимателям, которые осуществляют деятельность в том регионе, где законом субъекта Российской Федерации принято решение о введении патентной системы налогообложения.

ПСН может применяться одновременно с иными режимами налогообложения, но только в отношении видов предпринимательской деятельности, указанных в п. 2 ст. 346.43 НК РФ.

Для перехода на патент есть ограничения – средняя численность наемных работников по всем видам предпринимательской деятельности, осуществляемым индивидуальным предпринимателем, не должна превышать 15 человек, годовой доход не может превышать 60 миллионов рублей.

Преимущества ПСН

К преимуществам патента относятся:

- фиксированная стоимость патента, которая не зависит от фактически полученных доходов и рассчитывается исходя из суммы установленного региональным законом потенциально возможного к получению годового дохода с учетом таких показателей: число работников или транспортных средств, площадь магазина или кафе и т.д.;

- применение ПСН предусматривает освобождение от обязанности по уплате НДС и НДФЛ, налога на имущество физических лиц (в части имущества, используемого при осуществлении видов предпринимательской деятельности, в отношении которых применяется патентная система налогообложения);

- ИП имеет право не предоставлять налоговую декларацию;

- поэтапная оплата патента;

- «налоговые каникулы» – устанавливаются региональными законами для индивидуальных предпринимателей, впервые зарегистрированных в качестве ИП.

Условия применения ПСН

Для применения ПСН необходимо подать заявление на применение патента в налоговую инспекцию по месту осуществления планируемой деятельности.

Заявление подается на каждый из видов планируемой деятельности в срок не позднее чем за 10 дней до начала применения ПСН.

Если же ИП планирует применять патент со дня его регистрации в качестве индивидуального предпринимателя, то заявление на получение патента подается одновременно с документами для регистрации физического лица в качестве ИП. В этом случае действие патента начинается со дня его государственной регистрации в качестве ИП.

Способы подачи заявления:

- лично или через представителя;

- направление в виде почтового отправления с описью вложения;

- передача в электронной форме по телекоммуникационным каналам связи.

Патент выдается с любой даты, на период от одного до двенадцати месяцев включительно, в пределах календарного года.

В течение 5 рабочих дней налоговый орган обязан выдать патент или уведомить ИП об отказе в выдаче патента.

Отказать в выдаче патента могут в случае, если:

- в вашем регионе для выбранного вида деятельности не действует патент;

- указан не верный срок действия патента (больше 12 месяцев или за пределами календарного года);

- в течение календарного года произошла утрата права на патент или ИП досрочно прекратил деятельность на патенте;

- имеется задолженность по оплате предыдущего патента;

- не заполнены обязательные поля в заявлении на получение патента.

Бланк заявления на получение патента по форме 26.5-1

Форма заявления на патент (форма N 26.5-1) утверждена Приказом ФНС РФ 11.07.2017 № ММВ-7-3/544@. Этим же документом регулируется порядок заполнения формы.

Скачать форму 26.5-1 заявления на получение патента ИП.

Заявление заполняется:

- рукописным способом чернилами черного, фиолетового или синего цвета;

- с использованием компьютера.

Не допускается исправление ошибок, двусторонняя печать документа на бумажном носителе и скрепление листов документов.

Страницы Заявления и приложения к нему имеют сквозную нумерацию, начиная с первого листа.

Порядок и образец заполнения заявления на патент

Заявление на получение патента состоит из пяти разделов:

- титульный лист – общие сведения о предпринимателе и сроке действия патента;

- страница 002 – наименование вида деятельности, в отношении которого ИП планирует получить патент, наличие наемного персонала, налоговая ставка;

- лист А – сведения о месте осуществления предпринимательской деятельности;

- лист Б – сведения о транспортных средствах используемых при осуществлении деятельности по перевозке грузов и пассажиров;

- лист В – сведения об объектах, используемых при осуществлении деятельности по сдачи в аренду помещений; розничной торговли; оказании услуг общепита.

Первые два раздела заполняют все заявители, а далее заполняется только раздел о соответствующем направлении бизнеса.

Для примера заполним заявление на патент по ИП, планирующего оказывать услуги населению по присмотру и уходу за детьми и больными. Срок начала деятельности – 01.07.2018 (6 месяцев).

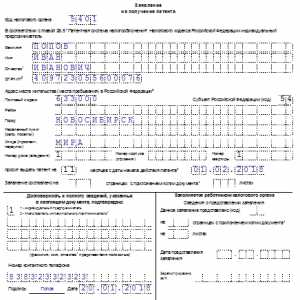

Титульный лист

На титульном листе заполняем регистрационные данные ИП:

- индивидуальный номер (ИНН) индивидуального предпринимателя;

- код ИНФС по месту деятельности (узнать можно тут);

- фамилия, имя и отчество индивидуального предпринимателя (без сокращений);

- ОГРНИП (указывается только если Лист записи ЕГРИП о регистрации ИП уже выдан);

- полный адрес регистрации ИП;

- заявляемое количество месяцев действия патента;

- дата начала применения ПСН;

- количество заполненных листов.

Левый нижний блок предназначен для подтверждения внесённых сведений, указания контактного телефона и даты подачи.

Обратите внимание: патент можно оформить от 1 до 12 месяцев в пределах одного календарного года. При получении патента на год – необходимо указать 12 месяцев, а срок действия – с первого января. На новый календарный год необходимо заполнить новое заявление.

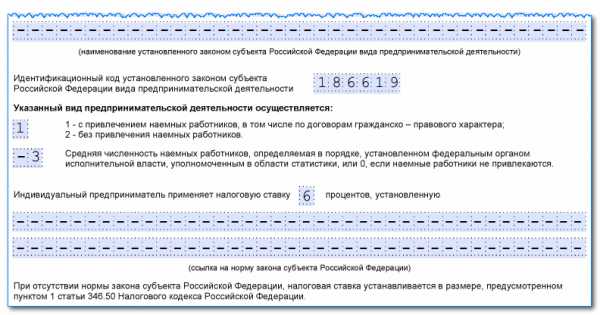

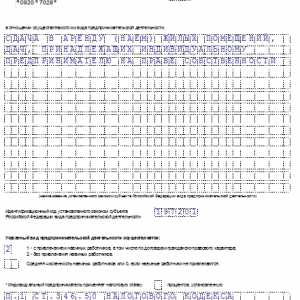

Страница 002 Заявления

Прописываем полное название вида деятельности и идентификационный код вида предпринимательской деятельности в соответствии с “Классификатором видов предпринимательской деятельности, в отношении которых законом субъекта Российской Федерации предусмотрено применение патентной системы налогообложения (КВПДП)” (утв. Приказом ФНС России от 15.01.2013 N ММВ-7-3/9@).

Читайте также: Налог на дивиденды юридических и физических лиц в 2018 годуНиже указываем наличие работников и их количество.

В случае если услуги по планируемой деятельности осуществляет сам ИП без привлечения наемных работников – заполняем «2».

Если поставили «1» – посчитайте среднюю численность работников. Для этого сложите среднесписочную численность работников, среднюю численность внешних совместителей и среднюю численность работников по гражданско-правовым договорам.

Последние поля для заполнения на этой странице – налоговая ставка. В общем случае она равна 6%. При наличии «налоговых каникул» – указывается ставка 0% и номер регионального закона, установившего пониженную (нулевую) налоговую ставку.

Листы А, Б, В

Из следующих трех страниц выбираем только одну, где указываем дополнительные сведения в отношении осуществляемой деятельности:

- лист Б – при осуществлении деятельности по организации перевозки грузов и пассажиров;

- лист В – при осуществлении деятельности в части розничной торговли, общепита и аренды;

- лист А – для остальных направлений бизнеса.

При заполнении данных страниц в обязательном порядке вносится информация в отношении субъекта РФ места осуществления предпринимательской деятельности. При заполнении листов обращайте внимание на подсказки внизу страницы, где указана информация в части обязательных реквизитов для заполнения и прописаны значения показателей.

Далее вносится информация в части осуществляемой деятельности:

- лист А – адрес места осуществления предпринимательской деятельности;

- лист Б – сведения по каждому транспортному средству, используемому в предпринимательской деятельности;

- лист В – указываем код вида и признак объекта с указанием адреса места нахождения объекта, используемого для осуществления предпринимательской деятельности.

Значение кода вида и признака объекта указаны в сноске внизу листа В.

Сведения на вышеуказанных листах указываются по каждому месту осуществления предпринимательской деятельности.

Рассчитать стоимость патента можно с помощью калькулятора патента – официального сервиса ФНС по расчету стоимости патента:

После заполнения заявления необходимо:

- проверить правильность отраженных данных;

- распечатать заявление в двух экземплярах;

- предоставить в налоговый орган по месту учета. Сшивать и заверять у нотариуса его не нужно.

В течение 5 дней со дня принятия заявления на получение патента налоговый орган обязан выдать патент или уведомить предпринимателя об отказе в выдаче патента.

При получении патента сразу уточните в налоговой инспекции реквизиты для оплаты стоимости патента.

Наиболее полную информацию о патенте для ИП читайте в статье – ПСН или патентная система налогообложения для ИП.

Заполнение для ИП заявления на получение патента – форма 26.5-1

29 ноября 2017 Без рубрикиПатентная система налогообложения представляет собой особый способ оплаты налоговых начислений, доступный только для индивидуальных предпринимателей. В большинстве случаев приобретение патента считается более выгодным методом, чем перевод денежных средств на счет налоговых органов по стандартной схеме. Для получения патента предпринимателю необходимо обратиться в ближайший отдел ФНС с соответствующим заявлением по форме 26.5-1. Новый бланк на 2017 — 2018 год в excel скачайте бесплатно ниже. Для примера мы заполнили новую форму 26.5-1 на патент, заполненный образец также представлен для скачивания в конце статьи.

Новая форма заявления на получение патента начала действовать с 29.09.2017, утверждена форма 26.5-1 приказом ФНС №ММВ-7-3/544@. Данный бланк должны заполнять ИП, желающие купить патент на оставшиеся месяцы 2017 года, а также на 2018 год.

Содержание новой формы

Данный вид документа имеет унифицированную форму заполнения – 26.5-1. Согласно образцу, заявление должно содержать 5 страниц.

- Титульный лист. В нем указывается информация об ИП.

- Наименование осуществляемой трудовой деятельности.

- Данные о месте ведения предпринимательского дела.

- Сведения об имеющихся в компании транспортных средств.

- Информация обо всех объектах недвижимости, которые используются для ведения бизнеса.

Заполнение первых трех страниц считается обязательным действием для всех индивидуальных предпринимателей. Страницу бланка 26.5-1, на которой должны присутствовать сведения о транспорте заполняют только те бизнесмены, деятельность которых подразумевает использование таких объектов. Соответственно, заполнить данные о недвижимых объектах обязаны те ИП, которые будут вести деятельность, связанную с использованием таких объектов.

Таким образом, ИП в новой форме заявления на патент с 29 сентября 2017 года должны заполнить:

| Деятельность ИП | Какие листы заполнять |

| |

|

|

| Все прочие направления бизнеса, кроме указанных выше |

|

Важно учесть, что перед тем как обратиться в органы ФНС с заявлением на получение патента, рекомендуется определить, какой тип оплаты налогов в конкретном случае является более выгодным.

Особенности оформления заявления для ИП на патент в 2017 — 2018 году

Для грамотного оформления заявления необходимо ознакомиться с основной информацией, которая должна в нем присутствовать. Среди таковой следует выделить:

-

Титульный лист(нажмите для увеличения)

ИНН ИП;

- код ИНФС;

- ФИО бизнесмена;

- регистрационный номер. Данная отметка делается только в случае присутствия свидетельства о регистрации ИП. Возможна ситуация, когда заявление по форме 26.5-1 подается вместе с заявлением о регистрации ИП Р21001;

- адрес прописки владельца фирмы;

- период действия патента — указывается число календарных месяцев, это значение не может превышать 12, месяцы должны принадлежать одному году, например, чтобы купить патент на весь 2018 год, нужно указать 12 месяцев;

- дата вступления патента в действие — если заявление по форме 26.5-1 подается вместе с бумагами об образовании ИП, то данное поле заполнять не нужно;

- дата составления документа;

- контактный телефон индивидуального предпринимателя;

- конечное число заполненных листов документа.

Эти сведения указываются на титульном листе.

Раздел 1 (нажмите для увеличения)

На второй странице бланка 26.5-1 делается отметка о наименовании осуществляемой в компании предпринимательской деятельности. Помимо этого, вписывается ее идентификационный код. Данная комбинация включает в себя 6 цифр. Для того чтобы узнать необходимый код, следует воспользоваться специальным классификатором. Более подробная информация об этом моменте присутствует в НК РФ.

Помимо этого, на 2 странице заявления прописывается количество работающих в компании сотрудников, если наемный персонал набирается. Если ИП не берет работников, то нужно поставить цифру 2, а среднесписочную численность указать 0.

В последнюю очередь указывается информация о налоговой ставке. Чаще всего она равна 6%. Максимальный период действия патента – 1 год. Для некоторых ИП предусмотрена пониженная ставка, в этом случае нужно пояснить реквизиты нормативного документа, ее установившего.

Из последних трех страниц нового бланка заявления 26.5-1 следует заполнить только одну. Выбор конкретной зависит от типа осуществляемой деятельности. Выше в таблице даны пояснения по поводу заполнения оставшихся листов в зависимости от направления деятельности ИП.

Например, в рассматриваемом примере для вида деятельности — сдача в аренду помещений нужно заполнить последний лист, его образец можно посмотреть ниже:

Получение нулевой налоговой ставки по патенту

Стандартная величина налоговой ставки в системе патентного налогообложения – 6%. Выделяют ситуации, при которых индивидуальный предприниматель может рассчитывать на нулевую ставку. Это возможно только в том случае, если ИП было зарегистрировано впервые. Помимо этого, для получения налоговых каникул должны быть соблюдены следующие условия:

- получение регистрации после издания соответствующего закона регионального типа;

- соответствие выбранного типа предпринимательской деятельности установленным законом вариантами;

- соблюдение других правил. Среды таковых выделяют ограничения по количеству сотрудников, размере заработной платы и объема чистой прибыли.

Как подать заявление 26.5-1 в ИФНС

Претендовать на получение патента можно сразу после регистрации бизнеса. Для этого необходимо подготовить заявление, оформленное по форме 26.5-1 и пакет других документов. С таким набором предприниматель должен обратиться в ФНС. Можно перейти на ПСН в процессе ведения предпринимательской деятельности, для этого также заполняется и подается заявление на патент.

Важно учесть – данная система налогообложения действует не на всей территории РФ. В обязательном порядке предпринимательская деятельность регистрируется по месту прописки владельца бизнеса.

Заявление на получение патента составляется в 2 экземплярах. На одном из них сотрудники налоговой службы ставят отметку о принятии документа.

Когда ИП может получить отказ

Индивидуальному предпринимателю может быть отказано в переходе на патентную систему налогообложения в таких случаях:

- направление бизнеса, не входящее в список доступных для ПСН;

- несоответствие срока требования патента установленным правилам;

- присутствие задолженности по оплате предыдущего патента;

- присутствие ошибок в документе;

- незаполнение обязательных полей.

Бланк и образец 2017 — 2018

Скачать бесплатно бланк новой формы заявления на патент форма 26.5-1 в excel — xls.

Скачать бланк в pdf — pdf.

Образец заполнения заявления на получение патента для ИП в 2018 году — скачать.

Вопрос 1: Какой срок для подачи заявления на патент для действующего ИП? Если я подаем форму 14 января для применения патента с февраля 2018 года, сроки будут соблюдены?

Ответ: ИП должен за 10 дней предупредить ИФНС о переходе на ПСН. Срок исчисляется в рабочих днях. Если форма 26.5-1 будет подана 14 января 2018 года, то с февраля можно работать на ПСН, если не будет получен отказ, сроки будут соблюдены.

Вопрос 2: Можно ли начать работать на патенте не с начала месяца?

Ответ: НК РФ не предусматривает ограничение даты начала применения ПСН началом месяца, а потому работать на патенте можно с любого числа месяца, указанного в заявлении.

Вопрос 3: Я занимаюсь перевозкой грузов по территории Омской области, мной получен патент на грузоперевозки в Омской области. Могу ли я направить груз в Москву, или для этого нужно получать новый патент?

Ответ: Если договор на транспортные услуги заключен в Омской области, а в Москве находится лишь пункт назначения, то получать новый патент для транспортировки груза в Москву из Омской области не нужно.

У вас остались вопросы? Задайте их в комментариях ниже в статье и получите бесплатно ответ от нашего эксперта!

Заявление на получение патента форма 26.5-1

Новая форма заявления № 26.5-1 нужна для граждан и организаций, желающих перейти на патентную систему налогообложения. Актуальный бланк заявления на получение патента утвержден приказом ФНС ММВ-7-3/589@ от 18.11.14 в ред. от 22.12.15. Скачать бланк заявления и образец заполнения формы 26.5-1 при получении патента можно внизу статьи.

Определение патентной системы налогообложения состоит в том, что уплата суммы упрощенного налога производится в форме внесения авансового платежа, а сам факт, подтверждающий поступление денежных средств в уплату налога, называется патентом. Документ о получении патента выдается только налоговой инспекцией. На основании соответствующего заявления, поступившего от лица, желающего официально перейти на такой специальный режим налогообложения.

Обращение заявителя обязательно должно быть оформлено в письменном виде с соблюдением правил и рекомендаций по заполнению всех полей на бланке заявлении о получении патента.

Само заявление форма 26.5-1 содержит в себе 5 страниц:

- титульный лист, содержащий сведения о физическом лице, которое желает получить патент, а также период действия;

- вид деятельности;

- сведения о месте нахождения бизнеса;

- данные об имеющихся транспортных средствах (этот лист заполняется для тех заявителей, которые занимаются перевозкой пассажиров и грузов);

- информация о тех объектах, которые используются в бизнесе. Например, помещения, сдаваемые в аренду, торговля в розницу, оказание услуг общественного питания.

Обратите внимание: последние две страницы заявления 26.5-1 заполнять нужно только в том случае, если выбраны соответствующие направления в бизнесе.

Как заполнить заявление на получение патента

Для того, чтобы правильно и грамотно заполнить форму заявления 26.5-1 желательно сначала изучить образец, составленный и размещенный внизу статьи.

Заполнять бланк заявления проще всего с титульной страницы. На ней следует внести регистрационные данные, такие как ИНН, код осуществляемой деятельности, номер свидетельства о регистрации, почтовый индекс, на который будет направляться корреспонденция, дата начала работы и ее длительность, а также обязательно нужно прописать количество заполненных листов формы заявления на получение патента. Снизу слева на титульной странице расположен блок для контактов для связи с заявителем. В этом блоке еще проставляется дата подачи заявления.

Важный момент: заявитель не может получить патент на несколько лет вперед. Максимальный срок действия равняется одному календарному году.

Срок начала действия следует указать 1 января, а по истечению года с момента получения нужно снова подавать заявку о желании сменить систему налогообложения. Годовой срок действия патентной налоговой системы может быть уменьшен, то есть указан в заявлении в диапазоне от 1 месяца до максимального – 12 месяцев.

Следующая страница бланка заявления на патент должна быть заполнена согласно видам деятельности заявителя. Для этого нужно указать соответствующие идентификационные коды предпринимательской деятельности. Узнать код вида деятельности можно с помощью специально разработанного Классификатора.

На этом же листе указывается наличие работников и их численность. Кроме того, в специальное поле вносится налоговая ставка.

Последние три страницы формы заявления 26.5-1 нужны для внесения дополнительной информации такой как: организация перевозки груза и пассажиров, торговля в розницу, общественное питание и другие направления бизнеса.

Заполнив все графы на страницах бланка заявления желательно перепроверить документ на наличие ошибок, опечаток и неточностей. Результатом обращения с таким заявлением будет либо отказ, либо подтверждение перехода на патентную систему налогообложения.

Бланк и образец заполнения

Бланк заявления на получение патента форма 26.5-1 — скачать.

Образец заполнения заявления 26.5-1 — скачать.