В каком нпф я состою по номеру снилс

Как узнать в каком НПФ я состою?

В России насчитывается порядка 125 негосударственных пенсионных фондов и бывают ситуации, когда человек не знает, где находятся его пенсионные накопления. В таком случае остро встает вопрос: «Как узнать в каком пенсионном фонде я состою?». Существуют различные способы получить на него ответ.

Как узнать в каком НПФ находится накопительная часть пенсии: подробная инструкция

Нормативно-правовыми актами Российской Федерации регламентирован следующий порядок начисления пенсии: она формируется из накопительной и страховой частей. С 1 января 2014 года установлено, что страховая пенсия будет формироваться в пенсионных коэффициентах, в зависимости от уплаченных с заработной платы страховых взносов, возраста выхода на пенсию и общего трудового стажа.

Если увеличение страховой части пенсии ежегодно происходит на уровень равный или превышающий инфляцию, то накопительная часть не подвергается индексации. В связи с этим, большинство граждан с целью увеличения доходности пенсионных накоплений переводят их в определенный негосударственный пенсионный фонд, лучшие из которых вы можете посмотреть в соответствующем рейтинге НПФ.

Но существует вероятность, что человек по каким-то причинам забудет наименование организации. Для того чтобы прояснить ситуацию с названием негосударственного пенсионного фонда, в который производятся пенсионные отчисления от вашего имени, нужно сделать следующее:

- Обратиться в территориальное отделение пенсионного фонда. Сотрудники ПФ по номеру страхового свидетельства могут найти необходимую информацию.

- Обратиться в бухгалтерию по месту официального трудоустройства. Сотрудник, занимающийся пенсионными отчислениями, ежемесячно осуществляет перевод денежных средств на счет НПФ и сможет предоставить все данные об управляющей организации.

Узнаём по СНИЛС

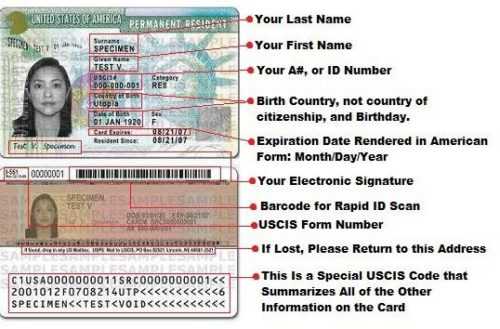

СНИЛС (страховое свидетельство) выглядит так

СНИЛС (страховое свидетельство) выглядит так - Обратиться в ПФР. Для получения информации о наименовании НПФ, в котором размещены ваши пенсионные накопления, необходимо обратиться с заявлением о предоставлении данных к специалистам территориального отдела ПФР по месту регистрации. На момент обращения с собой нужно иметь паспорт или документ, его заменяющий, и свидетельство обязательного пенсионного страхования СНИЛС.

Запрашиваемую информацию можно будет получить через 10 рабочих дней как лично, так и почтовым уведомлением (если вы не зарегистрированы на портале госуслуг). Для получения данных по почте также необходимо написать заявление.

- Обратиться в банковскую организацию, с которой у Пенсионного фонда Российской Федерации есть соглашения о сотрудничестве («Сбербанк«, «ВТБ 24«,»УралСиб«, «Банк Москвы», «Газпромбанк»). Получить информацию можно в любом отделении вышеперечисленных банков, даже не являясь их клиентом. В данном случае сотрудник банка попросит вас представить документ, удостоверяющий личность, и СНИЛС. Получить данные можно будет в банковском отделении, по средствам терминала самообслуживания или системы «интернет-банкинг» после подписания заявления установленного образца.

Через интернет

Узнать, в каком негосударственном пенсионном фонде вы состоите через интернет можно следующими способами:

- Отправить запрос через Единый портал государственных услуг. Перед тем, как запросить информацию, необходимо будет зарегистрироваться на портале. После этого вы сможете пользоваться и другими услугами, предоставляемыми на портале. При регистрации может возникнуть следующая сложность — подтверждение личности. На выбор представлены 4 варианта:

- Получение кода активации почтовым уведомлением на указанный адрес (срок доставки может колебаться от 1 до 3 недель);

- Получить код активации в точке обслуживания и продаж компании «Ростелеком». С собой необходимо иметь паспорт, ИНН и СНИЛС.

- Подтверждение личности при помощи электронной подписи, которую можно получить в аккредитованном удостоверяющем центре.

- Подтверждение личности при помощи УЭК (универсальной электронной карты).

После завершения процедуры регистрации вы сможете воспользоваться «Личным кабинетом». В нем можно заказать информацию о пенсионном фонде, в котором размещены ваши пенсионные накопления.

- Воспользоваться онлайн-сервисом. В сети существуют различные сайты, предоставляющие по запросу необходимую информацию. Обычно для получения данных необходимо пройти авторизацию, отправив sms-сообщение на короткий номер. Стоимость услуги устанавливается владельцами сайтов. Повелись? Запомните, что никогда нельзя доверять свои персональные данные неподтверждённым сайтам и уж тем более отправлять смс на короткие номера, поскольку высок риск стать жертвой мошенника. Пользуйтесь только сайтом госуслуг.

Вы ещё не определились в какой НПФ перевести накопительную часть своей пенсии? Прочитайте нашу инструкцию о том, как выбрать негосударственный пенсионный фонд — мы постарались сделать её максимально информативной.

Узнаем в какой негосударственный ПФ переведены денежные средства

Анализируя имеющуюся информацию, можно выделить следующие способы для того, чтобы узнать, в каком негосударственном ПФ вы состоите:

- Обращение в территориальный отдел пенсионного фонда;

- Обращение в бухгалтерию по месту основной занятости;

- Обращение в кредитную организацию, имеющую договор о сотрудничестве с ПФР;

- Отправление запроса на едином портале государственных услуг;

- Оформление запроса на онлайн-сервисе.

Контроль за пенсионными накоплениями сегодня — стабильность завтра. (Не согласны? Оставьте своё мнение в комментариях!)

Как узнать в каком пенсионном фонде я состою в 2018 году

Накопительная часть пенсии отчисляется либо в государственный, либо в частный пенсионный фонд. В 2018 году гражданин может регулярно менять фонд, поэтому в некоторых случаях нужно уточнить, в какой именно организации состоит будущий пенсионер. Сделать это можно как лично, так и не выходя из дома. Пошаговые инструкции для каждого способа описаны в статье.

Ранее мы рассказывали о том как узнать сумму накопленной пенсии, ознакомиться с этой инструкцией можно здесь.Что дает эта информация

Информацию о состоянии пенсионного счета необходимо периодически уточнять даже в тех случаях, когда гражданин точно знает, в каком фонде он состоит. Дело в том, что при переходе в другую организацию может произойти ошибка – например, сотрудник не передаст договор компании или оформит его некорректно и т.п.

Особенно важно проверять эту информацию в 3 случаях:

- Недавно был оформлен переход из 1 частного фонда в другой.

- Когда по каким-то причинам из фонда прекратили поступать письма с ежегодным отчетом по доходам (в быту их называют «письмами счастья»).

- Гражданин перевелся в новый фонд по «приказу» работодателя, при оформлении кредита или в других аналогичных ситуациях, когда по невнимательности не удалось уточнить, в какую именно организацию теперь будут переходить пенсионные накопления.

К тому же следует понимать, что размер будущей пенсии зависит в том числе и от ее накопительной части. Поэтому важно знать, куда именно уходит эта часть (6% от официальной зарплаты). Доходность разных частных фондов неодинаковая, причем одна и та же компания может показывать различные результаты даже в течение одного года (например, 11% годовых за январь и 9% годовых за декабрь того же года). Поэтому предпочтительно выбирать наиболее доходные компании, которые показывают стабильный рост на протяжении нескольких последних лет.

Лично через Пенсионный фонд или МФЦ

Поскольку информация о состоянии индивидуального счета всегда хранится именно в Пенсионном фонде, то в первую очередь можно обратиться именно в эту организацию – по месту жительства или в любое отделение по стране (при этом срок ответа может увеличиться). С собой необходимо взять оригиналы:

Обратиться может заявитель лично или его законный представитель:

- родитель для несовершеннолетнего;

- опекун или попечитель для несовершеннолетнего и/или недееспособного человека.

На месте гражданин заполняет заявление установленного образца. Сотрудник принимает заявление в работу. Однако информация будет доступна, как правило, не сразу, а спустя несколько дней (не более 10 суток) с момента обращения. Ее могут направить по почте, если заявитель указал соответствующий способ обратной связи.

Онлайн через Госуслуги

Это более удобный вариант, поскольку в этом случае обращение происходит онлайн, нет необходимости ждать в очереди. К тому же и ответ приходит практически мгновенно, исключая периоды технических сбоев или профилактических работ на сайте.

Заявитель изначально должен не только зарегистрироваться на портале Госуслуги, но и подтвердить свою личность любым удобным способом (в специальном центре, на Почте или в офисе Ростелекома). Также с недавнего времени доступна услуга и подтверждения данных онлайн, но при условии, что заявитель является клиентом банков:

- «Сбербанк»;

- «Тинькофф»

- или «Почта банк».

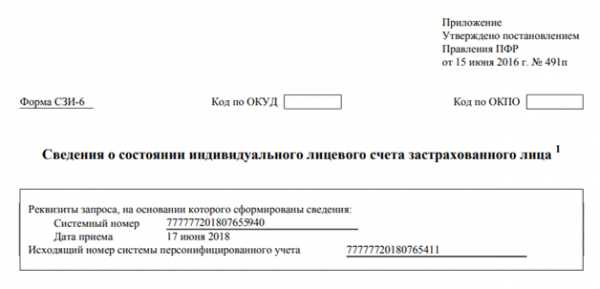

Подтверждение проходит через личный кабинет на сайте любого из этих банков (логин и пароль получают в отделении). После того, данные подтверждены, необходимо выполнить такие действия:

- Зайти в каталог услуг, набрать «Выписка из лицевого счета».

- Нажать «Получить услугу».

- Сервис начнет формировать документ, для получения которого нужно кликнуть на «Сохранить».

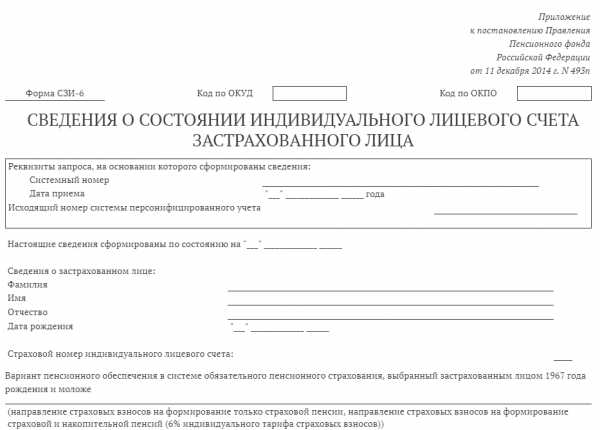

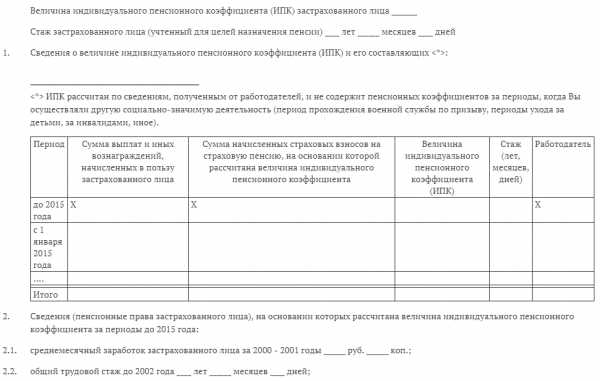

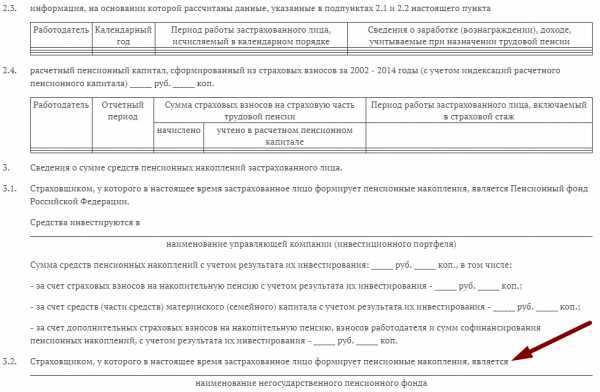

В результате заявитель получает электронную версию документа «Сведения об индивидуальном лицевом счете». Важно понимать, что юридической силы он не имеет, поскольку в итоге пенсия начисляется на основании трудовой книжки и иных документов. Тем не менее, эта бумага дает актуальную информацию о пенсионных накоплениях, общем стаже, стаже по каждому конкретному работодателю, а также о том, в каком фонде состоит будущий пенсионер в данный момент.

В данном случае гражданин состоит в негосударственном фонде «ВТБ». Именно от него он должен получать соответствующую информацию о своих накоплениях (с помощью почтовых, электронных писем и/или через личный кабинет).

Онлайн через сайт ПФР

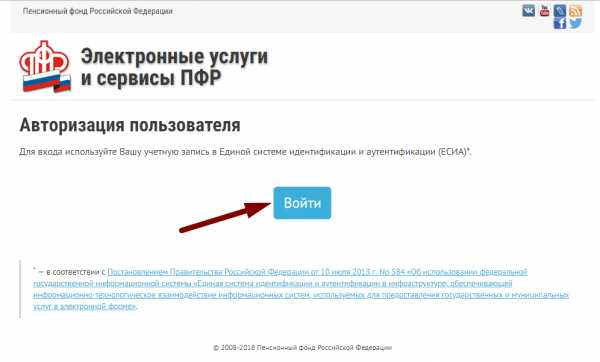

Также в режиме онлайн можно проверить информацию и в личном кабинете ПФР. Вход в него возможен по данным портала Госуслуги. Для этого нужно зайти на главную страницу и кликнуть «Войти».

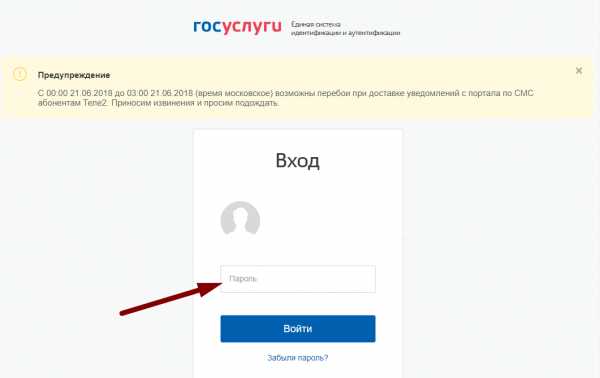

Затем вводят пароль с сайта Госуслуги и попадают на свою страницу.

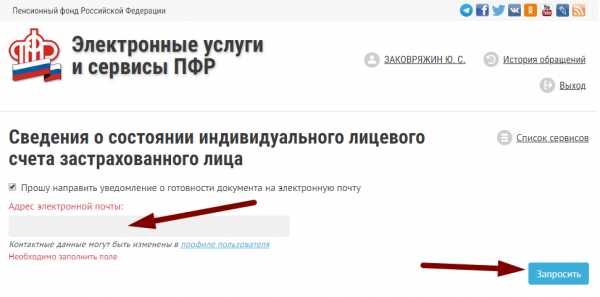

Затем нужно найти раздел, связанный с данными по лицевому счету и кликнуть на «Заказать справку». Это выписка о состоянии счета – документ, аналогичный тому, что можно заказать в бумажном виде в любом отделении Пенсионного фонда или МФЦ.

Выписку в электронном виде можно получить прямо в личном кабинете, а также по желанию продублировать документ на электронную почту, введя ее адрес в указанном поле. Затем нажимают «Запросить».

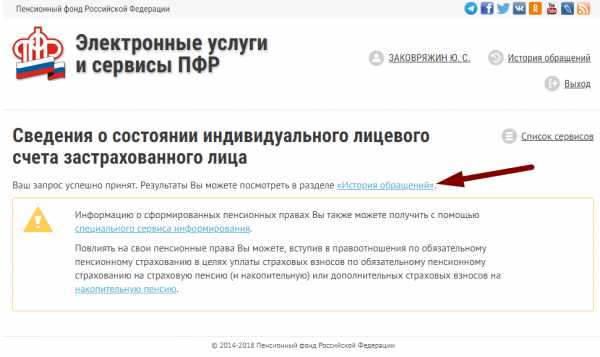

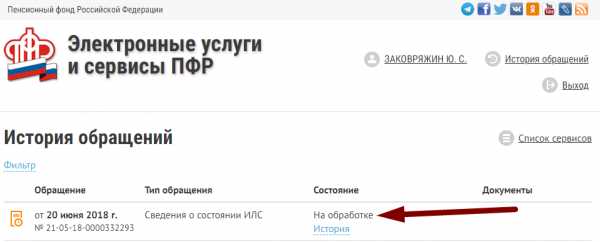

Система сразу принимает запрос пользователя и указывает, что ответ можно увидеть в разделе «История обращений», куда можно пройти по ссылке.

Далее нужно подождать какое-то время – в течение определенного периода статус обращения будет оставаться «На обработке».

Затем в личном кабинете (или на почте) можно будет скачать документ с интересующими данными.

Через банк-партнер Пенсионного фонда

С рядом банков у ПФР заключены договоры на обслуживание. Это:

- «Сбербанк»;

- «Газпромбанк»;

- «ВТБ 24»;

- банк «УралСиб».

Каждый гражданин может обратиться в любое отделение этих банков и предоставить оригинальный паспорт и СНИЛС. Информацию предоставляют по запросу, сроки ответа, как правило, очень быстрые (в течение нескольких минут). При этом заявитель может и не являться клиентом этих банков – т.е. иметь в них счет нет необходимости. Услуга предоставляется бесплатно в порядке очереди.

Запросить данные можно также через банкоматы или терминалы этих банков. О наличии технической возможности необходимо уточнять у сотрудников.Подробная инструкция, как узнать, где находится накопительная часть пенсии по номеру СНИЛС и проверить информацию онлайн через интернет?

Главная > Пенсии > Виды > Накопительная > Подробная инструкция, как узнать, где находится накопительная часть пенсии по номеру СНИЛС и проверить информацию онлайн через интернет?

Если раньше сведения о состоянии и нахождении пенсионного лицевого счета граждане получали посредством получения писем из ПФ, то теперь, с проведением пенсионной реформы, владельцам счетом самим приходится узнавать интересующую их информацию.

Узнать, в каком фонде хранится накопительная пенсия можно несколькими способами, один из которых – использование СНИЛС.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 (499) 653-66-47. Это быстро и бесплатно!

Содержание:

- Что это за отчисления и где они могут быть?

- Что такое страховой номер лицевого счета и для чего он нужен?

- Как узнать, где хранится накопительная пенсия по номеру СНИЛС?

Онлайн, через интернет на сайте Госуслуги? Обращение в Пенсионный фонд Через бухгалтерию Обратиться в банк-партнер ПФР

Что это за отчисления и где они могут быть?

Накопительная часть – это один из видов пенсии, который образуется за счет взносов работодателей, прибыли от инвестирования и личных взносов самого владельца счета.

Накопительная часть – это один из видов пенсии, который образуется за счет взносов работодателей, прибыли от инвестирования и личных взносов самого владельца счета.

С принятием в 2013 году ФЗ № 424 «О накопительной пенсии» граждане могли сами определять порядок формирования своего будущего обеспечения. До принятия закона 22% отчислений работодателя гражданина шло на образование страховой пенсии. С 2013 года эти отчисления делились на две части:

- 16% шло на образование основной пенсии;

- оставшиеся 6% шли на формирование накопительной части.

Граждане могли сами решать, оставлять всю часть взноса на образование страховой пенсии, или же разделять ее на страховую и накопительную. Помимо этого, они имели право инвестировать накопления в НПФ, банки-партнеры ПФР или оставить их в ПФ.

Проведенная реформа для многих граждан закончилась полной неразберихой. Некоторые до сих пор не знают, что происходит с их накопительной частью и где на данный момент она хранится.

СПРАВКА! С 2014 года закон о накопительной части не действует, так как правительство приняло решение «заморозить» накопительную пенсию. Это значит, что все 22% отчислений работодателя вновь идет на счет страховой пенсии.

СНИЛС – это страховой номер лицевого счета, состоящий из 11 цифр. Номер указан на ламинированной зеленой карточке вместе с данными его владельца (ФИО, дата рождения, дата регистрации, пол и место рождения).

СНИЛС – это страховой номер лицевого счета, состоящий из 11 цифр. Номер указан на ламинированной зеленой карточке вместе с данными его владельца (ФИО, дата рождения, дата регистрации, пол и место рождения).

Этот номер используется для оформления пособий и льгот, назначения пенсий, а также он нужен при трудоустройстве и для оказания ряда государственных услуг.

Документ оформляется в Пенсионном фонде при получении первого паспорта или при устройстве на работу. Имея данные своего страхового номера человек может получать информацию о своей пенсии как в онлайн-режиме, так и при личном обращении в учреждение.

Как узнать, где хранится накопительная пенсия по номеру СНИЛС?

Если после введения пенсионной реформы вы не подписывали договор о переводе с негосударственными фондами или банками, то ваша пенсия осталась в Пенсионном фонде России. А значит обращаться за всей информацией о способе получения денег и количестве накопленной части нужно именно туда.

Но как узнать, где хранится накопительная пенсия тем, кто активно использовал возможности, данные пенсионной реформой, и по своему усмотрению переводил начисления из одного фонда в другой? Рассмотрим подробнее способы получения информации о нахождении пенсии.

Онлайн, через интернет на сайте Госуслуги?

Зайдите на gosuslugi.ru и перейдите в раздел регистрации.

Зайдите на gosuslugi.ru и перейдите в раздел регистрации.- Заполните информацию о себе (паспортные данные и СНИЛС).

- Для расширенной работы с сайтом вам потребуется подтвердить свою личность. Сделать это можно тремя способами: заказать код активации через Почту России, получить свой код в уполномоченном учреждении (их список можно посмотреть на этом же сайте) или подтвердить личность электронной подписью.

- Получив код, активируйте учетную запись.

- Далее перейдите в список услуг, найдите в нем раздел «Пенсии» и выберите услугу «Извещение о состоянии лицевого счета».

- Запросите интересующую вас информацию.

ВНИМАНИЕ! Этот способ будет полезен только тем, кто с точностью не знает, переводил ли он накопительную часть в негосударственные фонды, или же она осталась в ПФР. Госуслуги предоставляют информацию только о накоплениях, находящихся в государственном пенсионном фонде.

Если вы не знаете, в каком учреждении находится ваша пенсия, то можно обратиться с этим вопросом в ПФР по месту жительства. Даже если ваши накопления лежат не там, а в другом фонде, сотрудники могут вам сказать, когда и куда была переведена ваша пенсия.

Для обращения в ПФР вам потребуется паспорт и СНИЛС. О режиме работы вашего отделения и о времени приема вы можете узнать на сайте ПФР (pfrf.ru).

Если лично пойти в фонд возможности нет, сделать запрос о предоставлении информации можно на сайте ПФР. Для этого вам нужно зарегистрироваться в личном кабинете, заполнив данные о себе. Чтобы активировать учетную запись, потребуется подтвердить личность (точно так же, как и при регистрации на сайте Госуслуги).

Если лично пойти в фонд возможности нет, сделать запрос о предоставлении информации можно на сайте ПФР. Для этого вам нужно зарегистрироваться в личном кабинете, заполнив данные о себе. Чтобы активировать учетную запись, потребуется подтвердить личность (точно так же, как и при регистрации на сайте Госуслуги).

После регистрации вам будет доступно меню, в котором вы можете выбрать интересующий раздел о пенсионных накоплениях и запросить информацию в режиме онлайн.

Через бухгалтерию

Вы можете обратиться к бухгалтеру своего работодателя, так как именно он производит все отчисления в фонды. Однако такой способ не всегда оказывается эффективным, так как в некоторых случаях бухгалтеру доступен только номер счета, на который он переводит деньги.

Информацию о компании, куда идут отчисления, бухгалтер может не знать.

Обратиться в банк-партнер ПФР

Накопительная часть может храниться в банке, которые являются партнерами ПФР. На данный момент такими учреждениями являются:

- Сбербанк;

- Банк Уралсиб;

- Банк Москвы;

- ВТБ24;

- Газпробанк.

Вы можете зарегистрироваться на сайтах фондов этих банков и запросить информацию, назвав СНИЛС. Процесс регистрации во всех этих фондах может занять много времени, поэтому чтобы его не терять, лучше узнать интересующую информацию о пенсии по горячим номерам этих фондов. Оператору нужно сказать СНИЛС и данные паспорта.

Страховой номер лицевого счета позволяет не только узнавать о нахождении пенсии, но и о ее формировании и размере. СНИЛС позволяет пользоваться услугами фонда как в режиме онлайн, так и при личном обращении в учреждение.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

+7 (499) 653-66-47 (Москва)

+7 (812) 448-61-63 (Санкт-Петербург)Это быстро и бесплатно!

Как узнать свой НПФ по СНИЛС

Что такое НПФ стоит задуматься гражданам рождения 1967 года и моложе. Сейчас в России зарегистрировано уже более сотни негосударственных пенсионных фондов (НПФ).

Что такое НПФ стоит задуматься гражданам рождения 1967 года и моложе. Сейчас в России зарегистрировано уже более сотни негосударственных пенсионных фондов (НПФ).

Вам, наверняка, уже предлагали представители различных НПФ перевести свои накопления именно в их организацию? Бывают случаи, когда человек в течение года-двух перезаключает договоры с несколькими пенсионными фондами, а в итоге остаётся в недоумении, задаваясь вопросом – «как узнать, в каком НПФ я состою, по номеру СНИЛС, или по другим реквизитам? И где найти информацию?» А способов разузнать о ваших пенсионных накоплениях несколько.

Что такое НПФ

В России пенсия формируется из двух частей: страховой и накопительной. При выходе на пенсию страховая часть может быть увеличена, а зависит это от показателей:

- размер заработка, с которого работодатель перечислял пенсионные взносы;

- общий стаж на работе;

- возраст выхода на пенсию.

При этом страховая часть ежегодно индексируется пропорционально инфляции, а вот накопительная часть – нет. Это по закону так, и касается пенсионных фондов, из которых один – (ПФР) государственный, а множество других (НПФ) – негосударственные.

Наверное, возник резонный вопрос – «НПФ — что это такое и зачем оно вам?» Ведь можно не заморачиваться и оставить всё, как есть – вы работаете, а взносы перечисляются в ПФР, куда вы и обратитесь за выплатами, став пенсионером.

Согласно 75-го закона «Об НПФ» негосударственный пенсионный фонд – это организация, которая занимается исключительно сбором пенсионных накоплений, их размещением, страхованием, и в последствии выплатой в виде ежемесячной пенсии.

В России разрешено всё, что не запрещено законом. Уменьшать размер накопительной части пенсии законодательно нельзя, а вот увеличить можно! Увеличение происходит за счёт того, что ваши деньги, перечисляемые в пенсионный фонд, можно выгодно вложить и получить прибыль. Государство этого делать не будет, а вот негосударственные фонды имеют право этим заниматься.

Отличия ПФР от НПФ

Главным отличием государственного и негосударственных пенсионных фондов является то, что у этих структур совершенно разные доходные инструменты. Закон «Об инвестициях» точно регулирует, во что и в каких количествах НПФ имеют право инвестировать деньги вкладчиков. Пенсионный фонд России не способен инвестировать вклады, а управляется он только одной государственной компанией. НПФ же вправе совершать сделки с несколькими управляющими компаниями, и принцип такого инвестиционного механизма предсказуем – «одно яйцо в несколько корзин». Такой механизм минимизирует риски вкладчиков.

Главным отличием государственного и негосударственных пенсионных фондов является то, что у этих структур совершенно разные доходные инструменты. Закон «Об инвестициях» точно регулирует, во что и в каких количествах НПФ имеют право инвестировать деньги вкладчиков. Пенсионный фонд России не способен инвестировать вклады, а управляется он только одной государственной компанией. НПФ же вправе совершать сделки с несколькими управляющими компаниями, и принцип такого инвестиционного механизма предсказуем – «одно яйцо в несколько корзин». Такой механизм минимизирует риски вкладчиков.

Основные же отличия ПФР от НПФ таковы:

- доходность. За последнюю пятилетку инфляция составила около 80%. При этом доходность ПФР достигла 39%, что резонно расценивать как обесценивание денег граждан-вкладчиков ПФР в два раза! НПФ же смогли добиться двойного дохода, а некоторые и тройного! То есть деньги их вкладчиков увеличились минимум в два раза.

- ограничения по размеру пенсии. ПФР выплачивает пенсионерам не более 40% от средней по России зарплаты. В НПФ же таких ограничений не существует.

- выплаты наследникам. Это очень важный пункт, заслуживающий внимания. Если вкладчик не дожил до выхода на пенсию, ПФР выплатит накопления только наследникам по закону, а НПФ выплачивают деньги всем, кто указан в заявлении вкладчика.

- ответственность. Взаимоотношения вкладчика и НПФ регулируются договором, в котором чётко прописана ответственность фонда. ПФР же таких договоров не заключает.

Результат анализа различий очевиден – работа НПФ эффективнее и выгоднее для вкладчиков.

Но тут есть большущий подводный камень – гарантом вкладов в ПФР является государство, то есть вероятность его банкротства и потери денег нулевая. А НПФ организация саморегулируемая и нет гарантии, что не случится крах. Хотя фонды чётко следят за денежным оборотом, и, заподозрив неладное, могут разорвать договор с одной управляющей компанией и заключить его с другой.

Ещё одним минусом НПФ можно признать возмездность договора, то есть за свои услуги фонд требует оплаты от вас. Сумма вознаграждения прописывается в договоре. Но минус этот легко нивелируется условием о том, что вознаграждение выплачивается только с прибыли, поэтому своё вы не потеряете, а НПФ заинтересован в том, чтобы ваши деньги прибывали.

К тому же каждый НПФ ежеквартально отчитывается перед ПФР о результатах деятельности, и в подозрительном случае может легко лишиться лицензии, причём все капиталы вкладчиков «уйдут» в ПФР.

Вы ищете идеальный НПФ, в котором хотите разместить накопительную часть пенсии с гарантией, что он не развалится через полгода? Для этого существует рейтинг доходности НПФ. Рейтинг составлен агентством «Эксперт РА» по результатам первого полугодия 2015 года и включает в себя не только место на фондовом рынке, а ещё и доходность, и надёжность.

Вы ищете идеальный НПФ, в котором хотите разместить накопительную часть пенсии с гарантией, что он не развалится через полгода? Для этого существует рейтинг доходности НПФ. Рейтинг составлен агентством «Эксперт РА» по результатам первого полугодия 2015 года и включает в себя не только место на фондовом рынке, а ещё и доходность, и надёжность.

Таблицу с доходностью НПФ, превышающей 6,5% за первое полугодие 2015 года можно скачать здесь.

Как перевести пенсию в НПФ

Следует отметить, что страховая часть пенсии выплачивается даже тем, кто никогда не работал, и перевести её в НПФ нельзя, она в любом случае формируется в ПФР.

А накопительную часть можно инвестировать, для чего нужно передать её в управление НПФ.

По умолчанию все пенсионные накопления поступают на счёт ПФР. Если вы решились на перевод накоплений и уже выбрали свой НПФ, нужно просто обратиться в ближайший офис фонда с заявлением и документами:

Там вы заключите договор с НПФ о пенсионном обеспечении.

Внимание! Оформить инвестиции в свою безбедную старость смогут только лица, родившиеся позже 1967 года.

После того, как договор будет подписан, его копия будет направлена в ПФР для подтверждения. После получения подтверждения вы сможете самостоятельно контролировать размер вкладов.

Фонды вы имеете право менять неограниченное количество раз, а можете и вовсе вернуться в ПФР. Если вы уже проделывали это несколько раз, то есть меняли управленцев, и уже запутались в договорах, будем искать информацию несколькими способами.

О том, что такое обязательное страхование и СНИЛС в статье здесь. Номер СНИЛС в случае утери быстро можно узнать. Об этом здесь.

Способов найти своего управленца несколько. Самый простой – поиск он-лайн на портале госуслуг. Это в случае, если вы там зарегистрированы и имеете личный кабинет. Логином к кабинету обычно является номер СНИЛС.

Способов найти своего управленца несколько. Самый простой – поиск он-лайн на портале госуслуг. Это в случае, если вы там зарегистрированы и имеете личный кабинет. Логином к кабинету обычно является номер СНИЛС.

На сайте находим поисковое окно «Поиск услуг», набираем «Проверка пенсионных накоплений», кликаем на поиск. Из предоставленных услуг выбираем «Информирование застрахованных лиц о состоянии их ИЛ…», далее «расширенное извещение». Нажимаем кнопку «получить услугу». После этого на экране появится вся информация о ваших пенсионных капиталах – где они и в каком количестве.

А вот очные способы получения информации:

- обратитесь в ближайшее отделение ПФР – там есть вся информация;

- обратитесь в банк, сотрудничающий с ПФР (Сбербанк, ВТБ24, УралСиб, банк Москвы, Газпромбанк).

Не используйте он-лайн сервисы, которые запрашивают кроме СНИЛСа личные данные, можете угодить в ловушку!