Ставка ндфл для нерезидентов

Ставка НДФЛ для нерезидентов: раз день, два дня, 183

Внезапно в вашей фирме появился Он. Красивый, умный, Профессионал с большой буквы, интеллигентный и добрый. Только вот принес он с собой новые проблемы для бухгалтерии. В чем же дело? Очень просто, ведь Он – иностранец и нерезидент «по совместительству».

Внезапно в вашей фирме появился Он. Красивый, умный, Профессионал с большой буквы, интеллигентный и добрый. Только вот принес он с собой новые проблемы для бухгалтерии. В чем же дело? Очень просто, ведь Он – иностранец и нерезидент «по совместительству».

Ставка НДФЛ для нерезидентов своя, и в зависимости от срока пребывания на территории РФ она может измениться, поэтому бухгалтеру следует держать это на контроле, а точнее «на календаре». Впрочем, обо всем по порядку.

Резидент или нерезидент

Ставка, по которой удерживается НДФЛ с доходов сотрудника, зависит от того, является ли он резидентом или нет:

— для резидентов РФ – основная ставка НДФЛ 13%

— для нерезидентов РФ – основная ставка 30% (п.3 ст.224 НК). Исключение – иностранные сотрудники – высококвалифицированные специалисты (ставка по НДФЛ с их доходов равна 13% — абз.4 п.3 ст.224 НК).

Разница существенная, не так ли? Кроме того, у резидентов есть право на налоговые вычеты, а у нерезидентов их нет.

Кого же относить к резидентам, а кого к нерезидентам? Несмотря на распространенное заблуждение, определяющим фактором здесь является явно не гражданство, а срок пребывания на территории РФ.

Резидент – гражданин РФ или другого государства, который находится на территории России 183 и более дня в течение 12 последовательных календарных месяцев. Если меньше, тогда сотрудник — нерезидент.

Период нахождения на территории РФ не прерывается, если выезды за границу являются кратковременными (до 6 месяцев) и их целью является лечение или обучение.

Какие 12 месяцев считать?

12 календарных месяцев могут как находиться в пределах одного календарного года, так и приходиться на разные календарные годы, главное, чтобы эти месяцы шли последовательно. Например, если на территории РФ вы находитесь не менее 183 дней с марта 2012 года по февраль 2013 года, то вы резидент. Т.е. период может начать течь с любого месяца года.

183 календарных дней для признания сотрудника резидентом не обязательно должны идти последовательно, непрерывно. Главное, чтобы за 12 месяцев набралось необходимое их число. Дни отъезда и приезда учитываются в количестве дней.

Как только 183-й день наступил, сотрудник становится резидентом и с его заработка можно начинать удерживать налог по ставке 13% (п.1 ст.224 НК).

Обратите внимание: в отличие от страховых взносов, для статуса резидента не важно, является сотрудник временно или постоянно проживающим или временно пребывающим. Срок заключенного трудового договора также не играет роли.

Нерезидент становится резидентом

Время пребывания сотрудника на территории РФ должно быть подтверждено документально (трудовой договор, табель учета рабочего времени). Использовать предполагаемое время пребывания нельзя. Поэтому пока не прошло 183 календарных дня фактического пребывания сотрудника в РФ в течение 12 календарных месяцев, признать сотрудника резидентом нельзя.

Если нерезидент стал резидентом в середине года, то излишне удержанный с начала года НДФЛ организация может вернуть работнику (письмо Минфина02.09.2011 № 03-04-05/6-628). Или же сотрудник самостоятельно по окончании года (если в течение всего года останется резидентом) обращается в налоговую инспекцию, где состоит на учете по месту пребывания или месту жительства, предоставляет декларацию 3-НДФЛ и документы, подтверждающие статус (письмо Минфина от 16.05.2011г. №03-04-06/6-108).

Пример

Гражданин Греции приехал в РФ в ноябре 2012 года. В апреле 2013 года он устроился на работу в ООО «Актив». На 30 апреля 2013 года он не был резидентом РФ. Поэтому бухгалтер должен удержать из его доходов НДФЛ по ставке 30%.

В мае 2013 года истекли 183 календарных дня его пребывания в РФ. При выплате зарплаты за май из доходов будет удержан налог по ставке 13%. НДФЛ за апрель не возвращается. Если по итогам 2013 года сотрудник останется резидентом, он подаст декларацию в налоговую инспекцию и вернет НДФЛ.

Как удерживается НДФЛ с нерезидентов в 2016 году

Доходы, полученные иностранными гражданами на территории РФ, облагаются по ставке 30% при условии пребывания в России менее 183 дней в течение 12 следующих подряд месяцев. Как удерживается НДФЛ с нерезидентов в 2016 году, читайте в следующем материале.

На ставку налогообложения не влияет гражданство человека, однако влияет его налоговый статус. При определённых обстоятельствах любой гражданин России может считаться налоговым нерезидентом, а иностранец – налоговым резидентом. Причём в течение налогового периода налоговый статус может меняться неоднократно. Изначально все граждане России являются налоговыми резидентами. Однако в длительных зарубежных командировках они утрачивают данный статус.

Как считать период пребывания на территории РФ

При определении налогового статуса 12 следующих подряд месяцев не являются календарным годом с 1 января по 31 декабря. Интересующий интервал может начаться в одном налоговом периоде и закончиться в другом. Например, при определении налогового статуса на 30 апреля 2016 года 12 месячный период длится с 30 апреля 2015 года по 29 апреля 2016 года.

Налогоплательщик считается резидентом, если он находится на территории России в течение 12 следующих подряд месяцев более 183 дней. Точное число календарных дат определяется прямым подсчётом дней, подпадающих под данное условие (включая дни приезда и отъезда).

183 дня необязательно должны течь непрерывно – они могут прерываться на периоды командировок, учёбы и отпусков. Исключением являются периоды лечения и обучения за рубежом сроком до 6 месяцев – они включаются, если по их истечении человек вернулся на территорию России. Такие дни должны быть подтверждены документально – предоставлением договоров с иностранными медицинскими и образовательными учреждениями, а также копий паспорта с отметками пограничного контроля.

Какими документами подтверждается резидентство

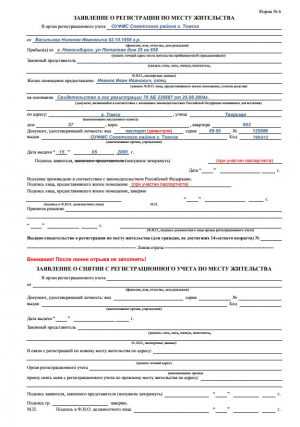

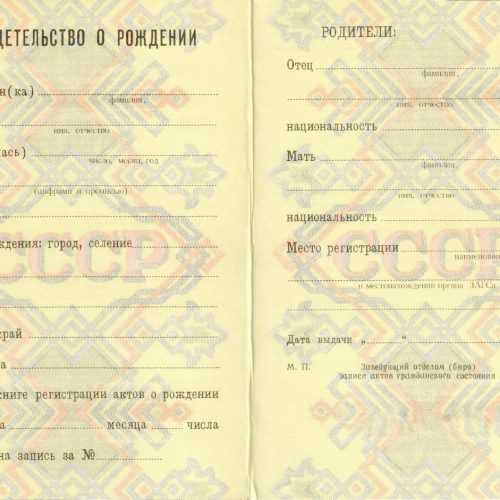

Для подтверждения времени пребывания в России необходимо предоставить паспорт с отметками въезда/выезда на пограничном контроле. В случае отсутствия таких отметок при посещении Беларуси, Армении и Казахстана подтверждающими документами могут служить квитанции из гостиниц, железнодорожные и авиабилеты.

Пересчёт НДФЛ с нерезидентов в 2016 году

Налогообложению подлежит общая сумма доходов, полученных в календарном месяце и уменьшенных на сумму налоговых вычетов. Ставка НДФЛ для резидентов составляет 13%, для нерезидентов – 30%. Ставка налога с дивидендов российских компаний для резидентов составляет 13%, для нерезидентов – 15%.

Поскольку налоговый статус может меняться в течение налогового периода, его необходимо определять при каждой выплате дохода. При изменении статуса налогоплательщика с резидента на нерезидента пересчёт удержанного по ставке 13% НДФЛ не требуется. Окончательная сумма налога определяется по истечении налогового периода с учётом уже удержанных сумм в зависимости от времени нахождения работника на территории России.

После прекращения трудовых отношений иностранного гражданина с российским работодателем удерживать недостающую сумму НДФЛ не из чего. В этом случае нерезидент должен уплатить налог в бюджет самостоятельно.

НДФЛ для иностранных граждан (нерезидентов) в 2018 году

Главная — Организация бизнеса — Кадры — НДФЛ для нерезидентов в 2018 году

На данный момент в РФ находится большое количество иностранных граждан, приносящих стране немалый доход. Практически в каждой компании числится трудоустроенный нерезидент. При этом доходы, получаемые иностранцами в РФ, также подвергаются обложению налогами, как и доходы граждан России. Однако в начислении налога на заработок двух рассмотренных категорий налогоплательщиков имеются значительные различия.

Особенности трудоустройства иностранных граждан в РФ

Трудовое законодательство страны предполагает, что иностранцы могут претендовать на официальное трудоустройство на отечественных предприятиях. Так, субъект, не являющийся резидентом РФ, но достигший 18 лет, может искать рабочее место из родной страны и приехать в Россию по запросу нанимателя (что, в частности, характерно для стран с визовым режимом).

Также возможен вариант, при котором субъект прибывает в Россию с целью найти место трудоустройства уже по факту приезда. Подобное, в основном, характерно для граждан стран СНГ, которые могут находиться в РФ без визы. В подобных обстоятельствах потребуется только оформить патент на работу.

Трудоустройство иностранца, так же, как и любого другого субъекта, должно осуществляться на основании соглашения между ним и нанимателем. ТК РФ также регламентирует, что нерезидент вправе требовать от управленца оформление бессрочного контракта. Несмотря на то, что период действия патента или разрешения на трудовую деятельность может истекать довольно быстро относительно срока действия трудового соглашения, предполагается, что с иностранцем нельзя разрывать договор ввиду окончания срока действия указанных документов. Однако, правомерно отстранить лицо от исполнения его должностных обязанностей на срок, пока субъект не решит все вопросы с бумагами.

Практика показывает, что в процессе трудоустройства компании требуют от нерезидентов большее количество документов, чем от рядовых граждан РФ. Например, наиболее распространенными дополнительными бумагами, запрашиваемыми управленцами от иностранных кандидатов на должность в компании, являются:

Особенности применения НДФЛ для иностранных граждан в 2018 году

Стандартной ставкой рассматриваемого налога для нерезидентов в 2018 году считается 30% от полученного дохода. Однако, практика показывает, что нередко используются иные правомерные налоговые ставки для удержания НДФЛ с иностранцев, в частности, ставка 15%. Она применяется в условиях, когда субъекты считаются нерезидентами в России, но получили определенный доход в качестве дивидендов как долевые участники в отечественных организациях.

Особое внимание необходимо уделить ставке 13%. Она применяется в условиях, когда прибыль была получена от осуществления трудовой деятельности на отечественном предприятии. В частности, п. 3 ст. 224 НК РФ регламентирует следующие положения относительно рассматриваемой ставки НДФЛ:

- 13% правомерно применять для нерезидентов, трудящихся на основании патента;

- 13% справедливы для иностранцев, которые являются профессионалами высокого ранга;

- ставка применима к субъектам, являющимся соотечественниками, которые в прошлом трудились за границей, а сейчас являются участниками государственной программы по добровольному переселению в РФ;

- для лиц, имеющих статус беженца (включая субъектов, не имеющих гражданства, если им было обеспечено убежище на временной основе в России);

- членам экипажей судов, приписанным к портам РФ;

- на основании ст. 73 Соглашения о ЕАЭС от 29.05.2014г., ставка применима к нерезидентам, если они являются членами Евразийского союза.

Важно отметить, что на иностранцев распространяются те же условия, что и для граждан РФ: на те доходы, которые не подвергаются обложению налогами, не начисляется НДФЛ. Более детальное описание данного положения приведено в Письме Министерства финансов РФ № 03/04/05/4/1226 от 29.10.2012г.

Особенности НДФЛ для иностранных граждан при реализации недвижимого имущества

В условиях, когда недвижимое имущество, находившееся во владении нерезидентов, реализуется, период владения конкретным объектом не играет роли и налог взимается с дохода субъекта. Данное положение характерно только для иностранцев, так как для граждан страны актуальна ст. 217 НК РФ, которая предполагает такие правила:

- с имущества, которое было куплено до 2016г., не будет взыскан налог, если оно находилось в собственности у гражданина РФ более трех лет;

- те недвижимые объекты, которые были куплены после 2016г., на основании ФЗ № 382 от 29.11.2014г., не будут облагаться НДФЛ при реализации, если находились в собственности субъекта более пяти лет.

Важно отметить, что в рассматриваемом вопросе важно учитывать обстоятельства признания иностранца налоговым резидентом. Исходя из Письма Министерства Финансов РФ № 03/04/05/6/1003 от 24.08.2012г., статус плательщика налогов определяется на базе отчетного периода, в котором была осуществлена процедура продажи:

- в условиях, когда в отчетном периоде числится 183 дня, на протяжении которых субъект пребывал на территории РФ, льгота является актуальной для него (при этом, правило о минимальном нахождении объекта во владении должно исполняться);

- в случае, когда указанное положение не исполняется, налог взимается в соответствии со ст. 224 НК РФ, по ставке 30%.

Например, Иванов И.И. реализовал в декабре 2017г. недвижимый объект, который находился у него во владении 4 года. Иванов пребывал в России в течение 135 дней. Вследствие этого назначить ему статус налогового резидента не представляется возможным, так как не было набрано необходимое количество времени (183 дня).

Иванов, как субъект, получивший официальный доход, должен подать форму 3-НДФЛ в отделение ФНС РФ до 03.05.2018г. (официальная дата – 30.04.2018г., которая является нерабочим днем). После этого, до наступления 16.07.2018г., субъект должен перечислить необходимый налог в бюджет. На Иванова не распространяется льгота ввиду его владения имуществом более трех лет, так как субъект не является гражданином РФ. Налог требуется взыскивать по ставке 30%.

Взимание НДФЛ на основании трудового патента

Порядок данной процедуры несколько отличен от стандартного процесса. Он включает такие этапы:

- Выплата иностранцем установленной суммы (аванса). Для каждого региона сумма различна.

- Направление бумаги, доказывающей оплату обозначенной суммы, управленцу.

- НДФЛ может быть понижен на объем затраченных средств на выплату налога по патенту. Данное действие осуществляет наниматель.

Величина платежа является фиксированной, однако, она регулярно подвергается индексации. Сумма индексации отражается в законодательных актах и меняется ежегодно. То есть, ежегодно фиксированный объем выплат по патенту разнится.

Право на налоговый вычет по НДФЛ для нерезидентов в 2018 году

Все иностранцы, не признанные налоговыми резидентами, не имеют права на применение налоговых вычетов. Данное положение фиксируется в ст. 210, ст. 220 и ст. 224 НК РФ.

Помимо этого, нерезиденты также не смогу воспользоваться правом на снижение общего объема прибыли от реализации недвижимого объекта на объем издержек, понесенных на его покупку. Указанное положение, в соответствии с которым иностранцы не вправе снижать налогооблагаемую базу на сумму ранее понесенных трат, фиксируется в Письмах Министерства финансов РФ № 03/04/05/4/347 от 08.04.2013г., № 03/04/05/4/285 от 26.03.2013г., а также № 03/04/06/6/248 от 11.10.2010г.

В документах раскрываются положения, в соответствии с которыми снижение дохода фактически является налоговым вычетом, что, соответственно, недоступно для иностранных граждан.

Также важно отметить, что в РФ не имеется судебной практики относительно снижения налогооблагаемой базы для нерезидентов. Однако, существует точка зрения, в соответствии с которой прямого запрета на снижение базы нет. Приверженцы данного взгляда апеллируют к п. 4 ст. 210 НК РФ, в которой отражается, что налоговые вычеты не актуальны для иностранцев. Однако, в указанной статье нет запрета на снижение дохода, полученного по факту продажи недвижимого объекта. Вследствие различных формулировок («снижение дохода» и «вычет»), исходя из данного альтернативного видения законодательства, для уменьшения налогооблагаемой базы применять ст. 210 НК РФ не представляется возможным, так как содержащаяся в ней формулировка некорректна в рассматриваемой ситуации.

Особенности налогообложения граждан стран-участников ЕАЭС

В состав стран-участниц ЕАЭС входят такие государства: Россия, Армения, Белоруссия, Киргизия и Казахстан. Для граждан перечисленных стран, которые въехали в РФ с целью трудоустройства или осуществления предпринимательской деятельности, предполагается наибольшее количество преференций и льгот. В частности, для рассматриваемой категории субъектов характерен упрощенный процесс постановки на миграционный учет. Помимо этого, отсутствует потребность получать патент или разрешение на работу в качестве привлечения в компанию иностранных специалистов.

Наиболее привилегированное положение среди участниц ЕАЭС имеет Белоруссия, так как она является союзным с Россией государством.Помимо этого, для граждан рассматриваемого Союза отсутствует потребность подтверждать бумаги о наличии образования. В некоторых случаях потребуется осуществить перевод документов на русский язык, однако, с юридической точки зрения, сложностей не возникнет.

Впрочем, граждане стран-участниц ЕАЭС, тем не менее, продолжают считаться нерезидентами. Однако, данная группа субъектов является защищенной рядом международных соглашений, которые предполагают, что взыскания с данных лиц НДФЛ более 13% не является правомерным.

Таким образом, работники, приехавшие из стран ЕАЭС, будут уплачивать в бюджет 13% НДФЛ без права получить налоговый вычет. Данное положение подтверждает Письмо Министерства финансов РФ № 03/04/06Ъ20223 от 09.04.2015г.

Порядок действий, который позволит нерезиденту вернуть из бюджета излишне уплаченный НДФЛ

Чтобы вернуть излишне выплаченный в бюджет налог, иностранцу необходимо начать процедуру пересчета. С этой целью готовят специальный пакет документов. Законодательство данный процесс никак не регламентирует, что подразумевает необходимость направиться субъекту в локальную фискальную службу и оформить заявление на возмещение налога в вольной форме.

К заявлению прикладываются копии всех платежных документов, которые подтверждают уплату НДФЛ. При этом, выплаты должны поступать в тот же бюджет, в котором компания, где трудоустроен иностранец, числится на учете.

Если подобную процедуру исполняет наниматель, то запрос должен формироваться на каждого подчиненного отдельно. Не рекомендуется объединять всех в одно заявление. Исходя из личного прошения иностранца, наниматель формирует запрос в отделение ФНС РФ, который направляет вместе с формой 3-НДФЛ.

После подачи и принятия всех необходимых документов начинается процесс согласования данных между ФНС РФ и УВМ УМВД РФ. Практика показывает, что именно данный этап процедуры занимает наибольшее количество времени.

После проведения проверки наниматель получает уведомление с информацией, когда и какая сумма будет возмещена его подчиненному.

Таким образом, НДФЛ для нерезидентов в 2018 году может взыскиваться по различным налоговым ставкам. Иностранным гражданам и их нанимателям рекомендуется детально изучить налоговое законодательство, а также регулярно следить за вносимыми коррективами. (25 голос., средний: 4,50 из 5) Загрузка...