Система налогообложения в сша

Налоговая система США и других зарубежных стран

Налоговая система США – это принцип налогообложения одного из безусловных лидеров на мировой арене. В статье мы рассмотрим не только налоговую систему США, но и особенности налоговых систем других стран.

Налоговая система США

Налоговая система Канады

Налоговая система Германии

Налоговая система Франции

Налоговая система Италии

Налоговая система Великобритании

Налоговая система Китая

Налоговая система Японии

Сравнение налоговых систем зарубежных стран с российской системой

Итоги

Налоговая система США

Налоговая система США похожа на российскую своим федеративным устройством. Она имеет 3 уровня: федеральный, уровень штатов и муниципальных образований.

Из характерных особенностей можно выделить следующие:

- Федеральные налоги имеют прогрессивный характер, то есть с увеличением объекта налогообложения растет и налоговая ставка, «штатные» и местные налоги могут рассчитываться по регрессивной ставке.

- Хотя налоговая система США состоит их 3 уровней, законодательство четко не делит действующие налоги на федеральные, налоги штатов и местные. Каждый штат имеет право утверждать собственные налоги, достаточно лишь соблюдать законодательные требования.

- Одновременное обложение одними и теми же налогами федеральным правительством, властями штатов и местными органами управления. К примеру, население штата может уплачивать по 2 вида подоходного и поимущественного налога, 3 вида акциза в разные уровни бюджета. Компании уплачивают корпорационный налог на федеральном уровне. В большинстве штатов им еще придется платить этот же налог, но уже в бюджет штата.

- Налоговая система США в основном ориентирована на прямые налоги. К примеру, такого налога, как НДС, в Соединенных Штатах нет, но практически в каждом штате обязателен к уплате налог с продаж.

- В отличие от российской системы платежи на социальное обеспечение работников могут осуществлять не только компании, но и сами работники.

- Большая часть налогов (около 70%) поступает в федеральный бюджет.

Итак, в качестве основных налогов, принятых в США, можно назвать:

- Личный подоходный налог, который служит главным налоговым доходом федерального бюджета. Его также уплачивают физлица, которые ведут индивидуальный бизнес.

- Поимущественный налог для физлиц и компаний.

- Корпорационный налог для компаний (российский аналог налога на прибыль).

- Акцизы (косвенный налог).

- Налог с продаж (косвенный налог).

- Налоги, начисляемые на оплату труда (взносы на социальное обеспечение).

- Налог на ликвидацию безработицы.

В целом налоговая система США обеспечивает 30% ВВП страны. Налоговая нагрузка США признана одной из самых низких среди индустриальных стран.

Налоговая система Канады

Налоговая система Канады, как и системы России и США, имеет трехуровневую структуру: федеральный, провинциальный (территориальные образования) и уровень муниципалитетов. Как и в США, большая часть налоговых поступлений зачисляется в федеральный бюджет страны – около 60–65%. В большей степени преобладают прямые налоги. А вот с косвенными налогами в Канаде сложилась весьма интересная ситуация. Помимо установленного на федеральном уровне НДС, многие провинции дополнительно взимают налог с продаж. Кроме того, среди развитых государств Канада занимает лидирующие позиции по высоким ставкам акцизов. Такая ситуация с подакцизными товарами неслучайна. Территория Канады в буквальном смысле «наводнена» табачной продукцией, которая является контрабандой.

Перечислим несколько главных налогов, принятых на территории Канады:

- налог на личный доход;

- акцизы;

- НДС;

- налог на продажи;

- налог на прибыль коммерческих структур;

- налог на недвижимую собственность юридических и физлиц.

Налог на доходы населения имеет прогрессивную ставку налогообложения и уплачивается один раз за весь календарный год. Он взимается дважды – на федеральном и провинциальном уровне. Так же ситуация обстоит и с налогом на доходы коммерческих структур.

Сдача налоговой декларации – это всегда целая история для физического лица. В ней принимают участие все организации и учреждения, которые имеют хоть малейшее отношение к доходам налогоплательщика. Компании ежегодно подготавливают для своих работников документы об их доходах по установленной форме. Банковские и другие финансовые учреждения высылают клиентам сведения о заработанных ими процентах. Самое сложное для налогоплательщика – собрать множество этих справок воедино. В Канаде работает большое количество налоговых консультантов, которые в основном имеют экономическое образование. За определенную плату они помогут клиенту легально оптимизировать (то есть снизить) налоговую нагрузку.

Торговая система Канады обладает одной особенностью, которая обычно становится не очень приятным сюрпризом для туристов и гостей страны. Все дело в том, что цены на товары в магазинах, блюда в меню ресторанов и кафе всегда указаны без учета налога с продаж. Поэтому туристы неприятно удивляются, увидев в счете заведения общественного питания сумму на 11–13% больше, чем они рассчитывали. Местные жители воспринимают это совершенно спокойно и могут рассчитать окончательную сумму к оплате самостоятельно.

Налоговая система Германии

Налоговая система Германии является довольно сложной для восприятия иностранными пользователями. Это связано с большим количеством инструкций, каждая из которых действует на территории страны. Экономические эксперты связывают эту особенность немецкой системы с подходом властей Германии к вопросам налогообложения внутри страны. Они считают высокую налоговую нагрузку главным «гарантом» доходов государства. Налоговая система Германии – это «атлант» всей ее экономической системы, поэтому контролю над взиманием налогов уделяется пристальное внимание со стороны немецкого правительства.

О контроле налогообложения в России читайте в статье «Налоговый контроль в РФ: формы, методы и виды»

Зачастую даже местные жители не могут разобраться в разветвленной системе налогового законодательства. Поэтому им на помощь всегда готовы прийти частные специалисты – налоговые и финансовые консультанты, адвокаты, аудиторы.

Главный закон Германии, регулирующий налогообложение в стране, называется «Порядок взимания налогов». Немцы еще любят называть его налоговой «конституцией».

Немецкие налоги можно объединить в 3 группы:

- налоги на доходы: подоходный налог для физлиц, корпоративный налог и промысловый налог для юридических лиц;

- имущественные налоги: налог на землю, дарение и наследство;

- налоги на сделки и потребление: налог с приобретения недвижимого имущества, НДС.

Как и во многих других государствах, подоходный налог является основным источником налоговых поступлений в бюджет Германии (около 40%) и рассчитывается по прогрессивным ставкам. Минимальная ставка этого налога составляет 19%, максимальная – 53%. По таким же высоким ставкам облагаются и доходы юридических лиц – до 45% с прибыли. Поэтому налоги Германии в состоянии стабильно обеспечить большую часть доходов бюджета – около 80%.

Бюджет Германии является сводным и разделяется на 3 ступени:

- Государственный (центральный) бюджет – до 50% всех налоговых поступлений зачисляется именно в него.

- Бюджеты федеральных территорий (областей) – в них зачисляется около трети всех налоговых платежей.

- И, наконец, городские и сельские бюджеты – они получают около 10% от уплачиваемых налогов.

Налоговая система Франции

Налоговая система Франции известна тем, что именно в этой стране впервые был введен НДС в 1954 году. В настоящее время французское налогообложение является образцом стабильности в отношении установленных налогов и правил их применения. Ежегодно во Франции пересматриваются ставки по налогам из-за сложившейся нестабильной ситуации в экономике.

Как и налоги других стран, французские можно поделить на 2 вида: прямые и косвенные налоги.

Прямые налоги федерального значения включают в себя следующий перечень:

- Налог на недвижимое имущество. Дополнительно во Франции действует налог на новую недвижимость. К примеру, приобретая квадратные метры в новостройке, рядовой француз может заплатить 19,6% от их стоимости в качестве налога. Эта сумма может быть возвращена владельцу недвижимости по истечении 20 лет при одном условии – в случае ее продажи владельцем. Возмещается налог в пропорциональном размере.

- Подоходный налог для физлиц. В отличие от других стран во Франции этот налог обеспечивает лишь пятую часть (20%) всех налоговых поступлений. Ставка налога имеет прогрессивный характер и может доходить до 52%. Налог действует с 1914 года.

- Налог на прибыль юрлиц. Он был принят сразу после окончания Второй мировой войны. Ставка составляет 33%.

- Общий социальный налог. Одной из особенностей французского налогообложения является высокая ставка взносов на социальное обеспечение. Так государство обеспечивает исполнение своих социальных обязательств.

- Солидарный налог на состояние. Он предназначен для финансирования государственных программ по выплате малоимущим слоям населения субсидий и других социальных пособий.

Также на федеральном уровне взимаются косвенные налоги:

- НДС;

- надбавка на бензин (налог обеспечивает до 9% налоговых поступлений в бюджет страны);

- акцизы на алкоголь, табак и спички;

- сборы на регистрацию услуг, марки, операции на бирже и другие.

Французские органы местного управления могут дополнительно взимать прямые (налоги на землю, налог на жилье, профессиональный налог на частную экономическую практику) и косвенные налоги (автотранспортный налог, сборы на электричество, за смену владельца собственности). В настоящее время во Франции рассматриваются законопроекты, которые дадут местным властям право на повышение ставок по местным налогам.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

ПодписатьсяНалоговая система Италии

В Италии, как и в Германии, принята достаточно разветвленная система налогообложения. Правовая база насчитывает более 350 законов федерального характера. Главные принципы налоговой системы определяет Конституция Италии. Эта европейская страна отличается высоким уровнем налоговой нагрузки. Главный упор в итальянском налогообложении делается на прямые налоги, которые обеспечивают до 40% всех налоговых платежей. Косвенные налоги остаются немного позади и обеспечивают около 25% налоговых поступлений. В целом налоги и сборы гарантируют государству больше половины всех его доходов.

Налоговая система Италии имеет двухуровневую структуру: государственный (национальный) и местный уровень. Налогообложение представлено 40 видами налогов и сборов.

Основными налогами в Италии выступают подоходный налог для физлиц, НДС и корпоративный налог для юридических лиц. Эти налоги государственного уровня составляют почти 80% от налоговых поступлений. Также к национальному налогообложению относятся:

- акцизы,

- взносы на социальное обеспечение,

- налог на игорную деятельность,

- регистрационный, ипотечный и кадастровый сбор,

- налог на лотерею,

- налог на дарение и наследство.

В местное налогообложение входят следующие платежи:

- налог на производственную деятельность,

- налог на недвижимость,

- сбор за утилизацию отходов,

- сбор за страхование ответственности владельцев автотранспортных средств и регистрацию этих средств,

- дополнительный акцизный сбор на электрическую энергию,

- дополнительный коммунальный налог и другие.

В отличие от российской системы государственные организации не перечисляют налоги в бюджет. Их деятельность финансируется за минусом начисленных налогов.

Налоговая система Великобритании

Налоговая система Великобритании представлена 2 уровнями:

- уровень государственного (центрального) правительства;

- уровень местных правительств.

Центральное правительство взимает следующие налоги: подоходный, НДС, акцизы на табак, алкоголь и бензин, корпоративный налог, гербовый сбор, взносы на социальное страхование, в том числе обязательное медицинское страхование (ОМС). Местное налогообложение подразумевает налог на недвижимость коммерческой сферы, сборы за уличные парковки, государственные гранты и другие.

Как и во многих других европейских государствах, основным налогом в Великобритании является подоходный налог. Ставки по нему прогрессивные и зависят от вида дохода (банковский вклад, дивиденды, оплата труда и другие доходы). В целом они могут доходить до уровня в 40%. И здесь у англичан есть одна небольшая особенность. Все население страны делится на резидентов и нерезидентов (как и в России). Резиденты уплачивают налог со всех своих доходов, полученных на территории Великобритании и за ее пределами. Нерезиденты обязаны уплачивать подоходный налог с доходов, полученных ими в пределах страны.

Английская система налогообложения имеет одну очень интересную особенность, которая нам, гражданам РФ, может показаться несколько странной. Налоговый год в Великобритании начинается не 1 января, а 6 апреля и заканчивается 5 апреля следующего года. Это связано с переходом Великобритании с Юлианского календаря на Григорианский, из-за которого получилась разница в 11 дней. Поэтому английские власти, решив, что не хотят терять часть налогов, перенесли начало налогового периода на 5 апреля. С 1800 года первым днем налогового периода утверждено 6 апреля. Это дата и действует до сих пор.

Корпоративный налог предполагает налогообложение прибыли компаний. В стране принята система обложения налогом по 2 уровням. Она действует с 2006 года. Если компания получила прибыль в размере 1,5 млн фунтов и больше, то в этом случае применяется налоговая ставка 30%. Если доход составил менее 1,5 млн фунтов, то он облагается по ставке 19%.

Весьма необычным для российского восприятия является гербовый сбор. Он уплачивается не только при операциях по купле и продаже ценных бумаг. Ставка его составляет 0,5%. Также им облагается покупка объектов недвижимости. Ставка зависит от стоимости имущества, но не может быть более 7%.

Налоговая система Китая

Налоговые системы стран восточной Азии всегда вызывали большой интерес у современных экономистов. История развития этих государств отличается от развития стран Европы ввиду своей закрытости. Поэтому экономические системы развивались по собственному пути, который отличается от представления европейцев.

Современная налоговая система Китая зародилась в начале 80-х годов прошлого столетия. В то время власти страны решились на ряд глобальных реформ и начали политику «открытости» внешнему миру. Поначалу главной задачей являлось привлечение иностранного капитала в виде инвестиций в китайскую экономику. В 90-х годах ХХ века в китайской экономике появились первые положительные «сдвиги», которые обеспечили ее стремительное развитие.

В настоящее время на территории Китая утверждено порядка 25 налогов, которые, в свою очередь, разделяются на 8 групп:

- Налоги с оборота или, проще говоря, косвенные налоги. В них включаются НДС, налог с продаж, на предпринимательскую деятельность и на потребление.

- Налоги на доходы (прибыль): налог на прибыль китайских предприятий, налог на прибыль иностранных предприятий, подоходный налог для населения.

- Ресурсные сборы включают в себя ресурсный налог и налог за пользование землями в городских поселениях.

- Налоги и сборы целевого назначения. Уже из названия этих налогов вытекает их предназначение. Они, как правило, направляются на решение определенных задач. К ним относится налог на строительство городских поселений, налог за использование сельскохозяйственных площадей, налог на инвестиции в основной капитал, налог на продажу земель.

- Имущественные платежи: имущественный налог, налог на недвижимость и на наследство.

- Налоги на определенные операции или действия. Они предназначены для налогообложения действий, связанных с пользованием транспортом, в том числе водным, ценными бумагами, передачу имущества и гербовый сбор.

- Налоги сельскохозяйственной сферы. Фермеры признаются плательщиками налога на земледелие, выращивание скота.

- Таможенные пошлины. Их уплачивают с экспортной и импортной продукции при ввозе / вывозе за пределы Китая.

Налоговая нагрузка Китая имеет довольно высокий уровень. К примеру, доходы предприятий облагаются налогом на прибыль в размере 33%. Правда, для низкорентабельных компаний предусмотрены ставки 18% и 27%. Размер подоходного налога зависит от суммы получаемого дохода и облагается по прогрессивной шкале. Например, для доходов в диапазоне от 2 001 до 5 000 юаней действует ставка в размере 15%, для доходов от 40 001 до 60 000 юаней – 30%. Самая высокая ставка установлена для лиц, чьи доходы превышают 100 000 юаней – 45%.

Налог на потребление – это своеобразный вид НДС, который обычно устанавливается в развитых странах. Им облагается табачная, алкогольная, ювелирная, косметическая продукция, а также бензин и транспортные средства. Этот налог имеет достаточно высокие ставки обложения. Так, для алкогольной продукции ставка составит 25%. Самым «дорогим» объектом налогообложения является косметика. Ее облагают 30%.

Налоговая система Японии

Налоговая система Японии обладает рядом специфических особенностей, которые отличают ее от систем США и Европы. Япония – унитарное государство. Оно делится на 47 префектур и почти 2000 местных муниципалитетов. Из-за высокой степени автономности местные власти получают налоговых поступлений в несколько раз больше, чем центральные власти. Свобода местных префектур и муниципалитетов закреплена в Конституции Японии от 1947 года.

В Японии действует двухуровневая структура налогообложения. Все налоги можно разделить на государственные и местные.

Итак, на уровне государственного (центрального) правительства установлены следующие налоги:

- подоходный налог;

- налог на прибыль предприятий;

- налог на дарение и наследование;

- налог на потребление;

- акцизы;

- государственные пошлины и другие.

Как и во многих европейских странах и США, подоходный налог обладает прогрессивной шкалой ставок. Налоговые ставки находятся в диапазоне от 5 до 40%. Для налогообложения прибыли предприятий также приняты довольно высокие ставки в диапазоне от 22 до 30%, которые растут вместе с увеличением коммерческого дохода. К основной ставке дополнительно прибавляются ставки на доходы от прироста стоимости капитала – от 5 до 10%.

Налог на потребление, как и в Китае, представляет собой НДС, распространенный в индустриально развитых странах. Им облагается оборот на товары, услуги и работы. Ставка составляет всего лишь 5%.

К префектурному налогообложению относятся:

- налог за право проживания в префектуре;

- местный налог на потребление;

- налог на покупку недвижимости;

- акцизы;

- налог на автотранспорт и другие.

К налогам на уровне муниципалитетов можно отнести:

- налог за проживание на территории муниципалитета;

- акцизы;

- имущественный и земельный налоги;

- налог на топливо и другие.

Налог за право проживания на территории префектуры или муниципалитета, по сути, является местным видом подоходного налога для физлиц и налога на прибыль предприятий.

Сравнение налоговых систем зарубежных стран с российской системой

Сравнивая налоговые системы разных стран, можно отметить, что каждая из них развивалась по собственному пути. Каждое государство имеет собственную историю, устои и вековые традиции. Поэтому их экономические системы в целом формировались в разных условиях, что, конечно, наложило отпечаток на принципы построения налоговых систем, на взаимоотношения между властями государства и его налогоплательщиками.

О принципах построения российской налоговой системы читайте в статье «Принципы построения налоговой системы РФ».

Страны восточной Азии используют налогообложение с присущими только им специфическими особенностями. Это объясняется долгим «закрытием» от внешнего мира их государственных границ. Европейские страны довольно жестко относятся к налогоплательщикам в отношении обложения их доходов. Ставки по подоходному налогу для физических лиц и налогу на прибыль компаний могут доходить до 40 и даже 50% по прогрессивной шкале налогообложения. Налоговые системы стран Европы можно охарактеризовать высокой нагрузкой. По этой причине многие европейские производители предпочитают размещать свои производственные мощности в оффшорных зонах, которые обладают более либеральной системой налогообложения. Эти зоны позволяют компаниям оптимизировать налогообложение, снизить налоговую нагрузку и облегчить ведение внутреннего налогового учета.

Налоговые системы стран Европы в большинстве случаев обладают сложной разветвленной структурой и громоздкой нормативной базой. Поэтому в этих странах широко развито налоговое консультирование и деятельность юристов, ведь далеко не каждый налогоплательщик может самостоятельно разобраться во всем разнообразии законодательных актов в сфере налогообложения. С этой стороны налоговые системы, например, Китая и Японии обладают большей гибкостью и адаптивностью к нестабильным условиям в экономике.

Налоговые системы США и России обладают более низкой налоговой нагрузкой – от 30 до 35% ВВП. Но в отличие от США, стран Европы, Азии российские налоги на доходы физических лиц и прибыль предприятий не рассчитываются по прогрессивной шкале, а имеют единую налоговую ставку вне зависимости от величины налогооблагаемой базы.

При сравнении налоговых систем разных государств можно выделить и определенные сходства. Во многих странах налоговые системы имеют двух-, трех- или четырехуровневую структуру. Это объясняется тем, что современные государства имеют признаки федеративного устройства, то есть когда одно государство разделяется на несколько областей, провинций, городских округов и другие территориальные образования. Отсюда и возникает необходимость в появлении нескольких уровней налогообложения, например, федеральный (центральный), региональный и местный (или муниципалитетов). Поэтому часто налоги распределяются по разным уровням бюджета страны. В большинстве случаев территориальные образования имеют право устанавливать собственные налоги при условии соблюдения федерального законодательства.

О налогах, установленных на разных уровнях российской налоговой системы, читайте в нашей статье «Федеральные, региональные и местные налоги в 2018 году»

Разделение налогообложения страны на несколько уровней выполняет, прежде всего, распределительную функцию. Во-первых, это позволяет обеспечить бюджеты территориальных образований, дает им некоторую степень автономии при решении внутренних проблем. Во-вторых, разветвленная система налоговых органов по стране позволяет лучше контролировать процесс взимания налогов и сборов и, соответственно, более эффективно пополнять государственный бюджет.

Итоги

В заключение хочется отметить, что, несмотря на определенные плюсы и минусы, нельзя какую-либо из налоговых систем назвать хорошей или плохой. Каждая из них по-своему хороша для своего государства. Налоговые системы многих государств складывались не одно столетие. Они уже «подстроены» под территориальные особенности стран, их внутреннюю политику и менталитет населения. Невозможно одну налоговую систему заменить другой. Это реально лишь при условии корректирования принципов налогообложения под экономические условия определенного государства.

1 Особенности налоговой системы сша

Соединенные Штаты Америки состоят из 50 штатов, каждый из которых имеет свой собственный бюджет. Органы власти штатов проводят независимую налогово-бюджетную политику и вправе самостоятельно вводить налоги и сборы на своей территории. Собственные поступления составляют приблизительно 80% доходов бюджета, а оставшиеся 20% - федеральные субсидии (гранты).

Органом, занимающимся администрированием налогов в Соединенных Штатах, является Служба внутренних доходов (Internal Revenue Service, IRS), являющаяся самым крупным структурным подразделением Министерства финансов США.

Конституция США наделяет собственными налоговыми полномочиями только федеральное и региональные правительства, в то время как органы власти муниципалитетов получают права по установлению и сбору налогов в результате их делегирования органами власти штатов. Отличительной чертой налоговой системы США является то, что в бюджет каждого уровня зачисляются поступления только тех налогов, права по установлению и администрированию которых принадлежат правительству этого уровня. Таким образом, в США отсутствует практика, когда поступления от налогов, которые регулируются одним правительством, распределяются между различными бюджетами.1

Налоговая система США состоит из трех уровней, соответствующих трем уровням власти, которые представлены на рисунке 1.

Рис.1- Уровни налоговой системы США

Уровни налоговой системы США

верхний (федеральный уровень), где собираются федеральные налоги, поступающие в федеральный бюджет

средний (уровень штатов), где собираются налоги и сборы, вводимые законами штатов, поступающие в бюджеты штатов

нижний (местный уровень – графства, муниципалитеты, округи и другие государственные территориальные образования), где собираются налоги, вводимые органами местного самоуправления, поступающие в местные бюджеты.

Законодательные органы штатов могут вводить налоги, не противоречащие федеральному законодательству, а органы местного самоуправления вправе взимать налоги, разрешенные им законами штатов.

В США взимаются следующие основные виды налогов:

1) налоги на доходы (налог на доходы физических лиц и корпорационный налог (т.е. налог на прибыль корпораций));

2) налог на социальное обеспечение (взнос);

3) налог на ликвидацию безработицы;

4) налог на имущество юридических лиц;

5) налог на имущество, переходящее в порядке наследования или дарения;

6) акцизы;

7) налог с продаж;

8) налог на охрану окружающей среды;

9) налоги на добычу и переработку нефти и иных полезных ископаемых;

10) таможенные пошлины.

Таможенные пошлины взимаются только на федеральном уровне. Только на уровне штатов и местных органов власти взимаются налог с продаж и налоги на имущество.

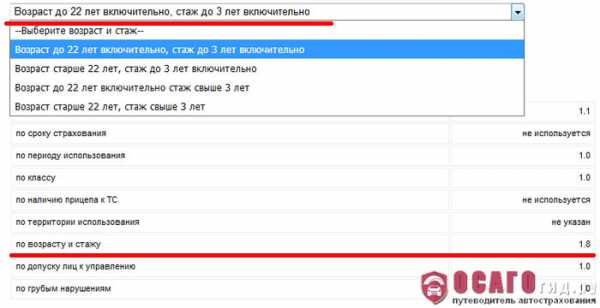

Состав налогов различных уровней и их ставки представлены в таблице 1.

Таблица 1- Состав налогов различных уровней и их ставки

| Уровень налоговой системы | Виды налогов и сборов | Налогооблагаемая база | Ставки налогов |

| Федеральный уровень | Подоходный налог | Доходы налогоплательщика | Прогрессивные 10-35% |

| Социальный налог | Зарплата налогоплательщика | 4,2% - работник 6,2% - работодатель | |

| Налог на медицинское обслуживание | Зарплата налогоплательщика | 1,45% - работник | |

| Топливный налог на дороги | Стоимость бензина | 18,4 цента за галлон | |

| Уровень штата | Подоходный налог | Доходы налогоплательщика | Устанавливается штатом 3,07% в Пенсильвании |

| Налог с продаж | Стоимость приобретаемых товаров | Устанавливается штатом и муниципалитетом: 6% в штате Пенсильвания 1% в графстве Аллегейни Итого 7% | |

| Топливный налог | Стоимость бензина | Устанавливается штатом 31,1 цента за галлон в Пенсильвании | |

| Сбор за регистрацию транспортных средств | Стоимость транспортного средства | Устанавливается штатом | |

| Разрешения на рыбную ловлю | Устанавливается штатом (комиссия по рыболовству) | ||

| Местный уровень (графства, муниципалитеты, школьные округа) | Налог на недвижимость (собственность) | Оценочная стоимость имущества, определенная специальным органом графства | Устанавливается органами власти графства Распределяется между графством, муниципалитетами и школьными округами |

| Подоходный налог | Доходы налогоплательщика | Устанавливается местными органами власти 3% в г. Питтсбурге, из них 1% - в бюджет города, 2% - в бюджет школьного округа | |

| Налог на местные услуги | Устанавливается местными органами власти $1 в г. Питтсбурге | ||

| Сборы – лицензии на строительство | Устанавливается местными органами власти |

Структура налоговых поступлений в США, % к итогу представлена в таблице 2.

Таблица 2- Структура налоговых поступлений в США

| Уровень налогообло- жения | Подоход- ный налог с физиче- ских лиц | Налог с корпораций | Социальное страхование | Акцизы | Налог на имущество | Прочие | Итого |

| Федеральный | 50 | 6 | 34 | 8 | - | 2 | 100 |

| Штаты | 21 | 6 | 27 | 37 | 1 | 9 | 100 |

| Местный | 4 | 1 | 6 | 14 | 71 | 4 | 100 |

| Все уровни | 37 | 6 | 27 | 15 | 10 | 4 | 100 |

Ставки подоходного федерального налога зависят от уровня дохода, семейного положения и характера подачи декларации о доходах (заявления о доходах). Ставки подоходного налога федерального уровня, действующие в 2011г. представлены в таблице 3.

Таблица 3 - Ставки подоходного налога

| Ставка налога | Уровень дохода, $ в год | |||

| Холост / не замужем | Имеет супруга / супругу (заявляют вместе) | Имеет супруга / супругу (заявляют отдельно) | Глава домохозяйства (имеет неработающего супруга / супругу) | |

| 10% | 0 - 8500 | 0 - 17000 | 0 - 8500 | 0 - 12150 |

| 15% | 8501 - 34500 | 17001 - 69000 | 8501 - 34500 | 12150 - 46250 |

| 25% | 34501- 83600 | 69001 - 139350 | 34501 - 69675 | 46250 - 119400 |

| 28% | 83601 - 174400 | 139351 - 212300 | 69675 - 106150 | 119401 - 193350 |

| 33% | 174401 - 379150 | 212301 - 379150 | 106151 - 189575 | 193350 - 379150 |

| 35% | 379151 и выше | 379651 и выше | 189576 и выше | 379151 и выше |

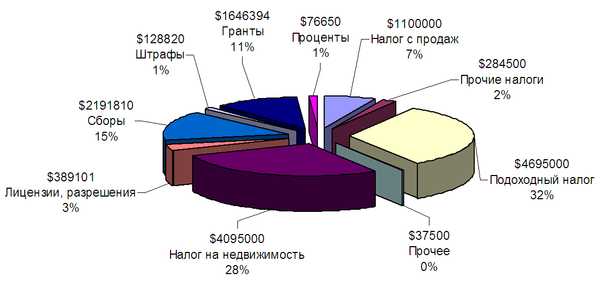

Традиционно местные бюджеты в США являются получателями превалирующей доли налогов, что противоположно российской практике. Типичная структура доходов местного бюджета представлена на рисунке 2.

Рис. 2 - Типичная структура доходов местного бюджета

Как видно из рисунка, основными источниками налоговых доходов местных бюджетов являются налог на недвижимость и подоходный налог (в совокупности порядка 60% доходов местного бюджета).

С точки зрения использования экономического (стимулирующего) потенциала системы инвестиционный потенциал налоговой системы США реализуется через главные элементы, представленные на рисунке 3.

Рис.3 –Основные элементы реализации инвестиционного потенциала налоговой системы США

Основные элементы

применение норм ускоренной амортизации основных фондов предприятий, позволяющих увеличивать долю издержек и, соответственно, снижать долю прибыли в цене продукции и услуг, что представляет собой форму льготы в части налога на прибыль, а также способ стимулирования инвестиций в развитие хозяйствующих субъектов

масштабные льготы, касающиеся инвестиций в научно-исследовательские и опытно-конструкторские работы, вплоть до полного освобождения соответствующих затрат и результатов от большинства видов налогообложения

специальные налоговые скидки за использование альтернативных видов энергии в производственно-хозяйственной деятельности субъектов экономики, которые могут составлять до 50% стоимости соответствующих видов оборудования, исключаемых из налогооблагаемой базы

Практическая реализация фискальной функции в налоговой системе США характеризуется в первую очередь тем, что в ее основе лежит налогообложение физических лиц (населения). При этом основными видами налогов являются:

подоходный налог, за счет которого формируются более 40% доходов федерального бюджета и примерно такая же доля налоговых доходов штатов;

отчисления в фонды социального страхования, которые в равных долях делают наниматель (юридическое лицо – субъект хозяйствования) и рабочие (этот платеж населения составляет более 15% доходов федерального бюджета).2

Шкала федеральных налогов прогрессивна, основное бремя лежит на богатых. При этом широко признаны ее дефекты, искажающие экономическую активность. В то же время налоги штатов и местные налоги имеют плоскую либо регрессивную шкалу – в результате во время рецессии финансовые кризисы дают о себе знать именно на уровне отдельных штатов.

В целом налоги в США почти пропорциональны доходу (для 90% налогоплательщиков эффективная налоговая ставка – примерно 25%), с небольшой прогрессивностью, достигающей для наиболее богатых налогоплательщиков примерно 50%. Полного согласия в обществе относительно степени прогрессивности, конечно же, нет, консенсус имеется только относительно ее необходимости, хотя бы в небольшом размере.

Современную налоговую систему в Соединенных Штатах в целом характеризуют черты, представленные на рисунке 4.

Рис.4- Черты современной налоговой системы США

Черты современной налоговой системы США

прогрессивный характер налогообложения

дискретность налоговых начислений – каждая более высокая ставка применима лишь к строго определенной части облагаемой суммы

регулярное изменение в законодательном порядке действующих ставок налогообложения

универсальность обложения – при равенстве сумм дохода обычно действуют одинаковые налоговые ставки

наличие большого количества целевых скидок, льгот и исключений

обособленность от налоговых сборов в фонды социального обеспечения

Таким образом, можно сделать вывод о том, что система налогообложения США является одной из самых сложных в мире, имеет свои особенности, выделяющие ее среди других налоговых систем зарубежных стран. Однако в ней, наряду с достоинствами, есть и недостатки, которые требуют от правительства США определенных доработок.

Особенности налоговой системы США

Брусянин В. Е., Махмутов Я. И., Сковронская Я. В., Цыбульский А. В. Особенности налоговой системы США // Молодой ученый. — 2017. — №49. — С. 163-166. — URL https://moluch.ru/archive/183/47093/ (дата обращения: 29.12.2018).

В данной статье рассматриваются характерные черты системы налогообложения в США. Проводится сравнительный анализ систем налогообложения в США и Российской Федерации. Даются рекомендации для принятия мер по усовершенствованию системы налогообложения в РФ.

Ключевые слова: налоговая система, механизмы налогообложения, анализ, структура, бюджет, налог, ставка налога.

Налоговая система США является одной из наиболее развитых в мире систем налогообложения. В США налоги с экономически активного населения представляют собой главный источник финансовых поступлений в федеральный бюджет и одновременно важнейший канал контролируемого федеральным правительством перераспределения национального дохода. США, являясь федеративным государством, имеет три уровня финансовой структуры: федеральный бюджет, бюджеты штатов, бюджеты местных органов власти.

Современная структура американской налоговой системы сложилась не сразу. В XIX в. федеральный бюджет США формировался главным образом из таможенных пошлин и сборов, акцизных платежей, а также доходов от продажи государственных земель.

В XX столетии в США было проведено несколько крупных налоговых реформ и «налоговых революций» — в 1920-е, 1960-е и 1980-е годы.

В ходе проведенных изменений налогового режима приоритет в функциях налоговых составляющих федерального бюджета попеременно отдавался либо мобилизации финансовых средств для удовлетворения потребностей самого бюджета, связанных, главным образом, с необходимостью уменьшения или ликвидации его дефицитов, либо стимулированию развития экономики путем ослабления налоговой нагрузки.

Налоговая система США состоит из трех уровней, соответствующих трем уровням власти:

– верхнего, где собираются федеральные налоги, поступающие в федеральный бюджет;

– среднего, где собираются налоги и сборы, вводимые законами штатов, поступающие в бюджеты штатов;

– нижнего, где собираются налоги, вводимые органами местного самоуправления, поступающие в местные бюджеты [1, с. 88–90].

Полная классификация американских налогов представлена в таблице 1.

Таблица 1

Состав иструктура налоговой системы США, [4]

| Федеральные налоги | Налоги штатов | Местные налоги |

| Подоходный налог с физических лиц | Подоходный налог с физических лиц | Подоходный налог с физических лиц |

| Налог на прибыль корпораций | Налог на прибыль корпораций | Налог на прибыль корпораций |

| Отчисления в фонды социального страхования | Налог с продаж | Поимущественный налог |

| Акцизы | Акцизы | Акцизы |

| Таможенные пошлины | Налог с владельцев автотранспорта | Экологический налог |

| Налоги на наследство и дарения | Поимущественный налог | Налоги на наследство и дарения |

Современную налоговую систему США можно охарактеризовать следующим образом:

- прогрессивный характер налогообложения;

- дискретность налоговых начислений — каждая более высокая ставка применима лишь к строго определенной части облагаемой суммы;

- регулярное изменение в законодательном порядке действующих ставок налогообложения;

- универсальность обложения — при равенстве сумм дохода обычно действуют одинаковые налоговые ставки;

- наличие большого количества целевых скидок, льгот и исключений;

- обособленность от налоговых сборов в фонды социального обеспечения;

- фиксированный минимальный уровень индивидуальных доходов, не подлежащий налогообложению [2].

Особый интерес представляет проведение сравнительной характеристики особенностей налогообложения в США и РФ. В России и в США разные понятия заработной платы. В США работник платит больше разных налогов со своей зарплаты, и размер оклада указывается до их вычета. В России же с зарплаты работника вычетается только подоходный налог.

Рассмотрим принципы налогообложения в США и РФ на примере, приведенном в таблице 2. Допустим, у работодателя есть бюджет на зарплату и равен он 100 долл. в США и 100 рублям в России соответственно. Рассчитаем сумму, которая объявляется как размер оклада и определим какие налоги из неё вычитаются.

Таблица 2

Принципы налогообложения вСША иРФ, [3]

| США | РФ |

| Со стороны работодателя оплачиваются: – Social Security (6.2 % от оклада) – Medicare (1.45 % от оклада) – State Unemployment Tax (2.7 % от оклада) “Cверх оклада” получается налогов в сумме 10.35 %. От имевшихся 100 долл. на налоги уйдут 9.38 долл. и на фонд зарплаты останется 90.62 долл. | Со стороны работодателя оплачиваются: – ПФР, страховая часть (26 % от оклада) – ФОМС (5.1 % от оклада) – ФСС (2.9 % от оклада) В сумме, “сверх оклада” работодатель в Росси доплачивает налогов ещё около 34 % от зарплаты. Из изначальных 100 рублей налоги приходится 25.38 рублей, и на зарплату остается 74.62 рубля. |

| Размер оклада: 90.62 долл. | Размер оклада: 74.62 рубля |

| При выплате зарплаты, удерживаются также налоги с работника: – Social Security (6.2 % от оклада) – Medicare (1.45 % от оклада) – Federal Income Tax (18 % от оклада) Перед выплатой зарплаты от 90.62 долл. отнимаются ещё эти 25.65 % (23.24 долл.), остаются 67.38 долл. | При выплате зарплаты, с размера оклада удерживаются налоги, причитающиеся с работника: – Федеральный подоходный налог (13 % от оклада) Вычитаем из размера оклада подоходный налог в размере 9.70 рублей, остаются 64.92 рубля |

| Выплачено работнику: 67.38 долл | Выплачено работнику: 64.92 рубля |

Из приведённой выше таблицы видим, что имеются различия между видами и ставками налогов и способами их начисления.

Рассмотрим также принцип налогообложения не отдельного работника, а компании в целом. Пример приведен в таблице 3.

Таблица 3

Принципы налогообложения компаний вСША иРФ, [3]

| IT-компания вСША | IT-компания вРФ |

| Американские программисты получают проект на 100 долл. Клиент платит им 100 долл. Так как они оказывают услуги, физических продуктов не продают — то Sales Tax не применяется. Как было рассчитано в таблице 2, в фонд заработной платы выплачивается 90.62 долл. | Русские программисты получают проект на 100 рублей. Клиент платит им 100 рублей. От этих 100 рублей 18 % должны быть уплачены в виде НДС, то есть на фонд заработной платы остаются лишь 82 рубля. |

| Вычитаем налоги с работника SS=6.2 %, Medicare=1.45 %, – федеральный подоходный налог=18 % – Получаем 67.38 долл. | С работника вычитаются налоги (ПФР, ФОМС и ФСС) в размере 34 % от зарплаты (82 рубля). Остаются 61.19 рубль. Из них ещё вычитаются 13 % подоходного налога, и остаются 53.23 рубля |

| Выплачивается работнику: 67.38 долл. | Выплачивается работнику: 53.23 рубля |

Таким образом, получаем, что компания в США может выплачивать своим сотрудникам 67.38 % от денег в кассе, тогда как компания в России — лишь 53.23 % от тех же самых денег в кассе.

Видим, что размер всех уплачиваемых налогов в США составит 32.62 %, тогда как в России — 46.77 %, что превышает суммарный объем выплачиваемых американских налогов на 14.15 %.

Проведенный выше сравнительный анализ систем налогообложения, применяемых в США и Российской Федерации, позволил выявить существующие различия и прийти к выводу, что общая сумма налогов, уплачиваемая как отдельным гражданином, так и компанией в целом, значительно выше, чем в США. Следовательно, основываясь на опыт США и других развитых стран, для повышения уровня жизни и выведения экономики на более конкурентоспособный уровень, в Российской Федерации следовало бы принять меры по пересмотру и совершенствованию системы налогообложения.

Также на основании краткого анализа системы налогов в США можно сделать вывод о том, что налоговая система США носит комплексный и многоуровневый характер. Данная система обладает большим количеством специфических особенностей, вызванных как многовековой историей развития этого государства, так и тем фактом, что США являются носителем англосаксонской системы права. Отдельно следует отметить ярко выраженную социальную направленность системы налогов США. Подобная проверенная временем система налогов позволила Соединенным Штатам вывести свою экономику на лидирующее положение в мире и довести уровень жизни населения до одного из самых высоких показателей по всему миру.

Литература:

- Попова Л. В. Налоговые системы зарубежных стран: учебно-методическое пособие / Л. В. Попова, И. А. Дрожжина, Б. Г. Маслов.- М.: Дело и Сервис, 2008. — 368 с [Электронный ресурс]. — Режим доступа: http://ftp.vsau.ru/files/41/e5852879dd2df9a25cf37dd73f5c45.pdf

- Отличительные особенности налоговой системы США [Электронный ресурс]. — Режим доступа: http://www.konspekt.biz/index.php?text=3091

- Налоги в США и России [Электронный ресурс]. — Режим доступа: http://blog.olegdubas.com/2015/09/11/taxes-usa-russia/

- Налоги: кто сколько платит в мире [Электронный ресурс]. — Режим доступа: http://droplak.ru/?p=1633

Основные термины (генерируются автоматически): США, налог, подоходный налог, размер оклада, долл, рубль, Россия, РФ, налоговая система США, федеральный бюджет.

Система налогообложения США

Министерство образования и науки Украины

Приднепровская государственная академия строительства и архитектуры

РЕФЕРАТ

на тему: «Система налогообложения США»

Выполнила: ст. гр. 585

Проценко М. Ю.

Проверила: ас. Разумова А. В.

г. Днепропетровск 2011

Содержание

Введение………………………………………………………………………………………………….3

1. Налоговая система Соединенных Штатов Америки

1.1.Система налогообложения в США……………………………………………………….4

1.2. Органы, регулирующие налогообложение в США……………………………….5

1.3. Налоговый законодательный процесс………………………………………………….6

1.4. Права налогоплательщиков в США……………………………………………………..7

2. Основные налоги Соединенных Штатов Америки

2.1. Подоходный налог………………………………………………………………………………..8

2.2. Взносы в фонд социального страхования………………………………………………10

2.3. Налог на доходы корпораций…………………………………………………………………11

2.4. Налог с продаж………………………………………………………………………………………13

2.5. Другие налоги в США…………………………………………………………………………….16

3. Налоговая минимизация

3.1. Схемы снижения налоговых обязательств………………………………………………..18

3.2. Государственный контроль над минимизацией…………………………………………19

Заключение……………………………………………………………………………………………………..21

Источники………………………………………………………………………………………………………22

Введение

Один из авторов Декларации независимости США, Б. Франклин, когда-то произнес фразу о том, что в жизни нет ничего неизбежного, кроме смерти и налогов. С тех пор налоговая система США совершенствовалась, принимала все более разветвленный характер, способствовала развитию рыночных отношений. Она отвечает задачам не только фискальным – обеспечить доходами федеральный бюджет, бюджеты штатов и местные бюджеты, налоги выступают в качестве инструмента регулирования развития экономики. Формирование и движение бюджетных средств занимают центральное место в реализации экономической политики американского государства. На сегодняшний день США является наиболее развитым государством имеющим огромный опыт построения налоговой системы отвечающей требованиям развитой рыночной экономики.

Целью работы является изучение налоговой системы Соединенных Штатов Америки.

Объектом изучения выступают конкретные виды основных налогов и отношения, складывающиеся в обществе по поводу их установления и взимания.

Для достижения поставленной цели необходимо решить следующие задачи:

• рассмотреть американскую модель построения налоговой системы

• проанализировать деятельность основных налоговых органов

• выявить особенности налогового законодательного процесса США

• рассмотреть права налогоплательщиков

• проанализировать основные налоги, взимаемые с юридических и с физических лиц.

1.1 Система налогообложения в США

Американская система налогообложения считается одной из самых сложных в мире. Отношения в области налогообложения регулируются Кодексом внутренних доходов США. Все предприятия, зарегистрированные в США, а также граждане и физические лица-резиденты США, обязаны платить налоги в США независимо от места извлечения доходов. Существует три уровня налогов. Первый – федеральные налоги, устанавливаемые федеральным правительством. К налогам второго уровня относятся налоги, регулируемые правительствами отдельных штатов. Третий уровень – местные налоги в округах, графствах, городах. Если федеральные налоги взимаются одинаково по всей стране, то местные налоги в различных штатах и более мелких административно-территориальных единицах заметно отличаются друг от друга и даже не везде существуют.

Налоговая система США отличается значительной децентрализацией. Каждый штат имеет свою налоговую систему, налоговые поступления не перераспределяются между отд. штатами. Действует принцип параллельности взимания налогов (при совпадающих правах на обложение налогами), в соответствии с которым наиболее крупные налоги могут взиматься на двух или трех бюджетных уровнях. Так, личный подоходный налог, налог на прибыль корпораций, налог с наследства, акцизы на алкогольные напитки, табак, бензин взимаются на трех уровнях (федеральном, штатном, местном), налог на дарение – на двух (федеральном, штатном), поимущественный налог и налог с продаж – также на двух уровнях (штатном, местном). Таможенные пошлины взимаются только на одном уровне – федеральном. И штаты, и местные органы активно используют возможности параллельного взимания налогов (подоходный налог взимается в 46 штатах, налог на прибыль – более чем в 40 штатах).

Налоговое бремя на жителей штатов распределяется неравномерно, к примеру, жители штата Нью-Йорк испытывают более тяжелое налоговое бремя, чем жители многих других штатов. На каждую $1000 дохода житель Нью-Йорка платит в среднем $73 местного налога, в то время как средний показатель по стране составляет $43. Если сложить местные налоги и налоги штата, получается что в целом житель Нью-Йорка выкладывает примерно $141 на каждую тысячу, в то время как средний показатель по стране составляет $112. [2].

В отчете под названием «Высокие налоги снижают экономические показатели», автор Дж. Скотт Муди из Центра по определению наследственных прав штата Мэн, принадлежащий к ученым консервативного толка, сделал предварительную финансовую оценку экономических показателей 50 штатов за налоговый период с 1994 по 2004. Ее результаты свидетельствовали о том, что в десяти штатах с самым низким налогообложением, усредненное налоговое бремя составляло 9.5%, в то время как в десяти штатах с самыми высокими налогами – в среднем 13%. Соответственно, в штатах с низкими налогами прирост населения был на 172.1% выше, рост личных доходов – выше на 31.9%, рост занятости населения – на 78.6% выше.

Кроме того, в отчете приведен анализ 25 штатов с низкими налогами и 25 с высокими, таким образом, исследование охватывает все 50 штатов. Средние показатели налогового бремени в штатах с низкими налогами составляют 9.9%, а в штатах с высокими – 11.5%.

Самый низкий уровень налогообложения в штатах с низкими налогами был на 13.7% меньше чем в штатах с высокими налогами. Соответственно, в штатах с низким налогообложением прирост населения был на 74.4% выше, рост личных доходов на 15% выше, а рост занятости на 32.6% выше.

Основными налогами в США являются :

1) подоходный налог

2) налог на доходы корпораций

3) отчисления в фонд социального страхования

4) налог с продаж

1.2 Органы, регулирующие налогообложение в США

Всеми вопросами, имеющими отношение к уплате налогов, занимается Internal Revenue Service (IRS) – Налоговое управление США. Федеральным органом налогового контроля является Служба Внутренних Доходов (Internal Revenue Service – IRS), которая уже дольше восьмидесяти лет находится в структуре Главного Налогового управления Министерства финансов США. Создание Службы внутренних доходов(СВД) в США относится к 1862 году, когда конгресс учредил Ведомство комиссара по внутренним доходам с целью сбора средств для финансирования гражданской войны 1861 года. В 1952 году указанная организация была переименована в Службу внутренних доходов (СВД).

В США налоговая система имеет 3 уровня:

1. На верхнем уровне СВД, осуществляет контроль за соблюдением налогового законодательства и сбором федеральных налогов — подоходного налога, налога на недвижимость, налога на дарения, а также некоторых акцизов;

2. На среднем уровне действуют налоговые службы штатов, собирающие налоги и сборы, вводимые законодательными собраниями штатов. Эти налоги поступают в бюджеты штатов;

3. На нижнем уровне — местные налоговые органы, которые взимают налоги, вводимые местными органами власти. Ставки налогов устанавливают налоговый инспектор, председатель совета школ и руководитель муниципалитета.

Служба внутренних доходов США включает центральный аппарат, 7 региональных и 58 окружных налоговых управлений. Региональные и районные отделения СВД осуществляют контроль за своевременным поступлением налогов, правильностью заполнения налоговых деклараций, взиманием задолженности по налогам, возвратом налогоплательщику переплаченных сумм, удержанием штрафа с налогоплательщиков. Служба отвечает за соблюдение налогового законодательства плательщиками, выпускает материалы и руководства по применению федерального налогового законодательства, контролиру¬ет правильность применения налогового кодекса, включая сбор налогов и проведение проверок, и защиту интересов США в налоговых спорах.

Деятельность СВД направлена на обеспечение получения государственной казной налоговых поступлений в надлежащем объеме при минимальных издержках.

1.3 Налоговый законодательный процесс США

Налоговые законы в США по сути являются компромиссами влиятельных политических фигур и групп. Принимающие решение лица – президент, секретарь казначейства, члены Комиссии Конгресса по источникам средств и сенатского Комитета по финансам – испытывают огромное давление много-численных политических, экономических и социальных групп, затронутых законопроектом или пытающихся изменить его в свою пользу.

Законопроект начинает свой путь с Комиссии по источникам средств (Committee on Ways and Means) в Палате представителей. После того как 250 членов комитета обсудят законопроект в неформальной атмосфере семинара, принимаются ориентировочные решения, которые затем транслируются в юридический язык. Мучительная подготовка юридического эскиза – прерогатива законодательного комитета палаты представителей. Следующий этап – совместная работа с Казначейством (US Treasury) и Объединенным Налоговым Комитетом (Joint Taxation Committee). Последний готовит по законопроекту отчет, часто достигающий сотен страниц, который затем отправляется в Палату представителей.

Согласно правилам Палаты представителей, она должна принять или отверг-нуть законопроект в целом. Эта процедура обычно занимает всего два-три дня, после которых документ либо попадает в Сенат, либо, снабженный рекомендациями оппонентов, возвращается в Комиссию по источникам средств на доработку. Последнее бывает крайне редко.

Сенатский цикл проекта начинается с сенатского Комитета по финансам, где до-кумент проходит обработку, сходную с той, что была произведена в Комиссии по источникам средств – включая и участие секретаря Казначейства. Затем Комитет так же готовит отчет для Сената. Обсуждение документа в Сенате не имеет временных ограничений, и поправки часто предлагаются с места. Многие из них полностью меняют природу документа, а многие совершенно не относятся к делу. Будучи обсужденным и скорректированным к удовлетворению сенаторов, документ ставится на голосование. Не прошедший голосование документ либо отправляется назад в комитет по финансам, либо просто прекращает свой цикл. Принятый без поправок проект отправляется прямо к президенту. Если внесены поправки, то документ возвращается в Конгресс, где эти поправки обсуждаются. Как правило, Конгресс не соглашается с сенатскими поправками, что вызывает необходимость в согласительной комиссии.

Члены согласительной комиссии, назначаемой спикерами обеих Палат, чаще расположены к компромиссу. Чтобы достичь его, представители различных “групп по интересам” отсекаются от процедуры, и комиссия за несколько дней приходит к окончательному решению. Далее документ снабжается техническим приложением, объясняющим, какое решение принято по каждой отдельной поправке и почему. Затем, после принятия обеими Палатами, проект отправляется к президенту. Для утверждения проекта президент имеет 10 дней, уходящих на консультации с различными правительственными департаментами. К тому времени пропрезидентские силы в обеих Палатах уже сделали все для изменения документа в свою пользу. Поэтому президентское вето используется крайне редко.

Мнение общественности по отношению к налоговой системе и законодательной процедуре в основном критично.

1.4 Права налогоплательщика в США

К основным правам налогоплательщиков относятся следующие:

- Право на получение бесплатной информации и помощи при подготовке налоговых документов. Налоговое управление США (Internal Revenue Service – IRS) выпускает ежегодно более 100 бесплатных брошюр, содержащих информацию по различным вопросам, связанным с уплатой налогов. Одна из этих брошюр – Publication 910, Guide to Free Tax Services – содержит полный каталог бесплатных услуг и публикаций IRS. Вы можете заказать любые анкеты и публикации федерального налогового управления по телефону TAX-FORM. Получить информацию по всем вопросам, связанным с вашими налогами, вы можете по автоматизированной телефонной системе Tele-Tax или по местному справочному телефону IRS. Во многих библиотеках вы также можете взять видеокассету с инструкциями по заполнению налоговых форм.

- Право на сохранение вашей налоговой информации в секрете. Все служащие Налогового управления, обрабатывающие ваши бумаги, обязаны не разглашать содержащиеся в них сведения. Когда вы сообщаете ту или иную информацию IRS, вы имеете право узнать, как эта информация будет использоваться и что может произойти, если вы откажетесь ее предоставить. Американское законодательство дает право Министерству юстиции (Department of Justice) в строго обговоренных в законе случаях затребовать вашу налоговую информацию в IRS.

- Право на защиту своих интересов. Служащие Налогового управления обязаны соблюдать ваши интересы и четко разъяснять все имеющиеся у вас права. Если они не делают этого, вы можете подать протест. Если вас вызвали в IRS, вы имеете право иметь своего представителя (адвоката, специалиста по налогам или любое другое лицо), а также можете поручить кому-либо представлять вас в ваше отсутствие. Если во время интервью у вас возникнет желание проконсультироваться с адвокатом, не находящимся вместе с вами, то встреча должна быть прекращена и перенесена на более поздний срок. Вы также имеете право произвести магнитофонную запись вашего разговора, но для этого вам необходимо подать письменное уведомление не позднее, чем за 10 дней до встречи.

- Право на обжалование решений IRS. Если вы считаете, что размер ваших налогов определен неправильно, вы можете подать протест либо в Отдел апелляций (Appeals Office) налогового управления, либо в один из следующих судов: U.S.Tax Court, U.S. Claims Court, U.S. District Court. Все эти суды полностью не зависимы от IRS. Если суд признает вашу правоту, то вам будут возмещены не только несправедливо взятые с вас налоги, но и судебные издержки

2.1 Подоходный налог США

Введен во время Гражданской войны (the Civil War tax); вначале предоставлялось $600 налогового освобождения (не распространяющегося на детей), затем по шкале, восходящей к 10%, налог взимался с заработных плат, процентов и дивидендов. В точке максимума достиг 25% всех внутренних поступлений. Ставки часто изменялись, поднимаясь во время войн и рецессий и падая в мирное время. Максимальная ставка была сокращена до 50% в 1982 году. В 1990-е годы сборы личного подоходного налога составляли примерно 8% ВВП. На сегодняшний день доля поступлений от подоходного налога в федеральный бюджет США составляет 40% всех поступлений от федеральных налогов.

Федеральный подоходный налог, который должен выплачиваться каждым, кто живет и получает доход в США. Федеральные подоходные налоги взимаются на процентной основе. Процент определяется формой удержания налога, которую каждый заполняет при поступлении на работу. Согласно налоговому кодексу США в этой форме перечисляются все, кто находится на иждивении у данного лица. Ежегодно, к 31 января, работодатели обязаны выслать своим служащим формы “W-2″ – отчеты о заработной плате. Эта форма показывает общую зарплату и все деньги, вычтенные из совокупной заработной платы.

Если человек не полностью выплатил налог (указав, возможно, слишком много иждивенцев), и у него вычли слишком малый налог за каждый платежный период, то тогда ему придется выплатить дополнительные деньги правительству США. Если же человек выплатил слишком большой налог, правительство возвращает ему излишек.

Подоходный налог штата взимается в некоторых штатах. Он всегда ниже феде-рального подоходного налога. В штатах, где существует такой налог, он может взиматься как на процентной основе от совокупной заработной платы за каждый платный период, так и собираться отдельно и для определенных целей данного штата.

Местный подоходный налог может взиматься некоторыми городами или округами.

Исчисляется налог следующим образом:

1) Подсчитывается валовой доход. Для определения совокупного валового дохода суммируются все полученные доходы: заработная плата, доход от предпринимательской деятельности, пенсии и пособия, выплачиваемые частными пенсионными и страховыми фондами, государственные пособия свыше определенной суммы, доход от ценных бумаг и др. Доход от продажи имущества и ценных бумаг либо облагается специальным налогом, либо учитывается в составе личного дохода.

2) Из совокупного валового дохода вычитаются разрешенные льготы, деловые издержки, связанные с его получением. К ним относятся расходы на приобретение и содержание капитальных активов: земельный участок, здание, оборудование, текущие производственные расходы и т.д. Эти затраты учитываются не только у предпринимателей, но и у людей свободных профессий. После вычитания затрат получается чистый доход плательщика

3) Из величины чистого дохода вычитаются индивидуальные налоговые льготы, прежде всего необлагаемый минимум доходов 2650 долларов. Стандартный вычет дифференцирован по разным видам плательщиков:

Для одиноких – 4150 долларов

Для глав семей с иждивенцами – 6050 долларов

Для супружеской пары – 6150

Пожилые, инвалиды имеют право на дополнительный налоговый вычет от 800 до 2000 долларов.

Кроме необлагаемого минимума чистый доход уменьшается на взносы в благотворительные фонды, налоги, уплаченные властям штата, местные налоги, про-центы, полученные от ценных бумаг правительств штатов и местных органов управления, суммы алиментов, расходы на медицинское обслуживание (в размерах, не превышающих 15% облагаемой суммы), проценты по личным долгам и по ипотечному долгу в залог недвижимости. Путем таких вычетов образуется налогооблагаемый доход.

В последнее время (с 1997 года) появились новые возможности снижения налоговых выплат:

1) производится вычет за обучение детей в высшей школе 1500 долларов, по другим программам 1000 долларов для самого налогоплательщика и членов его семьи. Кроме того, уменьшают налогооблагаемую базу на сумму процентов по ссудам, полученным на оплату обучения

2) уменьшают налоговую базу на сумму затрат на аренду основного жилья (1 раз в 2 года) на сумму до 500000 долларов семьям и 250000 долларов одиноким.

Ставки налога прогрессивно возрастающие и зависят от суммы годового дохода.

Если учесть разный социальный статус и, как следствие, различную платежеспособность граждан, то налог на доход частных лиц является уникальным инструментом перераспределения (уравнивания) социального блага. Кроме того, персональный подоходный налог делает возможным учитывать способность платить налог, не выражающуюся в доходе (из-за различий в семейном статусе и, как следствие, в ответственности).

Персональный подоходный налог из федеральных является наиболее важным и считается наиболее справедливым источником государственных средств. Из-за прогрессивной шкалы его фактические сборы сильно процикличны (колебания происходят в фазе с ВНП, но с большей амплитудой).

2.2 Взносы в фонд социального страхования в США

Обязательные взносы в фонд социального страхования обеспечивают функционирование только двух социальных систем:

1)федеральной системы пенсионного обеспечения по старости

2)система страхования по безработице.

Налог на социальное обеспечение изымается в установленном процентном отношении из валового дохода работающего.

В фонд пенсионного обеспечения вносят платежи в равном размере работодатель и работник. Ставки взносов утверждаются ежегодно при формировании бюджетов. Работником в фонд социального обеспечения 6,2% (максимальная сумма налога – 76 200 долларов), на бесплатную медицинскую помощь – 1,45%.

Плательщиками взносов на социальное страхование по безработице являются работодатели. Ставка взносов – 6,2% (максимальная сумма 434 доллара). Исчисляемые взносы поступают в доверительные фонды специально созданные для этих целей.

Взносы возвращаются работавшему помесячно, когда он выходит на пенсию – обычно в возрасте 65 лет – или когда рабочий получил увечье и не в состоянии больше работать страхования по безработице, действующей на уровне федераций и штатов.

Страхование жизни в США, в состав которого входит медицинское страхование и страхование от несчастных случаев (входящие в состав единого социального налога в России), оплачивает каждый гражданин самостоятельно в соответствии со своими доходами и предпочтениями. Предприятия официально от таких платежей освобождаются и выплачивают страховые взносы за своих работников на добровольной основе или по трудовому соглашению.

2.3 Налог на доходы корпораций в США

Федеральное налогообложение прибылей корпораций в США определяется Разделом 11 Кодекса внутренних доходов.

Американские компании платят налоги со всех своих доходов, включая те, что получены за рубежом. Для устранения двойного налогообложения в налоговою систему США встроен принцип налогового кредита (tax credit). В соответствии с ним компании возмещаются налоговые потери, понесенные за рубежом в пределах внутренней американской налоговой ставки.

Налогообложение корпораций осуществляется на двух уровнях: штатном и федеральном. Корпорации, зарегистрированные на территории штата Делавер, но не осуществляющие там какой либо хозяйственной деятельности, освобождаются от уплаты штату всех налогов. Налог уплачивается одновременно с предоставлением годового отчета до 15 марта года следующего за отчетным, равными долями по 25%. Налоговый период 52- 53 недели календарного года. Корпорация обязана встать на учет в Службу Внутренних Доходов (Internal Revenue Service) — федеральную налоговую службу.

Термин «корпорация» так, как он понимается в налоговом праве США, не является синонимом любого юридического лица, получающего в результате своей деятельности доход, подлежащий налогообложению. Прежде всего, нужно различать понятия «corporation» и «partnership». Товарищество (partnership) представляет собой объединение двух или более лиц для совместной деятельности с целью получения прибыли. С точки зрения их налогообложения основное различие состоит в следующем:

1) товарищество не уплачивает налог с дохода, полученный в результате его деятельности. Доход товарищества распределяется между его участниками, каждый из которых уплачивает налог самостоятельно;

2) корпорация непосредственно уплачивает налог на прибыль, полученную в результате его деятельности, а в дополнение к этому с распределенной в форме дивидендов прибыли корпорации подоходный налог уплачивают и ее акционеры. Таким образом, имеет место двойное налогообложение.

Кодексом внутренних доходов предусмотрено два режима для корпораций малого и среднего бизнеса. В подглаве «S» предусматривается льготный порядок налогообложения, сравнимый с налоговым режимом товариществ (partnership). Однако не любая компания может выбрать налоговый режим предусмотренный подглавой «S» Кодекса внутренних доходов. «S – корпорациями » не могут быть кредитные и строительные организации, страховые компании и банки. Законодательство предусматривает ряд условий, которым должна соответствовать корпорация, рассчитывающая на налоговый режим «S»:

1) корпорация должна быть американской;

2) число акционеров не должно превышать 35 человек;

3) все акционеры должны быть гражданами США или резидентами;

4) каждый из резидентов должен соответствовать требованиям, предусмотренным подглавой «S»;

5) корпорация не может быть филиалом других корпораций;

6) корпорация может выпускать только один вид акций и может владеть не более 80% акций какой-либо другой корпорации.

Корпорации, которые не соответствуют этим условиям, подлежат обложению общим налогом на прибыль и называются «С – корпорациями», так как соответствующий режим налогообложения предусмотрен подглавой «С» Кодеса внутренних доходов США. Большинство крупных корпораций США, функционируют как «С – корпорации», они насчитывают более тысячи акционеров, многие из них не являются резидентами или американскими гражданами.

Объектом налогообложения является валовой доход, включающий валовую вы-ручку от реализации товаров и услуг, дивиденды, поступления рентных платежей, доход от реализации на рынке ценных бумаг и все иные доходы за вычетом разрешенных законом скидок. В налоговую базу не включаются два вида скидок:

1) обычные скидки: заработная плата; налоги, уплаченные штатам и местные налоги; взносы в фонды социального страхования; рентные платежи; расходы на ремонт и амортизацию; расходы на НИОКР; расходы на рекламу; проценты за кредит; безнадежные долги;

2) специальные скидки: чистые операционные убытки; 85 – 100% от суммы полученных дивидендов; для некоторых корпораций, работающих в секторах экономики, приоритетных или социально необходимых с точки зрения государства, например затраты на освоение нефтяных или газовых скважин; затраты на природоохранные технологии или мероприятия и т.д.

Таким образом, налог взимается из чистой прибыли, то есть с валового дохода за исключением разрешенных льгот. Законодательством установлены следующие ставки в зависимости от размера дохода.

Согласно законодательству США, первые три года с момента регистрации американские корпорации освобождаются от налогов, начиная с четвертого года любая компания должна платить федеральный, штатный и городской налоги. Далее, власти некоторых штатов освобождают от внутренних налогов своего штата нерезидентные компании.

Согласно заявлению заместителя министра внутренних финансов – Рэндала К. Кварлеса, доходы от корпоративного налога на третий квартал 2006 года составил 85.5 млрд. долларов что является новой рекордной величиной в американской истории Это на 20% больше чем налоговые поступления за тот же период предыдущего года.

2.4 Налог с продаж в США

Одним из основных источников доходов штатов, которым они делятся с городами, является налог с продаж.

Налог уплачивается потребителями при покупке товаров и услуг. Данным видом налога облагается большинство потребительских товаров, в том числе медицинские товары. Общим налогом с продаж облагается как валовая выручка от реализации на каждой стадии обращения товара, так и оборот оказываемых населению услуг. Местный налог с продаж является дополнением к штатному налогу с продаж. Доходы от этого налога собираются в штате, а затем возвращаются тому органу местного самоуправления, на территории которого они были получены. Кроме того, местные органы вправе вводить собственные налоги с различных видов продаж при условии разрешения законодательством штата. Ставки местных налогов в этом случае ниже ставок налогов штатов и не превышают 2%.

Величина налоговых ставок варьируется в зависимости от штата:

Алабама – 4%, но на уровне городов и округов возможно обложение и дополнительными налогами на использование.

Аляска – на уровне штата нет налога с продаж, тем не менее, на уровне городов местные органы власти могут установить верхний порог до 7%, и в 95-ти городах поступили именно таким образом. Нормы и льготы во всем штате сильно варьируются.

Аризона. В данном штате применяется торговый льготный налог, который отличается от «обычного» налога с продаж тем, что он увеличивается с возрастанием дохода торговца, он не применяется по отношению к потребителю.

Арканзас – ставка налога с продаж – 6% плюс дополнительные местные налоги.

В Калифорнии налоговая ставка составляет 7,25% (на уровне штата), и местные дополнительные налоги могут достигать до 8,75%. В Калифорнии налог с продаж и налог на пользование взимается Управлением по делам стабилизации.

В городах, округах и особых районах может налагаться (после одобрения голосующими) дополнительный налог, составляющий до 0,125%. В результате ставка налога с продаж варьируется от 7,25% (в областях, где нет дополнительных налогов) до 8,75% (в городах Авалон, Санта Саталина Айленд и другие).

В Колорадо налог с продаж составляет 2,9%, в некоторых городах и районах взимаются дополнительные налоги. В Денвере налоговая ставка составляет 3,5%. Здесь также существует налог на пользование футбольным стадионом и налог на проезд. Многие банковские операции в Денвере и близлежащих районах облагаются налогом, равным 7,6%.

В Коннектикуте налог с продаж составляет 6%, нет никаких дополнительных налогов. Исключение составляет лишь одежда (до 50$ с одной вещи).

В округе Колумбия Конгресс США не налагает налог с продаж. Тем не менее, в г. Вашингтоне налог с продаж равен 5,75%. Ставка налога на алкоголь составляет 9%, на еду в ресторанах и на вынос – 10%, содержание отелей и мотелей – 14,5%.

В Делавэре не взимается налог с продаж.

Во Флориде налог с продаж равен 6%. Налогом облагаются продаваемые или выдаваемые напрокат товары, а также оказание некоторых видов услуг, как например, борьба с вредителями, уборка, услуги по оказанию защиты. Существуют также товары и услуги, на которые действие данного вида налога не распространяется.

Каждый год во время некоторых дней данный налог отменяется, например, в день «опять в школу» устанавливаются определенные цены на одежду, книги и школьные принадлежности.

В Джорджии ставка налога с продаж составляет 4%. Еда составляет исключение, но облагается местным налогом с продаж. В районах может также применяться налог от 1% до 3%.

В Айдахо налог с продаж с 1 октября 2006 увеличился с 5 до 6%.

В Иллинойсе налог с продаж – 6, 25%. В Чикаго – 9%.

В Индиане налог с продаж – 6%. Товары, которые не облагаются налогом – лекарства и некоторые виды продуктов.

Канзас – ставка – 5,3%.

Кентукки – 6%. Большинство продуктов бакалейного отдела не облагаются данным налогом.

Луизиана – 4%.

В Мэриленде ставка налога с продаж составляет 5%. Налогом не облагаются лекарства, бытовое потребление энергии и большинство не готовых к употреблению продуктов.

В Массачусетсе ставка налога с продаж – 5%. Существует большое количество исключений, например, пищевые продукты, потребление воды, газа, электричества, лекарства, фрукты, овощи и т.д.

В Мичигане – 6%, не облагаются налогом лекарства и продукты.

Миннесота – 6,5%, не облагаются налогом продукты питания и одежда.

Миссисипи – 7%. В городах может применяться дополнительный налог для владельцев ресторанов и отелей.

Миссури – 4,225%, может применяться дополнительный налог. На продукты налог с продаж составляет 1,225%.

Невада – 6,5%. В Лас-Вегасе налог с продаж составляет 7,75% с октября 2005 года.

Нью-Гэмпшир является одним из пяти штатов, в которых нет ни одного государственного налога с продаж или налога на пользование. Но здесь налагается налог на продукты, сигареты, пиво, вино, топливо, электричество и так далее. Так налог на топливо составляет 20,6% за галлон, на сигареты – 80 центов за упаковку, на пиво – 30 центов за галлон.

В Нью-Джерси ставка налога с продаж составляет 7%. Не облагаются налогом продукты, не готовые к употреблению, и одежда.

В Нью-Йорке налог с продаж составляет 4%. Во всех районах и в некоторых городах существуют местные налоги, которые варьируются от 3 до 5,5%.

Северная Каролина – 4,5%. Продаваемые товары облагаются также местными налогами.

Северная Дакота – 5%.

Огайо – 5,5%.

Оклахома – 4,5%, в городах и районах ставка налога с продаж может варьироваться от 0 до 5%.

В Орегоне нет установленного государством налога с продаж, но местные органы власти могут установить, если посчитают нужным.

Пенсильвания – 6%, исключение составляют не готовые к употреблению продукты, одежда, лекарства.

Пуэрто Рико – 5,5%.

Род-Айленд – 7%, исключение продукты, лекарства, одежда, газеты, предметы искусства.

Южная Каролина – 5%, но в районах может быть добавлено от 1 до 2%.

В Теннеси налог с продаж составляет 6% для продуктов бакалейного отдела, 7% – на другие товары.

Техас – 6,25%, но местные власти могут также увеличить налог от 2 до 8, 25%.

Юта – 4, 75%, местными властями может быть добавлен дополнительный налог.

В Вирджинии ставка налога с продаж составляет 5%.

В Вашингтоне – 6,5%, налогом не облагаются продукты питания. Дополнительные местные налоги могут варьироваться от 0,5% до 2,4%.

Западная Виргиния – 6%. С 1 января 2006 года налог на продукты был понижен до 5%, за исключением готовой пищи. Не облагаются налогом лекарства.

В Висконсине ставка налога с продаж равняется 5%. В большинстве из 72 округов налагаются дополнительные 5%, «Окружной налог». Не облагаются налогом не готовая к употреблению пища и мясные продукты, молочные продукты.

2.5 Другие налоги в США

Федеральные акцизные сборы имеют ограниченное значение и скромное место в государственных доходах государственного бюджета США. Федеральные акцизы устанавливаются:

1) в долларах и центах на следующие товары :

Пиво

Спиртные напитки

Сигареты

Бензин

В форме процента:

На телефонные услуги

Пассажирские авиаперевозки

Нефть.

Налог на имущество уплачивается на уровне штата и местном уровне. В основном облагается недвижимое имущество и хозяйственное оборудование, кроме имущества, принадлежащего неприбыльным организациям и не используемое ими в коммерческих целях. Не облагается имущество федерального правительства, правительств штатов и местных органов власти. Ставки налога на уровне штата: 0,75% на капитал корпораций, от 0,5% – 5% на облагаемое имущество юридических и физических лиц.

Местный имущественный налог взимается с физических и юридических лиц, владеющих собственностью, которая четко определена законодательством.

Объектом налогообложения выступают:

недвижимость (земли, недвижимых объектов)

личная собственность (машины, оборудование, драгоценности, облигации, денежные средства).

Налоговой базой служит оценочная стоимость собственности. Средний уровень налоговой ставки по штатам составляет 2%.

Оценкой недвижимого имущества занимаются налоговые оценщики, являющиеся служащими налогового ведомства.

Налоги с наследства и дарений платят физические лица по ставке от 18 до 55% в зависимости от стоимости имущества и степени родства (всего 17 шкал).

Наследство, как объект налогообложения, для граждан США и резидентов включает все виды собственности вне зависимости от места ее нахождения. Нерезиденты уплачивают налог только с переходящей в порядке наследования собственности, находящейся на территории США.

Федеральная налоговая служба США планирует провести серьезные сокращения кадров среди работников, занимающихся вопросами налогообложения имущества и дарений. Вообще численность некоторых подразделений налогового ведомства США сокращается по причине развития электронных систем подачи деклараций. По стране последовательно закрываются центры обработки бумажных деклараций, а высвобождаемым при этом работникам оказывается помощь в трудоустройстве в других подразделениях налоговой службы, других федеральных ведомствах или в частном секторе.

В настоящее время имущество стоимостью более 2 млн. долл., принадлежащее одиноким лицам, и имущество стоимостью более 4 млн. долл., принадлежащее супругам, облагается по ставке в размере не более 46%. В соответствии с законом, принятым в 2001 г., с 2009 г. необлагаемый минимум увеличивается до 3,5 млн. долл. для одиноких и 7 млн. долл. для супружеских пар при одновременном снижении ставки налога до 43%. Затем в течение одного года этот налог взиматься не будет, а после восстановления его ставка будет равна той, по которой он взимался до 2001 г., т.е. 55%.

3.1 Схемы снижения налоговых обязательств

Налоговое право США различает две основные категории налоговых схем, реализация которых ведет к одинаковым последствиям (снижение налоговых обязательств), но которые противоположно оцениваются законом.