Появился список контрагентов которых ликвидирует фнс

Появился список контрагентов, которых ликвидирует ФНС

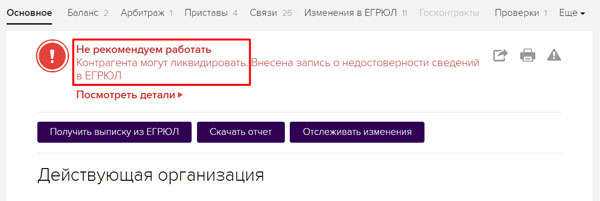

В сервисе «Упрощенка. Проверка контрагента» появился список компаний, с которыми не рекомендовано работать. Они находятся под угрозой ликвидации. И расходы по сделкам с ними могут не признать налоговики.

Проверьте своих партнеров в два шага:

Если компания под угрозой закрытия, Вы увидите такое сообщение:

ФНС предупредила: «Наличие записи о недостоверности, во-первых, предупреждает добросовестных лиц о наличии рисков при взаимодействии с компаниями, сведения об адресе, участнике или руководителе которых недостоверны, а во-вторых, ограничивает возможность руководства организации участвовать в других юридических лицах».

Внимание! Журнал «Упрощенка» проводит акцию. Оформите годовую подписку на сервис «Упрощенка. Проверка контрагента», и получите в гарантированный подарок — Фирменные часы Casio. Предложение действует при оплате счета до 1 октября. Ознакомиться с коммерческим предложением можно у нас на сайте.

Новые возможности для проверки контрагентов: рекомендации ФНС

Недавно консалтинговая компания IPT Group выпустила исследование «Осторожность и осмотрительность российского бизнеса: тенденции и факты», в котором постаралась оценить, как предприниматели проверяют своих контрагентов. Анализ экспертов показал, что 35% владельцев бизнеса сталкиваются с определенными проблемами в этом вопросе, а именно имеют дело с претензиями налоговиков в части получения необоснованной выгоды из-за недобросовестности контрагентов. И это главный риск для бизнеса.

Однако, несмотря на возможные проблемы, далеко не все предприниматели собирают расширенный пакет сведений о партнерах и формируют так называемое «дело контрагента». В стандартном наборе бумаг обычно содержатся документы, которые не обеспечивают предпринимателям защиту от налоговых рисков в полной мере. В него, как правило, входит то, что можно быстро собрать без необходимости мониторинга различных онлайн-ресурсов: документы, подтверждающие полномочия руководителя и лиц, выступающих от имени контрагента; учредительные документы; карточка контрагента с реквизитами, фактическим и юридическим адресом, банковскими реквизитами; выписка из ЕГРЮЛ; копии документов, удостоверяющих личность лица, выступающего от имени контрагента.

Гораздо более сильным с точки зрения защиты от налоговых рисков является расширенный пакет документов по контрагенту. Он включает: сведения о наличии лицензий, участии в СРО; бухгалтерский баланс, справку об отсутствии задолженности по налоговым платежам (выдается налоговым органом); отчет о финансовом результате, сведения о местонахождении складских и (или) производственных и (или) торговых площадей; мониторинг рынка аналогичных услуг (запрос предложения, сбор информации о конкурентных предположениях и др.).

Есть компании, которые помимо формирования расширенного пакета документов предпринимают дополнительные действия по проверке контрагента: распечатывают страницы сайта контрагента, анализируют рекламные материалы, запрашивают рекомендации партнеров, собирают информацию о текучести персонала. Но их, к сожалению, не так много.

Как российские бизнесмены проверяют контрагентов (данные IPT Group)

85% компаний проверяют добросовестность контрагентов, однако этот процесс недостаточно регламентирован более чем в одной трети из них.

> 90% контрагентов были выбраны в каждой второй компании согласно установленным правилам проверки.

80% компаний совершенствуют процесс проверки добросовестности контрагентов из-за претензий налоговиков.

25% от суммы налоговых доначислений – средний размер доначисленных налогов, связанных с претензиями налоговиков.

При заключении крупных сделок предприниматели более внимательны. Как указывают эксперты IPT Group, в таких обстоятельствах тщательно проверяют контрагентов 31% компаний. Идеальный процесс проверки включает всего пять этапов, однако каждый этап характеризуется определенным объемом работ:

- Запрос информации о правоспособности деятельности компании (свидетельство о регистрации юрлица и о постановке на учет в налоговом органе, сведения из ЕГРЮЛ, учредительные документы). Эта основная информация, которую могут предоставить сами контрагенты.

- Сбор информации из дополнительных источников: из интернета, путем запросов в различные организации, с помощью платных ресурсов.

- Личные встречи с руководством компании-контрагента до подписания договора.

- Использование утвержденного формата принятия решения о выборе контрагента на основе оценки отдельных параметров.

- Мониторинг финансового состояния контрагента и его репутационных рисков, а также анализ соответствующего рынка на протяжении срока действия договора.

Если вы готовы к самостоятельной комплексной проверке контрагентов по идеальной схеме, советуем ознакомиться с несколькими нашими статьями:

Поиск контрагентов и проверка их благонадежности (в материале есть подборка из +20 бесплатных инструментов для проверки контрагентов)

Нечестная игра: 15 признаков того, что контрагент вас обманывает (экспертные рекомендации Игоря Бедерова, руководителя агентства деловой разведки CABIS)

Должная осмотрительность при выборе контрагента: основные принципы (видеокомментарии налогового консультанта Алексея Петрова)

Проверка контрагента за 5 минут (запись вебинара от проекта Фокус.Форум)

Если же вас пугает объем работы, которую нужно проделать для настройки идеального процесса проверки, то попробуйте получить все данные о контрагенте в один клик с помощью сервиса Фокус.

В апреле 2017 года в открытых источниках появилось Письмо ФНС России от 23.03.2017 № ЕД-5-9/547@ «О выявлении обстоятельств необоснованной налоговой выгоды». В документе представлена правоприменительная практика в отношении критериев признания налоговой выгоды необоснованной по спорам, которые связаны с недобросовестными контрагентами. По сути, он представляет собой руководство к действию при проведении налоговых проверок.

Чем полезно Письмо ФНС России от 23.03.2017 № ЕД-5-9/547@:

- раскрывает информацию о том, что именно проверяют налоговые органы и какую информацию запрашивают;

- приводит критерии, которые фактически дают определение должной осмотрительности в понимании ФНС России;

- дает рекомендации, которые направлены в том числе и на недопущение доначислений добросовестным компаниям по формальным основаниям;

- помогает компаниям минимизировать налоговые риски, если они следуют рекомендациям.

С точки зрения налоговиков компания не проявила должную осмотрительность, если у нее нет:

- личных контактов руководства в компании-контрагенте при обсуждении условий поставок, а также при подписании договоров;

- документального подтверждения полномочий руководителя компании-контрагента, копий документа, удостоверяющего его личность;

- сведений о фактическом местонахождении контрагента, а также о местонахождении складских, производственных, торговых площадей;

- информации о способе получения сведений о контрагенте (отсутствуют реклама в СМИ, рекомендации партнеров или других лиц, сайт контрагента и т.п.);

- информации о государственной регистрации контрагента в ЕГРЮЛ;

- информации о наличии у контрагента необходимой лицензии, если сделка заключается в рамках лицензируемой деятельности, а равно — свидетельства о допуске к определенному виду или видам работ, выданного саморегулируемой организацией;

- информации о других участниках рынка (в том числе производителях) аналогичных товаров, работ, услуг, в том числе предлагающих свои товары, работы, услуги по более низким ценам.

Кроме того, согласно Письму ФНС России от 23.03.2017 № ЕД-5-9/547@, при оценке действий налогоплательщика налоговики будут обращать внимание на обоснованность выбора контрагента, проверять, отличался ли выбор контрагента от условий делового оборота или установленной самим налогоплательщиком практики осуществления выбора контрагентов, каким образом оценивались условия сделки и их коммерческая привлекательность, деловая репутация, платежеспособность контрагента, риск неисполнения обязательств, наличие у контрагента необходимых ресурсов и соответствующего опыта, заключались ли налогоплательщиком сделки преимущественно с контрагентами, не исполняющими своих налоговых обязательств.

Другой относительно свежий документ, который проясняет механику действий налоговиков при проверке, а потому может быть полезен налогоплательщикам, – Письмо ФНС России от 13.07.2017 № ЕД-4-2/13650@.

В документе приводится список контрольных вопросов по выбору контрагентов, которые налоговики должны задавать во время проверок компаний. Некоторые вопросы из этого списка:

- Знаком ли вам лично руководитель организации-контрагента, при каких обстоятельствах, когда вы познакомились?

- Какие взаимоотношения (дружеские, деловые) вас объединяют?

- Какие работы (услуги) выполняла организация-контрагент для вас, какие товары поставляла?

- Ранее эта организация оказывала для вас подобные услуги, выполняла работы, поставляла товары?

- Какие действия вы предпринимали для установления деловой репутации организации-контрагента?

Эти контрольные вопросы компании могут использовать в качестве самопроверки.

В недавнем Письме ФНС РФ от 12.05.2017 N АС-4-2/8872 налогоплательщикам напомнили о 12 общедоступных критериях самостоятельной оценки рисков, утвержденных Приказом ФНС России от 30.05.2007 N ММ-3-06/333@. Эти критерии используются налоговиками в процессе отбора объектов для проведения выездных налоговых проверок:

- Налоговая нагрузка у налогоплательщика ниже ее среднего уровня по хозяйствующим субъектам в конкретной отрасли.

- В бухгалтерской или налоговой отчетности отражены убытки на протяжении нескольких налоговых периодов.

- В налоговой отчетности отражены значительные суммы налоговых вычетов за определенный период.

- Опережающий темп роста расходов над темпом роста доходов от реализации товаров (работ, услуг).

- Выплата среднемесячной заработной платы на одного работника ниже среднего уровня по рынку.

- Неоднократное приближение к предельному значению установленных НК величин показателей, предоставляющих право применять налогоплательщикам специальные налоговые режимы. Отражение ИП суммы расхода, максимально приближенной к сумме его дохода, полученного за календарный год.

- Построение финансово-хозяйственной деятельности на основе заключения договоров с контрагентами-перекупщиками или посредниками («цепочки контрагентов») без наличия разумных экономических или иных причин.

- Непредставление налогоплательщиком пояснений на уведомление налогового органа о выявлении несоответствия показателей деятельности, непредставление налоговому органу запрашиваемых документов, наличие информации об их уничтожении, порче и т.п.

- Неоднократное снятие с учета и постановка на учет в налоговых органах налогоплательщика в связи с изменением места нахождения («миграция» между налоговыми органами).

- Значительное отклонение уровня рентабельности по данным бухгалтерского учета от уровня рентабельности для данной сферы деятельности по данным статистики.

- Ведение финансово-хозяйственной деятельности с высоким налоговым риском.

В Письме ФНС РФ от 12.05.2017 N АС-4-2/8872 ФНС дает рекомендации налогоплательщикам, какие признаки недобросовестности контрагентов их должны насторожить:

- отсутствие информации о государственной регистрации контрагента в ЕГРЮЛ (это можно узнать на официальном сайте ФНС);

- регистрация контрагента по адресу «массовой» регистрации;

- отсутствие информации о фактическом местонахождении контрагента, а также о местонахождении его складских, производственных, торговых площадей и т.д.

Узнайте важнейшую информацию о любой компании в одном окне

«Прозрачный бизнес» и другие инструменты ФНС по проверке контрагентов

Федеральный закон от 01.05.2016 № 134-ФЗ снял режим налоговой тайны с некоторых сведений, к которым имеет доступ ФНС. Так, с 1 июня 2016 года не являются налоговой тайной следующие сведения: о среднесписочной численности работников; об уплаченных организацией суммах налогов и сборов; о налоговых нарушениях, в том числе о суммах недоимки и задолженности по пеням, штрафам при их наличии; о суммах доходов и расходов по данным бухгалтерской (финансовой) отчетности.

Указанные сведения планировалось разместить до 1 июля 2017 года в форме открытых данных на официальном сайте ФНС России, но ведомство отложило публикацию на следующий год, объяснив это тем, что информация о деятельности юрлиц будет опубликована по итогам подачи годовой финансовой и налоговой отчетности согласно действующему законодательству.

Также в июле ФНС планировала запустить новый сервис проверки контрагентов «Прозрачный бизнес», однако и это событие пришлось отложить. Предполагалось, что ресурс даст возможность узнавать о суммах недоимки и задолженности по пеням и штрафам (по каждому налогу и сбору); о среднесписочной численности работников организации за календарный год; о налоговых правонарушениях; о специальных налоговых режимах; об участии в консолидированной группе налогоплательщиков; о суммах доходов и расходов по данным бухгалтерской (финансовой) отчетности за год. По задумке с помощью сервиса можно получить сравнительную информацию о налогоплательщиках-организациях по заданным критериям.

Несмотря на то, что «Прозрачным бизнесом» пока нет возможности пользоваться, ФНС предлагает ряд других инструментов для проверки контрагентов на сайте налоговой. Так, например, проверка контрагентов по ИНН дает возможности узнать данные ЕГРЮЛ / ЕГРИП, данные о руководителе, регистрационные данные компании, виды деятельности, юридический адрес, статус юрлица на дату запроса. Причем ФНС позволяет провести проверку бесплатно.

На сегодняшний день ФНС предоставляет следующие сервисы для проверки контрагентов:

Подписывайтесь на наш канал в Telegram, чтобы узнавать обо всех самых важных изменениях, которые касаются бизнеса!

Черный список фирм-однодневок на сайте Федеральной налоговой службы

Налоговая служба продолжает выявлять фирмы, которые не получают направляемые в их адрес официальные письма. ФНС обнародует на своем сайте собранную информацию посредством нового информационного сервиса: фактически он представляет собой черный список фирм, с которыми нет почтовой связи. Как формировалась база данных, не раскрывается, но можно предположить, что она составлена из фирм, не получающих официальные письма из налоговой службы. То есть если письмо, направленное из налоговой по юридическому адресу предприятия, вернется обратно, ФНС может внести организацию в данный черный список.Проверь себя и контрагента...

ФНС, выявив по всей стране некоторое количество фирм (изначально список содержал порядка 60 тыс. компаний), до которых не доходят официальные депеши, опубликовала данные о них в специальном сервисе. Страничка официального сайта ФНС, называющаяся «Сведения о юридических лицах, связь с которыми по указанному ими адресу (месту нахождения), внесенному в Единый государственный реестр юридических лиц, отсутствует», позволяет определить соответствующие фирмы.

Варианты использования данной информации в дальнейшем нам пока не известны. Но думаем, что применение этим «черным спискам» найдется.

Как ловить однодневок?

Пользоваться данным сервисом нетрудно: достаточно ввести хотя бы один известный реквизит – ОГРН, ИНН или полное наименование фирмы, а также вписать контрольные цифры для защиты от спама, и вот уже доступ к списку «подозрительных лиц» получен.

Если организация числится в нем, то в результатах поиска будут отображены следующие данные:

- ОГРН юридического лица,

- его ИНН,

- полное наименование фирмы,

- адрес (место нахождения) юридического лица.

Также вы сможете увидеть дату формирования сведений.

Если же у налоговой пока нет претензий к юридическому адресу искомой компании, то внизу окошка появится надпись: «Информация по указанному юридическому лицу не найдена».

Еще раз о важности получения почты

О важности получения официальных писем говорилось много раз. Однако не все руководители предприятий уделяют этому вопросу должное значение. Ведь создание подобного сервиса говорит о намерении налоговой службы всерьез бороться с «неполучателями». К сожалению, борьба против фирм-однодневок ведет к тому, что как обычно больше всего страдают добросовестные налогоплательщики. Немало фирм, ведущих честную деятельность, производящих товары, оказывающих услуги, к сожалению, по каким-то причинам не получают письма по юридическому адресу. Причин неполучения писем может быть много – плохо поставленный документооборот, несовпадение юридического и фактического адресов, плохая работа почтового отделения.

Не попадайтесь!

Чтобы фирма не попала в указанный список и ее не приняли за однодневку, руководителю необходимо организовать сбор поступающих писем. Как это сделать? Можно договориться с собственником помещения о получении корреспонденции - обычно в таких случаях заключается договор почтового обслуживания, сумма которого невелика, зато и проблем будет гораздо меньше. Также можно договориться на почте о том, чтобы в почтовом отделении сохранялась поступающая в адрес данного юрлица корреспонденция, а курьер будет ее забирать. Можно прибегнуть и к другим способам – к примеру, заинтересовать почтальона в том, чтобы он сообщал о поступивших письмах по телефону.

Не будьте легкомысленны в этом вопросе – своевременно получайте корреспонденцию от государственных органов.

Методика проверки контрагента: раскрываем налоговые тайны

Наталия Минеева, старший юрисконсульт налоговой практики Coleman Legal Services

С 1 июня 2016 года изменились нормы законодательства о налоговой тайне (ст. 102 НК РФ, Федеральный закон от 01.05.16 № 134-ФЗ). Сведений, которые считаются тайной, стало меньше. Изменился порядок их обнародования. Появилось больше возможностей для получения информации о контрагентах. Методика, описанная в этой статье, поможет вам «проявлять должную осмотрительность», минимизировать возникновение финансовых и налоговых рисков.

Есть две причины того, почему надо проверять контрагента.

Причина 1. Существует риск признания договора недействительным в судебном порядке. Это может быть связано с формальными нарушениями, допущенными контрагентом:

- отсутствие полномочий на подписание договора;

- противоречие предмета договора уставным целям деятельности контрагента и т.п.

В свою очередь, признание договора недействительным может привести к негативным финансовым последствиям для вашей компании.

Причина 2. Налоговики могут предъявить к вам претензию, которая обычно звучит так «Не проявление налогоплательщиком должной осмотрительности при выборе контрагента». В результате вас обвинят в получении необоснованной налоговой выгоды при возврате НДС или при учете расходов для целей налогообложения прибыли (также см. «Чего ожидать от налоговиков»).

Чего ожидать от налоговиков

Расширение возможностей по поиску сведений, которые ранее были налоговой тайной, скорее всего, спровоцирует налоговиков активнее проводить проверки. От компаний будут ожидать более глубокой оценки безрисковости другой стороны сделки. Поэтому для отстаивания своей позиции касательно проявления должной осмотрительности при выборе контрагентов в суде уже будет недостаточно:

- копий уставных документов;

- распечаток с сайта ФНС России о том, что адрес, учредители и директора контрагента не являются «массовыми».

Вместе с тем, на сегодняшний день, арбитражные суды, при отсутствии четкой урегулированности в законодательстве института проявления должной осмотрительности, дают оценку поведению организаций достаточно субъективно. Есть судебная практика, как в пользу налогоплательщика, так и в пользу налоговиков.

Поэтому в целях собственной безопасности используйте максимально возможные методы проверки своих контрагентов.

Воспользуйтесь методикой, которая поможет убедиться в благонадежности поставщиков, проанализировать различные аспекты их деятельности: от правового статуса до показателей бухгалтерской отчетности. Отмечу, что при ее разработке были учтены рекомендации контролирующих органов (к примеру, письмо ФНС России от 16.03.2015 N ЕД-4-2/4124) и существующая деловая практика.

Шаг 1. Запросите документы у контрагента

Чтобы определить «реальность» контрагента, как юридического лица, запросите у него:

- копию устава организации;

- решение о назначении генерального директора (для акционерных обществ – протокол общего собрания акционеров);

- приказ о вступлении в должность генерального директора;

- копию паспорта генерального директора;

- лицензию, если сделка заключается с контрагентом в рамках лицензируемой деятельности.

Понять, сможет ли контрагент исполнить свои обязательства по договору, помогут следующие документы.

- Копия штатного расписания организации. Изучая ее, вы поймете, есть ли в штате компании-контрагента необходимые специалисты. Совсем небольшая численность сотрудников может являться одним из признаков фирм-однодневок.

- Выписка о движении денег по расчетному счету контрагента за последние полгода.Она поможет вам удостовериться в наличии или отсутствии:

- реальных сделок контрагента с другими юридическими лицами;

- характерных для реально действующей компании платежей (арендная плата, выплаты заработной платы сотрудникам, хозяйственные расходы и т.п.).

Если реальных сделок и характерных платежей нет, это также может говорить о неблагонадежности контрагента.

Важно!

О необходимости запроса документов (заверенных копий) указывают контролирующие органы (письма ФНС России от 24.07.2015 г. № ЕД-4-2/13005@, от 16.03.2015г. № ЕД-4-2/4124, от 11.02.2010 г. № 3-7-07/84, Минфина России от 16.10.2015 г. № 03-02-07/1/59422, от 06.07.2009 г. № 03-02-07/1-340).

Также есть положительная судебная практика.К примеру, суды при рассмотрении дела № А40-83175/10-140-423 (постановление ФАС Московского округа от 19.04.2011 г. № КА-А40/2826-11), исследовав и оценив представленные обществом документы, полученные от контрагента, пришли к выводу о проявлении обществом должной осмотрительности и осторожности.

Шаг 2. Получите информацию о контрагенте из ЕГРЮЛ (ЕГРИП)

На официальном сайте ФНС России вы сможете быстро получить в электронном виде выписку из Единого государственного реестра юридических лиц на своего контрагента. Если организации в ЕГРЮЛ нет, то заключать с ней сделку нельзя. В противном случае это может привести не только к невозможности взыскания задолженности с этого контрагента, но и к негативным налоговым последствиям (постановление Президиума ВАС РФ от 01.02.2011 N 10230/10).

В случае если сведения о контрагенте содержаться в реестре, то по выписке из ЕГРЮЛ можно сопоставить сведения о:

- ОГРН;

- ИНН;

- юридическом адресе контрагента;

- Ф.И.О. руководителя и учредителей;

- видах деятельности по ОКВЭД с аналогичными сведениями, содержащимися в представленных контрагентом документах.

Однако получения выписки из ЕГРЮЛ недостаточно для подтверждения проявления вашей «должной осмотрительности», так как при выборе контрагента следует учитывать совокупность критериев оценки налоговых рисков, которые могут быть связаны с его деятельностью.

Важно!

Данной позиции придерживается Минфин, а также арбитражные суды (письмо Минфина России от 16.10.2015 N 03-02-07/1/59422, постановления ФАС Московского округа от 29.05.2013 по делу N А40-121369/12-140-750, от 22.01.2014 N Ф05-8283/2013 по делу N А40-9000/13 (определением ВАС РФ от 27.02.2014 N ВАС-792/14 отказано в передаче данного дела в Президиум ВАС РФ)).

Шаг 3. Проверьте контрагента по общедоступным федеральным информационным ресурсам

Есть несколько полезных ресурсов, которыми стоит воспользоваться.

- юридических лицах и об ИП, в отношении которых представлены документы для государственной регистрации. В том числе для госрегистрации изменений, вносимых в учредительные документы юридического лица, и внесения изменений в сведения о юридическом лице, содержащиеся в ЕГРЮЛ;

- юридических лицах, в состав исполнительных органов которых входят дисквалифицированные лица;

- лицах, отказавшихся в суде от участия (руководства) в организации или в отношении которых этот факт установлен (подтвержден) в судебном порядке;

- юридических лицах, связь с которыми по указанному ими адресу (месту нахождения), внесенному в ЕГРЮЛ, отсутствует;

- юридических лицах, имеющих задолженность по уплате налогов и/или не представляющих налоговую отчетность более года;

- адресах, указанных при государственной регистрации в качестве места нахождения несколькими юридическими лицами;

- сообщениях юридических лиц, опубликованных в журнале «Вестник государственной регистрации». А именно – данные о принятии решений о ликвидации, о реорганизации, об уменьшении уставного капитала, о приобретении обществом с ограниченной ответственностью 20% уставного капитала другого общества, а также иные сообщения юридических лиц, которые они обязаны публиковать в соответствии с законодательством РФ. В этом же журнале так же есть сведения о принятых регистрирующими органами решениях о предстоящем исключении недействующих юридических лиц из ЕГРЮЛ.

Кроме того, в связи с принятием Федерального закона от 01.05.2016 г. № 134-ФЗ сервис «Проверь себя и контрагента» будет дополнен:

- данными об уплаченных организациями суммах налогов и сборов;

- информацией о размере доходов и расходов по данным бухгалтерской отчетности по состоянию на конец предшествующего года (подп. 10, 11 п. 1 ст. 102 НК РФ);

- сведениями о среднесписочной численности работников (подп. 9 п. 1 ст. 102 НК РФ).

По информации ФНС России эти сведения будут размещены на сайте до 1 июля 2017 года и будут предоставляться в форме открытых данных.

- Сервис «Банк данных исполнительных производств» на сайте Федеральной службы судебных приставов полезен тем, что в нем собрана вся информация о том, заведено ли в отношении потенциального контрагента исполнительное производство.

- Сервис «Картотека арбитражных дел» ВАС РФ поможет проверить, не возбуждена ли в отношении организации процедура банкротства, и не ведется ли исковое производство.

- Сервис «Проверка по списку недействительных российских паспортов» на сайте ФМС России дает возможность понять действительность паспорта генерального директора компании-контрагента.

- На сайте Федеральной антимонопольной службы России можно проверить, не включен ли контрагент в реестр недобросовестных поставщиков.

Все скриншоты соответствующих интернет-страниц с информацией о контрагенте обязательно сохраните. Это поможет, в случае необходимости,доказать налоговикам, что вы действительно проводили проверку контрагента до заключения сделки с ним.

Дело № А60-49698/2012 (Постановление ФАС Уральского округа от 13.11.2013 г. № Ф09-10866/13). Компания смогла доказать проявленную ей осмотрительность при выборе контрагента, обосновав это тем, что при заключении договоров она удостоверилась в правоспособности спорных контрагентов и надлежащей государственной регистрации в качестве юридических лиц, в том числе ввиду того, что на официальном сайте Федеральной налоговой службы России отсутствовала информация об исключении из ЕГРЮЛ.

Также информация с общедоступных информационных ресурсов помогла налогоплательщику в споре с налоговым органом при рассмотрении дела № А40-71709/10-99-359 (постановление ФАС Московского округа от 01.06.2011 г.).

Шаг 4. Проведите анализ проекта договора с контрагентом

При проведении анализа проекта договора в первую обратите внимание на условия договора, нетипичные для такого рода сделок. Это может касаться:

- цены договора;

- сроков оплаты;

- размыто сформулированного предмета договора и т.п.

В данном случае целесообразнее всего будет предложить контрагенту свой проект договора, либо составить и предложить контрагенту согласовать протокол разногласий, где будут четко прописаны все условия заключаемой между сторонами сделки.

Шаг 5. Промониторьте окружающее пространство

В дополнение к вышеперечисленным мероприятиям по проверке контрагента можно проверить, к примеру, есть ли у фирмы свой сайт или какая-либо информация о ней в Интернете, СМИ и т.д. Отсутствие такой информации считается негативным признаком.

С использованием справочных правовых систем (Гарант, Консультант +) можно также понять, не упоминаются ли организации в судебной практике в качестве недобросовестных поставщиков.

При личной встрече с руководителем компании-потенциального контрагента можно убедиться, что он не является «номинальным», а четко понимает характер и специфику деятельности своей организации.

Шаг 6. Разработайте внутренний регламент преддоговорной работы

С учетом всего вышесказанного, разработайте и утвердите в свой компании внутренний Регламент преддоговорной работы по проверке контрагентов. В нем предусмотрите необходимые меры. Назначьте сотрудника, который должен будет проверять и минимизировать правовые риски при заключении договоров с контрагентами.