Патент для репетитора

Патент для репетиторов 2018 — Советы юристов

В 2018 году многих из тех, кто только хочет стать индивидуальным предпринимателем, и тех, кто немало лет занимается бизнесом, наверняка заинтересует так называемая патентная система налогообложения.

В статье мы попытались осветить основные актуальные вопросы, касающиеся этого налогового спецрежима, появившегося в РФ не так давно.

Что такое патент для ИП в России

Патентная система налогообложения (часто используется аббревиатура ПСН) была законодательно закреплена в России с начала 2013 года.

ПСН — это очень простой вариант для ИП. По задумке законодателей, данная система должна поспособствовать выводу из тени лиц, которые работают без оформления.

На данный момент патенты могут приобрести люди, занимающиеся репетиторством, сиделки, парикмахеры и т. д (о видах деятельности, при которых возможна покупка патента, подробнее ниже).

На данный момент патенты могут приобрести люди, занимающиеся репетиторством, сиделки, парикмахеры и т. д (о видах деятельности, при которых возможна покупка патента, подробнее ниже).

Рассмотрим реальные плюсы покупки патента и перехода на налоговый спецрежим:

По факту дополнительно нужно платить лишь страховые взносы.

Какие ИП смогут перейти на патентную систему налогообложения в 2018 году, требования

Есть несколько требований, которым обязан соответствовать ИП, чтоб иметь возможность выбрать ПСН:

- Главное требование — деятельность должна подходить под один из пунктов официального утверждённого списка.

- Выручка за календарный год не должна быть больше шестидесяти миллионов.

- Число привлекаемых работников должно равняться пятнадцати или быть меньше.

- Деятельность должна проводиться в одном конкретном регионе. И заявление обязательно должно подаваться только по месту, где будет вестись коммерческая деятельность, а не по месту прописки и жительства.

- Услуги гидов, экскурсоводов.

- Разработка программного обеспечения для компьютеров, иных ЭВМ, разработка разнообразных баз данных, их модифицирование и адаптация.

- Ремонтирование, чистка, окраска и изготовление обуви.

- Фото- и видеолаборатории, фотоателье.

- Косметические услуги и услуги парикмахеров.

- Химчистка, окраска, прачечные услуги.

- Изготовление и работы по ремонтированию всяческой галантереи из металла, уличных табличек и указателей, номерных знаков, ключей разных типов.

- Ремонтирование построек жилого и нежилого назначения.

- Частная детективная работа, осуществляемая лицом, имеющим на неё лицензию.

- Техобслуживание и ремонтирование бытовых приборов, бытовых машин, бытовой радиоэлектроники, часов, а также ремонтирование и изготовка металлоизделий.

- Услуги ритуального характера.

- Поварские услуги по готовке еды в домашних условиях.

- Ремонтирование предметов мебели.

- Техобслуживание и ремонтные работы для автотранспорта и мототранспорта, оборудования и машин.

- Фармацевтическая либо же медицинской деятельность. При этом индивидуальные предприниматели должны ещё обладать и соответствующей профессиональной лицензией.

- Грузоперевозка по автодорогам.

- Шитьё и ремонтирование головных уборов и иных изделий из меха и кожи. Шитьё, ремонтирование и вязание вещей из текстиля и трикотажа.

- Перевозка пассажиров автотранспортом.

- Стерео- и монофоническое записывание пенья, свиста. речи, исполнения с инструментом заказчика на компактный диск и (или) магнитную ленту, перезаписывание произведений музыки и литературы на компактный диск и (или) магнитную ленту

- Сантехнические, монтажные, электромонтажные работы, работы по сварке.

- Остекление лоджий и балконов, нарезание зеркал и стекла, обработка стекла, в том числе и художественная.

- Услуги по обучению, практическому или теоретическому, людей на различных курсах, репетиторская деятельность.

- Уход и присмотр за детишками и больными.

- Приём стеклопосуды, стеклотары и вторичного сырья (исключая лом металлов).

- Услуги ветеринара.

- Гравёрные работы и чеканка ювелирных изделий.

- Сдача в аренду (либо же в наем) жилых и нежилых помещений, участков земли, принадлежащих ИП на основании права собственности, дач.

- Изготовление изделий, относящихся к так называемым народным художественным промыслам.

- Прочие услуги, имеющие производственный характер.

- Переводческая деятельность, работы по устному и письменному переводу.

- Создание ковров, ковровых изделий, а также их реставрирование.

- Ремонтирование ювелирных изделий и бижутерии.

- Обработка вторсырья. Утилизирование отходов, а также сбор их и обработка.

- Уборка жилых объектов плюс иные работы по домашнему хозяйству.

- Занятия по физкультуре, спортивные занятия (тренерская работа).

- Ремонтирование различного оборудования для коммуникации, компьютеров.

- Частные услуги носильщика на ж/д- и автовокзалах, на территории аэропортов, в речных, морских вокзалах и портах.

- Платные туалеты.

- Перевозка на различном водном транспорте людей.

- Перевозка грузов разного назначения водным транспортом.

- Услуги, связанные так или иначе со сбытом сельхозпродукции (хранение, перевозка на транспорте, сортировка, сушка, помывка, фасовка, упаковывание).

- Услуги, имеющие связь с обслуживанием сельхозпроизводства (агрохимические, транспортные, механизаторские, мелиоративные работы).

- Услуги, связанные с декоративным цветоводством (флористика), а также с зелёным хозяйством.

- Охота и ведение в целях получения прибыли охотничьего хозяйства.

- Обрядовые услуги.

- Производство кожи, вещей и предметов из неё.

- Вахтёрские, охранные, сторожевые услуги, уличное патрулирование.

- Оформление интерьеров в жилых помещениях, в частности, художественное оформление.

- Торговля в розницу, ведущаяся на объектах стационарного типа, обладающих торговым залом, по размеру меньшим, чем 50 м2 (на каждый объект).

- Прокат чего-либо.

- Торговля в розницу, ведущаяся через объекты стационарного типа, не имеющие торговых залов, а также через объекты нестационарного типа.

- Услуги общепита, оказываемые через объекты, где размер зала для обслуживания людей не превышает 50 м2 (на каждый из объектов).

- Услуги общепита без зала, где могли бы обслуживаться посетители.

- Услуги, связанные со скотиной (забой, выпас, перегон, перевозка).

- Заготовка, сбор растений, в частности лекарственного назначения.

- Засушивание и любая переработка овощей и фруктов.

- Изготовление хлебобулочных изделий, а также сыромолочной, молочной продукции.

- Изготовление ягодно-плодовых материалов для посадки, выращивание травяных семян, рассады овощных сельхозкультур.

- Изготовление мучных кондитерских сладостей на основе муки и хлебобулочных изделий.

- Рыболовство и разведение рыб (как на продажу, так и для спортивных состязаний).

- Лесоводство и вся иная лесохозяйственная коммерческая деятельность.

- Ухаживание за инвалидами и людьми преклонных лет.

- Отделочные работы, резка и художественная обработка камней для создания памятников.

Что такое патент для ИП можно узнать из видео.

Виды деятельности для ИП на патенте на 2018 год

В 2018 году перечень тех видов деятельности, на которые стало возможно приобрести заветный патент, увеличился с 47 до 63 — на целых шестнадцать позиций. Приводим данный перечень полностью:

Патентная система налогообложения и другие налоги

Суть патента как раз в том и состоит, чтобы облегчить и упростить налогообложение. Покупая патент, предприниматель на определённый срок освобождается от уплаты НДФЛ, НДС, налога на имущество физлиц (важное примечание: если оно не используется в рамках патентованной деятельности).

Кроме того, в Москве те, кто приобрёл патент, освобождаются от недавно внедрённого торгового сбора. В будущем торговый сбор может быть введён в Питере и Севастополе, и это тоже надо иметь в виду ИП из этих городов.

Кроме того, в Москве те, кто приобрёл патент, освобождаются от недавно внедрённого торгового сбора. В будущем торговый сбор может быть введён в Питере и Севастополе, и это тоже надо иметь в виду ИП из этих городов.

В общем, получается, что предприниматель должен платить дополнительно только страховые взносы. При этом для работников здесь действуют пониженные ставки.

Впрочем, есть исключения — это такие виды деятельности, как общепит, а также сдача недвижимости в аренду. Ставки страховых взносов предпринимателя «за самого себя» не могут быть пониженными, при их расчёте не учитывается режим налогообложения.

Отметим также, что на каждый вид деятельности нужен свой патент. Если же предприниматель занимается ещё каким-то бизнесом, на который патента нет, то ему придётся заплатить за него в рамках какого-то иного налогового режима.

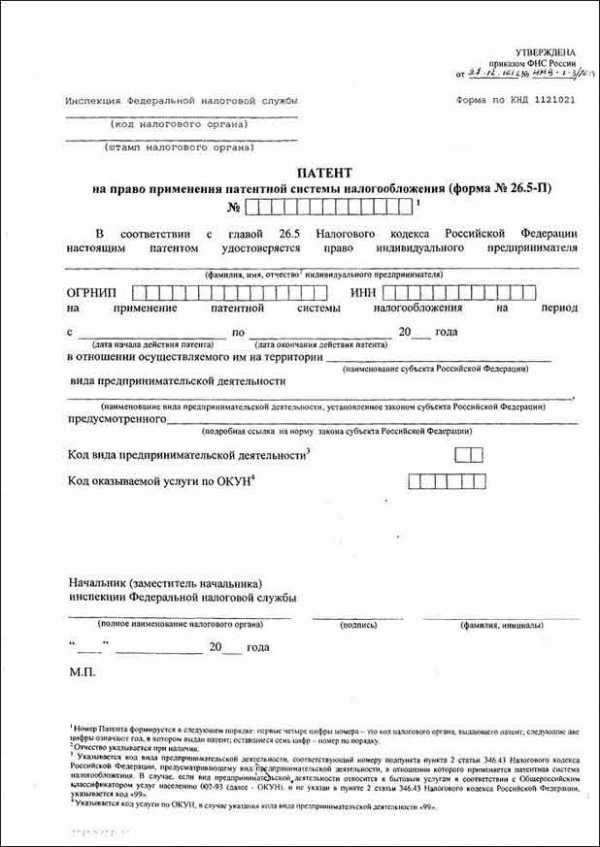

Пошаговая инструкция по получению патента для ИП

Шагов на самом деле не очень много:

Теперь можно спокойно вести бизнес. Только не нужно забывать делать записи, согласно принятым стандартам, в так называемой книге учёта доходов ИП.

О статистической отчетности для ИП в 2018 году можно узнать на нашем сайте.

О статистической отчетности для ИП в 2018 году можно узнать на нашем сайте.

О том, как закрыть ИП в 2018 году, в статье. Причины закрытия, документы, необходимые для закрытия, инструкция по закрытию, как закрыть ИП с долгами и что делать после закрытия.

Об отработке при увольнении по собственному желанию здесь.

Стоимость и оплата патента для ИП в 2018 году

Стоимость патента считается по устоявшейся формуле и пересматривается ежегодно. На сегодняшний день эта формула выглядит так:

Стоимость патента = (Дефлятор ВВП х 6% х база доходности фирмы) : 100%.

Значение дефлятора ВВП всегда можно посмотреть на портале Росстата. Дефлятор — это индекс, который отражает инфляцию в российской экономике, и его величина напрямую от уровня инфляции зависит.

Если говорить о базе доходности фирмы (или потенциально возможном доходе), то на него оказывает влияние не так уж мало факторов:

- число сотрудников, работающих на субъекте хозяйствования;

- географическое положение самого предприятия;

- размер производственной площади, используемой фирмой;

- наличие либо отсутствие транспорта и т. д.

Отметим, что самому можно не проводить все эти сложные расчёты. Есть официальный калькулятор ФНС России для этой цели.

И ещё одно: если компания уже работает долгое время, стоимость патента считается на основе выручек за прошлый год.

Что касается порядка оплаты, то он будет зависеть от того, на какой срок приобретается пациент. Когда патент берётся на срок до полугода, то можно оплатить его когда угодно, главное до окончания этого срока.

Когда патент оформляется на целый год, то одну треть от нужной суммы нужно оплатить в первые три месяца, а ещё две трети в оставшееся время. Просрочки влекут за собой санкции в виде разнообразных штрафов.

КБК патента для ИП в 2018 году

С первого января были введены новые Коды Бюджетной Классификации (принято сокращение КБК) в налоговую и пенсионный фонд. Ниже в таблице приведены КБК для патентного спецрежима налогообложения.

Остались вопросы? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

+7 (499) 577-03-71 (Москва)

+7 (812) 425-60-36 (Санкт-Петербург)

8 (800) 333-58-23 Для всех регионов!

vesbiz.ru

Как оформить налоговый патент

1. Что такое патентная система налогообложения?

Патентная система налогообложения (ПНС) — это специальный налоговый режим для индивидуальных предпринимателей. Его суть заключается в следующем: ИП покупает патент, патент освобождает его от трех видов налога:

В отношении дохода от того вида предпринимательской деятельности, на который оформлен патент.

«>налога на доходы физических лиц (НДФЛ); В отношении имущества, которое используется для получения дохода по тому виду деятельности, на который оформлен патент.

«>налога на имущество физических лиц; По тому виду предпринимательской деятельности, на который оформляется патент. Освобождение от уплаты НДС не распространяется на НДС, который нужно уплачивать при ввозе товаров на территорию России и иные другие территории, находящиеся под ее юрисдикцией.

«>налога на добавленную стоимость (НДС).

Предприниматели, работающие в Москве по патенту, также не должны уплачивать торговый сбор.

ИП остается только уплатить взносы в Пенсионный фонд и Фонд обязательного медицинского страхования — за себя и за своих работников, если они есть.

2. Кто и на какие виды деятельности может получить патент?

Применять патентную систему налогообложения могут только индивидуальные предприниматели.

Право на патент имеют ИП, у которых:

Патент можно приобрести по Виды предпринимательской деятельности, по которым можно оформить патент в Москве, утверждены законом Москвы № 53 (редакция от 23 ноября 2016 года) «О патентной системе налогообложения» от 31 октября 2012 года. Там же вы можете посмотреть размер потенциально возможного к получению годового дохода по каждому из видов предпринимательской деятельности.

«>80 видам предпринимательской деятельности . Среди них розничная торговля, бытовые услуги, пассажирские и грузовые перевозки, ремонт машин, сдача в аренду жилья, услуги нянь и репетиторов, разработка программ для ЭВМ, производство молочной продукции и другие.

Если ИП ведет несколько видов деятельности, то он может либо совместить Системы налогообложения, которые может выбрать индивидуальный предприниматель:

«>разные способы налогообложения , либо приобрести несколько патентов.

Патент нельзя оформить, если предприниматель работает по договору простого товарищества (договору о совместной деятельности) или договору доверительного управления имуществом.

3. На какой срок оформляется патент?

Патент можно оформить на любой срок от одного до 12 месяцев в пределах календарного года.

4. Как рассчитывается и сколько стоит патент?

Стоимость патента рассчитывается следующим образом:

Размер налога = (налоговая база : 12 месяцев х количество месяцев срока, на который выдан патент) х 6 %

Налоговая база (размер потенциального годового дохода) в каждом регионе своя и зависит от вида деятельности.

Чтобы точно рассчитать стоимость патента, вы можете воспользоваться сервисом на странице Департамента экономической политики и развития Москвы на mos.ru или сервисом на сайте ФНС.

Если вы приобретете патент на срок до 6 месяцев, вам нужно будет оплатить его полную стоимость не позднее срока окончания действия патента.

Если патент выдан на полгода и более, вы можете сначала (в течение 90 дней после начала действия патента) оплатить 1/3 от стоимости, а затем (до момента окончания срока действия патента) оставшуюся сумму.

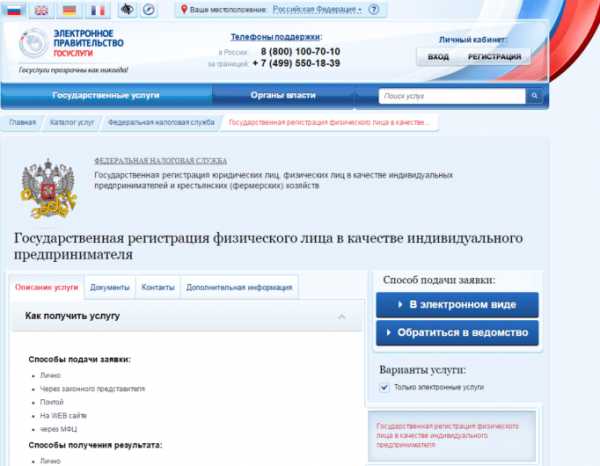

5. Как оформить патент?

Шаг 2. Подайте заявление на получение патента. Если вы планируете работать в Москве, вы можете обратиться в любую налоговую инспекцию города. Заявление нужно подавать за 10 дней до того момента, как вы планируете начать работать по патенту. Исключение — оформление патента вместе с регистрацией ИП. В этом случае документы на регистрацию в качестве индивидуального предпринимателя и заявление на получение патента подаются одновременно в ту налоговую инспекцию, где регистрируется ИП. Предварительно вы можете записаться на прием онлайн.

Шаг 3. Через 5 дней получите патент.

Шаг 4. Оплатите патент.

6. Есть ли какие-то льготы?

Да. В Москве до 2021 года действуют налоговые каникулы для тех, кто в период с марта 2015 года по настоящее время зарегистрировал ИП впервые, ведет один из Виды предпринимательской деятельности:

- Ремонт и пошив швейных, меховых и кожаных изделий, головных уборов и изделий из текстильной галантереи, ремонт, пошив и вязание трикотажных изделий.

- Ремонт, окраска и пошив обуви.

- Ремонт и техническое обслуживание бытовой радиоэлектронной аппаратуры, бытовых машин и бытовых приборов, часов, ремонт и изготовление металлоизделий, замена элементов питания в электронных часах и других приборах.

- Ремонт мебели.

- Услуги по обучению населения на курсах и по репетиторству.

- Услуги по присмотру и уходу за детьми и больными.

- Изготовление изделий народных художественных промыслов.

- Ремонт и изготовление бондарной посуды и гончарных изделий.

- Граверные работы по металлу, стеклу, фарфору, дереву, керамике.

- Ремонт игрушек.

- Изготовление и печатание визитных карточек и пригласительных билетов на семейные торжества.

- Копировально-множительные, переплетные, брошюровочные, окантовочные, картонажные работы.

- Производство и реставрация ковров и ковровых изделий.

- Проведение занятий по физической культуре и спорту.

- Занятие медицинской деятельностью или фармацевтической деятельностью лицом, имеющим лицензию на указанные виды деятельности.

- Экскурсионные услуги.

- Деятельность по письменному и устному переводу.

- у вас стало больше 15 работников (по всем видам предпринимательской деятельности);

- ваш доход превысил 60 миллионов рублей (учитывается доход как от деятельности по патентам, так и по упрощенной системе налогообложения).

- не имеют права регистрации в качестве ИП;

- не имеют наемных работников;

- уведомили органы ФНС о своей деятельности по оказанию услуг физическим лицам для их личных и домашних нужд.

- уборщики жилых помещений;

- лица, занимающиеся с людьми, нуждающимися в постоянном уходе (сиделки, няни, гувернантки);

- репетиторы.

- ремонт и пошив изделий и головных уборов из ткани, кожи и меха;

- ремонт и пошив обуви;

- услуги парикмахеров и косметологов;

- услуги прачечных и химчисток;

- изготовление и ремонт металлических галантерейных изделий, ключей и указателей;

- ремонт часов и бытовых приборов;

- ремонт мебели;

- фотоателье;

- техническое обслуживание и ремонт автомобилей, мотоциклов и различного оборудования;

- грузовые и пассажирские перевозки;

- ремонт жилых и нежилых помещений;

- монтажные, сварочные и электротехнические работы;

- остекление балконов и лоджий;

- услуги репетитора;

- услуги няни и сиделки;

- ветеринарные услуги;

- прием вторичного сырья (за исключением металлолома);

- сдача в аренду жилых и нежилых помещений, земельных участков, являющихся собственностью предпринимателя и др.

Виды предпринимательской деятельности, по которым возможны налоговые каникулы, утверждены законом Москвы № 10 (редакция от 23 ноября 2016 года) от 18 марта 2015 года «Об установлении ставок налогов для налогоплательщиков, впервые зарегистрированных в качестве индивидуальных предпринимателей и перешедших на упрощенную систему налогообложения и (или) патентную систему налогообложения».

«>17 видов предпринимательской деятельности и выбрал патентную систему налогообложения. Налоговая ставка для таких предпринимателей в течение двух лет непрерывно составляет не 6 %, а 0 %.

Также ИП на патентной системе налогообложения, если они зарегистрировали онлайн-кассу в 2018 году, могут получить налоговый вычет до 18 тысяч рублей. Его можно использовать при приобретении патента на следующий налоговый период.

7. Когда прекращается действие патента?

Срок действия патента заканчивается преждевременно, если:

В этом случае ИП переходит на общую систему налогообложения.

Также патент перестанет действовать, если вы закроете ИП.

Если предприниматель утратил право на патент либо если он закрыл ИП (и действие патента таким образом аннулировалось), новый патент по тому же виду деятельности можно получить не раньше, чем в следующем календарном году.

8. Куда обращаться с вопросами?

Вопрос о патентной системе можно задать специалистам Федеральной налоговой службы онлайн или по телефону: +7 (800) 222-22-22. Еще один вариант — обратиться в электронную приемную Департамента экономической политики и развития.

www.mos.ru

Как получить патент для самозанятых граждан в РФ в 2018 году?

В России почти 22 миллиона человек трудится в частном порядке, без регистрации. По сути, занимаясь предпринимательской деятельностью, они не платят налоги, пенсионные отчисления, страховые взносы. Из-за небольших доходов им невыгодно платить даже самые низкие налоги, поэтому они и работают как бы в теневом режиме (даже если получили свою специальность посредством переобучения в ЦЗН).

При этом данная категория населения получает наравне с официально работающими гражданами бесплатную социальную помощь от государства. Вопрос о выводе таких работающих граждан из тени становится актуальным для государства и для налогоплательщиков.

Патент для самозанятых граждан в РФ в 2018 году

Одним из первых шагов по легализации доходов самозанятых граждан стало в 2015 году предложение Правительства о введении для них патентной системы. Однако реализация этого плана застопорилась, во многом, из-за отсутствия единого подхода к определению понятия «самозанятые граждане».

Поэтому, внесение в законодательство РФ норм о налоговых каникулах и об основных критериях самозанятых, воспринято обществом, как очередной шаг в создании благоприятных условий для малого бизнеса.

Кто такие самозанятые граждане?

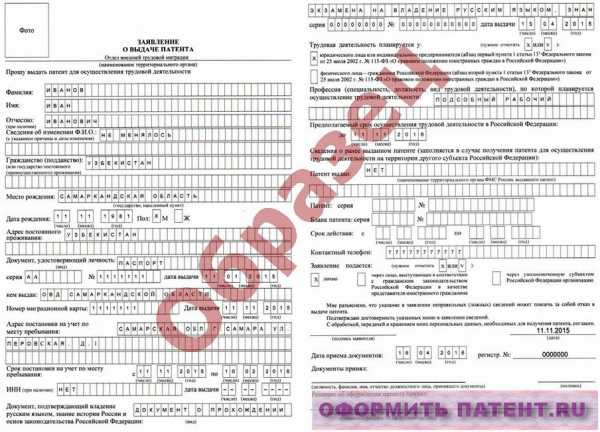

В настоящее время определение «самозанятый гражданин» существует только в одном из ГОСТов по безопасности труда, и оно принципиально отличается от параметров, указанных в Налоговом Кодексе. В соответствие с пунктом 70 статьи 217 НК РФ, самозанятыми гражданами являются физические лица, которые:

Исходя из этих формулировок, видим, что в категорию самозанятых не попадают люди, сдающие в аренду свою недвижимость, торгующие своей продукцией или получающие доход от юридических лиц.

Определения Минюста о статусе самозанятых лиц совпадают с данными критериями. Предполагается, что статус самозанятого смогут получать на постоянной основе, подтверждая его через определенный период времени. Право работы будет предоставлять патент, выдаваемый налоговой службой. Введение понятия «физического лица, осуществляющего предпринимательскую деятельность» может стать третьей формой организации предпринимательства в России.

Самозанятый гражданин и ИП – отличия

Как видно из вновь введенной нормы НК РФ и позиции Минюста, самозанятый гражданин не должен числиться в реестре индивидуальных предпринимателей. В отличии от ИП, он не должен иметь наемных работников, а производить работы или оказывать услуги может только для физических лиц, и только для их домашних и подобных нужд. Упрощена процедура регистрации, которая заменена постановкой на учет путем предоставления физическим лицом уведомления в орган ФНС.

Какими правами обладает самозанятый гражданин?

Самозанятые физические лица освобождены от уплаты налога на свои трудовые доходы (НДФЛ), которые будут получены в ближайшие два года. Эта норма зафиксирована в налоговом законодательстве РФ. Пока этим правом могут воспользоваться только три категории лиц:

Для получения права на налоговые каникулы, нужно подать уведомление в орган налоговой службы по месту жительства, а при отсутствии так называемой прописки — в любой налоговый орган по выбору. В Минюсте считают, что уведомление можно будет подавать в органы ФНС через единый портал государственных слуг, МФЦ или службу занятости.

Виды деятельности

Сколько видов деятельности надо включить в патентную систему, их конкретный перечень — эти вопросы активно обсуждаются как среди предпринимателей, так и в государственных структурах. Предлагается, например, включить в этот список деятельность в производственной, социальной и научной сферах. Пока существует только общая формулировка для всех категорий самозанятых лиц: деятельность по производству работ и оказанию услуг физическому лицу для личных, домашних и (или) иных подобных нужд.

Список профессий

На сегодняшний день профессии самозанятых представляют собой лишь три группы:

Этот список, по мнению экспертов, может расшириться в последующие годы. Решения о расширении списка, скорее всего, будут принимать субъекты РФ.

Стоимость патента для самозанятых граждан РФ 2018

В 2015 году рабочей группой, представившей законопроект о патентах для самозанятых лиц, стоимость патента была определена в 20 тысяч рублей. Однако сейчас разрабатывается проект — предложение о снижении стоимости патента до 10 тысяч рублей.

В законопроекте о патентной системе предусматривалась подача гражданином заявления для получения патента в налоговый орган, на основании которого осуществлялась бы и постановка на учет самозанятого. Действует норма, в которой основанием для постановки на учет служит уведомление, подаваемое в налоговую службу. Предполагается, что патент будет оформляться органами ФНС одновременно с постановкой физического лица на учет.

www.samso.ru

Патент для индивидуального предпринимателя на 2018 год: виды деятельности

Патентная система налогообложения – это один из специальных налоговых режимов, который отличается простотой оформления документов и небольшим размером выплат в пользу государства. Индивидуальные предприниматели могут работать с применением патента в том случае, если они осуществляют деятельность, внесенную в установленный законодателем перечень услуг, подпадающих под ПСН.

В 2015 году этот перечень включал в себя 47 различных наименований деятельности, в 2016 году – уже 63. Будут ли внесены изменения в этот список в 2018 году?

Виды деятельности ИП, позволяющие перейти на использование патентной системы

В настоящее время не принято никаких нормативных актов, вносящих изменения в установленный законодателем перечень услуг, оказываемых индивидуальным предпринимателем. Это значит, что в 2018 году он будет состоять из 63 наименований деятельности, в числе которых:

Полный перечень видов деятельности, позволяющих индивидуальному предпринимателю перейти на патентную систему налогообложения, установлен положениями п. 2 ст. 346.43 Налогового кодекса РФ.

Итак, в 2018 году существующий перечень видов деятельности, подпадающих под использование патентной системы налогообложения, не претерпит никаких изменений. Как и прежде он будет состоять из 63 наименований, перечисленных в п. 2 ст. 346.43 Налогового кодекса РФ.

111999.ru

Процедура получения патента для самозанятых граждан РФ в 2018 году

О самозанятых гражданах впервые громко заговорили в 2014 году. Это понятие охватило людей, которые занимаются трудом без привлечения наемных работников. Профессий масса: парикмахеры, няни, домашние мастера, продавцы грибов и ягод, репетиторы и т.д. Актуальность проблемы, которая не оставляет сомнений, подтолкнула законодателей к введению такого термина, как патент для самозанятых граждан РФ. В 2018 году проект закона должен пройти окончательное чтение и получить одобрение депутатов Государственной думы.

Экономисты подсчитали: объем сектора может достигать 40% — гигантские доходы, которые не охвачены налогообложением. Звучали и другие цифры. Так, в Правительстве уверяли, что 40 млн. россиян не состоят на трудовом учете. Иными словами, непонятно где заняты и как добывают средства к существованию.

Патент: что это

Определение патента и механизм использования прописаны в поправках к главе 26.5 Налогового кодекса РФ. В ноябре 2014 года законопроект приняли в первом чтении.

Патент – это документ, рассчитанный на гражданина, который занимается предпринимательской деятельностью, но не желает регистрироваться в качестве ИП. Разрешение планируют выдавать на конкретный срок по заявлению. Заявление направляют в налоговую инспекцию. Срок действия – от месяца до года. После истечения срока гражданина автоматически снимают с учета, если не поступит заявления о продлении.

Действовать документ на труд будет на территории того субъекта РФ, который его выдал. Патент для самозанятых граждан будут оформлять за плату. Величина взноса до сих пор остается предметом дискуссий. Официальные лица не раз заявляли, что сумма не превысит 20 тысяч рублей.

Отличие от ИП

Главное отличие патентной системы от учета индивидуальных предпринимателей – в простоте учета и принципе действия. Гражданину достаточно приобрести патент – и он сразу выводит деятельность «из тени». Регистрировать ИП не требуется. Оформить свидетельство о регистрации в качестве самозанятого гражданина можно будет через портал государственных услуг РФ.

Патент позволяет совмещать бизнес-деятельность и работу по трудовому договору. Тем не менее, юридический статус гражданина близок к предпринимательскому. Обладатель документа имеет право размещать рекламу, отстаивать правоту в судебных спорах, заключать договоры и т.д.

Патент разрешает три вида деятельности одновременно. При этом плановые проверки контрольно – ревизионных органов в отношении таких людей запрещены. Разрешить разработчики законопроекта намерены только в случаях, когда деятельность обладателя патента способна причинить вред жизни или здоровью окружающих.

Важное условие: нельзя использовать труд наемных работников. Работать разрешено только самому и только по тем видам деятельности, которые указаны в документе.

Особенности налогообложения

Приобретение патента само по себе является вкладом гражданина РФ в налоговую копилку. Налогоплательщиков этой категории закон освободит от подоходного, имущественного налога и НДС. Обязательными останутся взносы во внебюджетные фонды, однако, суммы включат в стоимость патента.

Заявление на следующий год гражданин должен подать не раньше, чем 1 декабря года текущего. Если срок действия патента меньше полугода, оплатить налог требуется до истечения периода. Если срок составляет от полугода до года, то треть сумма налога нужно внести в первые три месяца. Остальное – до конца срока действия.

Налоговые льготы

Налоговый кодекс РФ в 2018 году дает субъектам страны право вводить налоговые льготы для ИП – новичков, которые выбрали патентную систему налогообложения. Первые два года работы им могут предоставить «налоговые каникулы», то есть, рассчитать налог по ставке 0%.

Касается это предпринимателей, которые развивают бизнес в приоритетных для региона отраслях. К этой категории льготников относятся и самозанятые граждане, если деятельность, которую они выбрали, попадает под категорию приоритетной.

Патентную систему налогообложения государство рассматривает не только, как способ легализовать миллионы «теневиков». Это наиболее легкая форма адаптации к деловому сообществу. Труд по такой схеме стимулирует развитие предпринимательства, позволяя новичкам работать в «тепличных» условиях с минимальными денежными рисками.

turdocs.com

Сколько стоит патент репетитора?

- Главная→

- Статьи→

- Сколько стоит патент репетитора?

Согласно законодательству РФ, репетиторы должны проходить регистрацию в качестве ИП. При этом частные преподаватели могут использовать общую, упрощенную или патентную систему налогообложения.

Разрешение на работу репетитора

Чтобы получить патент для ИП на оказание образовательных услуг, необходимо обратиться в налоговую службу. Можно выбрать отделение по месту регистрации в качестве индивидуального предпринимателя или филиал в субъекте РФ, где вы планируете проводить занятия. Важно помнить, что действие такого разрешения будет распространяться исключительно на тот субъект, где оно было получено.

Патентная система налогообложения была разработана и введена в действие недавно, поэтому регулярно претерпевает изменения. В 2016 году оформить разрешение могли индивидуальные предприниматели, которые использовали труд не более 15 наемных работников.

Расчет стоимости

Нельзя назвать единую стоимость патента для всех российских репетиторов. Она зависит от ряда факторов. Для расчета можно использовать формулу: СП=БД (ПД)*6 %, где:

• СП — это полная стоимость патента на год; • БД — базовая доходность для выбранного вида деятельности (также называется ПД — потенциальным доходом);

• 6 % — коэффициент налоговой ставки.

Важно отметить, что для каждого региона и вида предпринимательской деятельности БД определяется индивидуально. Кроме того, на эту величину влияет количество наемных работников, труд которых использует предприниматель. При этом если в течение года количество сотрудников уменьшилось, патент остается тем же, а если увеличилось, необходимо получать другой, более дорогой.

Все репетиторы могут приобрести патенты на несколько месяцев или 1 год. Это позволяет экономить на уплате налогов за летний период, когда многие не проводят занятия. Чтобы рассчитать стоимость разрешения на ведение образовательной деятельности только на какое-то количество месяцев, нужно использовать следующую формулу:

СП=БД (ПД):12*К1*6 %, где:

• 12 — общее число месяцев в году; • К1 — число месяцев, в которые планируется использовать патент и проводить занятия.

Преимущества приобретения патента

Чтобы использовать патентную систему налогообложения, преподаватель обязательно должен зарегистрироваться в качестве ИП. После оформления образовательной деятельности вы сможете:

• официально подтвердить свой трудовой стаж через факт госрегистрации и уплаты страховых взносов в ПФ;

• получать доход официально и при этом не бояться совмещать основную работу в школе, вузе или любом другом учреждении с частными уроками;

• заключать договоры на ведение образовательной деятельности;

• принимать оплату услуг от юридических лиц;

• легально рекламировать свои услуги;

• демонстрировать подтвержденный доход в банках при оформлении кредитов;

• чувствовать себя полноправным участником общества и законопослушным гражданином.

Нажимая на кнопку, вы даете согласие на обработку своих персональных данных и соглашаетесь с Условиями использования.Как стать легальным репетитором в Москве

Введение ЕГЭ привело к неожиданным последствиям. В настоящее время каждый второй школьник, готовясь к сдаче экзаменов, занимается у частного репетитора. В результате оборот рынка частных образовательных услуг в России превысил 30 миллиардов рублей. «Лента.ру» выяснила, сколько частников работает в столице, как много они зарабатывают и как им получать зарплату, не нарушая закон.

По данным опроса фонда «Общественное мнение» (ФОМ), проведенного в 2015 году, лишь 37 процентов родителей выпускников школ сообщили, что их дети не пользовались услугами репетиторов в последние два года обучения. В то же время в 2012 и 2014 годах таких школьников было 58 и 55 процентов соответственно.

Рассказывая о причинах, побуждающих их к найму репетиторов, родители указывают подготовку к вступительным экзаменам в вуз или другое учебное заведение (56 процентов респондентов), и только 11 процентов семей нанимают преподавателей, чтобы дети лучше усваивали школьную программу. В список самых популярных предметов у репетиторов попали иностранный язык (12 процентов родителей школьников и 36 процентов родителей абитуриентов) и математика (12 и 37 процентов соответственно), русский язык оказался на третьем месте (9 и 12 процентов соответственно).

В 2013 году компания inFOLIO Research Group представила собственное исследование рынка репетиторских услуг, выяснив, что в 2012-м преподаватели заработали около 26 миллиардов рублей — на 14 процентов больше, чем годом ранее. Если оценки экспертов верны, то в 2015 году эта сумма перевалила за 30 миллиардов рублей.

Исследовательский центр рекрутингового портала Superjob в июне 2015 года выяснил, что репетиторы в Москве зарабатывают в три раза больше школьных учителей. Официальный педагогический оклад составляет от 35 до 60 тысяч рублей, в то время как частник, проводя ежедневно по четыре занятия, может заработать от 80 до 160 тысяч рублей в месяц.

По данным Ассоциации репетиторов, в 2015 году только 9 процентов репетиторов-частников были сотрудниками вузов: 11 процентов — это школьные учителя, 20 процентов — студенты. Подавляющее большинство составили частные педагоги, всю жизнь работавшие с учениками индивидуально, — таких насчитали 55 процентов.

Студент МГИМО Добрыня Щербаков, преподающий английский язык в свободное от учебы время, в беседе с «Лентой.ру» отметил: «Это выгодная подработка, но, чтобы превратить репетиторство в основное место работы, нужно любить это дело и делать больший упор в педагогику, методологию преподавания, чем в языкознание». Говоря о легализации своей профессии, он добавил: «Если бы это было моим основным местом работы, я бы точно озаботился патентом».

В беседе с «Лентой.ру» директор школы №2095 «Покровский квартал» Илья Новокрещенов заметил, что зачастую вклад репетиторов в подготовку школьников не такой большой, как может показаться, что подтверждается исследованием, проведенным НИУ-ВШЭ. Он добавил: «В современном обществе репетиторство превратилось в своего рода психотерапию для родителей, которые, безусловно, хотят, чтобы их дети получили самое качественное образование. Родители думают: если они наняли репетитора, то исполнили свой долг. Однако качественное образование ребенку способна дать и современная школа, ее профессиональные преподаватели, поэтому мы работаем на то, чтобы репетиторство сходило на нет, а ребенок получал все необходимые знания в стенах учебного заведения».

Алексей Рытов, ректор Московского института открытого образования, занимающегося повышением квалификации учителей, в разговоре с «Лентой» также заметил, что, по его мнению, в столице необходимости в репетиторах нет, ведь московские школьники демонстрируют великолепные результаты на международных и общероссийских олимпиадах, поэтому способны поступить в лучшие вузы, опираясь на школьные знания. «Качественное образование в школе само по себе нивелирует потребность в репетиторстве», — подчеркнул эксперт.

В свою очередь заместитель директора Городского методического центра Андрей Лукутин обратил внимание, что репетиторы и школьные учителя преследуют разные цели и выполняют разные функции. «Репетиторов не интересует ничего, кроме высоких баллов на экзаменах, ведь от этого зависят его деньги, приток новых клиентов, и они мало заботятся о том, что будет со школьником до и после вступительных испытаний. Поэтому школьные преподаватели и репетиторы – конкуренты в целеполагании», — заключил он в разговоре с «Лентой».

По действующему закону частная преподавательская деятельность лицензированию не подлежит, если речь идет просто об индивидуальных занятиях. Но если нанять репетитора по трудовому договору (что дает больше гарантий обеим сторонам), частные уроки можно квалифицировать как «незаконную предпринимательскую деятельность» и привлечь преподавателя к уголовной ответственности.

Чтобы стать легальным преподавателем, нужно зарегистрироваться в качестве индивидуального предпринимателя и приобрести патент. В новом году репетиторов ждут хорошие новости: в начале ноября 2016 года Минфин представил поправки в Налоговый кодекс о двухлетних налоговых каникулах для самозанятых граждан, в перечень попали и репетиторы, которых освободят от уплаты налогов до 2019 года.

Именно репетиторы уже сейчас являются самыми активными оформителями патентов в столице: с 2015 года число индивидуальных предпринимателей в социальном секторе, работающих по патентной системе налогообложения (ПНС), выросло с 1734 до 2647 человек, из них тысячу разрешений получили преподаватели-частники. Помимо них, в списке фитнес-тренеры (более 600 разрешений), художники-оформители (528), переводчики (248), няни и сиделки (155).

Стоимость патента составляет 1,5 тысячи рублей в месяц или 18 тысяч рублей в год. Эта сумма покрывается в два платежа — 6 тысяч рублей в течение 90 дней после начала действия патента, затем 12 тысяч рублей — до окончания его срока. Опытный преподаватель окупает годовой патент за 2-3 занятия.

Для перехода на патентную систему нужно обратиться в налоговую службу не позднее чем за 10 дней до начала деятельности. Заявление можно скачать на сайте налоговой службы. ФНС обязана выдать документ в течение пяти дней. Если патент оформлен на срок до шести месяцев, то налог нужно оплатить полностью до окончания его действия. Если же документ выдан на 6-12 месяцев, заплатить за него можно в два этапа: треть суммы — не позднее 90 календарных дней после начала действия, остальное — не позднее окончания срока.

Москвичи подают заявление по месту жительства. Предприниматели, которые зарегистрированы в другом регионе, но будут вести дело в столице, могут обратиться в любую налоговую инспекцию.

Как репетитору крепко спать по ночам?

Учитель, который регулярно оказывает услуги репетитора и получает за это вознаграждение, но никак официально не оформил эту свою деятельность, тем самым совершает административное правонарушение (незаконное предпринимательство) и может быть оштрафован. Как этого избежать?

Что говорят законы?

В основном деятельность репетитора является возмездной и регулируется Главой 39 Гражданского Кодекса Российской Федерации (далее - ГК РФ). По договору возмездного оказания услуг исполнитель обязуется по заданию заказчика оказать услуги, а заказчик обязуется оплатить эти услуги (статья 779 ГК РФ). Таким образом, репетиторство – это деятельность по оказанию платных образовательных услуг.

Согласно Закону от 29 декабря 2012 года № 273-ФЭ «Об образовании в Российской Федерации» образовательная деятельность может осуществляться только образовательными организациями и индивидуальными предпринимателями (статья 21).

Репетитор, который хочет работать в законном поле и крепко спать по ночам, может зарегистрироваться как индивидуальный предприниматель (ИП) или оформиться на работу в репетиторское агентство.

Как репетитору зарегистрировать статус ИП?

Учителей, желающих зарабатывать репетиторством, пугает процедура регистрации ИП. Многие уверены, что это сложно, долго и мучительно. Но это не так.

Для начала нужно подготовить документы:

- заявление о госрегистрации физлица в качестве индивидуального предпринимателя (шаблон есть на сайте федеральной налоговой службы); • ИНН; • паспорт и его ксерокопию;

• квитанцию об оплате госпошлины в размере 800 рублей.

Заявление подписывается в присутствии должностного лица регистрирующего органа.

Пакет подготовленных документов нужно предъявить в ИФНС по месту прописки. Взамен выдается расписка, в которой указаны сроки получения регистрационных документов (обычно через 3 рабочих дня).

Репетитор имеет право вести деятельность без печати и банковского счета (хотя он может понадобиться, если репетитор планирует получать безналичное вознаграждение), может использовать общую, упрощенную или патентную систему налогообложения.

Есть ресурсы, которые помогут разобраться с налогами: в первую очередь, это калькулятор на сайте налоговой службы и электронные бухгалтерии. Это не очень сложно – разобраться с тем, когда и как оплачивать налоги с доходов от репетиторской деятельности. Но если репетитору совсем не хочется в это вникать, то имеет смысл использовать патентную систему налогообложения. Основное преимущество - приобрести патент можно на любой срок от 30 дней до года. К тому же налоговую отчетность по полученной прибыли сдавать не надо.

Патент репетитора – зачем и как?

Покупка патента — это и есть оплата налога с дохода от будущей деятельности. Купив патент, репетитор не платит НДФЛ и НДС.

Владельцу патента нужно выполнить два условия:

- Не нанимать более 15 сотрудников;

- Максимальная сумма доходов за год не должна превышать 60 миллионов рублей.

Для получения патента потребуются только паспорт (+копия) и заявление.

Стоимость патента можно рассчитать на сайте ФНС.

Зачем еще нужен такой патент? Оформив его, репетитор может: • официально подтвердить свой трудовой стаж; • не бояться совмещать основную работу в школе, вузе или любой другой образовательной организации с частными уроками; • заключать договоры на ведение образовательной деятельности; • принимать оплату услуг от юридических лиц; • легально рекламировать свои услуги;

• оформлять в банке кредит, демонстрируя подтвержденный доход.

Еще один путь легализации, самый простой

В конце прошлого года Совет Федерации одобрил поправки в налоговый кодекс, в том числе и о так называемых «налоговых каникулах для самозанятых граждан». Согласно этим поправкам самозанятые граждане (например, няни и репетиторы) должны встать на учет в налоговых органах, после чего им не придется платить налоги на протяжении 2017-2018 годов. По истечении данного срока они должны будут решить – прекратить заниматься своей деятельностью или стать индивидуальным предпринимателем.