Налоговая задолженность по годам

Как проверить задолженность по налогам

Задолженность по налогам — это невыполненные обязательства перед бюджетом государства. Обязательные платежи необходимо уплачивать своевременно, не дожидаясь, когда задолженность перед бюджетом по налогам будет взыскана принудительно. В статье расскажем, как проверить, есть ли задолженность по налогам, в том числе через интернет-сервисы, а также поясним, почему важно перечислять обязательные платежи своевременно.

Физические лица самостоятельно уплачивают в бюджет следующие налоги:

- налог на имущество;

- транспортный;

- земельный;

- НДФЛ, не удержанный налоговым агентом.

Имущественные платежи уплачиваются на основании уведомлений, которые должен прислать налоговый орган (ст. 363, 397, 409 НК РФ). Но если у вас есть имущество, а уведомление от ФНС не пришло, это не значит, что обязанность перечислить обязательные платежи отсутствует. Уведомление могло потеряться, ГИБДД или органы, осуществляющие кадастровый учет недвижимости, могли не передать сведения в ИФНС. Налоговые органы могут взыскать недоимку за предыдущие три года, а также начислить пени за просрочку.

Чтобы избежать таких последствий, при неполучении уведомлений необходимо обратиться в ФНС, узнать задолженность и погасить ее.

Как узнать, есть ли задолженность по налогам, не выходя из дома

Иногда нет возможности лично посетить налоговую инспекцию. Существуют несколько официальных бесплатных интернет-сервисов, куда информацию о недоимке налогоплательщиков выкладывает налоговая служба. Узнать задолженность по налогам можно посредством этих бесплатных интернет-сервисов:

- личный кабинет налогоплательщика на официальном сайте ФНС;

- портал государственных услуг;

- онлайн-банки большинства крупных кредитных организаций.

Рассмотрим более подробно, как найти эти сервисы и как ими воспользоваться.

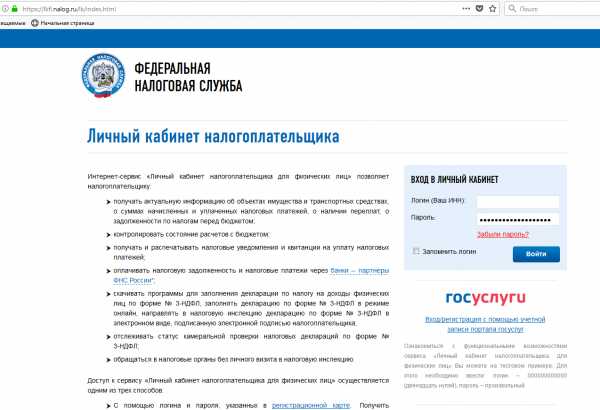

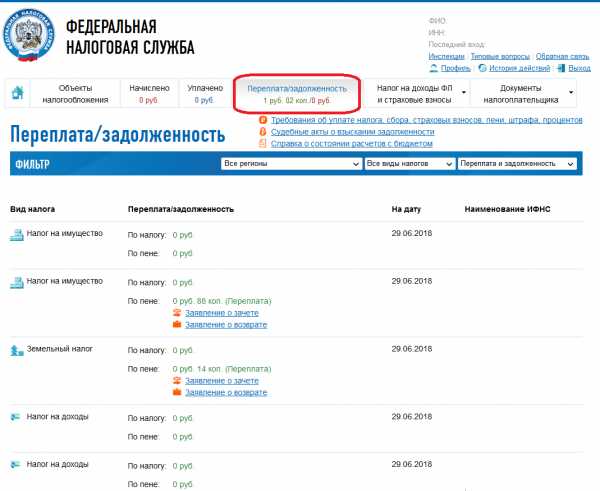

Официальный сайт ФНС: проверить задолженность

ФНС активно внедряет сервисы личных кабинетов налогоплательщиков для физических, юридических лиц и индивидуальных предпринимателей. Для физических лиц сервис можно найти на сайте ФНС в разделе «Личный кабинет». Для получения доступа необходимо иметь регистрацию на сервисе «Госуслуги» или посетить лично любую инспекцию и получить логин и пароль для доступа.

Информация в ЛК налогоплательщика всегда актуальна. Для получения подробной информации о налоговых платежах перейдите на закладку «Переплата/задолженность».

Кроме того, в личном кабинете размещена информация об объектах налогообложения.

Посредством личного кабинета налогоплательщика можно не только посмотреть сведения о недоимке, но также сформировать платежные документы и оплатить недоимку через банки-партнеры.

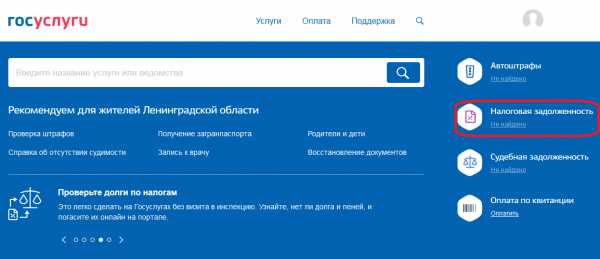

Интернет-портал государственных услуг

Если вы зарегистрированы на портале «Госуслуги» и имеете подтвержденную учетную запись, то в вашем личном кабинете обязательно будет отражена информация о наличии налоговой недоимки. Зайдите в систему.

И справа в личном кабинете увидите перечень долгов по платежам, в том числе в налоговые органы.

Перейдя в соответствующий раздел и выполнив поиск по ИНН, получите более подробную информацию по недоимке в разрезе видов налогов.

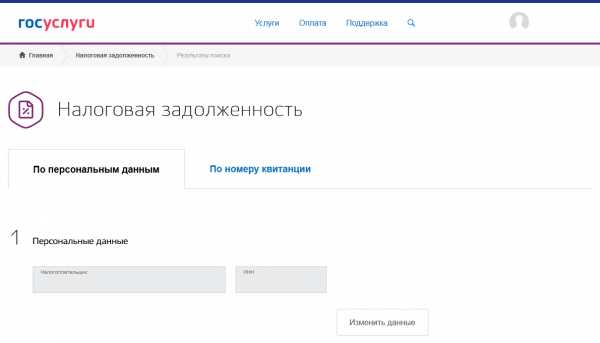

Онлайн-банки

Многие банки реализовали в своих сервисах онлайн-банкинга не только возможность оплаты недоимки в бюджет, но и поиска информации о наличии налоговой недоимки. Расскажем, где посмотреть задолженность по налогам на примере «Сбербанк Онлайн» и «Интернет-банка Тинькофф».

Сбербанк Онлайн

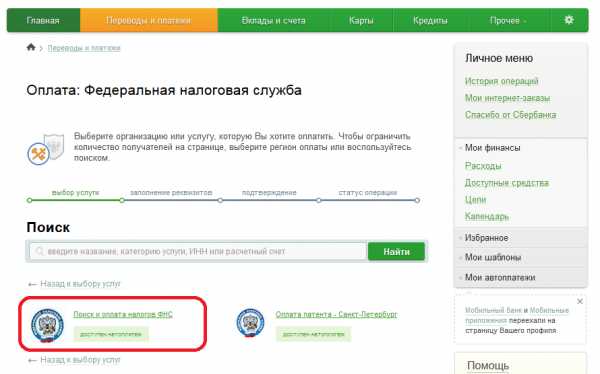

После входа в личный кабинет переходим в раздел «Переводы и платежи» и находим подраздел «Федеральная налоговая служба».

В открывшемся окне выбираем «Поиск и оплата в ФНС».

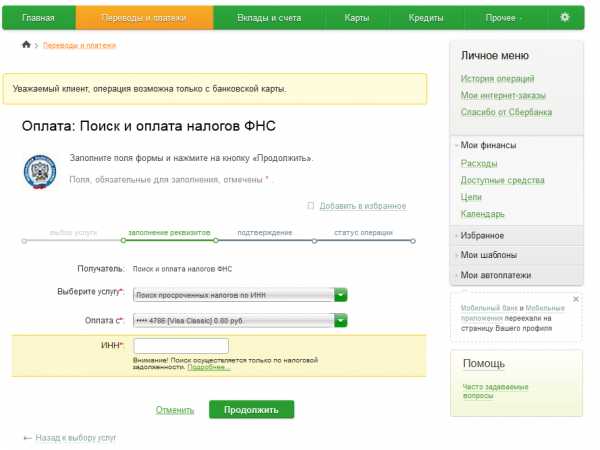

Введя свой ИНН в открывшейся форме, вы получите информацию о задолженности.

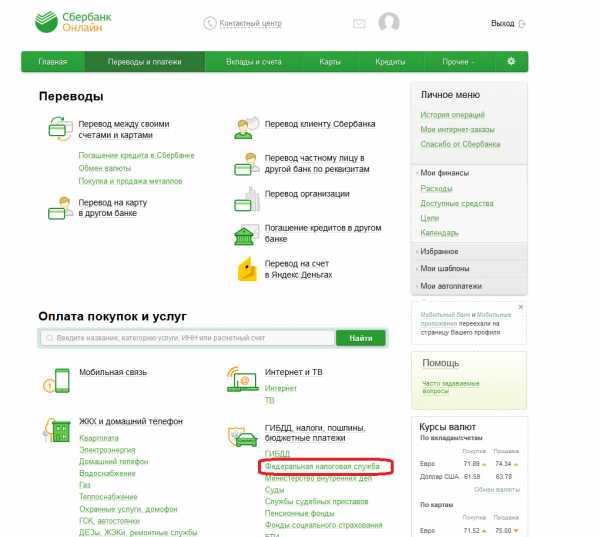

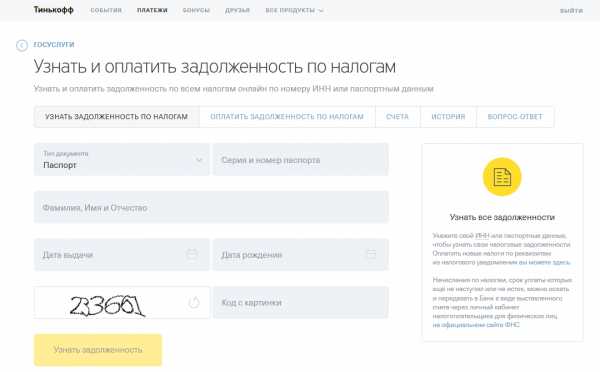

Интернет-банк Тинькофф

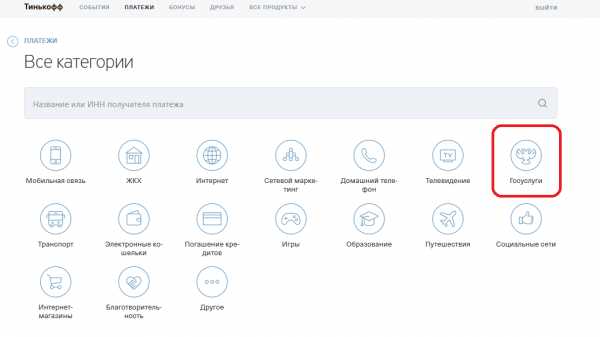

Процесс в целом аналогичен. В разделе «Платежи» находим подраздел «Госуслуги».

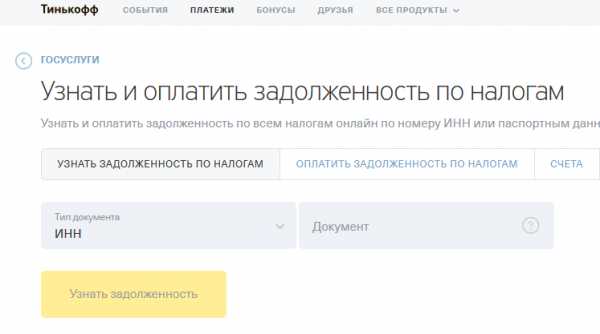

Поиск сведений о недоимке возможен по ИНН.

А также по паспортным данным.

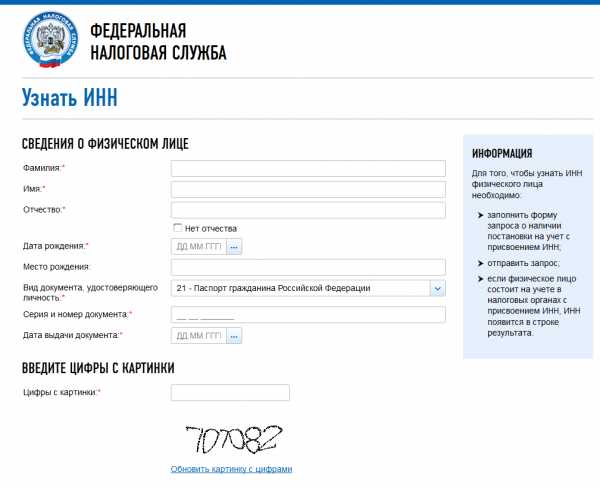

Как узнать свой ИНН

Как видно из описания, для поиска данных о недоимке по обязательным платежам необходимо знать ИНН. А что делать, если вам он неизвестен. Опять же, все можно узнать через официальный сайт ФНС nalog.ru, воспользовавшись онлайн-сервисом «Узнай ИНН».

Чтобы узнать искомые данные, необходимо занести в предлагаемую форму Ф.И.О., дату рождения и паспортные данные. Сервис выполнит поиск по базе ФНС и выдаст искомый ИНН.

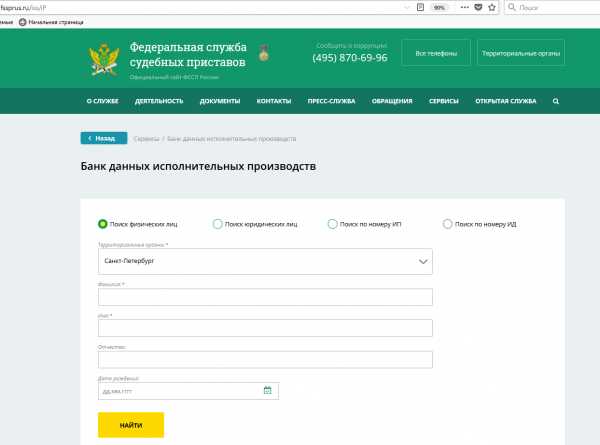

Оплата задолженности по налогам

Обнаружив наличие налоговых долгов, их необходимо оплатить. За каждый день просрочки платежа начисляется пени исходя из ставки рефинансирования ЦБ. Также если долгое время налогоплательщик игнорирует обязанность, то ИФНС может осуществить взыскание задолженности по налогам в судебном порядке. Наличие долгов, переданных на взыскание судебным приставам, можно также проверить. В этом поможет портал «Госуслуги» или электронный сервис на официальном сайте ФССП РФ.

Если же вы не согласны с тем, что показала проверка задолженности по налогам, то необходимо не затягивая обратиться в налоговую инспекцию и разобраться в причинах возникновения долгов. Могли потеряться ваши платежи по причине ошибки в квитанции или налоговикам были переданы неверные сведения о находящихся в собственности недвижимости или транспортного средства. Для исправления ошибок необходимо посетить ИФНС по месту жительства или написать обращение через личный кабинет налогоплательщика.

Закон о списании задолженности по налогам

Случаи, когда задолженность по налогам признается безнадежной к взысканию и списывается, установлены НК РФ. К таким случаям, в частности, относятся (ст. 59 НК РФ):

- ликвидация организации;

- признание ИП банкротом;

- смерть физлица;

- принятие судом акта об утрате налоговым органом права взыскать недоимку в связи с истечением срока взыскания.

Однако в 2018 году, в связи с принятием ряда законодательных актов, ожидается списание налоговой задолженности и по иным основаниям. Подробнее об этом напомним в нашем материале.

Списание задолженности по имущественным налогам физлиц

Что касается физических лиц, не являющихся ИП, то ФЗ о списании задолженности по налогам от 28.12.2017 № 436-ФЗ признает безнадежной образовавшуюся по состоянию на 01.01.2015 недоимку по транспортному налогу, налогу на имущество, земельному налогу, а также пеням по этим налогам (п. 1 ст. 12 Федерального закона от 28.12.2017 № 436-ФЗ). Следовательно, такие долги физлиц подлежат списанию. При этом для заявления о списании задолженности по налогам образец приводить не будем, поскольку списание безнадежной задолженности будет производиться налоговой инспекцией самостоятельно и без участия налогоплательщиков.

Важно помнить, что для того, чтобы быть списанной, налоговая задолженность должна числиться по состоянию на 01.01.2015. Ведь, скажем, списание транспортного налога (задолженности) физических лиц в 2018 году за 2014 и последующие годы законодательно не предусмотрено, поскольку отражен этот налог в качестве задолженности будет уже после 01.01.2015.

НДФЛ физлиц тоже спишут?

Что касается НДФЛ, то списание задолженности по налогам с физических лиц предусмотрено в отношении их доходов, полученных с 01.01.2015 до 01.12.2017, но при получении которых НДФЛ не был удержан налоговым агентом, а сам налоговый агент о невозможности удержания НДФЛ сообщил в налоговую инспекцию. При этом так называемая «налоговая амнистия» по НДФЛ не распространяется на следующие доходы (пп. «г» п. 2 ст. 2 Федерального закона от 28.12.2017 № 436-ФЗ):

- в виде вознаграждений за выполнение трудовых или иных обязанностей, выполнение работ, оказание услуг;

- в виде дивидендов и процентов;

- в виде материальной выгоды, определяемой в соответствии со ст. 212 НК РФ;

- в натуральной форме, определяемых в соответствии со ст. 211 НК РФ, в т.ч. подарков, полученных налогоплательщиками от организаций или ИП;

- в виде выигрышей и призов, получаемых в проводимых конкурсах, играх и других мероприятиях.

Списание задолженности по налогам ИП: ПФР тоже участвует

Закон о списании задолженности по налогам с 2018 года (Федеральный закон от 28.12.2017 № 436-ФЗ) предусматривает, что в отношении ИП, а также лиц, утративших статус ИП, признаются безнадежными и списываются образовавшиеся на 01.01.2015 долги (в т.ч. пени и штрафы) по любым налогам (за исключением НДПИ, акцизов и налогов, подлежащих уплате в связи с перемещением товаров через границу РФ) (п. 2 ст. 12 Федерального закона от 28.12.2017 № 436-ФЗ).

Кроме того, у ИП будет списана задолженность по страховым взносам, которая образовалась до 2017 года, а также пени и штрафы по такой задолженности (ст. 11 Федерального закона от 28.12.2017 № 436-ФЗ).

Списание налоговой задолженности юрлиц в 2018 году

В отношении организаций предусмотрено списание следующих недоимок (ч. 3.1 ст. 4 Федерального закона от 03.07.2016 № 243-ФЗ, п. 2 ст. 6, ст. 7 Федерального закона от 28.12.2017 № 436-ФЗ):

- недоимка по страховым взносам, пени и штрафы с нее, которые образовались по состоянию на 01.01.2017, данные о которых были переданы налоговикам от ПФР и ФСС, а налоговые органы утратили возможность взыскания этих сумм;

- суммы страховых взносов, пеней и штрафов, которые были доначислены ПФР и ФСС в 2017-2018 годах за периоды, истекшие до 01.01.2017, но по ним истек срок взыскания до даты подписания акта приема-передачи данных в налоговые органы.

Обращаем внимание, что конкретные сроки списания задолженности по налогам в 2018 году не установлены.

Также читайте:

Задолженность по транспортному налогу

Юридическая помощь должникам

Владельцы автомобилей обязаны уплачивать транспортный налог. Если же по каким-либо причинам собственник автомобиля не платит транспортный налог физических лиц, то образуется задолженность и налоговая инспекция будет применять меры к принудительному взысканию долга. Как избежать задолженности по транспортному налогу и что делать, если долг уже имеется, пойдёт речь в данной статье.

Транспортный налог — это региональный налог, по которому общие правила установлены Налоговым кодексом РФ, а особенности уплаты налога (ставки, льготы, порядок уплаты) определяются законами субъектов РФ (республики, края, области).

Транспортный налог относится к виду имущественных налогов, наряду с земельным налогом и налогом на недвижимость. Поэтому налогоплательщику придёт по почте требование об уплате имущественных налогов. При этом налоговым периодом, за который исчисляется налог, является календарный год. Так, в 2016 г. налогоплательщики получат налоговое извещение об уплате транспортного налога за 2015 г. И в этом году нужно будет уплатить транспортный налог до 01.12.2016.

|

Важно! В прошлом году срок уплаты имущественных налогов был до 01.10.2015 .

До середины года большинство налогоплательщиков получат данные налоговые извещения и будет продолжительное время для уплаты транспортного налога (до 01.12.2016).

Льготы по автотранспортному налогу устанавливаются региональным законом. Например, некоторые регионы установили льготы для инвалидов, участников ВОВ и боевых действий, ветеранов труда и др.

Важно! Конкретный список льготников нужно узнавать в налоговой инспекции по месту жительства т. к. в разных регионах список льготников может отличаться.

При этом для получения льготы по транспортному налогу гражданин должен обратиться с заявлением в налоговую инспекцию с паспортом и льготным документом (справка об инвалидности, удостоверение ветерана).

Если налогоплательщик, имеющий право на льготу, не обратится в налоговую инспекцию, то ему будет начисляться задолженность по транспортному налогу.

Важно! Льгота распространяется, как правило, на один автомобиль. И если гражданин владеет несколькими автомобилями, то за второй автомобиль он обязан платить налог.

Кроме этого, важно знать, что дорожный налог обязан платить именно собственник авто, а не гражданин, фактически управляющий транспортным средством. Поэтому, если автомобиль продан по генеральной доверенности, без снятия с учёта в ГАИ, то транспортный налог будет приходить по прежнему гражданину, на ком зарегистрирован автомобиль в ГИБДД.

В некоторых регионах на автомобили старого производства не начисляется транспортный налог, как правило, это касается автомобилей старше 25 лет, отчитывая от года выпуска.

Важно!Действует ли в вашем регионе данное правило (о старых автомобилях) нужно уточнять в налоговой инспекции вашего района.

Также налогоплательщик должен знать, что если он владеет автомобилем и ему не приходит транспортный налог, то стоит обратиться в налоговую инспекцию и уточнить, почему не приходит налоговое извещение т. к. возможно, письмо до гражданина не дошло, а задолженность по налогу начисляется.

Федеральная налоговая служба имеет сайт в интернете, где можно узнать справочную информацию о налогах и работе налоговых инспекций.

Налогоплательщик может перейти на данный сайт по следующей ссылке - https://www.nalog.ru

Кроме этого, можно обратиться в любую налоговую инспекцию, при себе имея паспорт, и получить код доступа к личному кабинету налогоплательщика. И через интернет можно отслеживать в своём личном кабинете информацию о начисленных налогах, объектах налогообложения, информацию о льготах по налогам, а также можно онлайн оплатить начисленный налог.

Срок давности по налогу на автомобиль

Итак, каждый владелец автомобиля получит в этом году извещение об уплате транспортного налога и в этом году нужно будет провести оплату до 01.12.2016.

Если налогоплательщик не оплатит налог до указанной даты, то налоговая инспекция начнёт начислять штрафные санкции (пеню) за задолженность, которая установлена в законе в размере 1/300 ставки рефинансирования Центрального Банка РФ за каждый день просрочки (ставка рефинансирования в настоящее время равна 11% годовых).

Кроме этого, налогоплательщик получит повторное извещение об обязательности уплаты транспортного налога. При этом налоговая инспекция может требовать уплаты транспортного налога не более чем за 3 календарных года, предшествующих году оплаты текущего налога. Например, в 2016 г. налоговая инспекция может прислать требование об уплате налога за 2015, 2014 и 2013 гг. и налогоплательщик обязан уплатить транспортный налог за данный период. При этом требовать уплаты налога за более ранний период (2012,2011 гг. и.т.д.) налоговая инспекция не имеет права – это связано со сроком исковой давности.

Обсудить проблему с юристом

Судебная процедура взыскания налоговой задолженности

Если и после повторного извещения гражданин не оплатит транспортный налог, то налоговая инспекция начинает процедуру судебного взыскания долга. При этом помимо суммы налога, пени, на гражданина должника может быть наложена обязанность по погашению судебных издержек (госпошлина).

Если после судебного решения о взыскании налога, должник не исполнит решение суда, то принудительно исполнять решение суда будут судебные приставы исполнители. Они могут наложить удержание до 50% зарплаты должника, наложить арест на счета в банке должника и списать полностью или частично со счёта сумму долга. А также на должника могут быть наложены определённые ограничения, например, запрет на выезд за границу.

Итак, если гражданин владеет автомобилем, то он должен в установленный срок платить транспортный налог. Если у владельца машины имеется льгота, то нужно представить в налоговую инспекцию копии льготных документов. Если автовладелец продаёт автомобиль, то лучше оформлять сделку договором купли-продажи со снятием автомобиля с учёта в ГИБДД. Поскольку, если будет оформлена генеральная доверенность с правом продажи автомобиля, то налог будет приходить гражданину, на кого автомобиль зарегистрирован в ГАИ.

Данная статья рассказывает об особенностях начисления, уплаты транспортного налога и даёт практические рекомендации, как избежать задолженности по транспортному налогу.

ВНИМАНИЕ! В связи с последними изменениями в законодательстве, информация в статье могла устареть! Наш юрист бесплатно Вас проконсультирует - напишите в форме ниже.

Обсудить проблему с юристом

Особенности налоговой задолженности физические лиц - Юрпомощь

Если налогоплательщик не вносит оплату своевременно, то ему могут быть начисленные пени за неуплату, которые исчисляются особым способом. Начисленная сумма пени прибавляется к сумме основного долга. Также стоит отметить, что налоговый орган может начислять пени не только на сумму долга, но и на начисленные штрафы, если они небыли погашены своевременно.

Для определения суммы принимают во внимание две даты: непосредственной даты оплаты и законодательно установленной, до которой налогоплательщик должен был погасить налог. В большинстве случаев пени начисляются за каждый просроченный день.

Для определения размера пени используют величину, равную 1/300 от актуальной ставки рефинансирования, которая действует на отчетную дату.

Формула расчета выглядит следующим образом:

Пеня = (Общая сумма налога * количество просроченных дней * актуальная ставка рефинансирования Центрального Банка) : 300.

Санкции при неуплате налогов

Помимо пеней к должнику, будет быть применена еще одна форма материального наказания – это штрафы. Размеры и способы начисления строго определяются 122 статьей Налогового кодекса. Нарушителю могут быть начислены штрафы, в размере 20% от суммы недоимки. Если выяснится, что действия должника носили умышленный характер, то размер санкций увеличивается до 40%.

Согласно ст. 59 Налогового кодекса безнадежными к списанию признаются недоимка, начисленные пени и штрафы, которые числятся за налогоплательщиком, в следующих случаях:

- Ликвидация организации, в соответствии с законодательством РФ. В этом случае компания не может погасить долг, по причине недостаточности имущества и денежных средств.

- Признание банкротом индивидуального предпринимателя, в части недоимки, непогашенной по причине недостаточности имущества.

- Принятием судом акта, согласно которому налогоплательщик освобождается взыскания долга в связи с истечением срока взыскания.

- Смерти физического лица.

Также считаются безнадежными к списанию штрафы и пени, в случае если на момент принятия решения их уже списали финансовые компании, которые ликвидированы.

Порядок списания недоимки, признанные безнадежными к списанию, предусмотрены 59 статьей Кодекса.

Пресекательный срок

Многих налогоплательщик интересует вопрос, а есть ли предельный срок, в течение которого налогоплательщики могут требовать оплаты долга. Если внимательно изучить Налоговый Кодекс РФ, то можно понять, что точного срока не существует, а такой срок обязательно должен быть.

Тем не менее, на практике зачастую налоговые органы считают, что выставлять требования об уплате налогов и пеней они могут в любое время.

В связи с этим многие налогоплательщики получают требование налоговых органов, за прошедшие года. Возникает вопрос, законно ли данное требование, со стороны сотрудников налоговой службы? Также не ясно, всем известный срок исковой давности, равный 3 года распространяется на налоговые правонарушения?

Стоит отметить, что срок исковой давности, равный 3 годам установлен для гражданских правонарушений, о чем прописано в ст. 196 Гражданского кодекса РФ. Что же касается налоговых правоотношений, то тут стоит внимательно изучить п.3 ст. 2 Гражданского кодекса. Именно там четко сказано, что нормы гражданского права к налоговым правоотношениям неприменимы.

Прямой нормы, аналогично ст.196 Гражданского кодекса, в которой был бы четко прописан срок взыскания задолженности по налогам в Налоговом кодексе нет. В то же время стоит отметить, что срок исковой давности для излишне уплаченной суммы налога или пеней Налоговым кодексом предусмотрен и составляет три года.

Получается, налоговые долги являются бессрочными, и налоговый орган может обратиться для взыскания долга даже спустя 5 или нет лет?

Согласно Налоговому Кодексу РФ налоговая обязанность каждого налогоплательщика действительно является бессрочной. При этом в кодексе предусмотрены сроки, при пропуске которых задолженности может быть признана безнадежной к списанию.

Что касается имущественных налогов (на имущество и транспорт), то в данном случае оговорено одно правило, согласно которому Налоговый орган имеет право начислять налоги только за три налоговых периода. Конечно, это не назвать пресекательным сроком, то, тем не менее, данное правило ограничивает деятельность налоговых органов.

Так что, отвечая на вопрос о пресекательном сроке долгов налогоплательщика, то можно сделать вывод, что он не имеет срока давности.

Про задолженность по налогам читайте здесь.

Как узнать задолженность по налогам ИП узнайте тут.

Источник: http://finbox.ru/vzyskanie-zadolzhennosti-po-nalogam/

Законодательство возлагает на предпринимателей, юрлиц, граждан обязательство по уплате налогов. Эти платежи поступают в бюджеты разных уровней. Средства направляются затем на содержание аппарата управления, армии, поддержание малоимущих категорий граждан, на развитие проектов и так далее.

Налоги, таким образом, представляют собой основной источник бюджетного дохода. Контроль над полнотой и своевременностью отчислений осуществляют уполномоченные госорганы. Как правило, они не напоминают о необходимости внести платеж, обязанные субъекты в большинстве случаев должны делать это самостоятельно.

Если субъект вовремя не осуществит отчисления, образуется задолженность по налогам.

Как правовое понятие эта категория используется в процессуальных кодексах. В ГПК и УПК, в частности, установлены периоды, в течение которых субъект может или подать заявление с требованиями, или обжаловать то или другое постановление.

Имеют ли налоги срок давности? На практике требование от контролирующего органа может поступить в судебную инстанцию через несколько лет после того, как субъект не выполнил обязательство. Кроме самой суммы отчисления, ФНС может вменить штраф.

Срок давности по налогам физических лиц

В первую очередь необходимо отметить, что каких-либо общих правил или единого положения для обязанных субъектов, при которых они освобождались бы от необходимости совершить бюджетное отчисление в случае пропуска установленных законом периодов, не существует. Тем не менее, законодательство определяет ряд случаев, когда контрольный орган ограничен в своих действиях временными рамками.

Какой срок давности налога предусмотрен в НК? В законодательстве определено две категории отчислений, принудительное удержание которых ограничено во времени. Так, существует срок давности транспортного налога. Он предусматривается в ч. 3 ст. 363 НК. Налог на имущество – второй платеж, принудительное удержание которого также ограничено во времени. В отношении этого платежа действует Фз №2003-1.

В соответствии с положениями статьи срок взыскания составляет 3 года. Служащие контрольного органа при наличии у субъекта непогашенного обязательства вправе обратиться в судебную инстанцию. Они могут это сделать через три года и один день. Однако в этом случае в заявлении суд обязан отказать. Основание – истечение срока давности.

Фз №2003-1

Налог на имущество может принудительно удерживаться также не позднее трех лет с момента образования непогашенного обязательства. Такое правило устанавливает ст. 10 указанного закона. В данном случае действует следующий порядок.

Если субъект не был привлечен к принудительному погашению обязательства в течение 5-10 лет, то контрольные органы могут удержать сумму отчисления только за последние три года. В целом, процедуру взимания средств ограничивает общий срок исковой давности.

По налогам в отдельных случаях следует обращаться к разъяснениям Минфина.

Пени

Многих плательщиков интересует не только срок давности по налогам физических лиц. Для них достаточно актуальной является проблема принудительного удержания пеней и недоимок.

В самом НК отсутствуют положения, по которым предусматриваются те или иные временные рамки для взимания таких сумм или штрафов, вмененных ФНС.

Однако на практике судебные инстанции зачастую применяют нормы ГК, а также придерживаются пояснений, данных ВАС.

Индивидуальные предприниматели

В рамках правоприменительной практики при разрешении вопросов о соблюдении или несоблюдении временных ограничений рассматривается в числе прочего и срок давности по налогам физических лиц (ПБЮЛ), и периоды, определенные для проведения возможной ревизии в ходе выездных проверок. Кроме того, во внимание принимаются периоды, установленные для привлечения субъекта к ответственности за нарушения НК. Все эти временные ограничения укладываются в рассмотренный выше срок давности по налогам физических лиц – в 3 года.

Важный момент

Как выше было сказано, судебная инстанция может отказать контрольным органам в их требовании.

Однако такое возможно только в том случае, если субъект направит ходатайство с указанием, что срок давности уплаты налогов уже прошел.

Если же это заявлено не будет, судебная инстанция вправе рассмотреть и даже удовлетворить требования ФНС. Безусловно, лицо может обжаловать решение. В этом случае будут действовать положения ГПК.

Пресекательные периоды

В НК не установлены какие-либо правила относительно других видов обязательных отчислений.

Не предусматривается общий порядок, в соответствии с которым могло бы производиться списание налогов за тот или другой период. При нарушении прав контрольный орган обращается в суд для их восстановления.

Уполномоченная инстанция руководствуется положениями законодательства и понятиями временных ограничений.

И если в НК установлены сроки давности хотя бы для двух налогов, то в ГПК таких положений конкретно по этому виду требований не предусмотрено. Как в таком случае действуют судебные инстанции? Допустим, ФНС предъявляет требование принудительно удержать с субъекта земельный налог.

Срок давности здесь отсутствует. Однако есть пресекательный период. Он отличается от давностного тем, что начинается не с момента появления обязанности совершить отчисление, а с даты направления требования об уплате вмененной суммы.

Для юрлиц такой период имеет продолжительность 2 года, для граждан – 6 мес.

Противоречия НК

Понятие срока давности по взиманию платежа очень запутано законодателем. Тем не менее, существуют разъяснения, которые сделаны в пользу плательщиков. Само по себе понятие срока давности введено в правоприменительную практику достаточно давно.

При пропуске определенного периода кредитор (государство в том числе) теряет возможность принудительно удержать ту или иную сумму. В законодательстве установлен срок давности для случаев совершения налогового правонарушения. К ним, в числе прочего, следует относить и недоимку. Такой период предусматривается в ст. 113 НК.

В ней сказано, что субъект не может привлекаться к ответственности за налоговое правонарушение, если с даты его совершения или с дня, следующего после окончания отчетного (налогового) периода, на протяжении которого оно имело место, прошло 3 года. Общие временные рамки, установленные ГК, также равны трем годам.

На первый взгляд, все ясно. Однако не так все в законодательстве прозрачно на самом деле.

Существует, в частности, в НК статья 48.

В ней указано, что заявление в суд о требовании принудительно удержать непогашенную сумму обязательного платежа в бюджет за счет имущества плательщика – гражданина либо его налогового агента – может подаваться контрольным органом (ФНС либо таможенной службой) не позднее полугода после окончания периода исполнения предусмотренной в законе обязанности. Таким образом, можно сделать вполне логичный вывод, что ст. 48 НК действует в пользу субъекта. По смыслу нормы трехлетний период сокращается до 6 мес. Но в НК существует ст. 70. В соответствии с ней требование о выплате налога, которое выставляется лицу по решению контрольного органа после проведения проверки, должно направляться субъекту в десятидневный срок с даты вынесения постановления. Это положение можно трактовать как необоснованное увеличение продолжительности периода практически до бесконечности.

Обуславливается это положениями ст. 89 НК. В соответствии с ней выездная проверка, которая выполняется вышестоящим подразделением ФНС в рамках контроля деятельности нижестоящей структурной единицы, осуществлявшей первоначальную процедуру надзора, может осуществляться вне зависимости от времени проведения предыдущей (первоначальной).

Соответственно, решение может быть принято когда угодно. А от даты его вынесения уже зависит фактическое исчисление давностного срока. При этом ранее существовала ст. 24, которая была отменена ввиду появления “более прогрессивной” части НК.

В ней четко указывалась продолжительность срока давности по претензиям в отношении физлиц по принудительному удержанию налогов с них. Она составляла 3 года.

Разъяснения ВАС

Президиум Суда в постановлении № 3803/01 фактически подтвердил наличие права налоговой службы на удержание недоимки относительно подоходного налога за пределами установленного в ст. 113 трехлетнего срока. Указанный документ был вынесен по конкретному делу.

В нем, в частности, указано, что в соответствии с актом проверки ФНС принято решение о доначислении субъекту подоходного налога, вменении штрафа и пеней.

Кассационный суд, отменяя постановления первой и апелляционной инстанций, указал необоснованность применения индивидуальным предпринимателем льготы. В соответствии с этим требования были удовлетворены и в части удержания недоимки, и по вмененному штрафу за ее допущение.

Но вынося решение, кассационный суд не принял во внимание, что налоговая инспекция пропустила срок давности, в пределах которого плательщика можно привлечь к ответственности.

По ст. 113 НК субъект не может подвергаться наказанию за правонарушение, если прошло три года. Таким образом, ВАС в своем постановлении признает, что срок давности распространяется только на штраф, а на недоимку не действует.

Спустя примерно год после вынесения этого акта Суд высказал несколько другое мнение по данному вопросу. В настоящее время, таким образом, срок давности по недоимке составляет 9 мес. + время исполнения требования.

Исчисление этого периода начинается с даты, определенной для отчисления обязательного платежа по закону.

Информационное письмо Президиума ВАС

Источник: https://BusinessMan.ru/new-srok-davnosti-po-nalogam-fizicheskix-lic-razyasneniya-nalogoplatelshhikam.html

Особое место в экономическом развитии любой страны занимает налогово-бюджетная политика, основной составляющей которой является действующая система налогообложения.

Налоги занимают важное место в решении социально-экономических программ, оказывая многостороннее воздействии на хозяйствующие субъекты.

Развитие налоговых отношений требует особого внимания, так как налоги обеспечивают взаимосвязь государственных, общенародных интересов с интересами коммерческой деятельности хозяйствующих субъектов.

Одним из современных направлений, реализуемых в рамках налогово-бюджетной политики, является повышение качества налогового администрирования, включающего в себя разработку методов урегулирования налоговой задолженности.

Данное направление становится особенно актуальным как по качественным показателям, так и по количественным, вследствие роста налоговой задолженности, влекущей значительные негативные социально-экономические последствия, как для региона, так и страны в целом [6, с. 34].

Нормативно — правовое обеспечение урегулирования налоговой задолженности включает, помимо норм Налогового кодекса Российской Федерации, значительное количество подзаконных ведомственных, распорядительных актов, приказов, писем, принятых в основном ФНС России.

Применение налоговых норм по вопросам урегулирования налоговой задолженности осложняется тем, что понятие указанной задолженности четко не определено ни в Кодексе, ни в иных нормативных актах.

Систематическое толкование норм налогового законодательства и сложившейся практики налоговых правоотношений позволяет прийти к выводу, что налоговой задолженностью считается объект налогового правоотношения, возникший вследствие неуплаты обязанным лицом в предусмотренные законом сроки налога, пеней, налоговых санкций.

Рассмотрев мнения различных авторов, можно прийти к выводу, что налоговая задолженность — это общий объем невыполненных обязательств по уплате законодательно установленных налогов и сборов, начисленных пеней за несвоевременную уплату налогов и сборов, и присужденных штрафных санкций за нарушение налогового законодательства, который выражается в денежной форме. В аналитическом учете налоговых органов налоговая задолженность выступает как сумма задолженности по налоговым платежам в бюджет и задолженности перед бюджетом по пеням и налоговым санкциям.

Совокупная налоговая задолженность подразделяется на два вида: урегулированная и неурегулированная налоговая задолженность. Такое деление зависит от применения в отношении задолженности, тех или иных методов урегулирования, а также от наличия результатов применения таких методов.

Урегулированная налоговая задолженность представляет собой часть совокупной налоговой задолженности, в отношении которой уже использованы методы урегулирования.

Неурегулированная задолженность — это задолженность, в отношении которой не применялись методы урегулирования, либо применение данных методов является не целесообразным, в силу упущения сроков урегулирования.

Неурегулированная задолженность состоит из задолженности безнадежной к взысканию в силу определенных обстоятельств, а также сумм недоимки, задолженности по пеням и штрафам, по которым налоговый орган еще не предпринял никаких действий по урегулированию [2, с. 6].

Возникновения налоговой задолженности является следствием такого явления как «уклонение от уплаты налога».

Возникновения такого явления объясняется наличием множества причин, основные из которых можно сгруппировать в следующие группы: моральные причины (нравственно-психологические); экономические причины; технико-юридические причины; политические причины. Рассмотрим поподробнее каждые их них.

Так моральные (нравственно-психологические) причины являются причинами субъективного характера, поскольку неуплата налога или уменьшение суммы налога налогоплательщиком часто обусловливаются субъективным (негативным) отношением налогоплательщика к налогам, налоговой системе, государственным институтам в целом.

Экономические причины, напротив являются причинами объективного характера, которые также достаточно часто подталкивают индивидов к уклонению от уплаты налога. Экономические причины в свою очередь подразделяются еще на два вида причин: причины, вызванные финансовым состоянием налогоплательщика (внутренние) и причины, порожденные общей экономической конъюнктурой (внешние).

Технико-юридические причины объясняются несовершенством юридической техники налогового законодательства.

Несовершенства налогового законодательства можно сгруппировать по двум направлениям, первое из которых связанно с наличием противоречий в налоговом законодательстве, малоизученными вопросами и неоднозначными трактовками налоговых норм, а второе вызвано сложностью и запутанностью норм налогового законодательства.

Политические причины возникают в том случае, если государство использует налоги как инструмент социальной или экономической политики, а также для обеспечения функционирования государства, за счет покрытия своих расходов. Класс, стоящий у власти, использует механизм налогообложения, для подавления другого не властвующего класса. Следовательно, в процессе сопротивления такому давлению возникает явление неуплаты налогов [1, с. 86].

Механизм урегулирования налоговой задолженности — это процесс взаимодействия методов и инструментов приводящий к конструированию тех или иных форм организации и функционирования конкретной системы. Взаимодействие методов и инструментов урегулирования налоговой задолженности для достижения определенных целей осуществляется с помощью институтов.

Преимущественно в работах большинства экономистов методы урегулирования налоговой задолженности объединены в три формы: добровольно-заявительные, уведомительно-предупредительные и принудительные.

На мой взгляд, будет целесообразно отдельно из принудительной формы выделить обеспечительную форму урегулирования совокупной налоговой задолженности и дополнить механизм урегулирования дополнительной ликвидированной формой урегулирования налоговой задолженности.

Добровольно заявительная форма предполагала заявительный характер процесса, который основывался на Указах президента и Постановлениях Федерального правительства.

Данная форма предполагала реализацию следующих методов: централизованный взаимозачет (двусторонний, многосторонний), предоставление отсрочки по уплате налоговой задолженности, реструктуризация налоговой задолженности.

Данная форма в настоящий момент не применяется, а использовалась налогоплательщиками на добровольной основе в течение 1993–2002 гг.

Еще одной формой урегулирования налоговой задолженности является уведомительно-предупредительная форма.

Она предусматривает возможность исполнения налоговых обязательств без применения мер принудительного взыскания согласно предъявленным требованиям об уплате налога, пени, штрафа с указание неисполненной суммы и срока исполнения требования.

Эта форма характеризуется использованием метода проведения зачета переплаты по налогам, как излишне уплаченных или взысканных сумм, в счет исполнения налоговых обязательств по заявлению налогоплательщика.

Методы обеспечительной формы механизма урегулирования налоговой задолженности предполагают обеспечение исполнения обязанностей по уплате налогов и сборов.

Обеспечительная форма включает в себя такие методы урегулирования налоговой задолженности как залог имущества налогоплательщика, поручительство, приостановление операций налогоплательщика по счетам в банке, арест имущества налогоплательщика.

Реализация механизма урегулирования налоговой задолженности осуществляется налоговыми органами методами и инструментами принудительного взыскания в рамках четвертой формы — принудительной, которая включает следующие методы:

– принудительное взыскание налоговой задолженности с помощью денежных средств налогоплательщика путем выставления инкассовых поручений на акцептное списание денежных средств со счетов налогоплательщика в бюджеты всех уровней;

– осуществление принудительного взыскания налоговой задолженности в счет имущества налогоплательщика с помощью Служб судебных приставов, путем направления постановлений налоговых органов, судебных приказов и исполнительных листов;

– принудительное инициирование в отношении должника процедуры банкротства: наблюдение, финансовое оздоровление, внешнее управление, конкурсное производство;

– погашение налоговой задолженности путем зачета возникшей ранее переплаты по решению налогового органа без добровольного заявления налогоплательщика [2].

При использовании ликвидированной формы производится списание задолженности безнадежной к взысканию.

В России объем задолженности, в отношении которой невозможно принять мер по взысканию, на сегодняшний момент достаточно велик, несмотря на то, что отношение налоговой задолженности к ВВП в России соответствует показателям развитых стран мира.

Невзысканная задолженность признается безнадежной к взысканию, но налогоплательщик в связи с истечением сроков давности не освобождается от исполнения им обязанности по уплате в бюджет законно установленных налогов [5, с. 401].

Налоговая задолженность представляет собой сложное социально — экономическое явление, имеющее множество существенных негативных последствий как для государства и общества в целом, так и для конкретного налогоплательщика.

Наличие у налогоплательщика задолженности в бюджет по налогам и сборам может стать причиной следующих негативных последствий: появления сложностей с получением кредитных и заёмных средств на развитие бизнеса, потеря деловой репутации на рынке, появление проблем с привлечением инвестиционных ресурсов, невозможность участия в публичных конкурсах и торгах на оказание услуг государству или муниципальным образованиям.

Негативные последствия налоговой задолженности для социально-экономического развития государства заключаются в том, что неплатежи в бюджетную систему наносят материальный ущерб, ведь недополученные денежные средства сокращают объемы финансирования социальных программ, не позволяют вовремя профинансировать государственные и муниципальные заказы, раскручивая тем самым спираль «взаимных неплатежей» в экономике [4, с. 14].

Таким образом, возникновение налоговой задолженности является одним из проблемных участков современной экономической системы. Возрастание количества неплатежей в бюджет приводит к появлению множества негативных последствий как для государства, так и для общество в целом.

Возникновение налоговой задолженности следует рассматривать не как отдельное экономическое явление, имеющее множество различных причин, а в тесной взаимосвязи с другими социально-экономическими процессами.

Отрицательное воздействие налоговой задолженности на ход воспроизводственных процессов подчеркивает актуальность и обосновывает необходимость развития системы урегулирования налоговой задолженности в рамках налогово-бюджетной политики государства.

Литература:

- Бондарь, O. A. Экономические предпосылки возникновения налоговой задолженности по Забайкальскому краю/ Бондарь О. А. // Молодой ученый., 2010. — № 7. -с. 86–88.

- Бондарь, О. А. Принципы реализации механизма урегулирования налоговой задолженности / Бондарь О. А. // Молодой ученый, 2010. — № 8–2. -c. 6–9.

- Гираев, В. К. Комплексный подход к урегулированию налоговой задолженности / Гираев В. К., Муталимова П. М. // Казанская наука, 2013. — № 3. — c. 44–46.

- Дубровская, В. П. Вопросы урегулирования задолженности физических лиц: выход есть / В. П. Дубровская // Налоговая политика и практика, 2015. — N 2 (86). – с. 14–17.

- Золотарева, А. Б. Некоторые проблемы законодательного регулирования взыскания налогов / А. Б. Золотарева // Налоги и налогообложение, 2014. — № 4. – с. 401–413

- Шевченко, И. В. Концептуальные основы налоговой политики как комплексной экономической категории / И. В. Шевченко, А. С. Алеников // Финансы и кредит,2012. – № 30. — с. 34–43.

Основные термины(генерируются автоматически): налоговой задолженности, урегулирования налоговой задолженности, совокупной налоговой задолженности, механизма урегулирования налоговой, методы урегулирования налоговой, формой урегулирования налоговой, Урегулирование налоговой задолженности, роста налоговой задолженности, Возникновения налоговой задолженности, налоговая задолженность, уплате налоговой задолженности, задолженности безнадежной, взыскания налоговой задолженности, реструктуризация налоговой задолженности, взыскание налоговой задолженности, воздействие налоговой задолженности, урегулированию налоговой задолженности, возникновения налоговой задолженности, погашение налоговой задолженности, отношение налоговой задолженности.

Источник: https://moluch.ru/archive/114/30230/

Каждый человек, который владеет каким-либо бизнесом или имуществом, желает удостовериться, что у него нет никаких долгов. В большинстве случаев данная система сама занимается обработкой данных и при необходимости отсылает их владельцу.

Но иногда происходит и следующее: уведомление затерялось на почте, а может даже не отправлено самой налоговой службой. В такой ситуации кто-то и знать не будет, что ему нужно срочно явиться в управление, а пеня будет расти изо дня в день.

Для того чтобы избежать всего этого, граждане разных стран могут воспользоваться проверкой налоговой задолженности физических лиц по ИНН.

Ипн и налоговая служба: знакомство

Использовав всего 12 цифр, которые есть в ИНН, каждый человек может проверить, нет ли у него задолженности перед налоговой службой. Для решения данных вопросов физические лица могут воспользоваться самим отделением, посетив его. Но те, кто хорошо владеют навыками работы в Интернете, могут отследить данную информацию по ИНН в онлайн сервисах.

Самыми популярными являются Яндекс.Деньги, nalog.ru, gosuslugi.ru, nalogi.online и другие. Для этого потребуется ввести идентификационный номер, а также заполнить некоторые другие данные, такие как ИФО, дата рождения, может потребоваться информация, содержащаяся в паспорте. Каждый сервис предъявляет разные условия. Каковы особенности работы некоторых из них?

Особенности работы на сайте Яндекс.Деньги

Перейдя на сайт данной платежной системы, пользователь может увидеть множество вкладок. Одна из них – «Налоги. Проверка задолженности». Нажав на необходимое название откроется список из нескольких вариантов, которые позволят проверить свои данные:

В первом варианте необходимо ввести 12 цифр и нажать кнопку «Проверить». Проходит некоторый промежуток времени, и система показывает результат по определённому номеру. Далее появится окно, которое предлагает выплатить долги, если они все-таки имеются.

Для того чтобы внести денежные средства на указанный счет, потребуется квитанция, в которой указан номер. Если таковой нет, то налоговая служба предоставит данный документ в любой день в рабочее время.

Такая проверка позволит вовремя отслеживать информацию, и, если уведомление не пришло, увидеть данные для оплаты онлайн.

Второй вариант проверки, который присутствует на сайте Яндекс.Деньги, – проверка по индексу документа. Этот способ будет доступен только в том случае, если человек получил уведомление и имеет квитанцию из налоговой службы. На ней присутствует особый номер, который необходимо ввести в соответствующем поле и нажать «Проверить задолженность».

Оплатить чек онлайн можно прямо на официальном сайте платежной системы Яндекс.Деньги. Для это клиентам предоставляется 3 способа:

Nalogi.online: как проверить наличие задолженности

Сервис по проверке налоговой задолженности физических лиц по ИНН nalogi.online предлагает осуществить необходимые действия всего за 2 шага:

После перехода на официальную страницу данного сайта пользователь сразу увидит окно, в котором потребуется ввести 12 цифр. Если использовать ИИН, то это 20 цифр. Сервис проверит наличие задолженности по любому из двух номеров и предложит совершить оплату непосредственно на сайте.

Подтверждение будет отослано на электронную почту, а после небольшой регистрации пользователю уже не надо беспокоиться о том, есть ли у него долг. Система будет присылать необходимые сообщения на указанный адрес электронного ящика. Каждый платеж проходит тщательную проверку.

Благодаря использованию специального сервиса, в котором применены самые передовые технологии по защите от взлома частной информации, посетитель может не переживать за точность выполнения операции.

По ИНН nalogi.online предлагает проверить транспортный налог, налог на имущество, земельный налог, НДФЛ, пеню на просроченные чеки. Так как проверка платежей налоговой службой занимает от 2 до 4 недель, сначала лучше оплатить саму задолженность.

После того, как подтверждение получено, то необходимо перечислить средства на пеню, которая будет считаться до того момента, пока не осуществится проверка.

В случае возникновения вопросов на сайте присутствует профессиональная действует техническая поддержка, которая точно и понятно ответит на любые просьбы.

Использование Федеральной налоговой службы

Официальная страница Федеральной Налоговой Службы – nalog.ru. На данном сервере доступна проверка налоговой задолженности физических лиц по ИНН. Первый шаг к получению информации – создание личного кабинета. Второй — обращение в любую налоговую инспекцию, в которой посетителю выдается регистрационная карта. В ней будет указан логин и пароль для входа.

Сертификат ключа квалифицированной подписи или универсальная электронная карта – отсутствие визита в налоговую инспекцию, так как в них будут содержаться все необходимые инструкции. Зайти в личный кабинет можно и с помощью учетной записи портала государственных услуг, если она прошла необходимое подтверждение.

Проверив информацию на официальном сайте ФНС, налогоплательщик сможет избежать многих проблем.

Вывод

Совершить проверку налоговой задолженности физических лиц по ИНН возможно разными способами.

Для этого применяются специализированные сервисы, где каждый посетитель сможет не только узнать о его размере, но и осуществить оплату, не посещая при этом налоговую службу.

Пользоваться ими или нет? Если цель клиента – сэкономить свое время, силы и узнать обо всем заранее, тогда проверка налоговой задолженности физических лиц по ИНН с помощью онлайн-сервисов будет очень кстати.

Бизнес-портал investtalk.ru содержит много информации о налогах. На странице http://investtalk.ru/nalogi/nalog-na-pribyl-v-2017-godu-staa рассказывается о величине налога на прибыль в 2017 году. А о размере налога на квартиры можно прочитать здесь. Эта и другая информация окажется полезной при знакомстве с российским фискальным законодательством.

Источник: http://investtalk.ru/nalogi/proverka-nalogovoj-zadolzhennosti-fizicheskih-lits-po-inn-i-eyo-osobennosti

Особенности реструктуризации налоговой задолженности в рамках несостоятельности (банкротства) физических лиц

В связи с изменением структуры и усложнением правовых отношений граждан появляются новые законодательные нормы.

К одному из активно обсуждаемых изменений относится возникновение правового института – банкротства физических лиц, не являющихся индивидуальными предпринимателями.

В результате нововведений внесены существенные поправки в Федеральный закон от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)».

Для признания гражданина банкротом, необходимо, чтобы задолженность составляла не менее 500 тысяч рублей, сроки неуплаты долга превысили 3 месяца с даты, когда они должны быть исполнены [5].

Процесс рассмотрения дела о банкротстве включает в себя три основные процедуры: мировое соглашение, реструктуризация долгов и реализация имущества гражданина.Мировое соглашение заключается между кредитором и заемщиком на взаимовыгодных условиях.

Стороны договариваются о порядке и конкретных сроках погашения обязательств.

В результате заключения мирового соглашения происходит прекращение делопроизводства о банкротстве гражданина, при условии четкого выполнения гражданином условий мирового соглашения.

В результате реструктуризации долговых обязательств определяется некоторая сумма по решению суда, если гражданин не имеет статуса безработного. Определенная сумма денежных средств идет в счет погашения задолженности и для проживания гражданина до погашения следующего долга. План погашения задолженности рассчитывается на срок не более 36 месяцев.

Если стороны не договорились и не утвердили план реструктуризации долгов, организуется конкурсное производство. Для этого все имущество должника описывается, конкурсным управляющим оценивается стоимость, по которой данное имущество реализовывается в счет погашения накопившегося долга гражданина. Оставшаяся часть обязательств гражданина списывается.

Обязательства перед кредиторами по текущим платежам, о возмещении вреда, который причинен жизни или здоровью, о выплате заработной платы и выходного пособия, о возмещении морального вреда, о взыскании алиментов, и другие обязательства, которые связаны с личностью кредитора, хранят силу и возможны к предъявлению в результате окончания производства по делу о банкротстве гражданина в части их непогашения [5].

Гражданин, который признан банкротом, освобождается от коммунальных, потребительских долгов, долгов по ипотеке. Помимо этого, происходит списание долгов по налогам и сборам.

Реструктуризировать налоговую задолженность можно согласно нормам налогового законодательства. В статье 59 НК РФ содержатся положения, когда недоимка, пеня и штраф могут быть признаны безнадежными к взысканию.

Одним из оснований является признание гражданина банкротом в соответствии с Федеральным Законом от 26.10.

2002 № 127-ФЗ «О несостоятельности (банкротстве)» – в части недоимки, задолженности по пеням и штрафам, не погашенных по итогам завершения расчетов с кредиторами.

Органами, в компетенцию которых входит принятие решения о признании недоимки, задолженности по пеням и штрафам безнадежными к взысканию и их списании, являются налоговые органы по месту жительства физического лица и таможенные органы.

Порядок списания недоимки и задолженности по пеням и штрафам, которые признаны безнадежными к взысканию, а также перечень документов, которые подтверждают обстоятельство признания физического лица банкротом, утверждаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

После завершения процедуры банкротства гражданин может обратиться в Федеральную налоговую службу по месту своего жительства и подать заявление о признании задолженности безнадежной, приложив к нему следующие документы:

– справка о задолженности;

– решение суда о признании гражданина несостоятельным (банкротом);

-.определение суда о завершении процедуры несостоятельности (банкротства) [3].

Кроме того, налоговые органы также вправе обращаться в суд с заявлением о признании гражданина банкротом. Уполномоченный орган при инициировании процедуры банкротства руководствуется Постановлением Правительства РФ от 29.05.2004 № 257 «Об обеспечении интересов РФ как кредитора в деле о банкротстве и в процедурах, применяемых в деле о банкротстве».

При определении суммы задолженности, достаточной для начала процедуры банкротства, учитывается только основной долг без пеней и штрафов. При этом наличие непогашенной в течение 3 месяцев задолженности по налогам в размере 500 тысяч рублей недостаточно.

Налоговые органы обязаны применить комплекс мер по взысканию налоговой задолженности. К их числу относится направление судебному приставу-исполнителю постановления о взыскании задолженности за счет имущества должника или соответствующего исполнительного документа.

В случае неисполнения в течение 30 дней, налоговый орган подает в суд заявление о признании гражданина банкротом.

Кроме того, налоговый орган при направлении письма налогоплательщику с напоминанием о необходимости исполнить обязанности, предупреждает о последствиях их неисполнения. За неподачу заявления о банкротстве, гражданин может получить штраф от 1000 до 3000 рублей, а при повторном подобном нарушении – от 3000 до 5000 рублей [2].

При определении размера требований конкурсных кредиторов в порядке третьей очереди учитываются требования по обязательным платежам (налогам и сборам). Таким образом, налоговая задолженность не входит в состав текущих расходов.

Однако если ее включить в состав текущих расходов, которая образовалась после вынесения арбитражным судом определения о принятии заявления о признании гражданина банкротом и до открытия конкурсного производства, то это поможет восполнить недоимки, которые образовались в государственном бюджете [4].

На сегодняшний день в судебной практике имеется несколько проблем погашения налоговой задолженности.

- Нет имущества, которое реализуется в счет погашения задолженности.

- Проблема реализации имущества должника.

- Размер текущей задолженности больше размера требований кредиторов по обязательным платежам, в части суммы основного долга.

Для того чтобы решить данные проблемы, необходимо:

- Оспаривать требования недобросовестных кредиторов, основанные на несуществующих сделках или недостоверных документах.

- Анализировать сделки должника, которые совершены до начала процедуры банкротства, на сомнительность и возможность их оспаривания.

- Анализировать имущество должника в преддверии процедуры банкротства.

Нововведение в сфере банкротства является достаточно востребованным для физических лиц, не являющихся индивидуальными предпринимателями.

Несмотря на то, что в данной сфере присутствует достаточно много проблем, институт несостоятельности (банкротства) физических лиц находится в постоянном изменении и развитии, поскольку судебный корпус набирает практический опыт.

Внесение выше изложенных поправок в правовой институт банкротства, а также рекомендации по устранению проблем погашения налоговой задолженности помогут решить существующие проблемы при реструктуризации долгов гражданина и безусловно изменить ситуацию экономики страны к лучшему.

Список литературы:

Источник: https://sibac.info/studconf/science/xiii/67824

Поделиться:

Нет комментариев