Налоги в грузии

Налоги в Грузии. Подробная информация про подоходный, налог на прибыль и НДС в Грузии

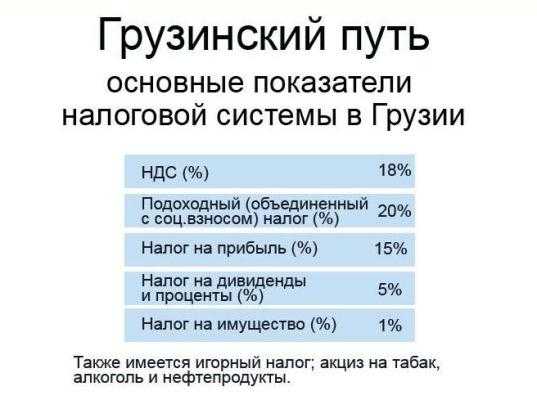

С принятием нового Налогового кодекса в Грузии количество налогов было снижено практически в 5 раз. Сейчас в Грузии взымается 6 налогов – подоходный, НДС, налог на прибыль, имущество, импорт и акциз. В данной статье мы подробнее рассмотрим три национальных налога – подоходный, на прибыль и НДС. Подробная информация позволит вам узнать как происходит начисления этих налогов в Грузии и в каких случаях возможны исключения для их уплаты.

Подоходный налог в Грузии: кто является плательщиком, основная информация, в каких случаях не взымается

Подоходный налог в Грузии взымается с физических лиц-резидентов и нерезидентов, которые получают доход в Грузии по ставке 20%.

Отметим, что походный налог может взыматься по ставке 5%:

- От дохода, полученного физическими лицами от сдачи с целью проживания жилой недвижимости, не производя вычеты из него.

- Избыточный доход от предоставления автотранспортных средств, жилой недвижимости и земельных участков.

В каких случаях происходит освобождение от уплаты подоходного налога в Грузии?

В Грузии существуют льготы, предусматривающие неуплату подоходного налога. В случае, если у физического лица возникает право на несколько льгот, то применяется наивысшая из них.

Если доход не превышает 3000 лари в год, его могут не уплачивать следующий круг лиц:

- Участники боевых действий за территориальную целостность Грузии и Второй мировой войны.

- Лица, которые имеют звание «Мать Грузии».

- Лица, усыновившие или взявшие на воспитание ребенка.

- Матери-одиночки.

Также воспользоваться льготой по неуплате этого налога в Грузии могут лица с ограниченными возможностями, если их годовой доход не превышает 6000 лари.

Также, Налоговым кодексом предусмотрено освобождение от подоходного налога:

- Доходы нерезидентов, полученные от работы в иностранных дипломатических учреждениях на территории Грузии.

- Гранты и государственные академические стипендии.

- Государственные, накопительные и возвратные пенсии и компенсации.

- Прибыль некоммерческой организации, полученная для благотворительной деятельности.

- Алименты.

- Денежные призы, полученные спортсменами.

- Доход, получений впоследствии развода.

- Излишек за продажу жилой недвижимости, которая находилась в собственности не более 2 лет.

- Излишек за продажу автотранспорта, находившегося в собственности не более полугода.

- Компенсация за сдачу крови.

- Имущество, полученное при приватизации.

- Имущество, полученное безвозмездно как компенсация в случае стихийных бедствий.

- Компенсация лицам с гуманитарным статусом или беженцам, временно перемещенным лицам.

- Доход от предоставления имущества в лизинг нерезидентами.

- Доходы, полученные от не находящихся на территории Грузии источников.

- Военные пособия получившим увечья, или в случае гибели лица.

- Доходы нерезидентов в виде заработной платы за наемную работу, выполняемую менее 30 календарных дней на территории Грузии.

Налог на прибыль в Грузии и все что нужно про него знать

Плетельщиками налога на прибыль в Грузии являются предприятия резиденты и нерезиденты, которые:

- Получают доход от коммерческой деятельности, постоянно находясь в Грузии.

- Получают доход от коммерческой деятельности с источника, находящегося в Грузии без постоянного пребывания в стране.

Объектом данного налога является прибыль предприятия, которая является разницей между совокупным доходом и сумой вычетов. В случае если предприятие-нерезидент не имеет постоянного учреждения, налог на прибыль облагается у источника уплаты без вычетов.

Налог на прибыль в Грузии уплачивается по ставке 15%. Но в Налоговом кодексе предусмотрено исключение – предприятия, получающие прибыль от операций с нефтью и газом, уплачивают налог по ставке 10% (в случае, если договоры были заключены до 1 января 1998 года).

В Грузии есть исключения, по которым прибыль предприятия может быть освобождено от налога. В этот перечень входит прибыль:

- Бюджетных, благотворительных и международных предприятий, полученная не от экономической деятельности.

- Пожертвования.

- Членские взносы.

- Гранты.

- Национального банка Грузии.

- От реализации предметов религиозного назначения.

- Международных финансовых компаний от предоставления услуг, выполнения финансовых операций, продажи ценных бумаг нерезидентов Грузии и международных финансовых компаний.

- От предоставления имущества, не связанного постоянным учреждением в Грузии, в лизинг нерезидентом.

- Международных инвестиционных фондов.

- Компенсация за возмездное предоставление услуг поручительства.

Также, сроком на 15 лет от налога на прибыль освобождены компании, зарегистрированные в Свободных туристических зонах.

Отметим, что в Грузии действует так называемая «эстонская модель» налогообложения. Суть заключается в том, что прибыль компании, которая реинвестируется обратно в компанию, не облагается налогом в Грузии.

Если вы планируете начать вести коммерческую деятельность на территории Грузии и хотите узнать подробнее про налог на прибыль и возможности исключения его уплаты для вашего вида деятельности, рекомендуем воспользоваться услугой: «Консультация по налоговому кодексу Грузии для регистрации компани».

Налог на добавленную стоимость в Грузии – узнайте подробную информацию

НДС в Грузии уплачивается по ставке 18% от итоговой суммы операций, экспорта и реэкспорта товаров, выполненных в отчетный период. Плательщиками налога на добавленную стоимость в Грузии являются лица:

- Зарегистрированные и обязанные зарегистрироваться как плательщик НДС.

- Производящие постоянный или временный ввоз товаров в страну без обязательства регистрации.

- Нерезиденты (без регистрации в качестве плательщика НДС и имеющие статус постоянного нерезидента), предоставляющие услуги на территории страны.

- Товары, которые реализуются на аукционе в счет уплаты налоговой или другой финансовой задолженности.

В Грузии налогом на добавленную стоимость облагается:

- Экспорт.

- Временный ввоз.

- Импорт.

- Реэкспорт.

- Поставки товаров и услуг в рамках коммерческой деятельности.

- Использование для некоммерческой деятельности товары и услуги, приобретенные по НДС, если плательщик получил по нему зачет.

- Остаток товара в случае отмены регистрации в качестве плательщика НДС в Грузии.

- Получение бартером на долю в предприятии товаров и услуг в индивидуальную собственность.

- Основные средства, возвращаемые арендодателю по истечению или досрочному разрыванию договора аренды.

- Операции по обмену товарами и услугами.

В Грузии возможно освобождение от НДС товаров и услуг с правом и без права на зачет.

Без права на зачет от уплаты НДС в Грузии освобождается импорт/поставка:

- Ценных бумаг, иностранной и/или национальной валюты.

- Золота и слитков из него, которые передаются Национальному банку.

- Недвижимого, движимого имущества и драгоценностей с дальнейшим признанием их государственной собственностью.

- Имущество, принадлежащее государству по приватизационной программе.

- Природного газа для производства электроэнергии и теплоэнергии.

- Товаров религиозного назначения.

- Акцизных марок Службой доходов.

- Пестициды, химикаты, посадочные и посевочные культуры согласно утвержденному перечню правительством, предназначенные для сельского хозяйства.

- Предназначенных для маркировки подакцизных и не подакцизных товаров.

- Горючего в баке (стандартном) въезжающего на территорию Грузии транспорта.

- Товары, представленные в таблице ниже.

| Название товара | Код Национальной товарной номенклатуры ВЭД |

| Тетради | 4820 20 000 00 |

| 4801, 4802 55, 4802 61 100 00 и 4810 22 | |

| Солодковый корень | 1211 90 980 00 |

| Природный неочищенный шеллак | 1211 20 000 00, 1301 20 000 00 и 1301 90 000 00 |

| Желатиновые капсулы | 1504 20, 1515 30, 1520 00 000 00, 1702 11 000 00, 3912 12 000 00, 3912 31 000 00, 7010 10 000 00, 7010 90 790 00 и 9602 00 000 00 |

| Сырье и субстанции для лечебных целей | 28 и 29 группа |

| Фармацевтическая продукция (кроме жевательных резинок) | 30 группа |

| Медицинского и ветеринарного назначения | 8419 20 000 00, 9001 30 000 00, 9001 40, 9001 50, 9018–9022 (кроме 9019 10 900 00), 9025 11 200 00 и 9402 90 000 00 |

| 0102 21, 0103 10 000 00, 0104 10 100 00, 0104 20 100 00, 0105 11, 0511 10 000 00, 0602 10, 2503 00, 2803 00, 3101 00 000, 3103-3105, 3808 91, 3808 92 и 3808 93 | |

| Легковые автомобили | 8703 |

| Книги, журналы, газеты, ноты | 4901, 4902, 4903 00 000 00 и 4904 00 000 00 |

| Детское питание и предметы детской гигиены | Соответствующая маркировка при поставке |

| Диабетический хлеб | Соответствующая маркировка при поставке |

| Шасси, кузова, части и устройства | 8706 00 190 00, 8706 00 990 00, 8707 90 100 00, 8707 90 900 00, 8708 10 900 00, 8708 29 100 00 – 8708 40 900 00, 8708 50 900 00 – 8708 70 100 00, 8708 80, 8708 91, 8708 92, 8708 93, 8708 94 и 8708 99 |

| 8802 11 100 00, 8802 12 100 00, 8802 20 100 00, 8802 30 100 00 и 8802 40 100 00 | |

| 8903 |

Также не облагается НДС без права на зачет предоставление земельного участка, доли в товариществе.

Без права на зачет от уплаты НДС в Грузии освобождаются услуги:

- Медицинские.

- Финансовые.

- Строительство, роспись и реставрация храмов и памятников, заказанные грузинской Патриархией и Министерством культуры и охраны памятников.

- Ритуальные.

- Сервитута.

- Ухода и опеки за детьми образовательными учреждениями.

- Уход за больными и лицами старше 60 лет.

- В сфере искусства и спорта, предоставленные несовершеннолетним лицам.

- Пассажирского транспорта по регулируемым ценам.

- Образовательные.

- Маркировки не подакцизных и акцизных товаров.

- Уборки населенной территории.

- Для ликвидации аварий, стихийных бедствий и катастроф.

С правом на зачет от уплаты НДС в Грузии освобождаются:

- Товары и услуги для пользования иностранными дипломатическими представительствами.

- Услуги отправления и получения груза, оказываемые ж/д и автовокзалами, аэро- и морскими портами.

- Навигационные, информационные и диспетчерские услуги, оказываемые аэро- и морскими портами.

- Услуги экспедиторов.

- Услуги агентирования в портах.

- Реализация (услуги) билетов на международные пассажирские перевозки.

- Услуги таможенного контроля, входящие в стоимость международного пассажирского билета.

- Передача товаров и оказание услуг государству безвозмездно.

- Поставка активов в виде взноса в капитал или при реорганизации организации.

- Поставка Национальному банку золота.

- Ввоз иностранных туристов и оказание им туристических услуг.

Льготные налоговые режимы Грузии, в которых не удерживается налог на прибыль и НДС

Включить свою компанию в Грузию выгодно из-за специально созданных налоговых режимов. Такие налоги, как НДС и на прибыль в Грузии не взымаются с компаний, зарегистрированных в одной из Свободных Индустриальных Зон (Поти, Тбилиси и Кутаиси) или Виртуальной зоне Грузии. Отметим, что в этих зонах исключены не только эти налоги. С подробной информацией можете ознакомиться в статьях: «Регистрация компании в Грузии. Все, что нужно знать про свободные индустриальные зоны страны» и «Виртуальные зоны в Грузии – льготные зоны для регистрации компании в сфере IT».

Для желающих воспользоваться преимуществами льготных зон предлагаем услуги, которые позволят быстро и без проволочек зарегистрировать компанию в них:

Регистрация компании в СИЗ Тбилиси с бизнес-портфелем оффшора

Удаленная регистрация IT-компании в Грузии с бизнес-портфелем

Также отметим, что в Грузии есть возможность воспользоваться налоговыми льготами по уплате НДС и налога на прибыль, если зарегистрировать компанию еще в одном налоговом режиме – Свободное складское предприятие. В этом случае организация выступает как логистическая единица для международных транзитных компаний и не уплачивает корпоративный подоходный налог с прибыли от реэкспорта через Свободное складское предприятие и НДС за поставку товаров.

Налоги в Грузии

Налоговая система в Грузии считается одной из самых либеральных и привлекающих среди стран Европы. Налоги в Грузии действительно весьма низкие, поэтому эта страна отлично подходит для ведения предпринимательской деятельности. Согласно данным рейтинга на сегодняшний день Грузия является 16 республикой в мире по простоте ведения бизнеса.

Грузия — очень привлекательная для инвестиций страна

Вернуться к оглавлениюНалоговая система

Новый Налоговый Кодекс Грузии был принят в 2005 году. Он насчитывает всего 6 видов налоговых платежей, а именно:

- Подоходный налоговый платёж.

- Налоговый взнос на прибыль.

- НДС.

- Акциз.

- Таможенный сбор.

- Налог на имущество.

Напомним, в старой версии НК был 21 налог, но правительство решило упростить систему налогообложения и тем самым поспособствовать развитию бизнеса в этой стране.

Реформа налоговой системы Грузии

Вернуться к оглавлениюНалог на прибыль и подоходный налог

Налог на прибыль и подоходный налог – это один вид налогового платежа, который обязаны платить граждане Грузии. Различие их заключается в том, что налог на прибыль оплачивается частными предпринимателями, компаниями и фирмами, то есть юридическими лицами. Подоходный налог выплачивается трудоустроенным населением, людьми, которые работают по найму. Налог на прибыль также выплачивается теми людьми, которые получают прибыль с продажи или аренды недвижимого или движимого имущества.

Налог на доходы физических лиц в 2019 году равен 20% от суммы заработной платы. Налоговый взнос на прибыль сегодня равен 15%.

Обязанность выплаты налогов возлагается не только на граждан этого государства, но и на её резидентов. Согласно действующему законодательству резидентом человек признаётся только в том случае, если он прожил на территории Грузии более 183 дней. То есть, гражданин Грузии или иностранец, проживший в этой стране более указанного срока, обязан вносить в бюджет 20% своей заработной платы при условии официального трудоустройства.

Как исчисляется подоходный налог в Грузии и других странах

Стоит также заметить, что налог высчитывается только с прибыли или дохода из местных источников. Если гражданин Грузии трудится в другом государстве, то он не обязан своей стране отчислять налоговые взносы, так как ставка дохода из иностранных источников равна 0%.

Физические лица могут не уплачивать налог только в том случае, если их суммарный годовой доход ниже 3 000 лари, и человек подпадает под одну из льготных категорий.

Подоходный налог при доходе меньше 3 000 лари не уплачивается:

- Лицами, принимавшими участие во Второй мировой войне.

- Лицами, которые являлись участниками боевых действий за сохранность территории Грузии.

- Особами, воспитывающих приёмных детей.

- Матерями-одиночками.

Лица с ограниченными физическими возможностями могут не платить подоходный налоговый взнос только в том случае, если их суммарный годовой доход не более 6 000 лари.

Сравнение систем налогообложения в странах СНГ

Относительно налога на прибыль можно отметить, что люди, которые вследствие продажи или сдачи в аренду получают какой — доход обязаны от этой прибыли в государственный бюджет отчислить 5%. При этом данный налог в личную налоговую базу не вносится.

Вышеуказанный налог в размере 5% люди уплачивают из прибыли, полученной вследствие:

- Получение авторского гонорара (роялти).

- Получение дивидендов.

- Сдачи в аренду жилой или нежилой недвижимости.

- Продажи жилой недвижимости с земельным участком.

- Сдачи в аренду движимого имущества.

Юридические лица уплачивают налог в размере 15%. Но есть исключения. Если годовая прибыль не достигает 40 000 лари (больше 1 млн рублей), то налог не платится вовсе. При годовой прибыли от 40 до 100 тысяч лари в год, налоговая ставка равна 0.05%-0.2%.

Как создать успешный бизнес в Грузии. Личный опыт на видео.

Компании, которые получают доход от реализации нефти и газа, уплачивают налоговый взнос в размере 10%. Но данная налоговая ставка применяется только по отношению к тем компаниям, которые заключили договор до 1.01.1998 года.

Налог на прибыль не распространяется на прибыль, полученную вследствие:

- Сдачи крови.

- Получения грантов.

- Получения алиментов.

- Присвоения денежных призов.

- Получение прибыли от развода.

- Получения имущества при процессе приватизации и другое.

Сегодня Грузия активно развивает налоговую систему. Подтверждением этого стало введение «эстонской модели» налогообложения в 2017 году. Суть этой модели заключается в том, что прибыль, полученная от ведения предпринимательской деятельности, возвращается обратно в компанию, то есть реинвестируется. Если компания работает по такой модели налогообложения, то она автоматически освобождается от уплаты налоговых взносов на прибыль.

Общая налоговая нагрузка в разных странах

Вернуться к оглавлениюНДС

НДС в 2019 году равен 18%. До 2005 года налог на добавленную стоимость был равен 20%.

НДС не облагается:

- Ценные бумаги.

- Золотые слитки, которые в дальнейшем будут переданы нацбанку Грузии.

- Движимое имущество в государственной собственности.

- Недвижимое имущество в государственной собственности.

- Природный газ, импортированный для производства электро- и теплоэнергии.

- Религиозные товары.

- Акцизные марки.

- Пестициды и химикаты, которые предназначены именно для обработки сельскохозяйственной продукции.

- Горючее в баке.

- Фармацевтическая продукция (исключение касается только жевательных резинок).

- Легковые авто.

- Печатная продукция.

- Хлеб, предназначенный для людей, болеющих на диабет.

- Другое.

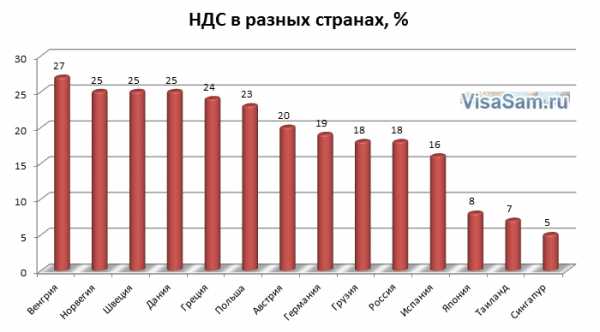

НДС в странах мира

Налог на имущество

Налог на недвижимость в Грузии уплачивается отдельно. Его обязаны вносить собственники недвижимости. Размер налоговой ставки колеблется от 0.8% до 1%. Ставка зависит от рыночной стоимости имущества.

Вернуться к оглавлениюТаможенная пошлина и акциз

Таможенная пошлина (налог на импорт) зависит от вида импортируемой продукции. В Грузии применяются 3 налоговые ставки:

Наиболее часто акцизом облагаются автомобили. Налоговая ставка зависит от возраста машины и объёма двигателя.

Интересное видео. Цены на грузинском авторынке.

Таблица: акциз на автомобили

| Возраст транспортного средства (выражено в годах) | Объём двигателя (выражено в см3) | Налоговая ставка (выражено в лари) |

| До 1 | 1 | 1.5 |

| 1 | 1 | 1.5 |

| 2 | 1 | 1.5 |

| 3 | 1 | 1.4 |

| 4 | 1 | 1.2 |

| 5 | 1 | 1 |

| 6 | 1 | 0.8 |

| 7 | 1 | 0.8 |

| 8 | 1 | 0.8 |

| 9 | 1 | 0.9 |

| 10 | 1 | 1.1 |

| 11 | 1 | 1.3 |

| 12 | 1 | 1.5 |

| 13 | 1 | 1.8 |

| 14 | 1 | 2.1 |

| Больше 14 | 1 | 2.4 |

Налоги на импортные автомобили в Грузии

С ценами на бензин в Грузии можно познакомиться по ссылке.

Вернуться к оглавлениюТранспортный налог

Транспортный налог на владение автомобилей введён в 2016 году. Согласно закону, все владельцы автомобилей будут ежегодно платить налог за владение транспортными средствами.

Таблица: размер транспортного налога

| Возраст транспортного средства | Налоговая ставка (выражено в лари) |

| До 1 года | 500 |

| От 1 года до 5 лет | 240 |

| От 5 до 10 лет | 120 |

| Больше 10 лет | 60 |

Приобретение недвижимости иностранцами

Если квартира в Грузии покупается иностранцем, то резидент другой страны никаких налоговых взносов не делает по той причине, что в Грузии отсутствует налог на приобретение недвижимости. Если иностранец планирует сам проживать в купленных апартаментах, то он также не обязан ничего платить. Но если недвижимость будет сдаваться в аренду, в таком случае владелец обязан отчислить 5% от полученной прибыли.

Ставка налога на имущество зависит от уровня дохода, но не может превышать 1% в год от стоимости недвижимости

Если прибыль от аренды более 40 000 долларов в год, то в таком случае дополнительно уплачивается взнос в размере от 0.2 до 0.8% от дохода.

Стоит также отметить, что если иностранный резидент приобретает недвижимость в Грузии стоимостью свыше 35 000 долларов, то он может претендовать на получение вида на жительство в этой республике.

О том, как получить грузинское гражданство, читайте на нашем сайте.

Вернуться к оглавлениюСвободная промышленная зона

Свободная индустриальная зона – это территория с особым налоговым режимом. Если происходит поставка из одной фирмы в другую в рамках экономической зоны, то налог на прибыль и акциз не уплачивается.

Экономические зоны:

- Свободная Зона Хуалинг Кутаиси.

- Свободная Индустриальная Зона Поти.

- Тбилисская Свободная Зона.

Основные преимущества свободных зон:

- Нулевая ставка на корпоративный налог.

- Отсутствие требований по минимальному капиталу.

Грузия — идеальная страна для майнинг. Подробнее об этом — в следующем видеоматериале.

Здесь можно прочитать о налоговых системах Черногории, Латвии и Дании.

Налоги в Грузии

Экономика, финансы, рынки

irakly Админ Сообщения: 85224 Зарегистрирован: 17 сен 2009, 12:26 Награды: 5 Откуда: Tbilisi : Благодарил (а): 12849 Поблагодарили: 21252 Пол: Контактная информация: Контактная информация пользователя iraklyСообщение irakly » 23 янв 2011, 17:03

Налоги в Грузии (для юридических лиц)Налог на добавленную стоимость (НДС)Акцизный налогПодоходный налогНалог на имуществоТаможенный налогНалог на пользование природными ресурсами

Налог на доход от азартных игр

Налог на добавленную стоимость (НДС).

Кто платит НДС

1. Юридическое лицо, которое зарегистрировано или обязано пройти регистрацию как плательщик НДС.2. Нерезидент, который осуществляет предоставление услуг в Грузии без постоянной регистрации в качестве плательщика НДС, является плательщиком НДС за эти услуги и подлежит обратному налообложению согласно 241-му пункту налогового кодекса Грузии.3. Юридическое лицо, которое не является плательщиком НДС но осуществляет импорт облагаемой налогом продукции или временными поставками товара в Грузию, считается плательщиком НДС только за этот импорт или временную поставку.Для кого обязательна регистрация как плательщика НДС

1. Юридические лица, которые ведут экономическую деятельность непрерывно в течение 12 месяцев, и в результате которой облагаемая НДС общая сумма превышает 100000 лари.2. Юридическое лицо, осуществляющее в рамках экономической деятельности производство акцизной продукции или/и их импорт. (Кроме обозначенных кодом 8703 в товарной номенклатуре по внешнеэкономической деятельности - импорте или/и поставке легковых автомобилей ) .3. Юридические лица, которые в рамках осуществления экономической деятельности ожидают получить в результате одноразовой операции оборот суммы облагаемый НДС в размере превышающем 100000 лари.Размер НДС

НДС составляет 18 процентов от облагаемой налогом суммы оборота или от облагаемой налогом суммы импорта.

Срок подачи декларации

В каждый отчетный период не позднее 15 числа следующего месяца.Крайний срок оплаты НДС

В каждый отчетный период не позднее 15 числа следующего месяца.Продолжение следует...

ძალა ერთობაშია!Putistan delenda est

irakly irakly Админ Сообщения: 85224 Зарегистрирован: 17 сен 2009, 12:26 Награды: 5 Откуда: Tbilisi : Благодарил (а): 12849 Поблагодарили: 21252 Пол: Контактная информация: Контактная информация пользователя iraklyСообщение irakly » 08 мар 2011, 16:06

Представляем Вашему вниманию измененное и дополненное издание карманного налогового справочника. Информация, внесенная в справочник, основывается на налоговое право и практику, вступающие в силу с января 2011 года и охватывает все основные аспекты налоговой системы Грузии. Наша цель - создание налоговой среды, способствующей притоку иностранных инвестиций в Грузию. Учитывая это, мы недавно осуществили радикальные изменения в налоговом и таможенном праве Грузии, и представили новый. Налоговый кодекс, вступающий в силу с 1 января 2011 года. Согласно Всемирному банку, Грузия остается одной из самой активной страной-реформаторов в мире. Грузия имеет самое низкое общее налоговое бремя в Центральной и Восточной Европе, и 7-ое самое низкое - в мире. Согласно индексу Tax Misery and Reform Форбса от 2010 года Грузия занимает 4-ое место в мире в ряду стран с самым низким налоговым бременем.

Скачать:ძალა ერთობაშია!Putistan delenda est

irakly Kektus Сообщения: 1 Зарегистрирован: 13 май 2018, 18:53Сообщение Kektus » 13 май 2018, 19:02

Добрый день! Очень интересует вопрос: как в Грузии платят налоги с микростоков и подобных платформ. В России, Украине и Беларуси их оплачивают просто как НДФЛ физического лица, подавая раз в год декларацию.Можно ли в Грузии делать так же?Есть ли в Грузии возможность зарегистрировать такую деятельность как бизнес, при условии, что там нет конкретных договоров за оказанные услуги, а просто платформа раз в месяц перечисляет тебе деньги, из всех подтверждений - только правила сайта (договор-оферта), да внутренние выписки, сколько тебе перечислилось.Сичтается ли это валютной операцией, если деньги приходят в долларах на Paypal, Skrill или Payoneer, а потом выводятся в банк в местной валюте?И еще - облагаются ли такие доходы НДС?К сожалению, не получилось найти подобной темы на форуме, поэтому спрашиваю здесь.

Kektus irakly Админ Сообщения: 85224 Зарегистрирован: 17 сен 2009, 12:26 Награды: 5 Откуда: Tbilisi : Благодарил (а): 12849 Поблагодарили: 21252 Пол: Контактная информация: Контактная информация пользователя iraklyСообщение irakly » 15 май 2018, 08:52

Kektus, перенес ваше сообщение сюда и открыл тему. Т.к. про налоги и правда нет отдельной темы для обсуждения. Вопросы ваши интересные, но я не знаю ни нах ответа. Может кто-то знает и напишет. Но в этйо теме есть выше для скачивания налоговый кодекс. Может там найдете ответы.

ძალა ერთობაშია!Putistan delenda est

irakly iraklyСейчас этот форум просматривают: нет зарегистрированных пользователей и 0 гостей

Налоги в Грузии. Узнайте все про корпоративное налогообложение и налогообложение для физ. лиц в Грузии!

Грузия – развивающаяся юрисдикция постсоветского пространства с хорошей репутацией. За счет того, что страна стремится к привлечению иностранного капитала и всячески способствует развитию компаний, на данный момент, Грузия – 16 страна в мире по простоте ведения бизнеса согласно рейтингу DoingBusiness.

Такие преимущества, как лояльное налогообложение, отсутствие ограничений в валютных операциях (компании, у которых есть счет в грузинском банке без каких-либо ограничений могут покупать иностранную валюту и получать займы от иностранных банков) сделала юрисдикцию интересным игроком на международном рынке. В статье мы подробно рассмотрим налоги в Грузии (как индивидуальные, так и корпоративные), а также их влияние на создание своего резиденства в Грузии…

Налоги в Грузии – общие сведенья

Грузинскую юрисдикцию нельзя назвать безналоговой, но уровень их достаточно низкий, а сам налоговый режим – один из самых прозрачных, либеральных, надежных и простых среди других стран мира. Это можно подкрепить тем фактом, что Грузия заняла 9 место в списке стран с низким налогообложением согласно Докладу о глобальной конкурентоспособности.

Налоги в Грузии взымаются на местном и государственном (национальном) уровне. Всего здесь существует шесть основных налогов:

- Налог на прибыль (на дивиденды) – 15%.

- Подоходный налог с населения – 20%.

- Налог на добавленную стоимость (кроме медицинского обслуживания, образования и экспорта) – 18%.

- Налог на импорт (таможенные пошлины) – 0%, 5% или 12%.

- Акцизный налог.

- Налог на имущество – до 1%.

Все налоги в Грузии, кроме налога на имущество, являются национальными. Для всех, кого интересует эта юрисдикция (как в качестве включения бизнеса, так и в качестве создания второго дома) будет интересен тот факт, что правительство согласно Закону об экономической свободе не имеет права повышать национальный налог (исключение – акцизы) или вообще вводить новые (повышать количество) без одобрения населением путем референдума.

Стоит отметить, что Грузия заключила договор об избежании двойного налогообложения с 52 странами мира, среди которых Украина, Польша, Литва, Латвия, Армения, Азербайджан, Республика Беларусь, а также другие страны Европейского Союза.

Корпоративные налоги в Грузии. Основная информация для желающих начать бизнес в Грузии

С 2008 года для зарегистрированных компаний в Грузии была принята фиксированная ставка корпоративного налога в размере 15% . С начала 2017 года в стране была введена новая налоговая система эстонской модели, согласно которой прибыль юридической компании, которая инвестируется в развитие бизнеса, не облагается налогом. Налог на добавленную стоимость для юридических лиц оплачивается по ставке 18%, но этот налог в Грузии не распространяется на электроэнергию, услуги туроператоров и судоходную деятельность (применяется нулевая ставка). Также существует 10%-ый налог, которым облагаются платежи по профессиональным и техническим сборам.

Для индивидуальных предпринимателей могут применяться льготные налоги в Грузии:

- Годовой доход не превышает 30 000 лари (около 12,5 тыс. долларов США) – налогообложение отсутствует (данная система не распространяется на лицензированные, финансовые, торговые виды деятельности, на ИП, у которых в штате есть наемный персонал).

- Годовой доход составляет до 500 000 лари (около 205 тыс. долларов США) – налог с дохода 1%.

Еще до недавнего времени вышеупомянутый налог составлял 5%, а порог годового дохода был ниже в 5 раз. Подробнее об этом: «Регистрация компании в Грузии стала еще выгоднее. Последние новости».

Кроме того, в Грузии есть режимы льготного налогообложения:

- Свободное складское предприятие.

- Свободные индустриальные зоны.

- Международная финансовая компания (безналоговая на дивиденды, прибыль и доход от ценных бумаг).

Компания, созданная как свободное складское предприятие, выступает в качестве логистической единицы для международных транзитов грузов и товаров между Средней Азией и Европой. Зарегистрироваться в такой категории могут только международные компании, которые занимаются товаро- и грузоперевозками. Льготное налогообложение заключается в следующем:

- Отсутствие корпоративного подоходного налога на доход от реэкспорта через Свободное складское предприятие с бесплатных складов.

- Отсутствие НДС за поставку через Свободное складское предприятие плательщику НДС в свободном складе.

Свободные индустриальные зоны (СИЗ) созданы для экспорта грузинских товаров в Евросоюз и другие страны. Они расположены в 3 грузинских городах – Кутаиси, Тбилиси и Поти. Про последнюю читайте подробнее: «СИЗ Поти в Грузии: почему выгодно регистрировать бизнес в свободной индустриальной зоне Поти в Грузии?».

Иностранные компании, зарегистрированные в СИЗ, освобождаются от налогов:

- На прибыль.

- На дивиденды.

- На импорт и экспорт.

- На добавленную стоимость.

- На имущество.

Но нельзя сказать, что в СИЗ к компаниям не применяется налогообложение. Здесь существует налог на импорт из Грузии и экспорт в нее же, который облагается по ставке 4%. Также тут существует ежегодный лицензионный сбор, размер которого зависит от детальности компании.

Для желающих открыть компанию в свободной индустриальной зоне и пользоваться преимуществами льготного налогообложения, мы предлагаем следующие услуги:

Налоги для физ. лиц в Грузии. Чем примечательно налоговое резиденство в этой стране?

Налоговый резидент в Грузии – это физическое лицо, которое проживает на территории страны 183 дня и более. Подоходный налог в Грузии для налоговых резидентов и местных жителей взымается только с доходов из местных источников по фиксированной ставке и составляет 20% (доходы с иностранных источников облагаются нулевой ставкой).

Арендный доход с жилой недвижимости (при условии, что с него не будет отчислений), прибыль с продажи жилой недвижимости с земельным участком, проценты, дивиденды и роялти физических лиц облагаются налогом в 5%, а в личную налоговую базу они не включаются.

Физические лица, которые владеют недвижимостью, также уплачивают с нее налог в Грузии. Его процентная ставка зависит от рыночной стоимости недвижимости и варьируется в диапазоне от 0,8% до 1%.

Но есть исключения: домохозяйства с годовым доходом до 40 тысяч лари не облагаются налогом, а с доходом от 40 000 до 100 000 лари в год уплачивают налог по сниженной ставке – от 0,05% до 0,2%.

Налоги в Грузии – в чем преимущества и выгоды?

В сравнении со странами Европы, Грузия – привлекательная страна благодаря низкому налогообложению. В этой юрисдикции доход облагается по единой ставке, которая ниже, чем в других странах, состоящих в Организации экономического сотрудничества и развития (исключая Венгрию). Также стоит отметить, что ставка корпоративного налога ниже, чем в США, Бельгии, Португалии, Франции или Мексике.

В Грузии принята модель налоговой системы Эстонии, которая подразумевает отсутствие корпоративного налога на реинвестированную прибыль компании. Помимо того, что в этом аспекте выгоды для бизнеса очевидны, подобная модель приносит пользу и грузинской экономике. Добавив сюда наличие 52 договоров о избежании двойного налогообложения и зоны льготных ставок налогов в Грузии, включение своей компании в эту юрисдикцию – отличное решение.