Налог на доходы юридических лиц

Налог на доходы юридических лиц

Российская Федерация по праву определяется как правовое государство, и, как в любом правовом государстве, на территории данной страны высокоразвиты правовые институты.

Одно из важнейших мест в любой стране занимает институт налогообложения, который регулирует взаимоотношения между налогоплательщиками и получателем налога (будь то РФ или один из ее субъектов). Налоги, получаемые данными субъектами, являются одним из источников формирования бюджета государства в целом, или на местном уровне.

Законодательную базу в вопросах налогообложения составляет Налоговый кодекс Российской Федерации, данный нормативно–правовой акт содержит понятие налогообложения, налогоплательщика, виды налогов, налоговые базы, налоговые ставки и иные детали налоговой системы РФ.

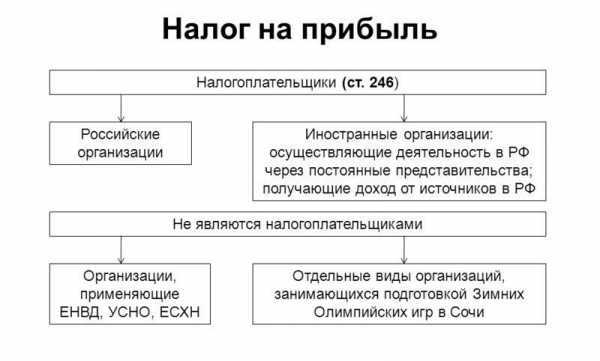

В данной системе несколько видов основных налогов, одним из важнейших является налог на прибыль.

Налог на прибыль — что это?

Нормативно–правовой базой Российской Федерации определено, что налог на прибыль – это вид налога, который взымается непосредственно с доходов организации. Получателем данного налога является государство, плательщиком налога – любая организация, зарегистрированная на территории Российской Федерации. Налоговая база – объем прибыли, получаемой организацией. Налоговая ставка рассчитывается в зависимости от вида деятельности данной организации.

Наряду с налогом на прибыль организаций на территории Российской Федерации налогообложению подлежит также прибыль физических лиц, однако данный вид налога носит название «Налог на доходы физических лиц» (НДФЛ).

Налог на прибыль: физические лица

Итак, что из себя представляет данный вид обязательных исчислений? На что он распространяется, а что исключает?

В принципе ситуация та же, что и в предыдущем пункте. Отличием является лишь субъект расчета налоговой базы, для данного вида отчислений это будет непосредственно доход физического лица (при этом он может быть или не быть налоговым резидентом, но обязательно получать прибыль от источника нашего государства).

Те виды доходов, которые подлежат налогообложению, принято называть объектом налогообложения.

Итак, какие виды доходов подлежат налогообложению? Среди них выделяют такие:

- Дивиденды и проценты, которые были получены от деятельности российской организации, а также от деятельности индивидуальных предпринимателей на территории Российской Федерации;

- Страховые выплаты, которые подлежат к выплате в результате наступления любого страхового случая в РФ;

- Прибыль, полученная от использования на территории нашей страны авторских или смежных прав;

- Доходы, полученные в результате использования имущества, находящегося на территории РФ;

- Выплаты, полученные в результате выполнения трудовых или иных обязанностей.

Налоговая ставка по данному виду налога варьируется от 9 до 35 процентов. При этом минимальная налоговая ставка применяется к получению дивидендов до 2015 года, максимальная налоговая ставка применяется при взимании налога на результаты любых розыгрышей, лотерей, получения призов.

Средняя ставка налога составляет 13 процентов. С данной ставкой пришлось столкнуться, наверное, любому работающему гражданину нашей страны. Потому что именно в этом размере облагается налогом заработная плата, а также оплаты по договорам подряда, то есть та основная часть дохода, которую получает официально работающее население нашего государства.

Обязанность по отчислению данного вида налога возложена на плечи работодателя, то есть работник получает зарплату, налог на нее автоматически отчисляется в территориальное отделение налоговой инспекции по месту нахождения.

Однако, это не значит, что работодатель платит данные суммы «из своего кармана», размер указанного налога вычитается из заработной платы работника.

Стоит также отметить, что в случае с юридическими лицами, налоговый период по разным видам отчислений может составлять от трех до двенадцати месяцев, налог на доходы физических лиц отчисляется ежемесячно.

Уплата данного вида отчислений является обязанностью для всех без исключения лиц, которые получают прибыль на территории нашего государства.

Налог на прибыль: юридические лица

Если рассматривать данный вид налога в сравнении с предыдущим пунктом, то основным отличием, конечно же будет являться субъект налогообложения. В данном случае это будет прибыль или, по-другому, доход только юридических лиц.

Отличаться будет также и облагаемая налоговая база (те виды доходов, которые облагаются налогом), и налоговая ставка (иными словами, размер налога), и налоговый период (то есть срок, за который исчисляется налог).

Рассчитываем налоговую базу

Итак, как ранее уже было замечено, налоговой базой является прибыль, ее виды и объем, которые подлежат налогообложению в соответствии с законодательством РФ.

Для того, чтобы правильно рассчитать налоговую базу по налогу на прибыль юридических лиц, необходимо определить, какие виды прибыли подлежат уплате налога.

Итак, условно всю облагаемую прибыль организации можно разделить на:

- Доходы от реализации продукции или каких–либо имущественных прав;

- Доходы, которые носят непроизводственный характер (то есть напрямую не связаны с основной деятельностью, которая осуществляется юридическим лицом и приносит ему основной доход).

Рассчитывая налоговую базу по данному виду отчислений необходимо учитывать некоторые нюансы:

- Во-первых, — доходы юридического лица должны быть выражены в денежной форме. То есть тот доход, который получен в виде имущества, к примеру, будет выражен в сумме сделки;

- Во-вторых, — в случае получения организацией убытка за определенный налоговый период, налоговая база не может быть положительной, то есть она будет равна нулю;

- В–третьих, нельзя учитывать доходы и расходы, относящиеся к специальным налоговым режимам, к ним относят ранее упоминаемые ЕСН, ЕНВД, УСН.

Расчет налога на прибыль – примеры

Чтобы рассчитать налог на прибыль, необходимо знать размер налоговой базы, налоговую ставку (она составляет 20%), а также налоговый период (равен 12 месяца). Однако, не стоит забывать, что налоговый период не равен отчетному периоду, в данном случае отчетный период будет наступать раз в квартал (то есть каждые 3 месяца).

Пример:

Сумма полученного кредита 1 500 000 рублей.

Предоплата 600 000 рублей.

Прибыль от основной деятельности в первом квартале составила 1 750 000 рублей, НДС 266 949, 15 рублей.

Затраты при осуществлении основной деятельности составили 500 000 рублей. Заработная плата рабочему персоналу составила 350 000 рублей, страховые взносы на эту сумму были уплачены в размере 91 000 рублей. Амортизация организации 90 000 рублей, проценты от кредита, который был выдан другой организации – 40 000 рублей.

Налоговый убыток предприятия в прошлом году составил 100 000 рублей.

Итак:

Расходы данного предприятия за первый квартал текущего года составят 1 371 000 рублей (800 000+350 000+91 000+90 000+40 000)

Прибыль, подлежащая налогообложению, составила 212 050 рублей (1 750 000-266 949,15)-(1 371 000-100 000)

Сумма налога на прибыль составит 42 410 рублей (212 050*20%).

Когда платить налог на прибыль?

Если вопрос касается налога на прибыль организации, налоговый период составит двенадцать месяцев, однако отчисление налога производится путем перечисления авансовых платежей, которые по общему правилу уплачиваются ежемесячно, то есть определенного числа каждого месяца, в порядке исключения ежеквартально, то есть до определенного числа месяца, следующего за отчетным кварталом. Налог на доходы физических лиц, как уже ранее упоминалось, уплачивается ежемесячно от суммы фактического дохода в месяце.

Порядок перечисления платежей

Данный вид налога перечисляется некоторыми организациями раз в месяц, либо исходя из фактической прибыли за указанный период, либо исходя из прибыли в предыдущем отчетном периоде, путем оформления платежного поручения.

Также возможно перечисление данного налога авансовым платежом один раз в квартал, также путем оформления платежного поручения.

Следует понимать, что получателем данного вида налога будет являться и федеральный бюджет и бюджет местного уровня в соотношении 2%/18%.

Нюансы и исключения расчета налога на прибыль

Рассчитывая налог на прибыль необходимо учитывать ряд нюансов, которые ранее уже были рассмотрены, а именно:

- Какие виды прибыли не подлежат налогообложению;

- В каких случаях налоговая база равна нулю;

- Какие виды доходов нельзя учитывать в совокупной прибыли;

- Налоговый и отчетный период по данному виду отчислений;

- Существование субъектов льготного налогообложения.

Способы оптимизации налога на прибыль

При расчете указанного вида налога существует несколько особенностей. Учитывая данные нюансы, можно значительно оптимизировать расходы по налогообложению. В данном случае под словом «оптимизировать» понимается значительное снижение суммы уплачиваемого налога.

Итак, как же законно уменьшить данные суммы? Рассмотрим варианты:

- Зарезервировать необходимые денежные средства. Целями для данного резервирования могут быть такие, как:

- расходы для оплаты отпускных работникам;

- расходы по обеспечению основных средств (его ремонт, текущее обслуживание);

- расходы по необходимому социальному обслуживанию работников.

- Перенесение налоговой базы (при наличии убытков);

- Планирование расходов на обучение сотрудников (подготовка и переподготовка).

Выводы

Итак, рассмотрев вопрос о налоге на прибыль юридических лиц, а также о подоходном налоге физических лиц, можно прийти к выводу, что:

- Уплата данных видов налогов в бюджет (не зависимо какого уровня) является необходимой мерой для его надлежащего формирования;

- Государство берет на себя обязанность по обеспечению определенных отраслей жизни для физических лиц, а также некоторых областей для юридических лиц. В ответ на эти гарантии субъекты Российской Федерации берут на себя обязанность по уплате различного рода налоговых отчислений.

Таким образом, между государством и его субъектами происходит постоянное взаимодействие.

Не стоит также забывать, что уплата налога является обязанностью субъекта налоговой системы, и уклонение от исполнения данной обязанности влечет за собой ответственность, вплоть до уголовной.

Получите бесплатную консультацию прямо сейчас

Close WindowLoading, Please Wait!

This may take a second or two.advice-lawyer.ru

Ставка налога на прибыль для юридических лиц: сколько процентов

Пополнение государственной казны является основополагающим фактором развития экономики страны. Каждая функционирующая организация обязывается выплачивать налоговую ставку в размере, установленным Министерством Финансов. В данной статье мы рассмотрим такой вопрос, как налоговая ставка для юридических лиц, ее размеры, а так же что такое налог на прибыль и каким он может быть.

Ставка налога на прибыль для юридических лиц

На территории Российской Федерации действуют законы, регламентирующие обложение прибыли с дохода юридических лиц и предпринимателей в установленном размере. Действующие организации и фирмы, проводящие коммерческие операции и хозяйственную деятельность в пределах РФ, попадают под действие законов о системе налогообложения.

Обратите внимание: в России ставка налога на прибыль для юридических лиц составляет 20% от суммы доходов. Действующая ставка является основополагающей и регламентируется п.1 ст. №284 Налогового кодекса РФ. Данный процент налоговых отчислений применим для большинства из налогоплательщиков.

Выплаты от общей ставки разделяются и поступают по двум направлениям:

- 2% от выплаченных средств поступают в Федеральный бюджет Российской Федерации;

- 18% от выплаченных средств остаются в местных региональных бюджетах.

Для местных региональных органов самоуправления Федеральным законодательством устанавливается право уменьшать основную налоговую ставку в размере 20% для отдельных юридических лиц из льготных категорий. Единственное условие заключается в том, что минимальный процент налоговых выплат не может опуститься ниже установленной отметки в 13,5 %.

В соответствии с НК РФ основная налоговая ставка для юридических лиц составляет 20%

В соответствии с НК РФ основная налоговая ставка для юридических лиц составляет 20% Уменьшение процента налоговой ставки на прибыль для ООО

Список льготных категорий юридических лиц, имеющих право снизить процент налоговой ставки, устанавливается региональными законами и отдельными нормативными актами. Министерство Финансов выполняет регулярный выход дополнений и разъяснений по отдельным пунктам ст. №284 НК. Эти документы не считаются строго установленными законами, а скорее помогают бухгалтерам организаций определиться с фиксированным размером налоговых выплат и методам составления отчетности для контролирующих органов.

Для различных категорий юридических лиц и организаций с учетом специфики хозяйственной деятельности и прибыли, действующий Налоговый кодекс устанавливает нижеперечисленные процентные ставки:

- 0%, 9%, 15% — процент налога на прибыль, полученную в форме дивидендов с продаж акций;

- 0% — с продажи облигаций, выпущенных до 20.01.1997 года и ценных бумаг по валютным займам 1999 года, которые использовались для урегулирования долговых обязательств СССР и внешних долгов Российской Федерации;

- 9% — с продажи ценных бумаг, которые эмитированы до 2007 года на срок от 3 лет, а также с облигаций 2006 года с учетом покрытия ипотекой (после 2006 года налоговая ставка будет равна уже 15%);

- 15% — для ценных бумаг государства или муниципалитета;

- 10% — процент с дохода зарубежных коммерческих организаций, который реализуется через отдельные представительства и филиалы, расположенные по всей территории РФ;

- 0% — установленный процентный налог для Центрального Банка Российской Федерации;

- 0% — процентная ставка для сельскохозяйственных организаций.

Обратите внимание: нулевой процент для сельхозпроизводителей продержится на этой отметке до 2017 года. В период с 2017 по 2020 Министерством Финансов планируется поднять этот показатель до отметки в 18%, а с началом 2021 года – до размера основной налоговой ставки в 20%.

Налоговые ставки делятся на основные и специальные

Налоговые ставки делятся на основные и специальные Когда юридические лица освобождаются от выплаты налогов

От выплаты налоговых обязательств освобождаются юридические лица и предприятия, которые используют в коммерческой деятельности сторонние режимы налогообложения (УСН, ЕНВД, ЕСХН и др.). В основной перечень организаций, попадающих под действие упрощенных систем налогообложения входят:

- организации и компании использующие ЕНВД;

- игорные заведения, при получении прибыли по отношению к которой применяются особые «спецрежимы»;

- иностранные компании и юридические лица, принимавшие участие в организации Олимпийских Игр на территории РФ, а также организации причастные к проведению Чемпионата Мира по футболу 2018 г;

- Центральный банк Российской Федерации;

- Юридические лица, оказывающие услуги в области медицины и образования.

Для юридических лиц, проводящих свою деятельность в области образования и медицины, специальные ставки налога под 0% устанавливаются при условии соблюдения строгих критериев.

В число основных требований входит:

- лицензия;

- сумма доходов от данного вида деятельности составляет более 90% общей прибыли;

- штатный контингент насчитывает свыше 15 лиц;

- отсутствие денежных манипуляций с векселями;

- 50% сотрудников штата медицинского учреждения должны обладать сертификатом дипломированных специалистов.

Обратите внимание: при получении нулевой процентной ставки крайне важно соблюсти данные требования. Если в ходе проверок ревизорского аппарата будут обнаружены нарушения по любому из пунктов, тогда произойдет пересчет налоговых выплат за календарный год (квартал, полугодие) по общей налоговой ставке в 20%.

Юридические лица, выбравшие для себя упрощенную систему налогообложения не освобождаются от обязательных выплат в госбюджет. По результатам проведенной хозяйственной деятельности для подобной категории налогоплательщиков устанавливается сниженная налоговая ставка в размерах:

- 6% — ставка для выплат в Федеральный бюджет, которая используется юридическими лицами, владеющие сторонними объектами налогообложения;

- 15% — для юридических лиц, определяющих объекты налогообложения по системе «доходы-расходы». Процент может изменяться в диапазоне от 5 до 15% в зависимости от вида хозяйственной и коммерческой деятельности.

Расчет налоговых отчислений для юридических лиц

Налоговые отчисления являются обязательным условием для законного ведения малого и среднего бизнеса. Все юридические лица должны производить ежемесячные отчисления в государственный бюджет РФ. Ставка налога на прибыль организаций является денежным выражением совокупной прибыли юридического лица за фиксированный отчетный период с вычетом текущих расходов. Важно отметить, что расходы юридических лиц должны быть подтверждены документально для исключения денежных махинаций со стороны налогоплательщика и намеренного уменьшения размера отчислений в государственный бюджет.

Методика расчета суммы налоговых выплат для юридических лиц основывается на применении двух способов:

- кассовый;

- начислительный.

Кассовый метод

Особенность данного способа заключается в расчете прибыли с установленным порядком подсчета совокупной величины дохода. При расчетах учитывается исключительно величина доходных денежных средств, поступаемых на расчетные счета и кассу организации. Подобным образом учитываются и прилагаемые расходы за установленный отчетный период.

Начислительный метод

Подобная методика учитывает к дополнению совокупного дохода и другие финансово-реализационные сделки, вне зависимости от того были ли они профинансированы со стороны сторонних посредников или нет. При этом все совокупные расходы, которые понесены при реализации соглашений, также учитываются и суммируются вне зависимости от денежной оплаты.

Величина налога зависит от конечных финансовых результатов деятельности организации

Величина налога зависит от конечных финансовых результатов деятельности организации Изменение налоговой ставки в 2016 году

В текущем году Министерством Финансов не планируется изменять размер налоговой ставки. Согласно действующими законодательствам Российской Федерации и ст. № 248 Налогового кодекса РФ процент ставки на налог на прибыль ООО составляет 20%.

Каждая коммерческая организации, юридические лица и индивидуальные предприниматели, занимающиеся малым и средним бизнесом по всей территории Российской Федерации, выступают в качестве налогоплательщиков. В их обязанности входит своевременная и полная уплата налогов в государственный бюджет и федеральные фонды в срок, установленный пунктами действующего Налогового кодекса.

Организация должна четко понимать, сколько процентов налог на прибыль составляет от получаемых доходов. Регламент выплат и определение ставки подробно прописаны в Налоговом кодексе РВ.

vashbiznesplan.ru

Налог на доходы (прибыль) юридических лиц Республики Узбекистан

В налогообложении организаций и предприятий, с точки зрения принципов налогообложения и методологии имеются несколько особенностей. Основной фактор, учитываемый при разработке методологии налогообложения предприятий и организаций является их капитал. Этим объясняется материальная основа их экономической и финансовой деятельности. С этой точки зрения, учитываются такие финансовые особенности, как, формы и источники формирования капитала, сумма капитала, взаимоотношение учредителей, ликвидация, моменты объединения формирование резервов, сумма распределяемого дохода, формы распределения и другие. С точки зрения делопроизводства организации и предприятия должны вести ряд нормативных документов – книги, тетради и наладить бухгалтерский учет в законно установленном порядке . Плательщиками налога на доходы (прибыль) являются юридические лица, имеющие налогооблагаемый доход (прибыль) в финансовом году. Юридические лица – резиденты Республики Узбекистан, облагаются налогом по доходам (прибыли), полученным из источников их деятельности как в Республике Узбекистан, так и за ее пределами. Юридические лица, не являющиеся резидентами Республики Узбекистан, облагаются налогом по доходам (прибыли), полученным из источников на территории Узбекистана. Объектом налогообложения является доход (прибыль), исчисленный как разница между совокупным доходом и вычетами, определяемыми в соответствии с Налоговым Кодексом. В совокупный доход включаются денежные или другие средства за отгруженный товар, выполненные работы, оказанные услуги и другие операции, подлежащие получению (полученные) юридическим лицом, либо полученные им безвозмездно.

К таким доходам относятся:

1) выручка от реализации товаров (работ, услуг); 2) доход от реализации основных средств, нематериальных активов, ценных бумаг, объектов интеллектуальной собственности, материалов и других активов; 3) доходы в виде процентов; 4) дивиденды; 5) безвозмездно полученное имущество; 6) прочие доходы . При определении доходов (прибыли), подлежащих налогообложению, из совокупного дохода производятся следующие вычеты: – суммы налога на добавленную стоимость, акцизного налога, налога на имущество, земельного налога, налога за пользование недрами, экологического налога, налога за пользование водными ресурсами, а также таможенных пошлин; – расходы по заработной плате работников (за исключением этих расходов банков, кредитных союзов, страховых организаций, видеосалонов, пунктов видеопоказа, видео- и аудиозаписи, аукционов, казино, организаций по проведению массовых концертно-зрелищных мероприятий); – суммы рентных платежей, вносимых в установленном порядке; – арендная плата; – другие обязательные платежи, определяемые законодательством.Суммы финансовых санкций и начисленных пени не подлежат вычету из совокупного дохода.

Ставка налога на доход нерезидентов у источника выплат: – дивиденды и проценты (за исключением дивидендов и процентов, подлежащих освобождению от налогообложения) – 10%; – страховые премии, выплаченные на страховку или перестраховку рисков – 10%; – телекоммуникации или транспортные услуги для международной связи при передвижении между Республикой Узбекистан и другими государствами (доходы от фрахта) – 6%; – роялти, доходы по аренде (лизингу), доходы от оказания услуг, включая услуги по управлению, консультации и другие доходы, кроме доходов, которые уже облагались налогом на доходы (прибыль) – 20%. От уплаты налога на доходы (прибыль) освобождаются юридические лица: – специализированные на производстве протезно-ортопедических изделий, инвентаря, а также по оказанию услуг для инвалидов – по основному виду деятельности; – лечебно-производственные мастерские при лечебных учреждениях; – учреждения по исполнению наказания; – городского пассажирского транспорта (кроме такси, в том числе маршрутного) по услугам, связанным с перевозкой пассажиров; – по доходам (прибыли) от осуществления работ по реставрации и восстановлению памятников истории и культуры; – подразделения охраны при органах внутренних дел; – Народный банк – по доходам, полученным от использования средств на индивидуальных накопительных пенсионных счетах граждан

– другие организации в соответствие с Налоговым Кодексом Республики Узбекистан.

Похожие статьи:

nalogpro.ru

Сколько составляет налог на прибыль в 2017 году для юридических лиц

На прибыль;Организациями выплачиваются налоги, с помощью которых происходит поддержка различных бюджетных предприятий. Доход – главная статья налогообложения. Именно благодаря предприятиям, которые выплачивают доход на прибыль, в основном и заполняются бюджеты округов. Затем власти округов выплачивают из них деньги на нужды местных бюджетных предприятий, к которым относятся учебные заведения, больницы, социальные центры и прочее. Это позволяет поддерживать функционирование отдельных регионов федерации на достаточном уровне.

Двадцать пятая глава Налогового кодекса четко определяет, какими налоговыми ставками облагается прибыль в 2017 году. Если рассматривать основную ставку налога на прибыль, то она составляет двадцать процентов, но некоторые налогоплательщики могут платить пониженную ставку. И кто имеет на это право, мы выясним дальше в этой статье. Подробное описание позволит точно определить, относится ли ваше предприятие к льготным категориям.

Основные ставки налога на прибыль в 2017 году

Как мы уже говорили ранее, основная ставка налога для предприятий на прибыль составляет двадцать процентов. Из них два процента выплачивается в федеральный бюджет. А оставшиеся восемнадцать процентов перечисляются в бюджет субъекта Российской Федерации. Органы законодательной власти имеют право понижать налоговую ставку на прибыль для отдельных юридических лиц, но не более чем до 13,5%.

Вот таковы основные налоговые ставки на прибыль для юридических предприятий.

- Начиная с 1 января этого года и по настоящее время, ставка в 20% установлена для компаний налогоплательщиков, кроме тех из них, кто занимается добычей углеводородного сырья в новом морском регионе, а также компаний, которые осуществляют контроль над прибылью иностранных компаний. Это основная ставка, и если вы не нашли своего предприятия ни в одном из классификаторов, значит, вам необходимо платить именно ее.

- Не меньше 13,5% платят те компании-налогоплательщики, для которых не предусмотрена другая налоговая ставка по статье 284 Налогового кодекса Российской Федерации. В этом пределе расположены те предприятия, которые не требуют дополнительной поддержки от государства, в виде снижения налоговой ставки. Это организации, способные просуществовать без дотаций, и в существовании которых нет такой уж необходимости у населения, как это может быть в отношении учебных учреждений и организаций здравоохранения.

- Не больше 13,5% выплачивают организации, базирующиеся в особой экономической зоне. Это территории, население которых нуждается в особой поддержке, либо же те местности, что только начинают обрабатываться перед тем, как стать надежным источником определенной продукции для страны. Эти производства всячески поддерживаются правительством Российской Федерации, в том числе и при помощи разумного снижения налога на прибыль, чтобы дать им прочно встать на ноги.

Читайте также: Как организациям рассчитывать налог на прибыль

Специальные ставки налога на прибыль

Кроме основной ставки, выделяют еще и специальные, которые имеют право платить только определенные организации и компании, имеющие особый профиль работ. Вот основные их особенности:

- образовательные предприятия и медицинские учреждения. Эти организации имеют весьма невысокий уровень дохода, чаще всего сумма которого стремится к нулю, в то время как необходимость их для населения страны неоспорима: это качественная подготовка квалифицированных кадров для дальнейшей работы в пользу государства, а также поддержание здоровья населения на высоком уровне. Именно поэтому государственные учреждения этого плана имеют нулевую процентную ставку касаемо доходов, и вообще являются дотационными;

- резиденты технико-внедренческой особой экономической зоны, туристско-рекреационных особых экономических зон, свободной экономической зоны, включенные в единый реестр резидентов Особой экономической зоны в Калининградской области. Как уже говорилось ранее, правительство поддерживало и продолжает поддерживать организации, расположенные на особых территориях нашей страны, на которых они нуждаются в этом. На 15-й год данного столетия и в ближайшем обозримом будущем процентная ставка для таких предприятий составляла и будет равна 0%;

- сельскохозяйственные товаропроизводители и рыбохозяйственные предприятия. Конечно, это касается не всех организаций из этой отрасли, однако многие из них требуют особого отношения к себе, и государство вполне осознанно понижает для таких предприятий налоговую планку до нуля;

- участники инвестиционных региональных проектов. Региональные проекты, спонсируемые государством, первые годы нуждаются в особом отношении, так как в это время происходит их становление, вне зависимости от профиля. В дальнейшем, когда предприятия наберут достаточно силы, они выходят на стабильные 20% от прибыли, как и все прочие организации, а до тех пор им разрешено не уплачивать налогов стране, поскольку они все равно по большей части в начале функционируют исключительно за счет бюджетных денег;

- Объекты, обладающие статусом опережающих социально-экономическое развитие. Эти передовые предприятия являются двигателями прогресса в стране, и именно это не позволяет тянуть из них силы излишними налогами;

- социальные службы. Эти предприятия также входят в перечень организаций, необходимых для нормального существования населения, которое обеспечивается государством, поэтому в государственную казну эта отрасль не несет никакого вклада.

Более высокая процентная ставка, размер которой – тридцать процентов, должна выплачиваться за доходы по ценным бумагам, выпущенным российскими организациями, выплачиваемые лицам, информация о которых не была предоставлена налоговому агенту. Именно поэтому за них установлены наибольшие выплаты.

nalogiexpert.ru

Ставка налога на прибыль для юридических лиц: сколько процентов

Пополнение государственной казны является основополагающим фактором развития экономики страны. Каждая функционирующая организация обязывается выплачивать налоговую ставку в размере, установленным Министерством Финансов. В данной статье мы рассмотрим такой вопрос, как налоговая ставка для юридических лиц, ее размеры, а так же что такое налог на прибыль и каким он может быть.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта слева или звоните по телефону

8 (800) 511-91-49

Это быстро и бесплатно!Ставка налога на прибыль для юридических лиц

На территории Российской Федерации действуют законы, регламентирующие обложение прибыли с дохода юридических лиц и предпринимателей в установленном размере. Действующие организации и фирмы, проводящие коммерческие операции и хозяйственную деятельность в пределах РФ, попадают под действие законов о системе налогообложения.

Обратите внимание: в России ставка налога на прибыль для юридических лиц составляет 20% от суммы доходов. Действующая ставка является основополагающей и регламентируется п.1 ст. №284 Налогового кодекса РФ. Данный процент налоговых отчислений применим для большинства из налогоплательщиков.

Выплаты от общей ставки разделяются и поступают по двум направлениям:

- 2% от выплаченных средств поступают в Федеральный бюджет Российской Федерации;

- 18% от выплаченных средств остаются в местных региональных бюджетах.

Для местных региональных органов самоуправления Федеральным законодательством устанавливается право уменьшать основную налоговую ставку в размере 20% для отдельных юридических лиц из льготных категорий. Единственное условие заключается в том, что минимальный процент налоговых выплат не может опуститься ниже установленной отметки в 13,5 %.

В соответствии с НК РФ основная налоговая ставка для юридических лиц составляет 20%

В соответствии с НК РФ основная налоговая ставка для юридических лиц составляет 20% Уменьшение процента налоговой ставки на прибыль для ООО

Список льготных категорий юридических лиц, имеющих право снизить процент налоговой ставки, устанавливается региональными законами и отдельными нормативными актами. Министерство Финансов выполняет регулярный выход дополнений и разъяснений по отдельным пунктам ст. №284 НК. Эти документы не считаются строго установленными законами, а скорее помогают бухгалтерам организаций определиться с фиксированным размером налоговых выплат и методам составления отчетности для контролирующих органов.

Для различных категорий юридических лиц и организаций с учетом специфики хозяйственной деятельности и прибыли, действующий Налоговый кодекс устанавливает нижеперечисленные процентные ставки:

- 0%, 9%, 15% — процент налога на прибыль, полученную в форме дивидендов с продаж акций;

- 0% — с продажи облигаций, выпущенных до 20.01.1997 года и ценных бумаг по валютным займам 1999 года, которые использовались для урегулирования долговых обязательств СССР и внешних долгов Российской Федерации;

- 9% — с продажи ценных бумаг, которые эмитированы до 2007 года на срок от 3 лет, а также с облигаций 2006 года с учетом покрытия ипотекой (после 2006 года налоговая ставка будет равна уже 15%);

- 15% — для ценных бумаг государства или муниципалитета;

- 10% — процент с дохода зарубежных коммерческих организаций, который реализуется через отдельные представительства и филиалы, расположенные по всей территории РФ;

- 0% — установленный процентный налог для Центрального Банка Российской Федерации;

- 0% — процентная ставка для сельскохозяйственных организаций.

Обратите внимание: нулевой процент для сельхозпроизводителей продержится на этой отметке до 2017 года. В период с 2017 по 2020 Министерством Финансов планируется поднять этот показатель до отметки в 18%, а с началом 2021 года – до размера основной налоговой ставки в 20%.

Налоговые ставки делятся на основные и специальные

Налоговые ставки делятся на основные и специальные Когда юридические лица освобождаются от выплаты налогов

От выплаты налоговых обязательств освобождаются юридические лица и предприятия, которые используют в коммерческой деятельности сторонние режимы налогообложения (УСН, ЕНВД, ЕСХН и др.). В основной перечень организаций, попадающих под действие упрощенных систем налогообложения входят:

- организации и компании использующие ЕНВД;

- игорные заведения, при получении прибыли по отношению к которой применяются особые «спецрежимы»;

- иностранные компании и юридические лица, принимавшие участие в организации Олимпийских Игр на территории РФ, а также организации причастные к проведению Чемпионата Мира по футболу 2018 г;

- Центральный банк Российской Федерации;

- Юридические лица, оказывающие услуги в области медицины и образования.

Для юридических лиц, проводящих свою деятельность в области образования и медицины, специальные ставки налога под 0% устанавливаются при условии соблюдения строгих критериев.

В число основных требований входит:

- лицензия;

- сумма доходов от данного вида деятельности составляет более 90% общей прибыли;

- штатный контингент насчитывает свыше 15 лиц;

- отсутствие денежных манипуляций с векселями;

- 50% сотрудников штата медицинского учреждения должны обладать сертификатом дипломированных специалистов.

Обратите внимание: при получении нулевой процентной ставки крайне важно соблюсти данные требования. Если в ходе проверок ревизорского аппарата будут обнаружены нарушения по любому из пунктов, тогда произойдет пересчет налоговых выплат за календарный год (квартал, полугодие) по общей налоговой ставке в 20%.

Юридические лица, выбравшие для себя упрощенную систему налогообложения не освобождаются от обязательных выплат в госбюджет. По результатам проведенной хозяйственной деятельности для подобной категории налогоплательщиков устанавливается сниженная налоговая ставка в размерах:

- 6% — ставка для выплат в Федеральный бюджет, которая используется юридическими лицами, владеющие сторонними объектами налогообложения;

- 15% — для юридических лиц, определяющих объекты налогообложения по системе «доходы-расходы». Процент может изменяться в диапазоне от 5 до 15% в зависимости от вида хозяйственной и коммерческой деятельности.

Расчет налоговых отчислений для юридических лиц

Налоговые отчисления являются обязательным условием для законного ведения малого и среднего бизнеса. Все юридические лица должны производить ежемесячные отчисления в государственный бюджет РФ. Ставка налога на прибыль организаций является денежным выражением совокупной прибыли юридического лица за фиксированный отчетный период с вычетом текущих расходов. Важно отметить, что расходы юридических лиц должны быть подтверждены документально для исключения денежных махинаций со стороны налогоплательщика и намеренного уменьшения размера отчислений в государственный бюджет.

Методика расчета суммы налоговых выплат для юридических лиц основывается на применении двух способов:

- кассовый;

- начислительный.

Кассовый метод

Особенность данного способа заключается в расчете прибыли с установленным порядком подсчета совокупной величины дохода. При расчетах учитывается исключительно величина доходных денежных средств, поступаемых на расчетные счета и кассу организации. Подобным образом учитываются и прилагаемые расходы за установленный отчетный период.

Начислительный метод

Подобная методика учитывает к дополнению совокупного дохода и другие финансово-реализационные сделки, вне зависимости от того были ли они профинансированы со стороны сторонних посредников или нет. При этом все совокупные расходы, которые понесены при реализации соглашений, также учитываются и суммируются вне зависимости от денежной оплаты.

Величина налога зависит от конечных финансовых результатов деятельности организации

Величина налога зависит от конечных финансовых результатов деятельности организации Изменение налоговой ставки в 2016 году

В текущем году Министерством Финансов не планируется изменять размер налоговой ставки. Согласно действующими законодательствам Российской Федерации и ст. № 248 Налогового кодекса РФ процент ставки на налог на прибыль ООО составляет 20%.

Каждая коммерческая организации, юридические лица и индивидуальные предприниматели, занимающиеся малым и средним бизнесом по всей территории Российской Федерации, выступают в качестве налогоплательщиков. В их обязанности входит своевременная и полная уплата налогов в государственный бюджет и федеральные фонды в срок, установленный пунктами действующего Налогового кодекса.

Организация должна четко понимать, сколько процентов налог на прибыль составляет от получаемых доходов. Регламент выплат и определение ставки подробно прописаны в Налоговом кодексе РВ.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:8 (800) 511-91-49

Это быстро и бесплатно!