Ип продление патента

Как продлить патент для ИП в 2018-2019 году

В отношении некоторых видов деятельности, которые осуществляются индивидуальными предпринимателями, с 2013 года предусмотрен особый налоговый режим — патентная система. ПСН устанавливается по желанию самого налогоплательщика. Метод предусматривает освобождение ИП от оплаты ряда налогов, а также может использоваться одновременно с иными способами налогообложения.

Стоимость получения разрешительного документа не зависит от показателя фактической прибыли налогоплательщика, а связана с размером потенциально возможного дохода, определяемого государством для определенного вида занятости.

Условия и преимущества использования патента

Возможность работы по патентной системе определяется для предпринимателя следующими условиями:

- количество работников, занятых в штате ИП, не превышает показателя в 15 человек;

- величина дохода ИП за год не превышает суммы в 60 миллионов рублей.

Патент оформляется на временной период по усмотрению ИП (1-12 месяцев) и действует в пределах того муниципального образования, в котором был выдан.

К сведению! Не могут использовать в работе ПСН предприниматели, занятые частной деятельностью в рамках системы доверительного управления или соглашения о простом товариществе.

Несмотря на то что работать по патентному методу могут не все предприниматели, ПНС является наиболее выгодным для ИП способом налогообложения за счет следующих обстоятельств:

- низкая административная и налоговая ответственность — у работающего по патенту отсутствует необходимость сдавать отчетность и оплачивать НДС, НДФЛ, имущественный налог;

- ведение учета предусматривает только использование книги по учету доходов;

- гибкий срок действия разрешительного документа по желанию заявителя (1-12 месяцев);

- оплачивается фиксированный годовой налог;

- стоимость по патенту можно не рассчитывать самостоятельно, за них подсчет выполнят сотрудники ИФНС;

- применяющие ПСН освобождены от необходимости использования в работе кассовых аппаратов (до 01.07.2018 г.).

Порядок оформления патента

Патентная система налогообложения не устанавливается автоматически, для ее использования предпринимателю требуется обратиться с соответствующим заявлением в налоговую структуру. В противном случае расчет и оплата налоговых платежей будут происходить в общем порядке.

Для оформления документа необходимо выполнить ряд действий:

- Подготовить заявление по установленной форме. В тексте формы следует указать соответствующие коды (налогового органа, субъекта РФ), информацию о предпринимателе, юридический адрес, виды деятельности заявителя.

- Обратиться в подразделение налоговой службы, передав регистрирующему сотруднику заполненное заявление и предъявив гражданский паспорт заявителя. ИП получает копию переданного заявления с отметкой о принятии документов в работу.

- Спустя определенный законодательно период времени (до 5 рабочих дней) узнать при повторном обращении в НС о принятом решении (предоставление патента, отказ в предоставлении).

- В случае положительного решения по запросу следует оплатить сумму (по патенту), расчет которой вместе с банковскими реквизитами для оплаты передается заявителю при получении патента.

При оформлении разрешения на период до полугода его стоимость должна быть оплачена в течение первых 25 календарных дней установления ПСН (ст. 346 НК РФ). Если запрашиваемый срок действия превышает 6 месяцев, то с момента начала работы по ПНС в первые 25 дней (календарных) подлежит оплате доля, составляющая 1/3 часть стоимости патента, остаток суммы следует оплатить не позже 30-дневного периода до завершения срока действия разрешительного документа.

Порядок продления срока действия патента

Период, на который допускается оформить патент, ограничивается сроком от 1 до 12 месяцев. Но выбранный заявителем временной отрезок не может быть меньше 1 месяца или превышать 1 год.

Часто начинающие работать по указанному методу налогообложения получают патенты на 1 месяц или чаще 2-3 месяца, чтобы оценить преимущества и недостатки системы применительно к конкретному виду деятельности. Если за время тестирования системы предприниматель пришел к выводу, что данный способ налогообложения удобен для него, то необходимо обратиться в ФНС для продления действия разрешения на работу по выбранной системе.

Процедура продления времени действия патента выполняется по схеме, соответствующей процедуре первоначального получения документа при регистрации ИП. В территориальное отделение налоговой службы направляется соответствующее заявление. Оплату налога следует выполнить по реквизитам налогового подразделения, где получен патент.

Передача заявления для пролонгации действия документа должна быть выполнена не позже 20 декабря года, на который распространено действие применяемой системы. Пропуск установленных сроков для обращения за продлением влечет за собой потерю права на данный вид налогообложения.

К сведению! При нарушении периода для обращения или при несвоевременной оплате суммы патент может быть признан недействительным, а заявитель автоматически может быть переведен на иной вариант налогообложения (ОСНО). Повторная подача заявления (по указываемому ранее виду деятельности) возможна лишь на следующий год (ст. 346 НК РФ), при этом заявитель должен будет пройти процедуру полностью, как при первоначальном обращении за патентом.

Отказ в продлении патента

Право на продление патента признается утерянным налогоплательщиком, если:

- доход ИП за год увеличился и превысил предельно допустимое значение в 60 миллионов рублей;

- количество наемных сотрудников в штате работодателя составило больше 15 человек;

- налоговый платеж оплачен налогоплательщиком с нарушением срока или не полностью (при несвоевременной оплате положенной суммы предприниматель будет обязан оплатить начисленные НС пени и штраф).

Уведомление налоговой структуры об утрате права на работу по ПСН и о переходе на общий режим уплаты налогов направляется в НС в срок до 10 дней (календарных) от дня возникновения обстоятельства, послужившего причиной утраты права на ПСН.

Если предприниматель решил завершить деятельность, для ведения которой был получен патент, то после прекращения деятельности следует направить в ФНС соответствующее заявление с учетом предоставленного для этого срока (5 календарных дней).

ИФНС также уведомит заявителя об отказе в продлении действия документа в следующих случаях:

- на заявленный ИП вид занятости не распространено использование ПСН;

- до конца действия патента осталось 10 дней, но ИП не направил в налоговую службу уведомление-заявление с указанием его дальнейших намерений (по использованию системы или переходу на другой метод учета);

- в заявлении указан недопустимый период действия запрашиваемого документа или заполнены не все обязательные к заполнению графы бланка;

- налогоплательщик лишился права на работу по патентному методу до окончания срока действия последнего.

Способы подачи заявления в ФНС

Для продления времени действия разрешения на работу по ПСН также как для принятия на налоговый учет по указанному методу или для перевода на данную систему с другого метода учета заявитель должен предоставить в ФНС соответствующее заявление.

Форма документа заполняется и передается одним из способов:

- лично (при визите в подразделение налоговой службы);

- через представителя заявителя при наличии нотариально оформленного документа на право представления интересов, включая передачу документа;

- почтовым отправлением в форме заказного письма;

- через личный кабинет налогоплательщика на сайте налоговой службы при наличии ключа электронной подписи.

К сведению! Субъекты РФ имеют право изменять критерии для ИП при использовании ПСН, корректируя сумму доходов или список допустимых видов деятельности. Поэтому при обращении за продлением разрешения следует уточнить действующие положения для патентной системы на официальном сайте местного органа власти.

Как продлить патент ИП

Патентная система налогообложения сейчас достаточно популярна среди индивидуальных предпринимателей. В основном благодаря удобству временного лицензирования, когда бизнесмен сам решает на какой срок ему выгоднее покупать разрешение и может без сильных потерь вести сезонный, например, бизнес. Да и освобождение от некоторого числа налогов с отчётностями также вносит свою лепту в рейтинг ПНС.

Но так, или иначе, а вопрос о продлении патента возникает у всех, кто один раз покупал право на предпринимательство. Как именно это делать и какие есть нюансы — вопросы нормальные и необходимые для ознакомления.

Срок действия патента

Патентная система подразумевает, что ИП самостоятельно выбирает на какой период ему приобретать лицензию. Стандартно — это месяца до одного года. В случае, если выбирается промежуток времени меньше одного года, то налоговый период будет равняться именно этому времени — с момента получения патента.

В случае если ИП по какой-либо причине хочет прекратить предпринимательскую деятельность, то налоговый период для него будет равняться периоду с момента получения патента до завершения коммерческой деятельности.

Как продлевать патент

Возможность заниматься коммерческой деятельностью по патенту в течение 1 года продлевается путём подачи заявления в федеральную налоговую службу. Делается это до 20 декабря. Реквизиты для оплаты налога остаются те же, по которым была совершена оплата в предыдущий раз в ФНС. Относитесь к соблюдению этого срока внимательно, иначе вас сразу же переведут на основную систему налогообложения и переподавать заявление разрешат исключительно на будущий год. Это регламентируется статьёй налогового кодекса РФ № 346.45

Те же санкции грозят запоздавшим с платежом.

Какие заявления подавать, когда патент продлевать не нужно

Есть факторы, которые не позволят переходить на ПСН.

- Если годовой доход предпринимателя увеличился настолько, что перевалил через отметку в шестьдесят миллионов рублей.

- Если на предпринимателя по трудовому договору работает более пятнадцати человек.

- В случае, когда налог уплачен не вовремя или не полностью.

Если вы видите, что один из трёх пунктов помешает вам продлить ваш патент, но не желайте переводиться на ОСНО, нужно будет подавать другую бумагу — об утрате права на использование ПСН. Для этого потребуется форма 26.5-3. И подаётся она в течение десяти дней.

Когда предприниматель закрывает деятельность, а патент на неё всё ещё действует, то для заявления потребуется форма 26.5-4. Подаётся такой бланк в течение пяти дней по окончанию бизнес деятельности.

Итог

Соблюдать патентные сроки — очень важно, если вы не хотите попасть в ситуацию с вынужденным переводом на ОСНО. Всяческая просрочка или несвоевременная уплата грозит потерей статуса ПСН. И тогда придётся как минимум ждать и заниматься оформлением с самого начала.

Как ИП продлить патент в 2018 году?

Законодательство РФ даёт право предпринимателю самостоятельно выбирать подходящий к виду деятельности режим налогообложения для ведения бизнеса, которым он занимается. Патент представляет систему налогообложения, которая значительно упрощает ИП расходы на ведение налогового учета и снижает налоговую нагрузку. Условия, при которых можно применять патент на территории субъекта РФ регламентируется статьёй 346.43 НК РФ.

Государством наложены ограничения, при которых предприниматель не может использовать патентную систему налогообложения:

- количество сотрудников предприятия превышает 15 единиц;

- годовая выручка от реализации превосходит 64 020 000 рублей;

- работа осуществляется по договорам простого товарищества или доверительного управления имуществом.

Определение стоимости патента происходит непосредственно в Субъекте РФ, где будет осуществляться деятельность. Патент действителен на территории, выдавшего его субъекта РФ.

Важно знать, что срок действия патента действует внутри календарного года и никогда не переходит на следующий год. Варьируется данный срок от одного до двенадцати месяцев.

Фактической стоимостью патента является налог в размере 6% от планируемой выручки, которую может получить индивидуальный предприниматель. Налоговый период равен сроку действия патента.

Патентная система налогообложения выгодна тем, что отменяет необходимость уплачивать налог на добавленную стоимость, НДФЛ, налог на имущество. Это значительно снижает налоговую нагрузку на ИП и упрощает ведение налогового учета.

Порядок действий для получения патента

Для того, чтобы использовать патент, ИП предоставляют заявление в налоговый орган не позднее, чем за десять дней до даты предполагаемого начала деятельности. Налоговые органы обязаны в течение пяти рабочих дней принять решение о выдаче патента ИП и выдать его или в письменной форме уведомить о причине невозможности получения патента.

В случае, когда патент выдан на срок от одного до шести месяцев необходимо оплатить его в течение двадцати пяти календарных дней после начала действия патента.

В случае, когда патент был получен на срок шесть месяцев и более, одна треть от его стоимости оплачивается в течение 25 календарных дней с даты, когда патент начал действовать. Остальные две трети стоимости патента оплачиваются за 30 дней до окончания срока действия патента.

Как правильно продлить действие патента ИП?

Для продолжения работы на патентной системе налогообложения ИП нужно предоставить соответствующее заявление в налоговый орган до 20 декабря текущего года.

Порядок подачи документов на продление срока патента соответствует процедуре получения патента.

Следует отметить, что для того, чтобы подать заявление на получение патента или его продление можно использовать следующие способы предоставления:

- лично заявителем;

- через кабинет налогоплательщика на сайте налоговой службы;

- заказным письмом по почте;

- через представителя с подтверждением его полномочий.

Отдельно следует отметить, что предпринимателю следует внимательно следить за соблюдением правил работы на патентной системе налогообложения, а также соблюдать срок оплаты патента и налогов. Сроки подачи заявления на его продление также необходимо строго соблюдать. В противном случае налоговый орган приостановит действие патента или откажет в выдаче.

Если индивидуальный предприниматель принимает решение о досрочном завершении деятельности по патенту, ему следует подать об этом заявление в налоговый орган не позднее, чем за 5 дней до окончания срока деятельности попадающей под патент.

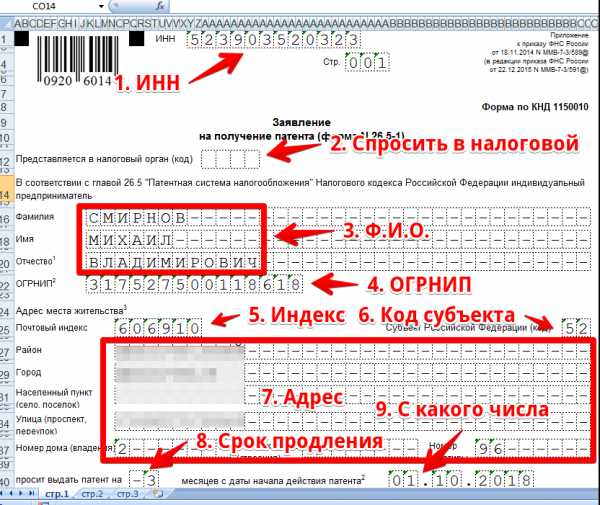

Как продлить патент для ИП в 2019 году: пошаговая инструкция от предпринимателя

Михаил Смирнов, индивидуальный предприниматель на патенте, последовательно и подробно рассказывает о том, как самостоятельно продлить возможность пользования патентной системой налогообложения

Здравствуйте. Меня зовут Михаил Смирнов, я являюсь индивидуальным предпринимателем на патентной системе налогообложения. За последний год я продлял свой патент уже 4 раза. И сегодня я расскажу вам о том, как именно это нужно делать. Вы убедитесь в том, что это не просто, а очень просто.

Перед тем, как я начну, сделаю небольшое отступление. Дело в том, что патентная система налогообложения является сравнительно новой системой, и она не слишком широко распространена среди предпринимателей. Из-за этого даже сотрудники налоговой службы не всегда хорошо разбираются в документах и порядке действий, связанных с оформлением и продлением патента. По крайней мере, в моем случае было именно так. Мне пришлось самому разобраться в этом вопросе и разъяснить потом некоторые моменты сотрудникам налоговой.

Так как темой данной статьи является не переход на патентную систему налогообложения, а продление патента, то буду рассказывать именно о продлении. Хотя процедура продления практически ничем не отличается от процедуры первичной регистрации патента.

Все делается буквально в три простых шага.

Шаг № 1

Скачиваем бланк заявления на получение патента (форма № 26.5-1). Этот файл представляет собой готовый excel-бланк, состоящий из трех страниц, который нужно заполнить и распечатать для подачи в налоговую.Шаг № 2

Заполняем бланк. Пройду подробно по каждому пункту.

Страница 1

1. Вверху вводим свой ИНН. Пункт с номером страницы не трогаем.

Обратите внимание, что каждую букву и цифру в ячейках бланка нужно печатать по принципу «одна буква в клетке». То есть после ввода каждой буквы нужно вручную переместить курсор в следующую ячейку. Свободные незаполненные ячейки обязательно заполняем прочерками.

2. Указываем код налогового органа, в который предоставляем документы. Можно спросить в налоговой и вписать от руки печатными цифрами сразу во время подачи документов.3. Фамилия, имя, отчество.

4. ОГРНИП.

5. Индекс.

6. Код региона.

7. Адрес: регион, город, населенный пункт (если есть), номер дома, номер квартиры.

8. Указываем желаемый срок продления. Срок продления можно указывать любой и с любого числа. Удобнее заказывать сразу на 3, 6, 9, 12 месяцев, но это не является обязательным требованием.

9. Указываем срок начала действия нового патента. Собственно, именно этот пункт и отличает процедуру продления патента от процедуры оформления нового патента.

При оформлении нового патента нужно указывать дату приблизительно на +10 рабочих дней вперед с момента подачи заявления. Патент обязаны выдать в течение 10 рабочих дней, но можно поставить срок с небольшим запасом, на всякий случай.

Если вы продляете патент и не хотите допускать разрывов в сроках действия патентов, то нужно указывать дату, следующую сразу за датой завершения действия предыдущего патента.

Пример: предыдущий патент завершается 31 декабря, значит срок действия нового патента должен начинаться с 1 января.

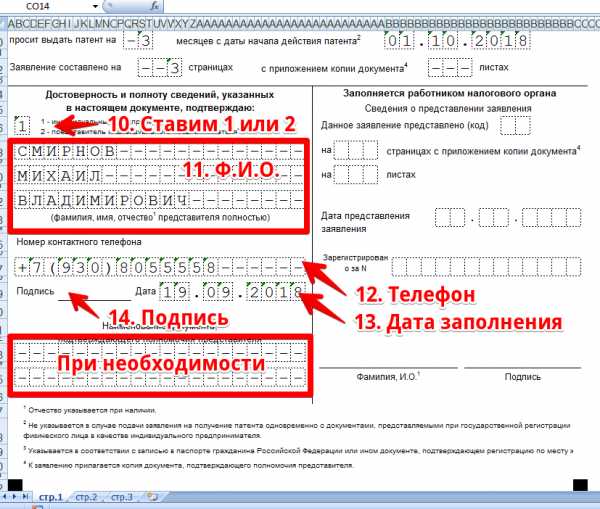

10. Указываем значение 1 или 2 в зависимости от того, подаете вы заявление сами или через представителя.

11. Указываем ФИО представителя. Если подаете сами, то можно оставить это поле пустым. В случае с представителем также нужно будет указать данные его документа в специальном поле ниже.

12. Телефон.

13. Дата заполнения.

14. Подпись. Правую часть этого раздела не заполняем.

Страница 2

15. Указываем ИНН.

16. Вписываем наименование вида деятельности по ОКВЭД.

17. Указываем идентификационный код деятельности. Вот с этим значением может возникнуть проблема. Мне пришлось объяснять сотрудникам налоговой службы, где я взял этот код. Он похож на код ОКВЭД, но не совпадает с ним.

Объясняю, где его взять:

Заходим по ссылке. Выбираем свой регион. Находим наименование вида деятельности по ОКВЭД. Смотрим код.18. Ставим значение 1 или 2, в зависимости от того, работаете с наемными сотрудниками или без них.

19. Ставим значение налоговой ставки 6 % (по умолчанию для патента).

Страница 3

20. Указываем ИНН

21. Вводим код ОКТМО. Его нужно взять на сайте ИФНС. Указываем свой регион и название муниципального образования (вводим первые буквы и находим по предложенным вариантам). Нажимаем на кнопку «Найти» и копируем полученный код.

22. Индекс.

23. Код субъекта.

24. Адрес места осуществления деятельности. Если адресов несколько, то можно вводить до трех различных адресов или оставить оставшиеся поля пустыми.

Шаг № 3

Распечатываем все три страницы бланка и заблаговременно подаем заявление в налоговую (за +10 рабочих дней или больше). Через 5-10 дней можно снова сходить в налоговую и поинтересоваться, выдан ли вам патент.

На этом все!

Самое сложное — это заполнить бланк, но я объяснил вам во всех подробностях, как это делать.

Примечание: Учтите, что если вы допустите разрыв в сроках действия патента, то вам нужно будет сдать после нового года до 20 января нулевую отчетность. За несдачу нулевой отчетности предусмотрен штраф. Если разрывов не было — то сдавать ее не нужно.

Кстати! Подготовить и сдать отчетность, а также платить налоги вы легко можете с помощью онлайн-сервиса «Моё дело» — интернет-бухгалтерия для малого бизнеса. Сервис автоматически формирует отчетность, проверяет ее и отправляет в электронном виде. Вам не надо будет лично посещать налоговую инспекцию и фонды, что, несомненно, сэкономит не только время, но и нервы. Получить бесплатный доступ к сервису можно по ссылке.

Также, нулевую отчетность нужно будет сдать, если вы получали патент впервые и от момента регистрации ИП до момента выдачи вам первого патента прошел хотя бы 1 день.

После получения патента уточните даты и размер уплаты налогов по нему. Перед получением нового патента необходимо оплатить налоги за предыдущий патент. Налоги за истекающий патент должны быть оплачены до момента его истечения, даже если вы не собираетесь его продлять, или планируете сделать разрыв во времени между двумя патентами.