В россии налоги платят

Сколько и какие налоги мы платим

Сколько налогов вы платите? Никогда не задумались над этом? Бытует мнение что налоги в России самые низкие в мире. И в западных странах доля отчислений в бюджет составляет не малые 40-60%. Это не идет ни в какое сравнение с теми ничтожными 13%, которые платят граждане от своей зарплаты. Но на самом деле это не полная информация. Помимо подоходного налога, есть еще масса скрытых налогов, и тех, про которые вы просто не знаете (или не хотите знать). Да и с зарплаты удерживается гораздо большая сумма, чем та, о который вы привыкли думать.

Налоги удерживаемые с зарплаты

Самым очевидным является подоходный налог или НДФЛ (налог на доходы физических лиц) в размере 13%, который работодатель ежемесячно удерживает с зарплаты сотрудников. Деньги на руки сотрудник получает уже «чистые», после удержания налога. При зарплате в 30 тысяч, 13% налога — это 3 900 рублей. В итоге на руки получается 26 100 рублей.

Нерезиденты, работающие на территории РФ облагаются 30% подоходным налогом.

Размер налога может быть уменьшен за счет налоговых вычетов. Например, за несовершеннолетних детей сотрудника. В таком случае налогооблагаемая база снижается на 1 400 рублей за каждого ребенка. С этой суммы у вас не будут удерживать 13%. При доходе в 30 тысяч, облагаться 13% будет уже меньшая сумма — 30 000 — 1 400 = 28 600. В итоге на руке вы будете получать на 182 рубля больше. За 2-х детей соответственно — 364 рубля в месяц. Каждый из родителей имеет право на такие льготы. В итоге за 2 детей семья может экономить дополнительно по 728 рублей каждый месяц.

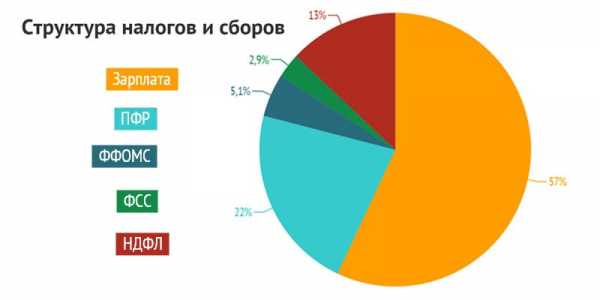

13% удержанного налога это как бы и все. Но на самом деле это только верхушка. Помимо подоходного налога работодатель обязан произвести за вас и другие выплаты из своего кармана. С одной стороны никак не связанные с доходом сотрудников, но с другой стороны, кто же будет добровольно расставаться с деньгами. Поэтому размер конечной зарплаты автоматически уменьшается на сумму этих дополнительных скрытых налогов.

- Пенсионный фонд — 22%;

- ФСС (фонд социального страхования) — 2,9%;

- Федеральный фонд обязательного медицинского страхования (ФФОМС) — 5,1%.

В итоге размер дополнительных налогов с одного сотрудника составляет 30%. Добавляем к этому 13% подоходного налога и в итоге получаем…

Всего с заработной платы работника выплачивается 43% от его доходов.

Пример. Заработная плата — 40 000 рублей. С нее выплачиваются следующие налоги:

- НДФЛ — 13% — 5 200 рублей;

- взносы в ПФ — 22% — 8 800 рублей;

- взносы в ФСС — 2,9% — 1 160 рублей;

- ФФОМС — 5,1% — 2 040 рублей.

Итого: 17 200 рублей в виде налоговых отчислений или 206 400 в год.

Это означало бы, что реальная зарплата должна быть 52 000 рублей, а не 34 800.

Сколько налогов платит ИП по УСН

Рассмотрим простой случай, если бы вы работали как ИП на упрощенной системе налогообложения (УСН), без наемных сотрудников. Какие налоги вам пришлось бы заплатить? И сравним их с налогами работников по найму.

Налог ИП по УСН за год:

- Предприниматель обязан уплатить 6% от общего дохода за год. Именно с дохода, а не с прибыли. Неважно, сработали вы в плюс или получили убыток.

- Обязательные взносы за себя в пенсионный фонд и фонд медицинского страхования. Размер этих выплат привязан к показателю МРОТ (минимальный размер оплаты труда) и составляет 26 и 5,1% соответственно. В сумме 31,1%.

- Если совокупный годовой доход превысит 300 000 рублей, все что сверху этой суммы облагается дополнительно 1% налога в виде взносов по пункту 2.

Размер 6% налога может быть уменьшен на суммы обязательных страховых и пенсионных выплат.

Чтобы понять разницу в уплачиваемых налогов между ИП и физическими лицами, давайте сравним с доходами, получаемыми наемным сотрудником, из примера выше, с зарплатой 40 тысяч в месяц. Для простоты будем рассмотрим работу фрилансера, которому перечисляется вознаграждение за выполненную работу и не имеющего никаких дополнительных расходов, например дизайнер или программист.

На данный момент МРОТ составляет 7500 рублей.

В нашем случае годовой доход работника с учетом всех начисляемых налогов (грязными) составляет:

52 000 х 12 месяцев = 624 000 рублей.

Какие налоги обязан будет уплатить наш условный фрилансер при таком же уровне доходов?

- 6% от дохода — 37 440 рублей;

- взнос в ПФ и ФФОМС — 31,1% от МРОТ — 7500 х 31,1% х 12 месяцев = 27 990 рублей;

- дополнительно 1% с суммы выше 300 тысяч в ПФ и ФФОМС — (624 000 — 300 000) х 1% = 3 240 рубля;

- налог в 6% от дохода уменьшается на размер обязательных платежей. В итоге налогооблагаемая база составит 592 770. С нее и уплачивается налог 6% — 35 556 рублей.

Итого налогов: 66 696 рублей или 10,7% от его дохода.

С наемного работника было уплачено 206 400. Разница более чем в 3 раза!!!!!

Какие налоги мы еще платим?

Помимо прямого подоходного налога и обязательных отчислений, уплачиваемых в бюджет работодателем граждане РФ обязаны уплачивать множество других налогов. Перечисли основные из них.

Продажа недвижимости

Если вы владели недвижимостью более 3-х лет или ее стоимость при продаже меньше 1 миллиона, то налог можно не платить. В других случаях, продавец обязан уплатить в бюджет налог в размере 13% от суммы сделки за вычетом 1 миллиона.

Квартира была куплена 2,5 года назад. При последующей продажи за 2,5 млн. рублей, налог составит 13% от суммы 1,5 миллиона (2,5 — 1 млн.) или 325 тысяч рублей. Если владелец подождет полгода, тогда при последующей реализации недвижимости он будет освобожден от уплаты налога.

Доход с банковских вкладов

Налогообложение 35% подлежит доход полученный в виде процентов по депозитам, если их размер: превышает на 5% ставку рефинансирования для рублевых вкладов или открыт валютный вклад по ставке 9%.

Был открыт вклад на 100 000 рублей с годовой процентной ставкой 16% годовых или доходностью 16 тысяч рублей в год. При текущей ставке рефинансирования 10%, налог в 35% берется с 1% или 1 тысячи рублей. В деньгах это 350 рублей. В итоге на руки вкладчик получить доход 15 650 рублей.

Налог на выигрыш

Законодательство различает виды выигрышей и соответственно облагает их по разным ставкам.

Выигрыш в лотерею или тотализатор, а также другие виды призов основанные на риске, облагаются по ставке 13%.

Но если вы победили в акции, розыгрыше призов или викторине, то здесь придется раскошелиться уже на 35% от суммы выигрыша. Призы стоимостью менее 4 тысяч налогом не облагаются.

Получается выиграть миллион в лотерею гораздо выгоднее, чем победить в конкурсе. В первом случае за вычетом налогов вы получите 870 тысяч, во втором только 650 000. А если быть точнее, то 650 520, так как вы имеете право уменьшить налогооблагаемую базу на 4 000 рублей.

Доход от ценных бумаг

Прибыль полученная от торговли ценными бумагами, в том числе в виде дивидендов, купонного дохода по облигациям облагается по ставке 13%. В некоторых случаях есть возможность уйти от уплаты налогов частично или полностью. Причем весьма законными способами.

Скрытые налоги

Помимо этого существуют налоги, которые мы платим каждый день. Речь идет об НДС (налог на добавленную стоимость), размер которого обычно составляет 18%. На некоторые категории товаров, например, детское питание или вещи, школьные принадлежности, лекарства действует более низкая ставка в 10%. Все это естественно закладывается в стоимость товара. В итоге практически 5-я часть наших доходов уходит на этот налог. Если посмотреть немного по другому, то более 2-х месяцев в году мы работаем на уплату НДС.

Государству налог на добавленную стоимость дает более трети от всех поступлений в бюджет.

Другие налоги

Дополнительно население страны прямо или косвенно платить следующие налоги:

- земельный налог;

- транспортный налог;

- налог на недвижимость — от 0,1 до 1,5% от стоимости жилья;

- акцизы на сигареты, алкоголь, бензин, доля которых составляет от 10 до 70% от розничной цены;

- таможенные пошлины.

Все это в совокупности дает в среднем еще 10-15% в виде дополнительных расходов от доходов населения.

Сколько всего мы платим?

Подведем итог, сколько всего налогов (прямых и косвенных) платит среднестатистический россиянин работающий по найму.

Считаем:

- с заработной платы — 43%.

- НДС — 18%.

- прочие налоги — 10 — 15%.

Итого общая доля налогов составляет от 61 — 76%.

Как платить меньше

В некоторых случаях возможно снизить размер налогооблагаемой базы, таким образом частично уменьшить налоги, уплачиваемые в бюджет. Речь идет о налоговых вычетах. Каждый гражданин РФ имеет право на возврат уплаченных налогов в размере 13% от понесенных расходов по следующим категориям:

- Лечение.

- Обучение.

- Покупка квартиры.

- Открытие ИИС.

Например, при покупки квартиры за 2 млн. рублей вы имеете право вернуть от государства 13% от ее стоимости или 260 тысяч рублей. Если недвижимость была приобретена с помощью ипотечного кредита, то дополнительно вы имеете право на получение 13% от всей суммы начисленных процентов по кредиту.

Сколько платят налогов в развитых странах

Во многих развитых странах действует немного другая система налогообложения, чем принятая в России. Существует минимальный уровень годового дохода, который не облагается налогом. Например, для Франции — это 7 000 долларов в год, Великобритании около 15 тысяч, США и Германия — 9 000.

Все, что получено свыше этих сумм, подлежит налогообложению. Причем чем больше получаемый доход, тем по более высоким ставкам он облагается и может доходить до 45%, а некоторых странах и выше. Но как правило при средней заработной плате налоги не очень большие: в США — 10%, Германии — 2,5%, Франции — 5,5, Великобритания — 20%.

В некоторых странах, например во Франции, подоходный налог берется не с каждого конкретного человека, а с домохозяйства. Доходы семьи суммируются и платятся в конце года. За вычетом необлагаемого дохода. Семья, где работает один мужчина, а жена не имеет дохода (например, в декрете) будет платить меньше налогов, чем холостой с таким же уровень дохода человек.

Выводы

Нас постоянно пугают налогами в западных странах, где бюджет забирает более половины дохода гражданина. В пример ставятся некоторые известные личности (Жерар Депардье, Рой Джонс, Стивен Сигал), которые с радостью приняли российское гражданство и перебрались жить в нашу страну в виду низких налогов. Но будем смотреть правде в глаза. Драконовские налоги берутся именно с богатых, с просто неприличным уровнем дохода в виду прогрессивной системой налогообложения (больше доход — большая доля налогов). И поэтому им гораздо выгоднее приняв российское гражданство,платить в 2-3 раза меньше, чем у себя на родине.

В России действует плоская шкала налогообложения, по которой все платят одинаково, независимо от уровня своих доходов. И конечно богатые от этого выигрывают. В худшем положении оказываются рядовые сотрудники, работающие по найму и самые бедные слои населения. Отсутствие уровня необлагаемого дохода, урезает и без того небольшую зарплату. Плюс масса различных дополнительных явных и скрытых налогов поднимает их уровень до почти 80% от доходов населения. Ну а оставшиеся 20% можно смело тратить на жизнь. Печальная статистика.

Какие налоги платят граждане РФ: классификация и суть всех взносов

В данной статье речь пойдет о том, какие налоги платят граждане Российской Федерации. Физические лица смогут легко идентифицировать, к какой группе налоговых сборов относится та или иная материальная выплата, отданная ими в государственный бюджет. Кроме этого, будут приведены основные характеристики некоторых типов налоговых взносов.

Налоги физических лиц

Все платежи, выражающиеся в денежном эквиваленте, которые снимаются государственными органами с прибыли физических или юридических лиц и идут на обеспечение некоторых потребностей государства, а также муниципальных образований, называются налогами.

Те физические лица, которые выплачивают установленные на их доходы налоговые взносы, являются налогоплательщиками. Платежи подобного рода должны поступать в государственную казну систематически и быть безвозмездными.

Внимание! В некоторых ситуациях физические лица могут возместить НДФЛ, переплаченный ими на протяжении определенного налогового периода. Речь идет об оформлении вычета. Например, налогоплательщик может получить материальную компенсацию за трату денег на покупку дома, на образование, медицинские процедуры и некоторые другие затраты.Общая классификация налогов

Для начала предлагаем остановиться на более общем подходе к подразделению налоговых взносов на различные группы. Абсолютно все платежи безвозмездного характера, собранные с физических лиц и организаций, можно условно подразделить на два типа:

- Прямые – это сборы, которые снимаются с прибыли, полученной от сделок, произведенных с различного рода имуществом (не только недвижимостью, но и ценными бумагами), а также с заработной платы физических лиц. Например, к данной категории относится НДФЛ.

- Косвенные – это процентные выплаты, которые собственники организаций, специализирующихся на производстве различных товаров, поступающих в продажу по надбавочной цене, отдают государству с полученной выручки. Как правило, это налог на добавленную стоимость (НДС), налоговый сбор, распространяющийся на такие объекты многочисленного употребления, как алкоголь или табачные изделия, а также некоторые другие обязательные платежи.

Помимо вышеперечисленной классификации, существует и другое общее распределение действующих на территории Российской Федерации налоговых сборов. Оно основано на двух видах взносов – налогах официального типа и скрытого.

Последний вид подразумевает налоговые платежи, автоматически включенные в стоимость того или иного продукта, который купил потребитель. То есть если часть потраченных на покупку денежных средств идет в государственный бюджет, то это означает, что физическое лицо стало плательщиком скрытых налогов.

Например, при оплате чека в супермаркете в нем написано, что определенный процент от начисленной суммы к выплате идет в Пенсионный фонд. Что касается официальных платежей, то это те сборы, о которых налогоплательщик знает и осуществляет их осознанно.

Дополнительная классификация

Действующим законодательством введена дополнительная градация налогов, связанная с их размерами. Любой выплаченный физическим лицом подоходный налог относится к одной из следующих трех групп:

- Прогрессивному виду платежей. Все те налоговые сборы, средняя величина которых в расчете на единицу увеличивается при условии роста суммы дохода налогоплательщиков, входят в категорию прогрессивных. То есть чем больше составляет размер прибыли физического лица, тем больший процент он отдает с нее в государственную казну.

- Регрессивному виду платежей. Налоговые сборы, ставка на которые имеет тенденцию повышаться при уменьшении размера суммы, полученной налогоплательщиком в качестве прибыли, и, наоборот, уменьшаться при росте, относятся к регрессивному типу.

- Пропорциональному виду платежей. Денежные суммы, которые снимаются с прибыли физических лиц, идущие на налоговые сборы и не зависящие от размера налогооблагаемой базы, принадлежат к группе пропорциональных сборов. Иначе говоря, это те платежи, которые имеют фиксированный размер, установленный государством.

Какие налоги платят граждане России

Поскольку за неуплату налоговых взносов физические лица несут ответственность перед законом, предлагаем разобраться с тем, частью материальных средств, полученных от каких доходов, обязательно нужно делиться с государством. А о том, согласно каким правилам должна происходить процедура выплаты платежей подобного рода, можно прочитать в Налоговом кодексе Российской Федерации, находящемся в свободном доступе для всех.

С каких доходов необходимо выплатить взносы

Большинство налогоплательщиков ошибочно думают, что, отдав со своей заработной платы НДФЛ, они полностью выполнили свои обязанности перед государством касательно выплаты налогов.

Однако кроме как с заработной платы НДФЛ снимается еще с целого ряда различных видов прибыли – доходов, поступивших физическим лицам, предоставивших какой-либо объект в аренду, от денежных сумм, заработанных с помощью различных сделок с ценными бумагами, а также от многих других материальных поступлений.

Помимо платы НДФЛ в обязанности налогоплательщиков, которые являются собственниками недвижимости, входит осуществление взносов следующего характера:

- Транспортных налогов. Все владельцы транспортных средств, зарегистрированных на территории России, с периодичностью раз в год должны вносить в государственную казну определенную материальную сумму за пользование автомобилем.

- Земельных налогов. Те физические или юридические лица, которые по закону обладают правом собственности на землю либо пользуются ей на постоянной основе, или владеют данной территорией в результате получения наследства, обязаны заплатить земельный налог.

- Имущественный налог. Все собственники домов, квартир, земельных участков, комнат, а также некоторых других имущественных объектов согласно действующему законодательству вынуждены отдавать налоговые взносы не только за владение имуществом, но и в случае осуществления сделок, связанных с его покупкой либо продажей.

Какие налоги обычно забывают платить

В некоторых ситуациях у физических лиц возникают проблемы с законом по причине неуплаты в государственный бюджет налоговых взносов. Подобные случаи в основном происходят в результате недостаточной осведомленности налогоплательщиков о том, при осуществлении каких именно действий нужно рассчитаться с государством путем внесения в его бюджет определенного платежа.

Например, если физическое лицо берет воду из речек, озер, водохранилищ и других объектов подобного характера, пользуется поверхностями водных участков в личных целях, занимается производством водной энергии, а также осуществляет транспортировку каких-либо объектов по воде, то ему необходимо оплатить так называемый водный налог.

Кроме этого, если физические лица увлекаются рыбалкой или охотой, то они должны иметь в виду, что за каждого убитого зверя, а также за каждый улов снимается налоговый сбор. Также при вывозе товаров за пределы границы России удерживается таможенный налог.

Или, иначе говоря, граждане вносят так называемые акцизные выплаты. Однако подобные сборы распространяются далеко не на все товары, а только на те, которые зафиксированы в статье 181 Налогового кодекса.

Какие налоги платят граждане РФ. Сколько налогов платят граждане

Российская федерация является государством, в котором действует много видов налогов. Благодаря этому (да и не только) мы находимся в конце списка по легкости ведения бизнеса. Какие налоги платит человек у нас? Мы являемся страной с одной из самых сложных налоговых систем. Но при детальном рассмотрении выявляется, что здесь существует много нюансов. Давайте выясним, какие налоги платят граждане РФ и что в эти платежи включено.

Что платит гражданин?

Как уже выше упоминалось, налогов существует много. Но с большинством из них нам никогда не приходится встречаться, или мы можем узнать о них один или несколько за всю жизнь. Налоги, которые встречаются так редко, рассматриваться не будут. В рамках статьи перечислим то, что приходится регулярно платить. Итак, краткий список налогов, которые приходится оплачивать гражданам Российской Федерации:

Как уже выше упоминалось, налогов существует много. Но с большинством из них нам никогда не приходится встречаться, или мы можем узнать о них один или несколько за всю жизнь. Налоги, которые встречаются так редко, рассматриваться не будут. В рамках статьи перечислим то, что приходится регулярно платить. Итак, краткий список налогов, которые приходится оплачивать гражданам Российской Федерации:

А сколько всего видов податей существует? На данный момент, так или иначе, можно встретиться с 14 типами обязательных платежей. Вот сколько налогов платят граждане! Также, если говорить в общем, следует произвести некоторое деление. Есть прямые и непрямые налоги. К первым относятся все те, которые были перечислены – государство открыто и без применения каких-то тайных механизмов собирает их с нас – рядовых граждан. Непрямые являются более сложными в своей реализации и позволяют подвергнуть население страны дополнительному налогообложению. Данный механизм может быть реализован в виде наложения дополнительных платежей на производителей продукции, которые все издержки переложат на плечи своих покупателей. Вот какие налоги платят граждане России. А если они ещё занимаются предпринимательством, то суммы значительно вырастают.

Забегая наперёд, следует поговорить об одной из групп людей, которые приносят доход в казну государства. А конкретнее – о негражданах. Они тоже оплачивают все налоги, которые были указаны ранее, с небольшими особенностями. А именно – все доходы облагаются ставкой в 30%, вот какие налоги платит иностранный гражданин. Так что можно сказать, что у нас существует специфический протекционизм, чтобы уменьшить вливания миграционной рабочей силы.

Налог на доходы физических лиц

Важным с точки зрения пополнения государственного бюджета является налог на доходы физических лиц (НДФЛ). Его платят все законопослушные граждане, которые получают определённые суммы денег от своей какой-то деятельности. В качестве базы налога могут выступать:

Важным с точки зрения пополнения государственного бюджета является налог на доходы физических лиц (НДФЛ). Его платят все законопослушные граждане, которые получают определённые суммы денег от своей какой-то деятельности. В качестве базы налога могут выступать:

- Заработная плата, получаемая как вознаграждение за предоставление профессиональных умений и своего времени.

- Доходы, которые получаются благодаря сдаче в аренду дома, квартиры, промышленных и складских помещений, а также офисных зданий. Также сюда относятся денежные суммы, которые человек получает за предоставление во временное пользование другим лицам своего личного транспорта (автомобиля, мотороллера, грузовой машины, мотоцикла, велосипеда, транспорта для перевозки людей и прочее).

- Доходы, получаемые от авторских и смежных прав, которые распространяются на объекты интеллектуальной собственности. В качестве субъекта налогообложения могут выступать суммы, полученные в качестве гонораров за книги и статьи, публикуемые в журналах, или за реализацию копий собственных музыкальных произведений. В общем – за любой творческий труд.

- Доход, полученный при реализации имущества (недвижимости или транспорта).

Итак, с тем, что подпадает под налог на доходы физических лиц, определились. Но какая здесь ставка? Что ж, это не секрет – она составляет 13% от суммы дохода. Вот какие налоги платят граждане нашей страны при получении денег одним из вышеуказанных путей.

Обложение выигрышей, призов и процентов по вкладам

В связи с популярностью лотерей, розыгрышей призов и банковских депозитов было введено налогообложение и для них. Ставка в данном случае составляет 35% от рыночной стоимости. Вот какие налоги платят граждане нашего государства даже в таких случаях. Информацию, что касается данных сфер жизни, можно поделить на два пункта:

В связи с популярностью лотерей, розыгрышей призов и банковских депозитов было введено налогообложение и для них. Ставка в данном случае составляет 35% от рыночной стоимости. Вот какие налоги платят граждане нашего государства даже в таких случаях. Информацию, что касается данных сфер жизни, можно поделить на два пункта:

- Выигрыши и призы. Дело в том, что согласно современному законодательству при безвозмездной передаче необходимо уплатить 35% от рыночной стоимости полученного предмета. Поэтому при проведении акций или подобных мероприятий они обычно продаются за символическую сумму. Даже если в качестве приза выступает квартира или машина.

- Проценты по вкладам. Тут тоже не всё так просто. Проценты облагаются налоговой ставкой в 35 процентов, но с некоторыми условиями. Так, под подати попадает только та часть из них, которая превышает ставку рефинансирования, установленную центральным банком.

Обложение налогом дивидендов

В последние годы пользуется популярностью инвестирование в акции и облигации. Они позволяют получать незначительный доход в виде дивидендов, а при надобности можно продать ценные бумаги и получить свои деньги. Понятное дело, что такое не могло остаться без внимания со стороны государства. Поэтому все доходы, которые являются дивидендами ценных бумаг, облагаются налогом в 9%.

Транспортный налог

Узнать про этот налог будет интересно тем, кто только планирует приобретение транспортного средства. Так, его необходимо платить всем, кто имеет собственный автомобиль (исключением из этого являются машины инвалидов, которые не подлежат налогообложению, а также другие льготные категории, которые установлены законодательством). Следует учесть, что ставки платежей прописаны в НК Российской Федерации, но они могут изменяться местными и региональными властями. Как правило, они такой привилегией не упускают возможности воспользоваться, потому что то, что прописано в законодательстве, не удовлетворяет из-за слишком малых сумм оплаты. Потому трудно в этой ситуации точно просчитать, какие налоги платят граждане, можно сказать, что в данном случае они резиновые. В качестве базы для налогообложения служит мощность двигателя транспортного средства, которая измеряется в лошадиных силах.

Узнать про этот налог будет интересно тем, кто только планирует приобретение транспортного средства. Так, его необходимо платить всем, кто имеет собственный автомобиль (исключением из этого являются машины инвалидов, которые не подлежат налогообложению, а также другие льготные категории, которые установлены законодательством). Следует учесть, что ставки платежей прописаны в НК Российской Федерации, но они могут изменяться местными и региональными властями. Как правило, они такой привилегией не упускают возможности воспользоваться, потому что то, что прописано в законодательстве, не удовлетворяет из-за слишком малых сумм оплаты. Потому трудно в этой ситуации точно просчитать, какие налоги платят граждане, можно сказать, что в данном случае они резиновые. В качестве базы для налогообложения служит мощность двигателя транспортного средства, которая измеряется в лошадиных силах.

Земельный налог

Если есть земельный участок любого предназначения, будь то дача, земля сельхозназначения, промышленного или садово-декоративного, - вам придётся заплатить соответствующий налог. Ставка в зависимости от объекта колеблется в рамках 0,3-1,5 процентов. Всё зависит от предназначения земли, на которую начисляется налог. В качестве базы берётся кадастровая стоимость. Объектом налогообложения является сам земельный участок. Если не вносить вовремя платежи, то владельцу будут начисляться штрафы и пеня. Их размер целиком зависит от суммы, которую необходимо было оплатить.

Если есть земельный участок любого предназначения, будь то дача, земля сельхозназначения, промышленного или садово-декоративного, - вам придётся заплатить соответствующий налог. Ставка в зависимости от объекта колеблется в рамках 0,3-1,5 процентов. Всё зависит от предназначения земли, на которую начисляется налог. В качестве базы берётся кадастровая стоимость. Объектом налогообложения является сам земельный участок. Если не вносить вовремя платежи, то владельцу будут начисляться штрафы и пеня. Их размер целиком зависит от суммы, которую необходимо было оплатить.

Какие налоги в России платит человек?

Внимание, очень интересная тема! В этой статье я предлагаю подсчитать и обсудить, какие налоги в России платит человек. Если вы никогда не задумывались над этим вопросом, возможно, данные вас удивят. Рассматривать мы будем, сколько налогов платит человек, не являющийся ИП, обычный рядовой работник, работающий “на дядю” и получающий зарплату – именно таких людей в РФ большинство.

Итак, для наглядности я буду считать, какие налоги в России платит человек с условной 1000 рублей заработка. Начнем по порядку с самого начала.

Социальные взносы – 30%. Эти взносы официально платит работодатель с начисленной работнику зарплаты. Однако, они косвенно снижают ту сумму, которую работник получает на руки.

Проще говоря, допустим, работодатель готов выделить на оплату труда работнику 1000 рублей. Но он знает, что с фонда оплаты труда нужно заплатить 30% страховых взносов, в том числе:

- На пенсионное страхование – 22%;

- На медицинское страхование – 5,1%;

- На социальное страхование – 2,9%.

Такая ставка действует до 2020 года, а далее может быть пересмотрена.

Поэтому сумма, которая отводится работнику с 1000 рублей – это 700 рублей, остальные 30% сразу уходят в бюджет на социальные взносы.

НДФЛ – 13%. Далее уплачивается налог на доходы физических лиц (НДФЛ). Это уже непосредственно с той суммы, которая выделяется работнику (в нашем примере – 700 рублей), но работодатель при этом выступает налоговым агентом и производит эту уплату.

Ставка НДФЛ в большинстве случаев составляет 13%, но может составлять, например, и 30%, если работник является нерезидентом или работает по совместительству.

После уплаты 13% с наших 700 рублей остается уже 609 рублей.

НДС – 20% (с 2019 года). Получив свои 609 рублей из возможной 1000 (61%), человек начинает их тратить. И с каждой такой тратой, не задумываясь об этом, уплачивает косвенные налоги, в первую очередь – налог на добавленную стоимость (НДС). Прямо сейчас ставка НДС пока еще составляет 18%, но уже подписан закон о повышении НДС до 20%, это повышение произойдет с 2019 года, поэтому я сразу буду считать по новой ставке.

Обладая суммой 609 рублей, человек сможет купить товары и услуги реальной стоимостью 507,5 рублей и при этом заплатит НДС 20% – 101,5 рублей. То есть, реально использует только 507,5 рублей или около 51% из своей честно заработанной 1000.

Но если вы думаете, что это все, спешу вас огорчить. Далеко не все! Идем дальше и считаем, какие еще налоги платит человек в России после уплаты этих основных.

Акцизы. Определенные товары в РФ облагаются акцизным сбором. Это алкогольные изделия, табачные изделия, нефтепродукты, автомобильное топливо, спиртсодержащая продукция, автомобили и мотоциклы.

Точный подсчет акцизного сбора, который платит отдельно взятый житель России, в процентном соотношении будет затруднен и фактически невозможен. Поскольку, во-первых, ставки акциза устанавливаются не в процентах от стоимости, а в денежном выражении на объем продукции. Во-вторых, каждый человек потребляет разное количество подакцизных товаров.

Даже если представить, что человек ведет здоровый образ жизни, не употребляет табак и алкоголь, но при этом имеет автомобиль – он однозначно покупает топливо. И в процентном соотношении акциз на топливо доходит до 65% стоимости!

То есть, если человек, условно, свою заработанную 1000 рублей дохода из которой у него осталось уже только 507,5 рублей, потратит на такой бензин, то фактически он купит бензина только на 199,92 рубля, а 307,58 рублей заплатит акцизный сбор. В этом случае в его распоряжении остается только 20% (!) заработанных денег, а остальное уходит на налоги.

И даже если человек не имеет собственного автомобиля и не покупает топливо, он косвенно платит этот акцизный сбор при покупке практически любого товара или услуги. Потому что в расчет стоимости входит цена доставки, в цену доставки входит стоимость топлива, а в стоимость топлива – акциз.

Если посчитать очень грубо, то допустим, доставка составляет 20% цены товара, топливо – 70% цены доставки, акциз – 65% цены топлива. В этом случае косвенный акциз, который уплачивает человек, покупая товар, составляет около 9,1% стоимости товара. И если эту сумму вычесть из его оставшихся 50% заработка, останется уже 41% (410 рублей из 1000).

Если человек и сам пользуется автомобилем, регулярно покупая топливо, допустим, на 10% своего бюджета – еще 6,5% он платит в виде акциза. И у него остается 34,5%, то есть 345 рублей из заработанной тысячи.

Если же он еще курит и хотя бы иногда употребляет алкоголь – оставшаяся после уплаты налогов “чистая” сумма будет еще меньше!

Но и это еще далеко не все. Налоговым кодексом РФ предусмотрена уплата разного рода имущественных налогов.

Налог на недвижимость. Ставки этого налога разные, они зависят от региона, площади и кадастровой стоимости объекта недвижимости. Поэтому дальнейшие расчеты тоже будут примерными.

Возьмем квартиру средней площади 50 кв. м. Согласно законодательству, 20 кв. м. не облагаются налогом, платить налог придется с оставшихся 30. Ставка налога – 0,1%. Если квартира стоит 3 млн. рублей, ее владелец должен платить (3000000*30/50)*0,001 = 1800 рублей в год.

Если раскидать эту сумму на 12 месяцев, получится 150 рублей в месяц. Если человек зарабатывает среднестатистическую зарплату – 30000 рублей в месяц на руки, то 150 рублей – это полпроцента от его дохода. Или еще 5 рублей с каждой заработанной тысячи.

После уплаты налога на недвижимость у него остается уже 340 рублей или 34% от дохода.

Если человек владеет более дорогой недвижимостью, или несколькими недвижимыми объектами (даже дачным участком, гаражом) – сумма налогов возрастает, а доступная “чистая” сумма снижается еще сильнее.

Транспортный налог. Здесь тоже разные ставки и расчет можно сделать только приблизительный. Величина транспортного налога зависит от мощности двигателя и региона (для каждого – свои ставки, колеблются от 5 до 150 рублей за 1 лошадиную силу).

Возьмем для примера автомобиль с двигателем мощностью 150 л.с. и ставкой налога – 30 рублей за 1 л.с. В этом случае сумма транспортного налога составит 4500 рублей в год. Или 375 рублей в месяц. Или 12,5 рублей с каждой заработанной тысячи.

В нашем примере отнимаем и этот налог, после чего остается 327,5 рублей или 32,8% от заработанного дохода. Вот, что в итоге осталось от нашей первоначальной тысячи.

Даже если учесть, что расчеты приблизительные – это очень большая сумма. А если еще сильнее залезть в дебри, и учесть другие, более мелкие налоги (на домашних животных и пр.), налоги с возможной продажи имущества, а также многие обязательные взносы (например, на капремонт, ОСАГО, техосмотр, за обслуживание газового оборудования и т.д.), получится, что в распоряжении человека остаются считанные проценты из того, что он заработал.

Так что, если кто-то считает, что налоги в России одни из самых низких в мире (а именно такой заголовок я увидел в одном из ведущих СМИ, что и побудило меня написать данную статью), то я полагаю, он ошибается. Реальные налоги в России одни из самых высоких в мире, как видите, достигают 60-70% от дохода и даже более, просто они сильно завуалированы и человеку, далекому от финансов, могут быть не видны. И при всем этом их еще и поднимают.

Буду рад услышать ваше мнение по данному вопросу в комментариях. Подписывайтесь на официальные страницы сайта в соцсетях и следите за обновлениями. До новых встреч на Финансовом гении – сайте, который повысит ваш уровень финансовой грамотности.