Справка от ип 2 ндфл

Особенности справки 2-НДФЛ для ИП

2-НДФЛ для ИП — где и у кого ее получить? С таким вопросом могут столкнуться ведущие предпринимательскую деятельность граждане в случае осуществления тех или иных процедур, связанных с необходимостью подтверждения дохода. Правомерно ли требование такой справки у ИП, и если да, то как ее оформить?

Оформляется ли справка 2-НДФЛ для ИП?

Какие еще документы подтверждают доходы ИП?

Итоги

Оформляется ли справка 2-НДФЛ для ИП?

Для получения социальных льгот либо материальной помощи от федеральных или муниципальных органов физлицам обычно требуется предоставить справку о своих доходах, ведь сумма такой помощи напрямую зависит от размера дохода заявителя. С целью подтверждения своих доходов обычные граждане представляют справки, выданные и оформленные работодателями по утвержденной законом форме 2-НДФЛ.

Справки о доходах также требуются гражданам и для других целей, например для получения кредита. Говоря о справке 2-НДФЛ для ИП, нужно учитывать следующее.

Во-первых, данную справку они смогут получить от своего работодателя в случае, если совмещают предпринимательскую деятельность с работой по найму. Тогда ИП обращается к работодателю, который выдает ему справку 2-НДФЛ в обычном порядке. Но справку он получает только в отношении «зарплатных» доходов. Доходов от собственного бизнеса в ней не будет.

Во-вторых, на практике существуют и другие ситуации, когда ИП, занимающийся исключительно предпринимательством, может столкнуться с требованием справки 2-НДФЛ, например, когда он обращается в банк за кредитом, но не как ИП, а как обычное физлицо. В этом случае он, как и все граждане, получает от банка список необходимых к представлению документов, среди которых фигурирует справка 2-НДФЛ.

Однако следует понимать, что речь в данном случае может идти не о 2-НДФЛ, а об аналогичной справке о доходах, составленной предпринимателем в свободной форме (или по форме запрашивающей инстанции), поскольку 2-НДФЛ оформляют налоговые агенты, а ИП таковым является только по отношению к своим наемным работникам. А это значит, что 2-НДФЛ он может оформить на них, но не на себя.

См. также статью «Кто имеет право подписывать справку 2-НДФЛ?».

Также следует учитывать и нюансы применяемого ИП налогового режима. В большинстве ситуаций ИП, который находится на общей либо упрощенной системе налогообложения, вместо справки может предоставлять копии сданных в ИФНС деклараций 3-НДФЛ или по упрощенному налогу соответственно. При этом налоговая декларация с отметкой ИФНС (либо распечатанная квитанция о принятии отчета оператором налоговой службы) может полностью заменить справку о доходах.

Внимание! Форма 3-НДФЛ с 2019 года изменилась.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

ПодписатьсяОднако не все инстанции могут согласиться с такой заменой, ведь законом подтверждающая доходы ИП форма однозначно не установлена, а бюрократические инструкции специально для ИП не будут переписываться. Поэтому, если учреждение настаивает именно на 2-НДФЛ по доходам от предпринимательской деятельности, стоит уточнить, подойдет ли справка о доходах в свободной форме. В противном случае представить ее не получится.

Какие еще документы подтверждают доходы ИП?

Дополнительным доказательством подтверждения доходов для предпринимателей (кроме тех, кто работает на ЕНВД), в случае требования 2-НДФЛ для ИП, является книга учета доходов и расходов. Необходимые страницы с указанием размера доходов можно скопировать и заверить. Также подтверждающими документами являются первичные документы: банковские выписки со счетов, приходные кассовые ордеры, договоры и прочее.

Для ИП, работающих на системе уплаты налога от вмененного дохода, сложнее подтвердить свои доходы, ведь в отчетах таких предпринимателей не указывается сумма реально полученных доходов, да и книгу доходов и расходов они не ведут. Подтвердить доходы таким лицам тоже возможно только в свободной форме, ведь ИП на ЕНВД освобождены от уплаты налога с доходов физлиц и не могут выдать справку 2-НДФЛ в отношении самих себя.

См. также статью «ИП-вмененщик может не вести книгу учета доходов и расходов».

Для подтверждения своих доходов такой предприниматель может предоставить имеющиеся первичные документы и кассовую книгу. Также выходом из положения для такого предпринимателя станет решение вести специальный регистр, в котором он будет фиксировать и систематизировать все полученные документы. При ведении подобного регистра следует брать за основу реквизиты, которые в соответствии с п. 4 ст. 10 закона о бухучете должны обязательно быть в документе.

Систематичное ведение такого регистра с отражением всех поступающих документов поможет ИП с легкостью подтвердить свои доходы как банкам, так и госорганам. Если же потребуется именно справка о доходах по «бюрократической прихоти» органов государственной или муниципальной власти, тогда следует оформить ее в произвольной форме.

Получить предпринимателю справку о доходах, составленную в ИФНС, обычно не представляется возможным, поскольку ни в Налоговом кодексе, ни в методических рекомендациях фискальной службы не содержится норм о подтверждении доходов ИП. До сих пор вопрос об официальном подтверждении доходов ИП на законодательном уровне не урегулирован.

Итоги

Индивидуальному предпринимателю для подтверждения своих доходов для госорганов, финансовых учреждений и таможенной службы может потребоваться справка, свидетельствующая о его доходах. Сложностей с оформлением справки по форме 2-НДФЛ не возникает только у ИП, совмещающих предпринимательство с наемной работой. Работающие на ОСНО и УСН физлица могут оформить себе справку сами в свободной форме (или на бланке установленной запрашивающей инстанцией формы).

А вот ИП на ЕНВД испытывают трудности с подтверждением своих реально полученных доходов. Проблема системная, ведь предприниматели на едином налоге платят его в установленном размере, независимо от величины своих доходов, поэтому и считать доходы они в принципе не обязаны. Выходом для таких предпринимателей станет оформление произвольной справки о доходах либо добровольное ведение учетных регистров, оформленных в соответствии с нормами бухучета. Аналогичные возможности подтверждения доходов существуют также и у ИП на ПСН.

В любом случае, учитывая изложенные в статье нюансы, мы рекомендуем при поступлении запроса на предъявление справки 2-НДФЛ уточнить у запрашивающей ее инстанции, какой именно документ подойдет для подтверждения доходов ИП.

См. дополнительно: «Порядок выдачи справки 2-НДФЛ работнику».

Справка 2-НДФЛ для ИП: что это, где взять, образец оформления

Госучреждения, внебюджетные фонды, а также банки зачастую требуют от граждан документы, которые могут подтвердить уровень дохода физ. лица. И ИП здесь — не исключение. В таких ситуациях справка о доходах по форме 2-НДФЛ либо какой-нибудь другой документ могут понадобиться и работающим у предпринимателя сотрудникам, и самому частному бизнесмену. Но в этом вопросе не всё так просто, как кажется на первый взгляд.

Справка 2-НДФЛ для ИП: цели формирования, основные положения и нюансы

Расчёт 2-НДФЛ — индивидуальная налоговая отчётность, которая, как следует из её названия, составляется по сумме подоходного налога физического лица (ФЛ). Таким образом, ключевой целью выписки и получения справки 2-НДФЛ является декларирование всех доходов физ. лица, полученных:

- от работодателей (налоговых агентов), где был трудоустроен человек в текущий отчётный период (сколько работодателей — столько справок должно быть на руках у плательщика НДФЛ за календарный год);

- как в денежном выражении, сюда относятся зарплата, премии и др.;

- так и в натуральном виде, к примеру, сюда можно отнести подарки, выигрыши и пр., полученные по работе, только с учётом сумм, которые подлежат обложению НДФЛ, то есть, например, из суммы подарка налоговый агент должен будет вычесть 4 000 рублей в 2018 году, а остальную сумму поставить в доход работнику;

- относятся сюда также доходы в виде материальной прибыли (к примеру, дивиденды).;

- а также доход ФЛ, полученный по договорам гражданско-правового характера.

Пожалуй, всем предпринимателям известны основные формы отчётности по подоходному налогу — расчёты №3, 2 и 6-НДФЛ. Для понимания основного назначения документа 2-НДФЛ приведём сравнение по трём перечисленным формам этого налогового сбора, здесь нужно сделать выводы:

- Главный документ подоходного налогового сбора индивидуального предпринимателя, применяющего общий налоговый режим — 3-НДФЛ. Именно эта декларация подтверждает полную сумму фискального сбора, которую должен уплатить в госбюджет частный бизнесмен. Именно этот расчёт (а не справка 2-НДФЛ, как в случае с наёмными работниками) является полноценным подтверждением заработка самозанятого индивидуального предпринимателя. То есть в случае, когда коммерсанту нужно подтвердить сумму, которую он зарабатывает в год, достаточно этой декларации, завизированной в налоговом органе при сдаче расчёта.

- Все остальные граждане РФ проходят декларирование по расчёту 3-НДФЛ, в основном для получения налоговых вычетов и преференций: имущественного, социального и прочих возвратов уплаченных сумм, а также при получении дополнительного дохода (к примеру, при продаже имущества).

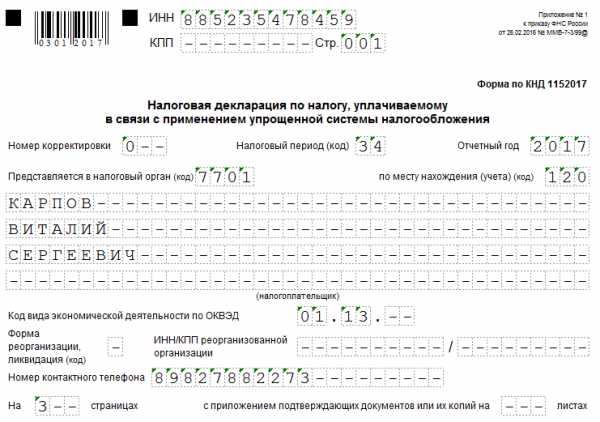

Декларация 3-НДФЛ предоставляется ИП на ОСНО с любом случае, в том числе, в нулевым доходом бизнеса

Декларация 3-НДФЛ предоставляется ИП на ОСНО с любом случае, в том числе, в нулевым доходом бизнеса

- Все остальные граждане РФ проходят декларирование по расчёту 3-НДФЛ, в основном для получения налоговых вычетов и преференций: имущественного, социального и прочих возвратов уплаченных сумм, а также при получении дополнительного дохода (к примеру, при продаже имущества).

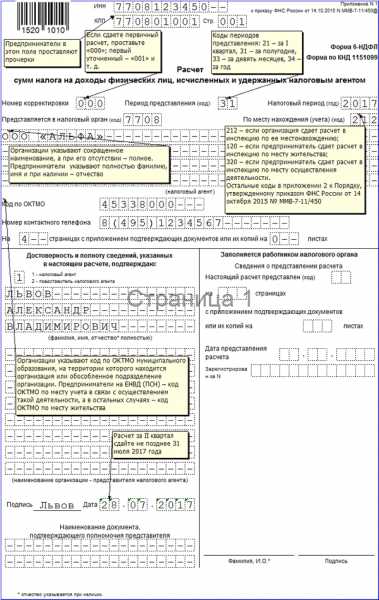

- Второй документ по подоходному сбору — 6-НДФЛ. Специфика этого расчёта заключается в том, что здесь формируются общие данные по всему уплаченному в бюджет НДФЛ, по всем работникам, состоящим в штате ИП или организации. Здесь не отражаются фамилии и другие персональные данные. Основное здесь — полная сумма уплаченного в бюджет сбора.

6-НДФЛ сдаётся, только если в штате ИП есть работники (по всем сразу), работники указываются просто «в штуках»

6-НДФЛ сдаётся, только если в штате ИП есть работники (по всем сразу), работники указываются просто «в штуках» - И наконец, справка 2-НДФЛ — в отличие от декларации под номером 3 и расчёта №6 этот документ содержит персональные данные физ. лица: сколько за отчётный период заработал конкретный человек и сколько в зависимости от налоговой ставки за него было перечислено налоговым агентом средств в бюджет.

Справка 2-НДФЛ выдаётся конкретному человеку

Справка 2-НДФЛ выдаётся конкретному человеку

Отметим, что расчёт по форме 2-НДФЛ должен быть предоставлен физлицу в течение трёх рабочих дней после подачи им заявления. Составить заявление можно в свободной форме. Пишется такое обращение обычно на имя главбуха или руководителя компании. В случае если человек трудоустроен у ИП, он может написать заявление и на имя предпринимателя, но, как правило, взаимоотношения между частным бизнесменом и работником более просты, поэтому можно ограничиться и устной просьбой.

Коммерсанту, руководителю личного микробизнеса в этом вопросе стоит знать, что Трудовой кодекс РФ предусматривает беспрекословную обязанность по выдаче справки 2-НДФЛ, но только после официального запроса. Поэтому не стоит пренебрегать формальностями, и если сотрудник говорит, что ему нужен этот документ, рекомендуется его оформить. Иначе ИП нарушит трудовые права своего работника.

Следующий момент, который нужно знать, — расчёт 2-НДФЛ формируется по отдельности по каждому налоговому тарифу. Для информации: в Налоговом кодексе РФ по НДФЛ насчитывается всего 5 ставок налогового сбора:

- помимо самого распространённого тринадцати процентного сбора, когда 13% выплачивается в бюджет работодателем за работника-резидента РФ;

- есть ещё налог в 30% за служащего, не являющимся резидентом РФ, сюда относятся все работники, которые находятся на территории России менее шести месяцев (на момент выплаты налогового сбора);

- есть также ставки, равные 15%, 9% и 35%.

Вышеперечисленные требования регламентированы в статьях 210 и 224 НК РФ.

К примеру, у предпринимателя работает гражданин из так называемых стран СНГ, первые 6 месяцев отчётного года он считался нерезидентом РФ (только приехал в Россию) при расчёте подоходного налога, соответственно, ИП уплачивал за него 30% сбора. А через 6 месяцев, когда он был признан резидентом, — уже 13%. Соответственно, на руки по итогам прошедшего года он должен будет получить две справки 2-НДФЛ: с 13% и 30% НДФЛ.

Предпринимателю, который выдаёт такие справки своим работникам нужно учитывать один немаловажный момент: сведения о доходах ФЛ являются персонифицированными и конфиденциальными. Следовательно, на них распространяются требования законодательства, регламентирующего использование персональных данных гражданина РФ. В связи с чем справку можно выдавать только работнику лично на руки. После выдачи получатель должен расписаться, что он получил документ.

Для чего может понадобиться справка о доходах человеку

Не стоит пренебрегать получением расчёта при увольнении с предприятия. Документ по форме 2-НДФЛ может понадобиться в определённых жизненных ситуациях. Так, подтверждение уровня дохода может потребоваться в следующих инстанциях:

- Пенсионный фонд до сих пор иногда запрашивает у человека, выходящего на пенсию, справку о доходах для проверки и корректировки цифр при начислении ему выплат;

- при заявке на субсидирование службы соцстрахования могут запросить расчёт для фиксации статуса малообеспеченного и имеющего право на государственную помощь;

- при обращении в органы опеки на усыновление ребёнка документ, подтверждающий доход, понадобится для определения возможности содержания иждивенца;

- при выдаче визы для выезда за рубеж консульства европейских государств затребуют справку для того, чтобы удостовериться, что выезжающий платёжеспособен;

- предоставление справки 2-НДФЛ в кредитную организацию делает проще получение ипотеки или (при достойном доходе) может обеспечить более льготную ставку.

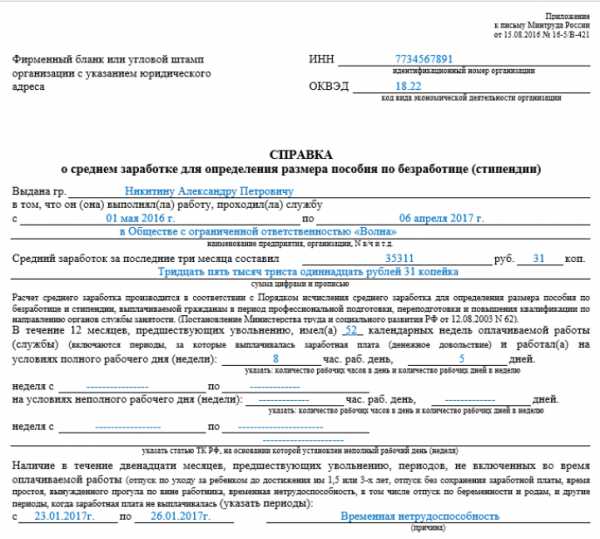

А вот для предоставления данных в службу занятости такая справка не подойдёт. В ЦЗН сдаётся другая форма, которая регулируется территориальными службами. Она отражает только зарплату и выплаты, которые были начислены работодателем за последние 3 месяца трудоустройства человека. Поэтому 2-НДФЛ при посещении этой инстанции брать не нужно.

Справка, которая предоставляется в ЦЗН может выглядеть так (но не факт, это регулируют местные органы)

Справка, которая предоставляется в ЦЗН может выглядеть так (но не факт, это регулируют местные органы)Тем не менее из всех возможных справок о доходах 2-НДФЛ является самой применяемой и вызывающей доверие у инстанций и учреждений разного рода.

Когда работник, в том числе ИП, может получить 2-НДФЛ

Получить 2-НДФЛ частный бизнесмен может только в том случае, если он помимо деятельности в качестве ИП, официально трудоустроен ещё в одном месте (в том числе и у другого предпринимателя).

Здесь коммерсант выступает в роли работника и действует по стандартной схеме: подаёт заявление и максимум через 3 рабочих дня получает документ на руки. Причём учтите, что запросить справку за отработанный период можно в любой момент, даже давно уволившись с работы. Работодатель обязан предоставить документ заявителю. Исключение могут составить только предприятия и ИП, которые были ликвидированы и прекратили своё действие.

Поэтому всё-таки рекомендуется запрашивать этот документ сразу в момент увольнения, чтобы потом не бегать в поисках бывшего работодателя.

А если всё-таки «непоправимое» случилось, и найти работодателя не представляется возможным, восстановить данные по полученному доходу возможно. Но только ни одна инстанция, кроме налогового агента, начислившего доход, уже не сможет выдать именно справку 2-НДФЛ.

В этом варианте физ. лицо имеет право обратиться в налоговую службу по месту своей прописки с заявлением в письменном виде. А налоговики, со своей стороны, уже поднимут общий информационный ресурс, который ведётся как раз на основе данных, которые указываются в справках 2-НДФЛ, сформированных налоговыми агентами. Справка в этом случае будет сформирована по специальной форме налоговиков.

Какие документы могут подтвердить доход самозанятого индивидуального предпринимателя

Логично, что для частного предпринимателя, работающего на себя, форма 2-НДФЛ неприменима. Ключевой особенностью формы нужно выделить тот факт, что выдаётся справка только налоговыми агентами-работодателями. А так как ИП не может быть в отношении самого себя нанимателем, то и подтверждать свой доход он должен другими документами.

К ним, как уже было сказано, в первую очередь относится налоговая декларация ИП, подтверждающая его доход. В зависимости от налогового режима это будет:

- Для микробизнеса, работающего на ОСНО, — декларация 3-НДФЛ.

- Для упрощенцев и сельхозпроизводителей — единая декларация, отражающая фискальный сбор, где указан доход.

Декларация по УСН является полноценным подтверждением дохода упрощенца

Декларация по УСН является полноценным подтверждением дохода упрощенца - Для коммерсантов, применяющих ЕНВД, — как правило, достаточно декларации на вменённый доход. Но бывают случаи, когда бизнесу нужно показать фактический, а не вменённый ему налог. Тогда ИП (по рекомендациям Минфина РФ) нужно ввести в стандартную отчётность Книгу учёта и правильно её оформить и заполнять: пронумеровать страницы, прошнуровать её, завизировать и отражать в ней все фактические операции, подводя итог каждый квартал. При этом нужно ещё учитывать, что в серьёзных ситуациях в подтверждение фактического дохода ИП Книга будет принята только тогда, когда она будет завизирована налоговой службой. А они, в свою очередь, сделают это только тогда, когда ИП сдаст им второй экземпляр, а они проверят все цифры.

- Для ИП на патентной системе обложения подтверждением дохода будет сам патент с указанной в нём суммой, которая считается потенциально доступной прибылью. Но также, как и в случае с вменёнщиками, это может быть Книга учёта доходов ИП на ПСН, так как в ней и отражён фактический доход бизнеса.

Патент может стать подтверждением дохода ИП

Патент может стать подтверждением дохода ИП

Заметьте, что как декларации, так и Книги учёта должны быть подписаны бизнесменом, как свидетельство корректности представленных в них данных. Но самое главное — все документы, подтверждающие доход, должны быть засвидетельствованы штампом налоговой: что декларирование пройдено и отчёт принят налоговым регулятором.

Стоит учесть, что иногда инстанции, делающие запрос по доходу ИП, могут затребовать бумажный носитель, на котором должна стоять отметка фискального контролёра, даже если декларирование прошло по электронному документообороту. Не стоит опускать руки: бизнесмен имеет право распечатать расчёт, ранее сданный в ИФНС, и запросить у налоговиков визу, печать и дату первичной сдачи электронной отчётности, а также её регистрационный номер.

Кроме деклараций ИП и учётной налоговой Книги, документами, подтверждающими доход бизнесмена, могут стать и первичные документы:

- выписки с расчётных счетов ИП;

- приходные кассовые ордеры;

- договоры с контрагентами и прочее.

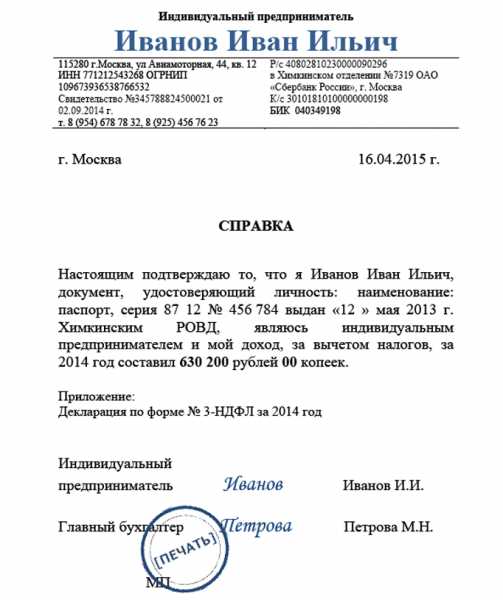

А также справка в свободной форме, выданная предпринимателем самому себе. Главное, чтобы при её составлении были соблюдены формальные требования к документу:

- в шапке документа ставятся реквизиты микробизнеса: ИП, его ИНН, номер Свидетельства, а также расчётный счёт (если есть);

- место составления документа и дата;

- название документа может быть как просто «справка», так и «справка о доходах» (поле наименования точка не ставится);

- текст, подтверждающий цель документа, пишется кратко и только по делу;

- приложением может служить как декларация (предпочтительнее), так и Книга учёта (если данные в неё более значимы);

- справка визируется обязательно «живыми» подписями, если нет бухгалтера, ИП подписывает справку единолично;

- печать придаст документу некоторую значимость, но она необязательна.

Справка о доходах ИП может выглядеть так (образец)

Справка о доходах ИП может выглядеть так (образец)Логично, что наиболее серьёзным документом, подтверждающим доход бизнесмена, будет декларация, подписанная налоговым органом. Справка станет дополнительным резюмирующим документом по расчёту. Но законодательство не запрещает подтвердить свой доход и только одним документом. Хотя насколько каждый документ вызовет доверие ведомства — вопрос.

Как ИП оформить справку 2-НДФЛ для работников: порядок, образец, сроки и новшества 2018 года

Итак, по первой цели выписки справки всё понятно — подтверждение дохода физ. лица для предоставления различным госучреждениям и кредитным организациям. Но есть и вторая сторона медали — отчётность компании-работодателя в налоговую службу. Мы уже упоминали, каким образом этот расчёт формирует общую базу всех налогоплательщиков страны. Поэтому не стоит ещё раз говорить, насколько важна своевременная подача информации по своим работникам в ИФНС.

Логично, что форма готовится персонально по каждому сотруднику ИП и по каждой ставке отдельно (если были разные тарифы в прошедшем году).

Отметим, что в 2018 году фискальный регулятор ввёл в обращение новую форму. Бланк регламентирован распоряжением ФНС РФ от 17 января 2018 №ММВ-7–11/19@. Скачать обновлённую форму можно здесь.

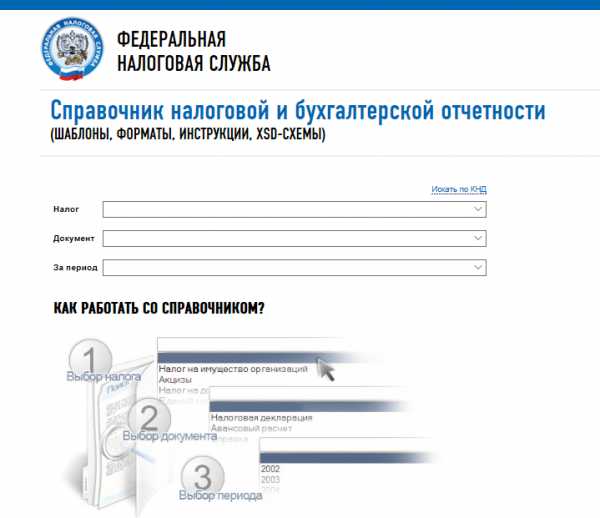

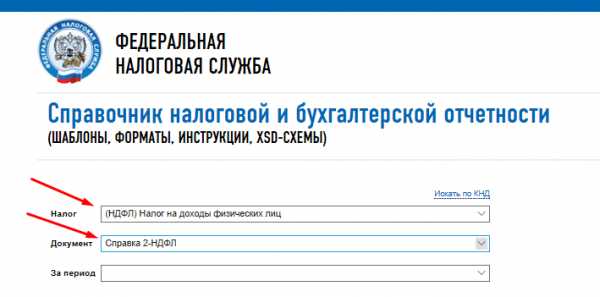

Для предпринимателя точно при составлении отчётности пригодится мини-инструкция по оперативному нахождению необходимых бланков при декларировании (и при 100% правильном результате), когда будет выдана именно та форма, которая действует на период отчётности:

- Заходим на страницу, содержащую полный справочник налоговой отчётности, по этой гиперссылке.

Страница сайта ФНС «Справочник налоговой отчётности»

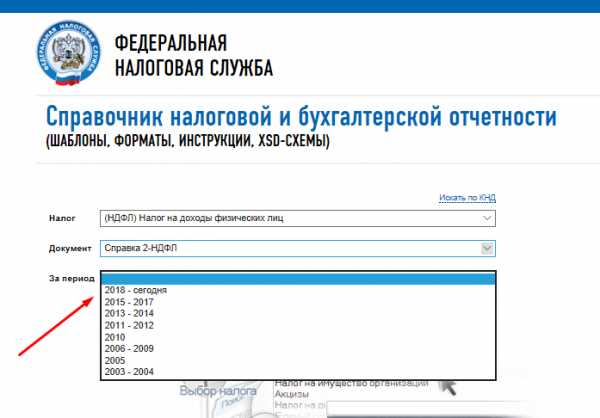

Страница сайта ФНС «Справочник налоговой отчётности» - Выбираем из выпадающего перечня необходимый налоговый сбор (в нашем случае — НДФЛ).

Как все знают, по НДФЛу есть 4 формы, выбираем нужную нам — 2-НДФЛ

Как все знают, по НДФЛу есть 4 формы, выбираем нужную нам — 2-НДФЛ - Немаловажно в определённом блоке формы правильно выбрать отчётный период.

При выборе периода сразу видно, как часто по 2-НДФЛ менялись отчётные формы

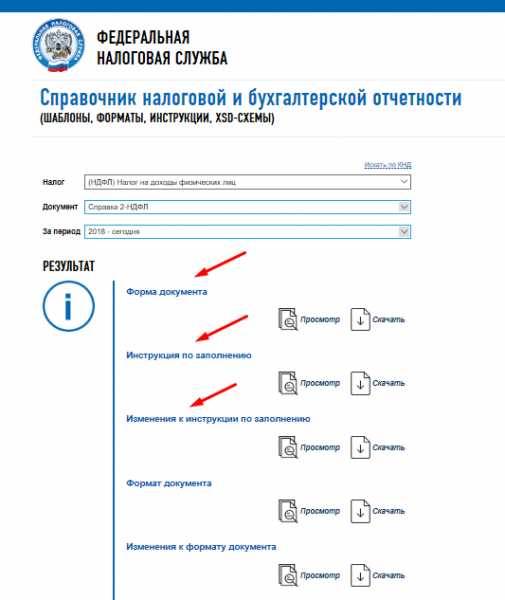

При выборе периода сразу видно, как часто по 2-НДФЛ менялись отчётные формы - Сервис моментально сформирует полные данные по форме, куда входят реквизиты приказа, правоустанавливающего документ, бланк расчёта (для нас — 2-НДФЛ) и руководство по оформлению формы. Пользователь может выбрать как предыдущий регламент (если нужно отчитаться за предшествующий период до 2018 года), так и новую редакцию, действующую с 2018 года.

Результат выбора формы выглядит так

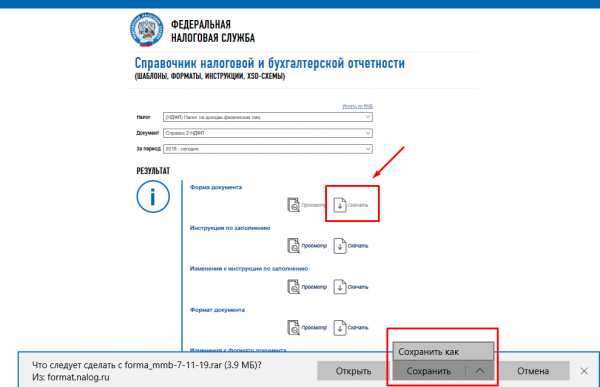

Результат выбора формы выглядит так - Последний шаг — скачать шаблон и заполнить его. Здесь же можно просто просмотреть документ и сравнить его с существующим. А если возникнут вопросы, можно заглянуть в инструкцию.

Скачать любой документ можно таким образом (см. пример)

Скачать любой документ можно таким образом (см. пример)

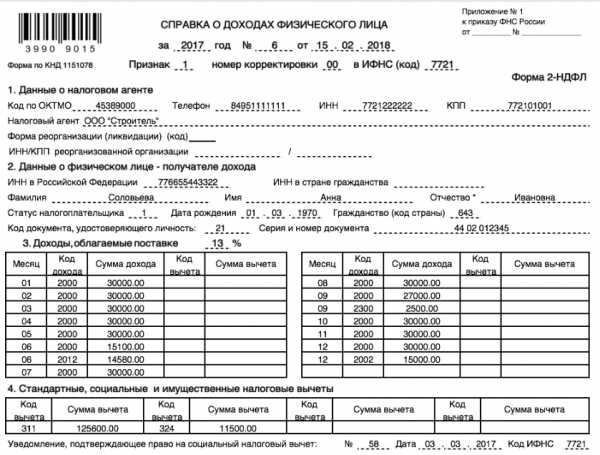

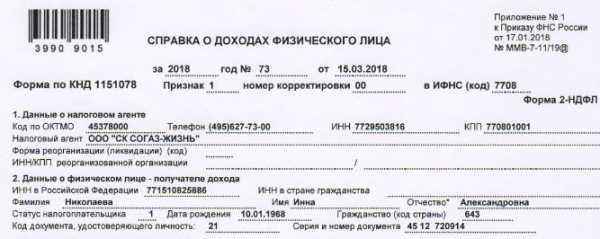

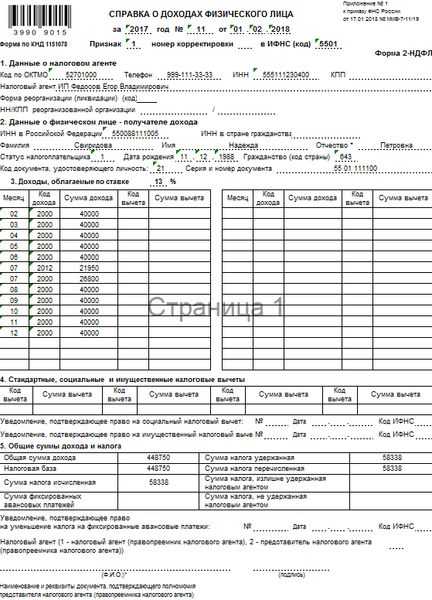

Справка 2-НДФЛ содержит всего 5 разделов. Разберёмся поэтапно: как грамотно и без ошибок предпринимателю заполнить справку на своего работника:

- Заполнение формы начинается с указания года, за который формируется расчёт. Далее указывается порядковый номер выданной справки, этот номер определяется налоговым агентом в зависимости от того, какая по счёту справка выдаётся. Указывается дата выдачи (день, когда справка завизирована ИП).

- Признак 1 будет определять факт, что подоходный налог по данному физ. лицу уплачен налоговым агентом в полном объёме.

- А номер корректировки (он указывается в двузначном формате —«00») устанавливает, что расчёт по физ. лицу первичный. Если ИП после сдачи расчёта обнаружит, что в сведениях допущена ошибка, то ИП должен сдать в ИФНС уточнённый вариант с изменённым номером корректировки (01 и т. д.). Если готовится аннулирующий информацию документ, ставится код «99». Причём обратите внимание, что в этом случае номер (№) самой справки менять нельзя. А вот дату нужно ставить именно ту, которая соответствует дате предоставления.

- Код налоговой инспекции определяется стандартно: это первые четыре цифры в ИНН предпринимателя. Если же ИП сомневается, он всегда может проверить четырёхзначный номер своей инспекции по сервису налоговиков, перейдя по ссылке. Заметьте, что регулятор указывает в своих комментариях, что ИП, применяющие вменённый налог, вне зависимости от места осуществления своей бизнес-деятельности отчитываются по 2-НДФЛ там, где вставали на учёт.

В шапке справки указываются реквизиты и период документа, а в разделах 1 и 2 — информация о налоговом агенте и ФЛ

В шапке справки указываются реквизиты и период документа, а в разделах 1 и 2 — информация о налоговом агенте и ФЛ

- Раздел №1 содержит данные о налоговом агенте (работодателе). В примере фигурирует справка, где агентом является ООО. Дело в том, что разница здесь состоит только в том, что частные коммерсанты в этом блоке просто не указывают КПП, так как его у них просто нет. В остальном всё остаётся аналогичным.

- Код ОКТМО — указывается согласно классификатору муниципалитетов. Заметьте здесь, что ИП, работающие на вменёнке ставят в графе код того муниципального образования, где работает этот сотрудник.

- В блоке с названием налогового агента предприниматель пишет просто ФИО, ставить свой статус (ИП) здесь не нужно, здесь он выступает просто как физ. лицо

- Раздел №2 должен отражать основные сведения о физ. лице (получателе дохода).

- ИНН работника (если идентификационный номер не был предоставлен при трудоустройстве) можно довольно быстро уточнить опять же в онлайн-сервисе налоговиков, перейдя по ссылке. Для получения данных нужны будут дата и место рождения, паспортные данные и ФИО человека. Заметьте, что отчество работника указывается только в случае, если оно указано в паспорте.

- Статус плательщика налога определяется единицей (1), если человек признан резидентом РФ, и двойкой (2), если он находится на территории РФ менее шести месяцев. Причём гражданство работника здесь не имеет значения, учитывается только срок пребывания в России. Есть в списке статусов ещё 4 категории, но они реже используются при декларировании (к примеру, под номером 5 идут беженцы и лица без гражданства, не имеющие резидентства и т. п.). Такие специфические данные лучше уточнить в инструкции сервиса, от котором уже упоминалось.

- Код гражданства для жителей РФ будет стандартным — «643». Коды других стран можно уточнить по классификатору стран мира (ОКСМ).

- Как правило, при декларировании дохода в качестве основного документа работника используется паспорт. Если человек является гражданином РФ, ставится код «21». Запомните, что знак «№» в серии и номере паспорта не ставится.

- Раздел №3 — ключевой блок формы, декларирующий полученный за отчётный период доход физ. лица. Здесь проставляются финальные ежемесячные суммы, полученные сотрудником за отчётные период (как было уже указано — в денежной и натуральной формах). Если справка сдаётся с признаком №2 (НДФЛ не удержан у плательщика) вся сумма также указывается полностью.

- В первой строке обязательно должна стоять соответствующая ставка (в нашем случае, так как плательщик является резидентом РФ, это 13%).

- В столбце с указанием месяца проставляется порядковый номер календарного периода (1 — январь, 2 — февраль и т. д.).

- Коды доходов берутся из утверждённого Приказом ФНС РФ №ММВ-7–11/387@ Перечня кодов видов доходов налогоплательщика (см. ссылку). В образце ниже, к примеру, указаны одни из самых распространённых: «2000» — вознаграждение за труд, «2013» — компенсация за неиспользованный отпуск, «2300» — выплата по б/листу. Как видно из образца, сумма указывается полностью, с учётом копеек.

- Если к выплаченному доходу должен быть применён налоговый вычет, ставится его код, которые также определены вышеуказанным распоряжением налоговиков, взять их можно, открыв гиперссылку. Логично, что сумма вычета не должна превышать суммы дохода ФЛ.

Нижняя часть листа Справки содержит основную информацию

Нижняя часть листа Справки содержит основную информацию

- Раздел №4 заполняется при наличии налоговых вычетов и фактически дублирует информацию из раздела №3, только если у физлица есть фискальные льготы, здесь должен быть указан номер уведомления ИФНС, которое было выдано ФЛ, и его дата.

- Финальный пятый раздел фиксирует общую сумму дохода плательщика. Нюансы, которые нужно отметить:

- Суммарный доход за весь отчётный период исчисляется без учёта вычетов (просто суммируем все месяцы, когда был доход).

- Блок «Налоговая база» рассчитывается уже с учётом вычетом.

- Остальные блоки должны содержать конкретные указанные данные.

- Последнее, что нужно сделать при заполнении справки 2-НДФЛ, — указать статус человека, визирующего документ, подписать его и поставить печать (если имеется у ИП).

- В итоге: единственная страница справки будет выглядеть таким образом.

Справка 2-НДФЛ, как правило, занимает одну страницу

Справка 2-НДФЛ, как правило, занимает одну страницу

Видеоинструкция: как правильно заполнить 2-НДФЛ

Порядок, сроки и ответственность при сдаче справки в налоговую

Периодичность предоставления справки в ИФНС по месту прописки бизнесмена — 1 раз по итогам отчётного года до 1 апреля года.

Но если коммерсант не мог в отчётном периоду удержать у работника-плательщика НДФЛ положенный процент, то ИП должен в письменном виде уведомить налоговиков об этом. Причём срок здесь сдвигается на один месяц ранее — до 1 марта. Такое сообщение, содержащее сумму неудержанного сбора, обозначается признаком №2 (смотри п. 2 статьи 230 и п. 5 статьи №226 Кодекса в редакции ФЗ №113 от 02.05.2015). Это всё, что касается сроков сдачи отчётности фискальному регулятору.

Понятно, что если справку запрашивает увольняющийся работник. Или сотрудник берёт кредит в банке и ему нужно подтвердить свой доход, ИП обязан подготовить и выдать документ в трёхдневный срок.

Порядок сдачи справки 2-НДФЛ ничем не отличается от алгоритма направления другой налоговой отчётности, и способов — всего три:

- Самостоятельно прийти в налоговую с распечатанными документами и сдать их инспектору. К этому же варианту относится визит законного представителя ИП. Для этого на руках у гражданина должна быть нотариально заверенная доверенность на совершение таких действий.

- Направить почтовое отправление с уведомлением и описью вложения.

- Передать через электронный документооборот между операторами ЭДО и налоговой или с помощью специального программного сервиса «Налогоплательщик ЮЛ», который обеспечивает передачу всех отчётных данных по удалёнке. В обоих этих случаях у ИП должна быть усиленная специальным ключом квалифицированная электронная виза. ИФНС, получив транспортный контейнер со справками, в течение одного рабочего дня отправит на электронку ИП уведомление о том, что документы получены. А в срок 10 рабочих дней налоговики проведут форматный контроль и направят ИП-агенту Реестр и Протокол приёма справок 2-НДФЛ.

Заметьте, что здесь действует общее правило по отчётности ИП-работодателей: если численность работников превышает 25 человек, все справки и расчёты сдаются строго через онлайн-документооборот (через ЭДО). Если же сотрудников у частной компании меньше, отчёты можно направить и в распечатанном виде.

При этом если отчётность сдаётся на бумажных носителях, примите к сведению следующее требование фискального контролёра:

- все формы 2-НДФЛ должны быть внесены декларантом в «Реестр сведений о доходах физ. лиц»;

- ИП должен подготовить и распечатать 2 экземпляра этого сопроводительного реестра;

- в момент предоставления справок работник инспекции проверит полноту заполнения, а также наличие/отсутствие корректировок;

- справки будут считаться сданными, если они пройдут контроль оформления, если же инспектор обнаружит неточности, ошибочные справки будут изъяты из предоставленного пакета, вычеркнуты из перечня и возвращены ИП;

- по итогам контрольной проверки будет составлен «Протокол приёма данных о доходах физ. лиц на бумажных носителях» (также в двух экземплярах);

- эту бумагу нужно будет подписать, после чего один вариант будет выдан бизнесмену, а другой останется в ИФНС;

- этот протокол и будет являться подтверждением факта сдачи отчётности.

Разберёмся, что будет, если бизнесмен нарушит требования законодательство при сдаче 2-НДФЛ:

- штраф 200 ₽ грозит бизнесмену-агенту за каждую непредоставленную в срок справку;

- 500 ₽ взыщут с декларанта за справку 2-НДФЛ, если в ней будут обнаружены недостоверные данные.

Санкции вроде бы и не очень серьёзные, но если у ИП значительное количество работников в штате, сумма может набежать немаленькая.

Очевидно, что справка 2-НДФЛ — не такой уж сложный для оформления документ. Даже когда в микробизнесе работает не один десяток человек, с её заполнением ИП сможет справиться самостоятельно. Конечно, при условии, что вся учётная документация ведётся тоже грамотно и своевременно. И несмотря на то что индивидуальные предприниматели не имеют права выписать такой расчёт на себя, для них существуют альтернативные варианты.

- Автор: Эллина Рожкова

- Распечатать

Справка 2 НДФЛ: особенности оформления, которые должен знать ИП

Обязанность уплаты налога с доходов работников возлагается на работодателя. Именно он признается налоговым агентом по НДФЛ, причем не только своих сотрудников, но и всех физических лиц, кому перечислял вознаграждения, например, за оказанные услуги. Одним из видов отчетности является справка по форме 2 НДФЛ, которая заполняется по каждому физическому лицу отдельно. Требуется ли ИП сдавать такую отчетность?

Содержание

- 1 ИП с работниками

- 2 Справка для ИП

ИП с работниками

Бизнесмен, имеющий сотрудников, сдает отчетность наравне с юридическими лицами. Поэтому работник, в случае необходимости подтверждения своего заработка, может запросить у ИП справку 2 НДФЛ. Сведения заполняются на установленном бланке, по общим требованиям, предъявляемым для налоговых агентов.

Документ состоит из пяти разделов и содержит следующую информацию:

- Информация о налоговом агенте. Здесь указывается наименование работодателя, ИНН, КПП (у ИП его нет), ОКТМО и телефон.

- Данные работника – ФИО, ИНН, дата рождения, гражданство, документ удостоверяющий личность, статус налогоплательщика.

- Вознаграждения, полученные сотрудником за год. Они отражаются по кодам дохода и месяцам.

- Суммы и виды налоговых вычетов (кроме профессиональных выплат, они показываются в третьем разделе).

- Обобщенные показатели по доходам и НДФЛ.

Пример заполнения:

Заверяется справка подписью предпринимателя и его печатью (при наличии).

Справка для ИП

У коммерсанта, так же как и у простого работника может возникнуть необходимость официального подтверждения заработка. И если мы уже определились с тем, что сотрудники получают от ИП справку 2 НДФЛ в обычном порядке, то, может ли предприниматель оформить справку себе? Нет, ИП не признается налоговым агентом по отношению к себе или к другим предпринимателям.

Взять справку 2 НДФЛ индивидуальный предприниматель может, только если он помимо своего бизнеса трудоустроен еще где-нибудь в качестве наемного работника. Однако следует учитывать, что в документе укажут только заработную плату по текущему месту работы, доходы от предпринимательской деятельности в нее не попадут.

Отчитываться в налоговую инспекцию ИП по 2 НДФЛ не нужно. Но это не значит, что частник может не уплачивать налоги, он заполняет другую форму. Это касается ИП на ОСНО, при этом режиме налогообложения сдается декларация 3 НДФЛ. Копии сданных деклараций могут быть представлены по месту требования вместо справки 2 НДФЛ.

Предприниматели на УСН, ПСН и ЕНВД освобождаются от уплаты НДФЛ и уплачивают только один вид сборов государству. Ставка налога и налогооблагаемая база различается. Так ИП на УСН, уплачивает либо 6% с доходов, либо 15% с прибыли. В качестве подтверждения получаемой прибыли выступает книга учета доходов и расходов, также к учету принимается кассовая документация или выписки с банковского счета ИП.

ИП на УСН и ОСНО выдают себе справку о заработке на собственном фирменном бланке и в свободной форме. При необходимости такие предприниматели подтвердят денежные поступления и иными документами, так как рассчитывают с них налоги. Вести книгу доходов должны и предприниматели на патенте.

ИП на ЕНВД сложнее. Налог поэтому специальному режиму зависит от вида деятельности, а не от дохода бизнесмена и подтвердить свою выручку он сможет только в свободной форме. Проблема с подтверждением дохода ИП на ЕНВД носит системный характер. Чтобы снизить риск отказа при предоставлении сведений о выручке в свободной форме, предпринимателям рекомендуется вести учетный регистр, где будут фиксироваться доходы и должен составляться по правилам бухучета.

Итак, справка 2 НДФЛ для ИП – обязательная отчетность при наличии работников или иных физ. лиц, которым были выплачены вознаграждения. Для себя предприниматель выдать 2 НДФЛ не может, но он вправе подтвердить доходы в свободной форме на своем фирменном бланке.

Справка 2 НДФЛ: особенности оформления, которые должен знать ИП Ссылка на основную публикациюСправка 2-НДФЛ для ИП

Такой документ, как справка 2-НДФЛ может потребоваться для подтверждения общей суммы доходов человека, полученного им за год. Однако, данный документ предназначен для выдачи сотрудникам, а не предпринимателям. Но из данного правила существуют исключения. В статье рассмотрим когда справка 2-НДФЛ для ИП может быть выдана и как оформить этот документ.

Если физлицо обращается в налоговую за получением вычетов, то от него требуют предоставления справки по форме 2-НДФЛ. Кроме того, данный документ также запрашивается и банковскими организациями, если физлицо обращается за оформлением обычного или ипотечного кредита. Если человек трудится как обычный работник, то трудностей с предоставлением такой справки у него обычно не возникает. Но что в этом случае делать предпринимателю? Кто может выдать ему такую справку? Ответ на этот вопрос будет зависеть от того, как работает предприниматель (Читайте также статью ⇒ Образец заполнения справки 2-НДФЛ).

ИП трудится как обычный работник

Одной из наиболее простых ситуаций получения справки будет такая, при которой человек не только имеет статус ИП, но и трудится у работодателя в качестве простого работника. В этом случае работодатель ему выплачивает заработную плату, удерживает с дохода НДФЛ и перечисляет налог в бюджет. Поэтому и справку 2-НДФД предоставить он сможет без проблем. При этом справка составляется в обычном порядке и статус предпринимателя никакой роли играть в данной ситуации не будет (Читайте также статью ⇒ Как банки проверяют 2-НДФЛ).

ИП трудится только как предприниматель

Сложиться может и другая ситуация, когда человек осуществляет только предпринимательскую деятельность и в качестве обычного работника нигде не трудится. И он также может обратиться в банк для получения кредита, но только не в качестве ИП, а в качестве обычного физлица. В этом случае сотрудники банка запросят у него справку о доходах, как у физлица (2-НДФЛ).

Тогда получить справку 2-НДФЛ предпринимателю уже негде, поэтому ему остается только предоставить справку в свободной форме. Чтобы не возникало дополнительных вопросов у сотрудников банка, следует заранее уточнять, по какой именно форме следует предоставлять документ.Такая обязанность по составлению и выдаче справки о доходах по специальной форме существует только у налоговых агентов. Но предприниматели налог со своих доходов рассчитывают и уплачивают в бюджет самостоятельно.

Важно! Выписать самому себе справку 2-НДФЛ предприниматель не может, поэтому подтвердить свои доходы он может иными документами.

Каким именно документом предпринимать сможет подтверждать собственные доходы, зависеть будет от того, на каком виде налогообложения находится предприниматель. Как правило, предприниматели на ОСН (общая система налогообложения) или на УСН (упрощенная система налогообложения) могут предоставить в банк или в иную организацию по требованию копии деклараций о доходах. К ним относят декларацию 3-НДФЛ или декларацию по упрощенному налогу. Такие документы заменяют справку 2-НДФЛ для предпринимателей, у которых нет работников.

Кроме того, в качестве дополнительных документов, подтверждающих доход ИП могут выступать следующие:

- Книга доходов и расходов;

- выписки с банковского счета;

- приходные кассовые ордеры;

- кассовые чеки;

- договора;

- прочие документы.

Предприниматель работает на ЕНВД

Отдельно следует рассмотреть ситуацию, когда предприниматель работает на ЕНВД. В это случае у него возникают определенные сложности, так как он не должен сдавать в налоговую сведения по своим доходам. Платит он налог не со своих поступлений, а с вмененного дохода. Кроме того, ИП на вмененке не должны вести книгу учета дохода и расходов. Справку 2-НДФЛ предприниматель также предоставить не сможет, так как от уплаты налога он освобожден.

Поэтому, для подтверждения своих доходов он может предоставить такие документы, как первичка или кассовая книга. Если данные документы банк не устраивают, то единственным выходом из ситуации будет оформление справки о доходах в произвольной форме, самостоятельно. При этом прежде чем ее оформить следует выяснить в каком виде справка должна быть предоставлена.

Для упрощения ситуации предприниматель может вести регистр, в котором он будет отмечать все поступления и расходы. Однако, при этом следует учитывать, что в реестре должны быть все обязательные показатели:

- наименование документа;

- наименование ИП полностью;

- дата начала ведения регистра, дата окончания, а также период, за который он составлен;

- группировка объектов бухучета в хронологическом или систематическом порядке;

- указание стоимостей и единиц измерения;

- наименование должностных лиц, ответственных за ведение данного регистра;

- ФИО и подпись ответственного лица.

| ИП | Как подтвердить доходы |

| ИП трудится у работодателя | Если помимо ИП человек также работает на определенного работодателя, то справку он может запросить у него |

| ИП на ОСН или УСН | Если гражданин трудится только в качестве ИП, то справку 2-НДФЛ он предоставить не сможет. В этом случае он может предоставить декларацию 3-НДФЛ или декларацию по УСН |

| ИП на ЕНВД | Если предприниматель трудится только на ЕНВД, то он может заполнить справку о доходах в произвольном виде или приложить подтверждающие документы |

Как оформляется 2-НДФЛ работникам ИП

Если у предпринимателя трудятся работники, то он автоматически является работодателем и налоговым агентом по НДФЛ. А значит работник вправе обратиться к своему руководителю за справкой 2-НДФЛ. В этом случае оформление справки происходит в обычном порядке.

Налоговый вычет при покупке ИП квартиры

Одним из документов, который предоставляется при оформлении налогового вычета при покупке квартиры, является справка о доходах 2-НДФЛ. Приобрести квартиру предприниматель вправе в качестве ИП или как физлицо. Последний вариант будет наиболее оптимальным, так как в этом случае лицо получает следующие права:

- получить вычет с расходов на покупку квартиры;

- в случае продажи квартиры использовать к вычету расходы, затраченные на ее покупку, вне зависимости от налогового периода, в полном объеме.

Получить имущественный вычет при покупке квартиры предприниматель сможет в следующем случае:

- Квартира приобретена за свой счет. Для покупки квартиры лицо должно использовать собственные доходы, в том числе и доход от предпринимательской деятельности. При этом не будет иметь значение на какой системе налогообложения находится ИП.

- У физлица должны быть доходы, с которых удержан налог НДФЛ (13%). За счет этого ему будет предоставлен налоговый вычет. Доходы могут представляться как выручка от предпринимательской деятельности, если предприниматель применяет ОСН. Если он уплачивает налог по УСН и ЕНВД, то для потребуется уже наличие других доходов, облагаемых НДФЛ. К примеру, это может быть:

- заработная плата, помимо предпринимательской деятельности;

- выплаты по ГПД;

- доходы с выигрышей, сдачей имущества в аренду как физлицо.

Важно! Если доходов, облагаемых НДФЛ по ставке 13% нет, то вычетом при приобретаемому имуществу вправе воспользоваться жена предпринимателя.

Ответы на распространенные вопросы

Вопрос: Что делать предпринимателю, применяющему ПСН или ЕСХН? Может ли он рассчитывать на получение налогового вычета при покупке квартиры?

Ответ: Нет, применение таких налоговых режимов, как патент или ЕСХН освобождает предпринимателя от уплаты подоходного налога. Это значит, что налоговый вычет при покупке квартиры получить предприниматель не сможет. Такое право возникает только в том тогда, когда предприниматель имеет доход, облагаемый налогом на доходы по ставке 13%, как физлицо. Также правом на вычет может воспользоваться жена ИП, при этом у нее также должен быть доход, облагаемый НДФЛ.

Оцените качество статьи. Мы хотим стать лучше для вас: