Подоходный налог в америке

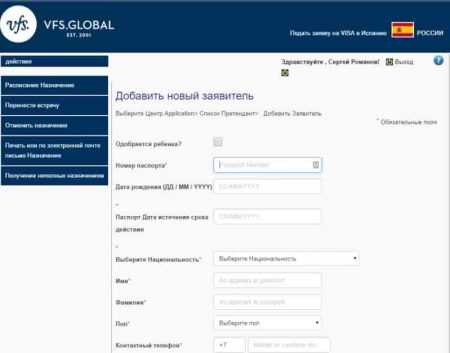

Налог на доход физических лиц (НДФЛ) в США: как рассчитать и как платить

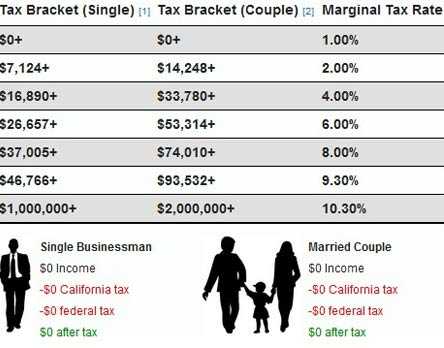

В США налог на доход физических лиц (НДФЛ) взимается по «скользящей» системе, что подразумевает увеличение эффективной ставки налога с ростом налогооблагаемой базы. Налоговая ставка на налог может варьироваться от 10% до почти 40%.

В США часть подоходного налога взимается вашим работодателем [payroll taxes] с каждой зарплаты, а также иные выплаты (например, налог на недвижимость или же на доход от инвестиций) вы должны оплачивать самостоятельно при оформлении налоговой декларации [tax return].

: Информацию о налоге с зарплаты, который взимается вашим работодателем, можно найти в платежном корешке [paystub], который сопровождает каждый ваш зарплатный чек. Читайте Первая зарплата в США: чем она может удивить и все о налогах работающего человека.Три важных фактора, влияющие на размер подоходного налога:

Это понятие включает в себя зарплату, дивиденды, алименты, бизнес-доход, пенсию и прочее. Чем больше вы получаете, тем выше будет процент налога.

- Семейный статус [marital status]

Различают такие семейные категории как незамужний/неженатый [single], семейная пара [married] и родитель-одиночка [head of household], и налоговая ставка на каждые категории разная.

- Количество зависимых людей, проживающих с вами [dependents]

В эту категорию входят дети и пожилые родители, которые проживают с вами и находятся под вашей опекой. Государство предоставляет налоговую скидку и кредиты на каждого зависимого человека.

Имейте в виду, что НДФЛ оплачивается по трехуровневой системе – федеральный налог, налог на уровне штата, а также местный налог. Все жители, проживающие на территории США, и граждане США (даже если они пребывают за пределами страны) должны оплатить налог на доход на федеральном уровне, однако в некоторых штатах или городах подоходный налог не взимается.

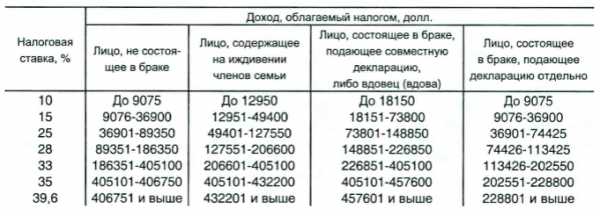

Федеральный налог на доходы физических лиц в США, 2015

*Сумма приведена в Долларах США

: Помимо уже перечисленных факторов, на налоговую ставку влияют и другие показатели, которые имеют место быть во время оформления налоговой декларации. Это, например, переезд из-за смены работы, выданная на обучение ссуда или прибыль от бизнеса – все это может уменьшить или увеличить вашу налоговую ставку.

НДФЛ в США: ставки (2017) и особенности

Posted in Мир

Leave a comment

Рассмотрим некоторые особенности начисления НДФЛ в США.

К таким особенностям относится то, что НДФЛ взимается с граждан США с любых доходов, полученных в любой стране мира, даже если гражданин не проживает в США. Но даже если гражданин отказался от гражданства, то с него не сразу снимается налоговое бремя, он обязан еще в течение 10 лет уплачивать налоги в пользу США. Но здесь есть одна особенность — для устранения двойного налогообложения. Если между США и другой страной заключено соглашение, то налог достаточно уплатить в той стране и его не нужно платить в США. Такое соглашение между Россией и США заключено, и в нем оговорены все виды доходов, какие облагаются НДФЛ в России и какие облагаются налогом в США. НДФЛ уплачивается также иностранными гражданами, проживающими в США. Но только с доходов, полученных ими на территории США, при этом существует обязанность по присвоению индивидуального номера налогоплательщика.

Налогообложению подлежат следующие виды доходов: заработная плата; доходы от предпринимательской деятельности; пенсии и пособия, выплачиваемые государством (свыше определенной суммы) или частными фондами; алименты; фермерский доход; награды, призы; доходы по ценным бумагам; доходы от недвижимости и др. Налог на доходы физических лиц в США прогрессивный, т.е. взимается по категориям, индивидуально с налогоплательщика или же с семьи, т.е. с супругов, совместно заполняющих декларацию В табл. 1 представлены ставки для резидентов и нерезидентов США за 2014-2016 гг.

Таблица 4

Ставки для резидентов и нерезидентов США в 2014-2016 гг.

В США необходимость обеспечения работников в социальной защищенности имеет важное значение. Для этого с заработной платы работника уплачивается в фонд социального обеспечения сумма, рассчитанная по ставке в размере 7,65% совокупного годового дохода, при этом из суммы 117000 долл, плюс 1,45% оклада направляется в фонд медицинского обеспечения.

Ни один работник США не застрахован от того, что может оказаться безработным, поэтому согласно законодательству США из оклада работника с первых 7000 долл, работодатель ежегодно уплачивает 6% в фонд для выплаты пособий по безработице.

При уплате подоходного налога в США применяются такие налоговые вычеты, как: необлагаемый минимум, зависящий от возраста и семейного положения лица; деловые издержки, связанные с получением дохода; подоходные налоги и налоги на недвижимость, взимаемые штатами; расходы на медицинское обслуживание (в пределах 7,5% облагаемого дохода); пенсионные взносы в установленных пределах; проценты по ипотечным кредитам на первый и второй по счету дома; взносы на благотворительные, научные, религиозные организации, пожертвования партиям, не связанные с получением прибыли; расходы по уходу за детьми и пожилыми людьми; убытки от пассивных инвестиций.

Также законодательство США касательно налога на доходы физических лиц устанавливает налоговые льготы, большая часть которых является скидками.

По материалам: Кохно П. ОПЕРЕЖАЮЩЕЙ ЭКОНОМИКЕ НЕОБХОДИМА ПРОГРЕССИВНАЯ ШКАЛА НАЛОГООБЛОЖЕНИЯ ДОХОДОВ ФИЗИЧЕСКИХ ЛИЦ // Экономист, 2017, № 11

(Пока оценок нет) Загрузка... Tagged налоги, ндфл, сшаСтатьи по Теме

Подоходный налог в США и Европе

Как говорится в известной поговорке: «хорошо там, где нас нет». Жители разных стран любят сравнивать свой уровень жизни с соседями. Одним из существенных факторов, влияющих на качество жизни, является налоговая система. Почти в каждой стране есть подоходный налог, которым облагаются физические лица. В России ставка этого налога для резидентов в общем случае составляет 13%. Рассмотрим, каков подоходный налог в других странах мира.

Подоходный налог в США

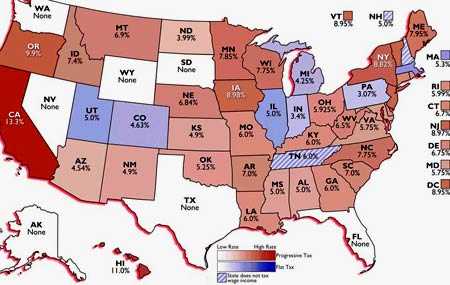

Система расчета налога в США достаточно сложная и многоуровневая. Платить налог обязаны все резиденты, независимо от страны получения дохода. После подачи декларации налогоплательщики обязаны направить платежи в бюджеты трех уровней: федеральный, штата и города. Причем в зависимости от штата и города ставки подоходного налога в Америке очень сильно варьируются, а где-то и вовсе отсутствуют. Также сумма налога будет зависеть от множества факторов – возраста, семейного положения, порядка подачи декларации (самостоятельно или совместно с супругом). Прогрессивные ставки федерального налога были утверждены правительством Билла Клинтона и находятся в диапазоне от 10% до 39,6%. «Местные» ставки штатов и городов изменяются от 0% до 13%.

Следует учесть, что в Америке подоходный налог является политическим инструментом в борьбе между республиканцами и демократами, поэтому каждый год «местные» налоги в разных штатах могут меняться. Однако даже при нулевой ставке предусмотрены различные варианты пополнения региональных бюджетов – от дополнительных акцизов до введения налогов только «для богатых».

Подоходный налог во Франции

Во Франции действует прогрессивная шкала подоходного налога. Здесь наблюдается одна из самых больших разниц в ставках между «налогом на бедных» и «налогом на богатых» - от 14 % до 45 %. Максимальная ставка действует при суммарном годовом доходе свыше 153 783 евро (178 600 долларов США), то есть выше 12 815 евро в месяц. При этом расчет производится исходя из общего семейного дохода с использованием специальных коэффициентов и различных налоговых вычетов (медицинских, социальных и т.п.). Необлагаемый минимум дохода составляет 9711 евро в год (или 11 300 долларов США).

Подоходный налог в Швеции

В Швеции один из самых высоких подоходных налогов в Европе, но, как ни странно, самые законопослушные налогоплательщики. Система двухуровневая, сборы поступают в федеральный и местный бюджеты. На муниципальном уровне средний размер ставки составляет 32,12 %, а национальная ставка зависит от суммарного дохода за год (применяется при годовом доходе выше 443 200 шведских крон, или 49 000 долларов США) и составляет от 0 до 25 %. Не облагается налогом доход в пределах 18 784 шведских крон в год (2 070 долларов США), то есть, примерно 172 доллара в месяц.

Подоходный налог в Норвегии

Подоходный налог в Норвегии обязаны уплачивать все – резиденты и нерезиденты. Базовая государственная ставка составляет 24%. Местная ставка зависит от возрастных, семейных факторов и суммы дохода, составляя от 9,5% до 13,7 % для разных групп населения (максимальная ставка применяется для доходов от 278 500 норвежских крон в год, эквивалентных 33 100 долларам США). Существует система льгот и вычетов. Не облагается налогом годовой доход в 23 300 норвежских крон для одиноких граждан и 46 000 в год – для имеющих иждивенцев (2800 и 5500 долларов США соответственно).

Подоходный налог в Канаде

Налог оплачивают резиденты с суммы всех полученных доходов (даже за пределами страны) и нерезиденты. Существует государственный и муниципальный подоходный налоги. Ставка является прогрессивной, на нее влияет не только сумма полученного дохода, но и семейное положение, возраст и место проживания, так как в каждой провинции установлен свой порядок взимания налога. Ставки составляют от 15% до 33% в федеральный бюджет, и от 5% до 13% – в муниципальные. Кроме этого, сумма платежа может быть увеличена за счет дополнительного подоходного налога и отчислений на медицинское страхование. При этом применяются различные льготы и вычеты. По максимальной ставке облагаются годовые доходы от 132 400 канадских долларов, а необлагаемая сумма составляет 7500 канадских долларов в год (100 100 и 5 700 долларов США соответственно).

Подоходный налог в Испании

Налог в Испании резиденты уплачивают независимо от страны получения дохода. Его шкала является прогрессивной и зависит от несколько иных факторов, чем в других странах. Так, наряду с возрастом и семейным положением, весомую роль играет наличие ипотечных выплат. Ставка находится в диапазоне от 19% (при годовом доходе свыше 12 450 евро, или 14 400 долларов США) до 45 % (если годовой доход превысил 60 000 евро, или 69 700 долларов США).

Подоходный налог в Великобритании

До вступления в Евросоюз в Великобритании была своя особая налоговая система, которая предусматривала расчет подоходного налога с каждого вида дохода. После вступления в ЕС Великобритания переняла опыт стран Европы и ввела прогрессивную шкалу, причем не все виды доходов подлежат налогообложению. Например, в Великобритании не платят подоходный налог с выигрыша в лотерею.

Еще одно отличие от стран континентальной Европы – налоговый период. Если подоходный налог в европейских странах рассчитывается за календарный год, то в Великобритании налоговый период начинается 6 апреля и заканчивается 5 апреля следующего года. Ставка, в зависимости от дохода, составляет 20% (на годовой доход свыше 11 850 фунтов стерлингов – 15 400 долларов США), 40% (когда доход превышает 46 350 фунтов стерлингов в год, что равно 60 200 долларам США) или 45 % (на доходы свыше 150 000 фунтов стерлингов, или 195 000 долларов США). Личная льгота – 11 850 фунтов стерлингов – снижается после того как годовой доход превысит 100 000 фунтов стерлингов (129 900 долларов США).

Корпоративный подоходный налог в Казахстане

Для сравнения рассмотрим систему налогообложения в Казахстане – она несколько отличается от европейской. Там подоходным налогом облагаются как физические, так и юридические лица.

Индивидуальный подоходный налог взимается с заработной платы, стипендий, а также выигрышей в лотерею и других «разовых» доходов. Его ставка для резидентов составляет от 5% до 10 %.

Также есть корпоративный подоходный налог, который в бюджет платят юридические лица с доходов от реализации продукции, товаров, услуг и прочих поступлений. Ставка этого платежа колеблется от 10% до 20 %.

Сравнение подоходного налога в разных странах

Сводная информация о подоходном налоге в США, Канаде и ряде стран Европы представлена в таблице (для сравнения суммы дохода приведены в долларах США):

| Страна | Необлагаемый минимум в год ($) | Диапазон ставок, % | Годовой доход, с которого применяется максимальная ставка ($) |

| США | 9075 – 18 150 | 10 – 39,6 | 406 750 |

| Франция | 11 300 | 14 – 45 | 178 600 |

| Швеция | 2070 | 32,12 – 57 | 49 000 |

| Норвегия | 2800 – 5500 | 24 – 37,7 | 33 100 |

| Канада | 5700 | 20 – 53 | 100 100 |

| Испания | 14 400 | 19 – 45 | 69 700 |

| Великобритания | 15 400 | 20 – 45 | 195 000 |

Из таблицы видно, что во всех рассмотренных странах ставка подоходного налога меняется в достаточно широком диапазоне. Один из основных факторов, влияющих на ставку – сумма дохода налогоплательщика.

Вывод

Во всех рассмотренных государствах Европы и Северной Америки существует подоходный налог с физических лиц. Диапазон ставок меняется в очень широких пределах - от 10 % до 57%. А вот в странах СНГ, по сравнению с Европой и Америкой, налоги существенно ниже, к примеру, подоходный налог в Казахстане не превышает 10%. На расчет налога влияет прежде всего сумма дохода, но имеют значение и другие факторы, например, возраст или семейное положение, а также различные льготы и вычеты.

Федеральные налоги в США

Подробный обзор местных и федеральных налогов в Америке в 2018 году. Существующие налоговые ставки на продажи, недвижимость и доход. Какое предусмотрено наказание в США на их неуплату. В США, как и в любой стране мира, существует своя структура налогообложения для физических и юридических лиц. В Штатах налоговая система довольно сложная, и многие её аспекты могут отличаться от налоговой системы России и стран СНГ. Основной доход США получают от налогов, уйти от которых невозможно и не рекомендуется, так как это может повлечь за собой серьёзную административную (возможно, и уголовную) ответственность.

Капитолий – американское здание правительства расположенное в Вашингтоне

Подробнее о налогах в США на 2018 год можно узнать в этой статье.

Вернуться к оглавлениюКто платит налоги в США

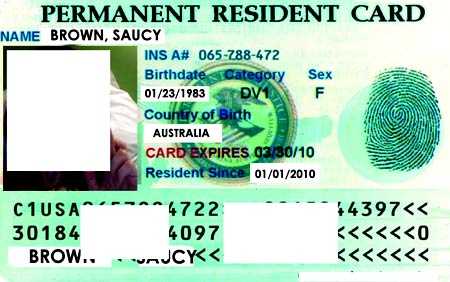

Подоходный налог в США обязан платить каждый граждан и обладатель Green Card, а также различные компании и корпорации. На 2018 год размер процентной налоговой ставки в стране составляет 33-35% от общего дохода гражданина.

Ежегодно каждый гражданин или обладатель Green Card, достигший 18 лет обязан раз в год подавать налоговую декларацию в специальное учреждение, которое занимается сбором налогов в США. Платят, в основном, за недвижимость, за свой доход, а также вносят вклад в обустройство своего города/штата.

Структура налоговой системы в Америке

Таким образом, если ваш доход в год составляет около 20000$ (средняя годовая зарплата американца на 2016 год), вы обязаны отдавать каждый год около 6600$. Переводя на понятный для русского человека помесячный доход, мы получаем доход в 1700$ в месяц, из которого налогами облагается 561$.

Следует учитывать, что для нормального проживания в провинциальном городке требуется хотя бы 2000$. Поэтому не рекомендуется по приезду в Штаты пытаться оформлять Green Card, лучше всего первые несколько месяцев попытаться освоиться и найти хорошую работу.

Если же вы собрались открывать своё дело в США, то учтите, что подоходный налог и налог с продаж обязан платить каждый, в том числе и юридические лица. Также следует учитывать высокую конкуренцию, так как в Штатах практически половина граждан держит мелкий подсобный бизнес.

Сравнительная таблица процентного соотношения мелкого бизнеса в США и России

Лучше всего пред тем как открывать своё дело, поработать на легальной основе у нескольких начинающих бизнесменов, чтобы лучше разобраться в тонкостях ведения бизнеса в этой стране. Чтобы легально начать свой бизнес и получить кредит на выгодных для вас условиях, необходимо будет оформить Green Card.

Читайте также

Организация и ведение бизнеса в США

Налоги в США в 2018 году платят даже студенты со своей стипендии или другого дохода (если таковой имеется). Однако если вы являетесь студентом по обмену и не имеете Green Card или проводите в стране меньше 180 дней в году, то вы официально освобождаетесь от уплаты налога.

Вернуться к оглавлениюНалоговая система в США

На 2018 год в стране свобод имеется довольно сложная и не совсем понятная для иностранца система налогообложения граждан. Сегодня каждый американец обязан выплачивать четыре основных вида налога.

Размер федерального налога по всем штатам Америки

- Основной подоходный налог (федеральный налог). Его выплачивают все без исключения сотрудники различных компаний и корпораций, в том числе его обязаны платить из своего дохода сами работодатели. Так как на 2016 год более 90% американцев работает в различных частных фирмах, то этот налог можно назвать основным. Процентная ставка на него может изменяться в зависимости от размеров предприятия и его доходов, а также от экономической ситуации в определённом штате. Сотрудники государственных предприятий могут получать льготы или частично освобождаться от подобного налога.

- Налог от штата и города (местный). Это скорее не совсем налог, а сборы на улучшение инфраструктуры города и штата. Однако каждый гражданин Америки обязан произвести выплаты на нужды своей малой родины.

Размеры налога для одиноких людей и семейных

Размер налога напрямую зависит от экономической ситуации в штате, городе и стране в целом. Если вы откажетесь платить налог штату и городу, то вас могут оштрафовать.

- Налог на недвижимость. С налогом на недвижимость сталкивались и жители нашей страны, но если у нас он составляет около 1,5-2%от стоимости недвижимости на 2016 год, то в Штатах нет чёткой процентной ставки. Всё опять зависит от того, находитесь ли вы в браке, имеются ли у вас дети, а также ещё зависит от штата и города проживания, от экономической ситуации в стране в целом, от вашего официального дохода. Поэтому иметь недвижимость в США может быть как выгодно, так и невыгодно.

- Налог с продажи. Это своего рода аналог нашего НДС. Данным налогом облагается прибыль с продаж. Такой налог обязаны платить различные компании, а также граждане, покупающие определённые товары.

Карта американских штатов с указанием размера налога с продажи

Налог с продажи обычно сразу включается в стоимость покупки.

Получается, что средняя налоговая ставка по стране составляет около 33-35% от прибыли за год (включая и налог на недвижимость, продажи и т. д). Также налоговая система США предусматривает определённые льготы для некоторых граждан. Например, если ваш доход менее 15000$ в год, то вы входите в категорию малоимущих граждан и, соответственно, платите меньше остальных – около 25% от своего дохода.

Вернуться к оглавлениюМожно ли не платить налоги в США

Законодательство Штатов не предусматривает законы, которые разрешали бы вам на легальной основе полностью не платить налоги в государственную казну. Однако на 2018 год существует несколько поправок, благодаря которым можно платить меньше или вовсе не платить определённое время. Рассмотрим всё подробнее.

Например, вы находитесь в США по рабочей визе и работаете на территории этой страны более 180 дней в году, из чего выходит, что вы обязаны отдавать часть своего дохода в казну чужой страны, да и ещё и в казну своей (так как вы официально проживаете в России). Таким образом, вы будете терять около 45% вашего дохода. Однако есть возможность не платить налог в казну США.

Для этого вы не должны иметь при себе Green Card, так как в таком случае вы считаетесь практически полноправным гражданином.

Так выглядит американская green card

Итак, вы уезжаете раз в год в командировку в Штаты на 181 день. Вы сможете избежать двустороннего налога при условии, что ваш работодатель имеет на руках договор об избежании двойного налогообложения. В таком случае вы платите налоги только российской стороне (около 13% от вашей прибыли).

Однако если вы проживаете в США на легальной основе, вы можете частично освободиться от налога.

- Если вы работаете на государственном предприятии. Но устроится работать в государственное предприятие (в любое) бывает довольно сложно для среднестатистического иммигранта.

- Если отслужили в армии США. Однако при наборе на военную службу кандидаты проходят жёсткий отбор, так как в самих Штатах служба в армии считается довольно престижной.

- Если имеете серьёзные проблемы со здоровьем. Помимо частичного освобождения от уплаты налогов вам будут предоставляться различные льготы.

Образец паспорта американского гражданина

Однако есть некоторые нюансы, например, очень трудно получить гражданство или Green Card, если вы уже приехали со своими заболеваниями. Но если вы получили инвалидность уже после переезда и получения Green Card в США, то вы можете рассчитывать на различные льготы и частичное освобождение от налогов.

Что будет, если не платить налоги

Если вы иммигрант, но уже успели оформить гражданство или хотя бы Green Card, то можете не волноваться – вас за такое нарушение не депортируют из страны. Но могут выдать очень серьёзный штраф, который будет равняться всему вашему годовому доходу или двум. В ваших же интересах не избегать уплаты налогов.

Обмануть налоговую систему США не составит особого труда, так как комитет, отвечающий за налоги (ISB), может не раскрыть с первого раза ваш обман, потому что через него проходят только 5-10% всех налоговых отсчётов по стране.

Процентное отношение сборов налогов с различных отраслей в США

Если даже ISB не раскроет вашу попытку уклониться от налогообложения (что очень вероятно), то вас запросто могут обнародовать:

- Банки. Большинство американцев несколько раз в год оформляют кредиты с низкой процентной ставкой в местных банках, и вы, вероятнее всего, если ехали в Штаты за хорошей жизнью, не будете исключением, просто потому, что вам постоянно будет не хватать вашей зарплаты. Как мы знаем, перед тем как выдать кредит, добросовестные банки проверяют все документы, подтверждающие ваш доход, а также тот факт, платите ли вы налоги. Естественно, в кредите будет отказано, а информацию об уклонении от уплаты налогов передадут в местный департамент ISB.

- Вы можете сами себя раскрыть. Например, при оплате дорогих товаров (машина, оплата жилья) с вас могут спросить квитанцию об оплате налогов. Если вы откажетесь её дать, то не сможете приобрести товар и вызовете определённые подозрения.

- Ваши коллеги, соседи, знакомые. Американцы – законопослушные граждане. Они посчитают своим долгом проинформировать компетентные органы о том, что кто-то уклоняется от уплаты налогов, естественно, с указанием всех данных преступника.

- Воля случая. IBS за год подробно проверяет около 5-10% всех налоговых вычетов со страны. Вероятность того, что именно ваш отчёт о доходах и налоговых выплатах будет проверен, довольно мала, но всё же имеется.

Таким образом, вам придётся жить практически в бегах около года, едва сводя концы с концами, что никак не сходится с вашими представлениями о комфортной жизни в США.

Вернуться к оглавлениюМожно ли вернуть налоги

При условии, что вы работали когда-то в США (не более года назад), вы можете подать заявление на возврат всех налогов, которые вы заплатили.

Данная процедура абсолютно законна. Вот небольшой список тех налогов или сборов, которые вы можете вернуть:

- Федеральные налоги.

- Социальная страховка. Не путать со страховкой на имущество.

- Часть – с различных сборов во время обучения по обмену в США в вузе.

Налоги можно вернуть при условии, что вы не прожили более года в стране, но прожили более 180 дней (если отсутствует договор об отмене двойного налогообложения).

Но если вы не подали документы на возврат налогов в течение года, то процедуру возврата произвести не получится.

Вернуться к оглавлениюЗа что вы платите

Большая часть прибыли США идёт от налогов, но на что идут все эти деньги? Деньги налогоплательщиков идут на:

- модернизацию армии;

- совершенствование городской инфраструктуры;

- выплату различных пенсий и пособий;

- развитие науки;

- финансирование крупных проектов;

- выплату внешних долгов;

- обеспечение гражданской безопасности (полиция, пожарные);

- развитие медицины.

Прибыль и качество жизни всех людей, живущих в США, напрямую зависит от налогоплательщиков.

Вернуться к оглавлениюСравнение налогов РФ и США

Если сравнивать налоги в РФ и США, то Россия имеет более выгодный размер налогового вычета – всего 13% от дохода и 2% от стоимости недвижимости. Сравнение налогов РФ и США показывают, что в России налоговая система в разы проще.