Налоговый нерезидент это

Налоговый нерезидент это

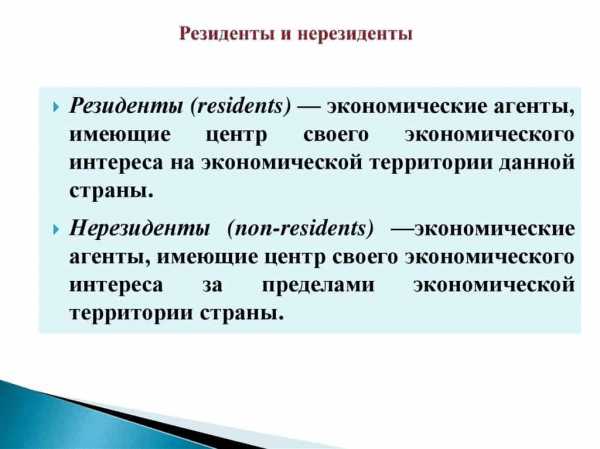

Нерезиденты (англ. non-resident) — юридические, физические лица, действующие в одном государстве, но постоянно зарегистрированные и проживающие в другом.

Также это могут быть организации, не являющиеся юридическими лицами, созданные в соответствии с законодательством иностранных государств, или находящиеся в стране иностранные дипломатические и иные официальные представительства, а также международные организации, их филиалы и представительства.

В Российском законодательстве понятия резидент и нерезидент Российской Федерации толкуются в двух нормативно-правовых актах. Это Федеральный закон о валютном регулировании и валютном контроле N 173-ФЗ от 10.12.2003 года и часть вторая Налогового Кодекса Российской Федерации.

В сфере валютного регулирования, в соответствии с Федеральным законом N 173-ФЗ, резидентами РФ являются: физические лица, являющиеся гражданами Российской Федерации, за исключением граждан Российской Федерации, постоянно проживающих в иностранном государстве не менее одного года, в том числе имеющих выданный уполномоченным государственным органом соответствующего иностранного государства вид на жительство, либо временно пребывающих в иностранном государстве не менее одного года на основании рабочей визы или учебной визы со сроком действия не менее одного года или на основании совокупности таких виз с общим сроком действия не менее одного года; постоянно проживающие в Российской Федерации на основании вида на жительство, предусмотренного законодательством Российской Федерации, иностранные граждане и лица без гражданства; юридические лица, созданные в соответствии с законодательством Российской Федерации.

К нерезидентам согласно данному закону, относятся все остальные физические лица, не являющиеся резидентами. То есть, не обладающие признаками резидента, указанными выше.

Для целей налогообложения понятие резидент РФ раскрывается в ст. 207 Налогового Кодекса РФ. Так, налоговыми резидентами признаются физические лица, фактически находящиеся в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев. Период нахождения физического лица в Российской Федерации не прерывается на периоды его выезда за пределы территории Российской Федерации для краткосрочного (менее шести месяцев) лечения или обучения, а также для исполнения трудовых или иных обязанностей, связанных с выполнением работ (оказанием услуг) на морских месторождениях углеводородного сырья.

Независимо от фактического времени нахождения в Российской Федерации налоговыми резидентами Российской Федерации признаются российские военнослужащие, проходящие службу за границей, а также сотрудники органов государственной власти и органов местного самоуправления, командированные на работу за пределы Российской Федерации.

ru.wikipedia.org

Налоговые резиденты и нерезиденты

Резиденты – это граждане РФ или граждане иных государств, пребывающие на территории РФ больше 183-х суток за последние 12 месяцев.

При этом срок 183 дня не обязательно должен быть последовательным. Главное – общее количество суток в течение года должно быть не меньше 183.

Нерезиденты – российские и иные граждане, пребывающие на российской территории меньше 183 суток за последовательные 12 месяцев.

Исключения:

- Российские военные, проходящие службу за рубежом.

- Госслужащие, находящиеся в служебных командировках за рубежом.

Для служащих консульств и торгпредства статус определяется в общеустановленном порядке.

Получение статуса «налоговый резидент»

Каким образом и кто становится налоговым резидентом:

- граждане России автоматически, если не доказано иное (факт проживания в РФ меньше 183-х дней);

- иностранные граждане автоматически признаются нерезидентами, если не докажут, что проживали на территории РФ больше 183-х дней.

Один лишь вид на жительство в РФ иностранного гражданина не подтверждает его признание налоговым резидентом.

Определение данного статуса имеет важное значение. Например, для резидентов РФ налог на доходы физических лиц (НДФЛ) взимается по ставке 13 %, для нерезидентов – 30 %.

Валютный резидент / нерезидент

Все российские граждане являются валютными резидентами, а также иностранные граждане с видом на жительство и лица без гражданства, постоянно живущие в Российской Федерации.

При этом законодательством предусмотрены обязанности валютных резидентов, возникающие при открытии и ведении счетов за границей:

- сообщать налоговой об открытии, изменении реквизитов или закрытии счетов в заграничных банках (в течение месяца);

- раз в год направлять отчёты об операциях на этих счетах (не позднее 1.06 года, следующего за отчётным);

- осуществлять только те операции, которые перечислены в ст. 12 закона РФ «О валютном регулировании и валютном контроле».

До 2018 года граждане, проживающие за границей РФ более 12 месяцев признавались валютными нерезидентами.

Однако при въезде на территорию России даже на сутки, они вновь становились валютными резидентами с возобновлением необходимости выполнения всех требований законодательства, что крайне неудобно для граждан постоянно проживающих и работающих за рубежом, но периодически приезжающих в Россию навестить родных или в отпуск.

С 01.01.18 вступили в силу поправки в закон, согласно которому все российские граждане безотносительно срока пребывания за границей – валютные резиденты. Но при этом физические лица, постоянно проживающие за рубежом более 183-х суток в течение 12 месяцев освобождаются от ограничений валютного законодательства и не обязаны информировать налоговую о своих счетах в заграничных банках.

Таким образом, налоговые и валютные резиденты стали фактически приравненными понятиями.

Чтобы подтвердить статус нерезидента (валютного!), необходимо предоставить следующие документы:

- Скан-копия заграничного паспорта с отметками о пересечении госграницы России.

- Скан-копия вида на жительство или другого документа, доказывающего постоянное нахождение гражданина России на территории другой страны.

Статус валютного резидента/нерезидента также имеет значение при осуществлении переводов в иностранных валютах на счета в зарубежных банках.

ipoteka.finance

Нерезиденты в налоговом законодательстве РФ.

В статьей 207 Налогового Кодекса Российской Федерации критерием для определения налогового резидента является время нахождения физического лица на территории РФ — от 183 календарных дней на протяжении 12 идущих подряд месяцев. Причем в пп. 2.1 и 3 статьей 207 Налогового Кодекса Российской Федерации описаны также причины выезда за границу, которые не берутся во внимание при исчислении периода:

- на срок не больше 6 месяцев для лечения либо обучения;

- на морские месторождения углеводородного сырья;

- заграничные командировки военнослужащих, сотрудников госорганов власти и органов местного самоуправления.

Резидентами РФ являются также физические лица, которые пребывали на территории Республики Крым с 18 марта по 31 декабря 2014 г. При этом не длительные (до 6 месяцев) выезды из РФ не прерывают расчетный период.

Остальные физические лица при получении доходов от источников в России признаются физлицами нерезидентами.

Ставки налога для физических лиц нерезидентов РФ.

Доходы физических лиц, которые не являются резидентами России, включая те, по которым, согласно с п. 2 статьей 224 Налогового Кодекса Российской Федерации, для резидентов используется ставка 35%, подлежат обложению по ставке 30% (п. 3 статьей 224 Налогового Кодекса Российской Федерации). Этим же пунктом по некоторым типам доходов либо обстоятельствам их получения используется более низкая ставка 13%:

- от работы по найму иностранных граждан, которые работают по патенту;

- от трудовой деятельности иностранцев, с соблюдением условий признания их высококвалифицированными специалистами;

- от осуществления трудовой деятельности участниками (членами их семей) Государственной программы;

- от исполнения трудовых обязанностей членами экипажей судов, которые ходят под российским флагом;

- от осуществления трудовой деятельности лицами, которые признаны беженцами либо которые получили политическое убежище.

Налоговая ставка в 15% используется по дивидендам от долевого участия в российских организациях.

Кроме того, с 01.01.2015 граждане Армении, Белоруссии и Казахстана уплачивают НДФЛ в размере 13% с доходов, которые они получают по договорам найма, вне зависимости от сроков их нахождения в РФ.

НДФЛ по доходам нерезидента РФ, полученным по договору найма.

Согласно с пунктом 2 статьи 223 Налогового Кодекса Российской Федерации вознаграждение за выполнение трудовых обязанностей считается полученным работником, в том числе физлицом нерезидентом, в последний день отчетного месяца, а при прекращении трудового договора — в последний рабочий день. На эту дату налоговый агент рассчитывает число дней пребывания нерезидента в РФ. Расчет налога в случае нарушения правила 183 дней осуществляется отдельно по каждой выплате без использования стандартного налогового вычета по ставке 30%.

Если время нахождения физлица на территории РФ в 183 дня подтверждено, то работник считается резидентом. НДФЛ исчисляется нарастающим итогом с начала года (налогового периода) по налоговой ставке 13% учитывая удержанный налог в прошедшие месяцы по ставке 30%.

После завершения налогового периода перерасчет и возврат НДФЛ производит ФНС когда будут поданы декларация 3-НДФЛ и документы, которые подтверждают статус налогового резидента, в налоговую инспекцию по месту постановки на учет плательщика.

Особенности налогообложения нерезидентов РФ.

Согласно со статьей 207 Налогового Кодекса Российской Федерации налогоплательщиками НДФЛ принимаются резиденты РФ и физические лица нерезиденты РФ. Т.о., все права и обязанности, которые предусматриваются Налоговым Кодексом Российской Федерации для налогоплательщиков, работают и для нерезидентов, учитывая особенности, оговоренные в главе 23 Налогового Кодекса Российской Федерации и межгосударственными соглашениями РФ.

При чем, обложение налогом происходит с учетом межправительственного соглашения по устранению двойного налогообложения, которое существует между РФ и государством, в котором физлицо является резидентом.

Правила возврата излишне уплаченного налога оговорены в статье 232 Налогового Кодекса Российской Федерации. Для этого физическому лицу нужно приложить такие документы:

- доказательство, что человек является резидентом страны, с которой у РФ есть соглашение об устранении двойного налогообложения;

- справку о начисленном доходе, по которому налогоплательщик хочет освободиться от уплаты налога;

- подтверждение уплаты налога с этой суммы в стране резидента.

Документы должны быть поданы в течение года после завершения налогового периода, за который плательщик хочет получить возврат излишне уплаченного налога.

Страховые взносы с нерезидентов РФ.

В отличие от налогового, законодательство о страховых взносах не разделяет физических лиц на резидентов и нерезидентов страны. Некоторые пункты имеют отношение к иностранным гражданам, которые работают на территории РФ.

С начала 2015 г. база для начисления страховых взносов учитывает заработки иностранных граждан, которые пребывают в России временно, кроме граждан, которые являются высококвалифицированными специалистами. Для этой категории лиц установлен пониженный тариф страховых взносов в ФСС, равный 1,8%.

www.calc.ru

Терминология

Налоговые резиденты Российской Федерации — это физические либо юридические лица, зарегистрированные на ее территории. Данное понятие закреплено также в законах, регулирующих операции с валютой, в ряде международных соглашений. Согласно каждому из нормативных актов, регулирующих деятельность рассматриваемых лиц, указывают на то, что налоговые резиденты Российской Федерации – это субъекты, наделенные определенными обязанностями и правами. Однако в некоторых случаях определение существенно отличается от его области применения.

Классификация

Отчисление установленных выплат в бюджет каждой из стран осуществляется в рамках внутренних документов в сфере соответствующего законодательства. Налоговые резиденты Российской Федерации – это, прежде всего, физические лица, проживающие на ее территории большую часть календарного года (более 6 месяцев). Отдельное обоснование законодательство использует для людей, финансовые или жизненные интересы которых неразрывно связаны с территорией страны. Также существует ряд иных критериев (исключений), не противоречащих нормативным актам государства, в рамках которых гражданин может получить статус налогового резидента РФ. Отдельно определяются условия для юридических лиц. Налогообложение субъектов малого предпринимательства при определении категории учитывает место регистрации или возникновения бизнеса, расположение главного управляющего офиса и прочие критерии. Лицо (физическое или юридическое) обязано осуществлять выплаты в бюджет со всех своих доходов, поступающих как из внутренних, так и из внешних источников. Ставка и порядок уплаты определены законодательными актами государства. Нерезиденты выплачивают налог с доходов, полученных из источников, находящихся на территории страны.

Международное законодательство

В результате расхождения в разных странах основных критериев, согласно которым определяется резидент или не резидент, довольно часто наблюдается спорная ситуация. При этом физическое или юридическое лицо одновременно признается обязанным осуществлять выплаты в бюджет разных стран. Лицу, признанному резидентом в нескольких государствах, приходится в рамках законодательств этих стран решать спорные ситуации, возникающие в процессе одновременного двойного (тройного и так далее) налогообложения по своему доходу. Ставки и условия при этом регламентируются в соответствии с законами каждой страны. Определение понятия «резидент», используемого в налоговом законодательстве, не всегда совпадает по смыслу с понятиями, применяемыми в других видах права (торговом, гражданском, валютном).

Налоговые резиденты в Российской Федерации

Это понятие в настоящее время предусматривает постоянное проживание на территории государства не меньше 183 дней в течение 12 месяцев, следующих один за другим. При этом период пребывания физического лица в стране не прерывается на срок его выезда за пределы страны для прохождения обучения или лечения (до 6 месяцев). Присвоение каждому налогоплательщику статуса резидент (не резидент) устанавливает его обязанности по выплате налога в бюджет со своего дохода, влияет на виды и методы отчислений.

Виды ставок

Выплаты 13% годовых в соответствии с 224 статьей отечественного Налогового Кодекса применяются ко всем резидентам (физическим лицам) — гражданам страны — при исчислении выплат с общего дохода. Для тех, кто не относится к этой категории, величина отчисления составляет 30%. Существует ряд исключений из общих правил. Например, при заключении трудового контракта на срок более 183 дней к гражданину иностранного государства может применяться ставка, равная 13%. Однако в случаях, когда работник уезжает до истечения указанного периода, а выплаты за истекшее время составляли тот же процент, исчисление признается неправильным. В этом случае на работодателя накладывается штраф.

Выплаты с доходов для иностранных переселенцев

Согласно НК РФ, любая прибыль, полученная резидентами или нерезидентами, на территории страны в обязательном порядке облагаются по соответствующей ставке. Переселенцы, приехавшие на территорию государства из другой страны, согласно части 23 статьи 207 Кодекса, автоматически оказываются нерезидентами. К этой категории они относятся на срок до 6 месяцев включительно с момента въезда. Аналогичный статус присваивается и гражданам РФ, место постоянного проживания которых расположено за границами государства. В этом случае они считаются иностранцами. Лица, в силу особых обстоятельств получившие гражданство Российской Федерации в срок 3 месяца, также в рамках законодательства остаются нерезидентами. Они относятся к этой категории до момента превышения их срока пребывании в стране более чем на 183 дня. В данном случае для всех вышеперечисленных групп, независимо от наличия у них гражданства РФ, будет действовать налоговая ставка в размере 30% от совокупного дохода.

Индивидуальные ставки на прибыль иностранных граждан

Исключением являются следующие виды доходов нерезидентов, не облагаемые 30 %:

- Дивиденды, полученные от участия на праве доли в работе российской организации. Они рассчитываются по ставке в размере 15%.

- Трудовая деятельность, облагаемая 13% .

- Работа, требующая высокой квалификации. В рамках ФЗ от 25 июля 2002 года, регулирующего правовое положение иностранных граждан, пребывающих на территории РФ, такая деятельность облагается по специальной ставке 13%.

Для всех переехавших в страну и имеющих здесь доход, вменяется выплата 30% от прибыли. Данное условие действует до достижения ими статуса резидента РФ. Согласно нормативным актам, на 184-й день пребывания гражданина на территории государства соответствующим органом должен быть в обязательном порядке сделан перерасчет ставки за текущий период.

Возврат переплаты по отчислению на доходы физических лиц

При получении статуса резидента РФ производится перерасчет исчисленного налога за текущий период. В этом случае осуществляется возврат излишне уплаченных в бюджет страны денежных средств. До 31 декабря 2010 года данное обязательство лежало на работодателе. С 01 января 2011 года эта функция перешла к налоговому органу, в котором лицо состоит на учете по месту своего фактического проживания. Перерасчет и возврат средств происходит на основе поданной гражданином декларации. Кроме того, должна быть предоставлена справка налогового резидента. Она подтверждает переход лица в данную категорию.

Бумаги, необходимые для перерасчета

Основным документом, который должны подавать налоговые резиденты Российской Федерации, — это декларация, составленная по форме 3-НДФЛ. Для осуществления перерасчета лицо предоставляет сведения, подтверждающие его переход в другую категорию. Комплект документов подается в налоговую инспекцию по месту регистрации.

Подтверждение статуса налогового резидента РФ

Работодатель на практике не имеет возможности проверить, к какой категории относится его сотрудник. Не имея специальных возможностей, практически невозможно установить срок проживания человека на территории государства за последние 12 месяцев. Работодатель может попросить сотрудника написать заявление о том, что его можно считать налоговом резидентом Российской Федерации. При этом в документе указывается, что он прожил, в соответствии с отечественным законодательством, шесть месяцев в стране из последних 12. В таком случае наниматель снимает с себя всю ответственность перед налоговыми органами за возможное предоставление некачественной информации, на основе которой рассчитывается величина отчисления с дохода. Таким образом, работник подтверждает и отвечает за достоверность предоставленных сведений. В случае обмана гражданин может подвергнуться серьезным взысканиям.  В настоящее время налоговыми органами, таможенной и миграционной контрольной службами ведется разработка общей единой базы учета всех лиц, пересекающих границу Российской Федерации и дальнейшего отслеживания их проживания на территории государства. Однако рядовому нанимателю сложно получить доступ к таким данным, поэтому он вынужден ориентироваться только на заявления работника.

В настоящее время налоговыми органами, таможенной и миграционной контрольной службами ведется разработка общей единой базы учета всех лиц, пересекающих границу Российской Федерации и дальнейшего отслеживания их проживания на территории государства. Однако рядовому нанимателю сложно получить доступ к таким данным, поэтому он вынужден ориентироваться только на заявления работника.

fb.ru

Разница между резидентом и нерезидентом и их особенности

Что думает об этом человек, далёкий от юридических, финансовых или налоговых вопросов? На первый взгляд, может показаться, что налоговый резидент — это просто гражданин РФ, а нерезидент — это иностранец. Доля правды в таком понимании, конечно, есть. Однако, по сути, это совершенно не верно. Прежде всего речь здесь идёт о времени нахождения внутри страны или за её пределами.

Если говорить о валютной сфере, то к ним можно отнести тех, кто входит в следующие две категории:

- Граждане России, о которых можно утверждать, что они постоянно проживают на территории своей страны.

- Иностранные граждане (а также лица без гражданства), которые постоянно проживают на территории РФ.

Все, кто не входит в эти две категории, считаются валютными нерезидентами.

Когда говорят о налоговой сфере, то соответствующие критерии аналогичны:

- Статус резидента состоит в том, что человек проживает на территории страны не менее 183 суток на протяжении последних двенадцати месяцев. Как мы видим, этот статус может измениться в течение одного месяца.

- Если речь идёт не о проживании, а о командировках военных или госслужащих на любой срок за пределы РФ, то это не нарушает их статуса в качестве резидента.

- Все остальные граждане России, иностранные граждане и лица без гражданства являются нерезидентами.

Понятие и характеристики налогового резидента

Заметим, что, несмотря на то, что статус может поменяться даже в течение одного месяца, российское законодательство не содержит норм о том, что физическое лицо о нём обязано уведомлять налоговую инспекцию.

Данная ситуация имеет место в нескольких случаях:

- Если он выезжал на лечение на срок, который не превышает шести месяцев.

- Также если он был за пределами страны на срок менее шести месяцев с целью учёбы.

- Если он был в командировке для того, чтобы участвовать в добыче нефти или газа за пределами своей страны.

Важный вопрос возникает тогда, когда граждане намереваются эмигрировать из Российской Федерации и распродают всё своё имущество. Если они планируют никогда не возвращаться в Россию, то кем их считать, резидентами или нерезидентами?

По сути, они, скорее, нерезиденты, но формально всё-таки это не так. Им необходимо будет уплатить налог на доходы физических лиц, а он в этих случаях может существенно отличаться (или 13% или 30%).

Кто является налоговым резидентом?

Когда решается вопрос о том, кем является данное физическое лицо, это далеко не всегда является однозначным. Вообще говоря, законодательство при определении статуса должно ориентироваться на время нахождения на территории страны в течение последних идущих подряд 12 месяцев.

Гражданство или место регистрации не должно влиять на решение этого вопроса. На практике, однако, многое происходит иначе. ФНС РФ в своих письмах иногда иначе трактует рассматриваемую ситуацию.

Предположим, физическое лицо достаточно долго находилось за пределами своей страны. Это резидент или нет? ФНС утверждает, что есть определённые ситуации, когда его можно счесть резидентом, несмотря на то, что в законе это трактуется иначе.

Это происходит в следующем случае. Если на территории РФ у него имеется центр жизненных интересов. Что под этим понимается? Речь может идти о недвижимости, о семье, которая находится в России, о бизнесе, о работе на территории РФ, о постоянной регистрации в стране.

Граждане РФ, зарегистрированные по месту жительства на территории стран

Если гражданин России зарегистрировал своё место жительство в другой стране на тех или иных основаниях, то это не означает, что он обязательно является налоговым нерезидентом. Скорее всего, при этом, он большую часть времени будет проводить за границей, но это может быть и не так.

Если на территории РФ он будет меньше, чем 183 дня за последние 12 месяцев, то именно это будет критерием того, что он является налоговым нерезидентом. Если же такое условие выполнено не будет, то, несмотря на свою регистрацию за границей, с точки зрения законодательства, он будет платить налоги, как резидент.

Граждане иных стран, имеющие разрешение на временное проживание или вид на жительство

Аналогичное правовое положение имеется также у иностранных граждан, которые находятся на территории России. Если они находится на его территории 183 дня за последние 12 месяцев — платить налоги будут как налоговые резиденты и это, в данном случае, не будет зависеть от его гражданства.

Порядок налогообложения доходов физических лиц в 2017 году

Как же конкретно происходит налогообложение физических лиц в настоящее время? Чем отличается ситуация, с которой сталкивается резидент РФ от той, с которой сталкивается нерезидент?

Есть ситуации, когда ставка налогообложения не зависит от статуса плательщика. Одним из примеров могут быть специалисты высокой квалификации. Согласно действующему законодательству такая ставка всегда составляет 13%. Это верно и для резидентов и для нерезидентов.

Для резидента РФ

Ставка, по которой резиденты облагаются налогом на доходы, составляет 13%. Налоговым периодом является календарный год. Критерием того, что плательщика налога можно отнести к данной категории, согласно закону, является время его пребывания на территории страны в течение 12 месяцев подряд.

В законе не указано, что речь должна идти только о календарном годе с января по декабрь. Если речь идёт о человеке, который постоянно находится в стране, то вопрос не является существенным.

Но для тех, кто регулярно и на много месяцев уезжает из России, ставка его налогообложения может существенно меняться:

- Основной ставкой налогообложения для налоговых резидентов страны является 13%. Однако, это относится к зарплате и большинству обычных доходов.

- Но есть и исключения. Например, если физическое лицо получает выигрыш, например, в лотерею или выгоду по тому или иному займу, то ставка налогообложения для резидентов уже составит 30%.

- Если речь идёт об иностранных гражданах, которые, согласно законодательству, являются налоговыми резидентами, то их налогообложение такое же, как и у граждан России. При этом требуется подтверждение соответствующего статуса.

Для нерезидента РФ

- В некоторых случаях ставка налогообложения нерезидентов выгоднее, чем для резидентов. Это, в частности относится к тем, кто трудится по патенту, к гражданам ЕАЭС или к тем, кто является специалистом, имеющим высокую квалификацию. В таких случаях ставка составит всего 9%.

- Если нерезидент получает дивиденды от источника в Российской Федерации, то они будут облагаться по ставке 15%.

- В большинстве случаев ставкой налогообложения является 15%.

Для чего необходимо подтверждать налоговую резидентность?

Такое подтверждение поможет существенно уменьшить сумму налогов, которые нужно будет заплатить в тех случаях, когда физическое лицо получает доход в чужой стране. Если при этом человек является налоговым резидентом в нескольких странах, то такая ситуация может оказаться достаточно непростой.

Для избежания двойного налогообложения при наличии соответствующего межгосударственного соглашения

Если речь идёт об обложении налогом доходов физического лица, которое является гражданином России и постоянно проживает на её территории, то здесь ситуация является достаточно определённой. Но бывают другие ситуации, когда человек является гражданином одной страны, а доход получает на территории другой.

В этом случае можно сказать, что может возникнуть неопределённость. Ведь взять с него налоги может и РФ и та страна, где он получает доход. Мы знаем, что статус резидента РФ не противоречит возможности получать доход за её пределами.

Фактически, в данном случае, мы имеем дело с двойным налогообложением. Для того, чтобы избежать подобных ситуаций, существует практика заключения межгосударственных договоров об избежании ситуации двойного налогообложения.

При соблюдении определённых требований, налогоплательщик может либо избежать необходимости выплаты второго налога, либо частично ограничить такую выплату.

Для уменьшения налогообложения мирового дохода

При регулировании налогообложения на международном уровне принят следующий принцип. Считается, что мировой доход физического лица (доход, полученный данным лицом во всём мире) должен полностью облагаться налогом в той стране, где налогоплательщик является резидентом.

Если же доходы в другом государстве он получает в качестве нерезидента, то налогом должны облагаться в этой стране только именно эти доходы.

Порядок подтверждения статуса налогового резидента РФ

Как известно, для подтверждения статуса резидента необходимо предоставить документальное подтверждение нахождения на территории страны в течение 183 дней за последние 12 месяцев, взятые подряд.

За определение этого статуса отвечают, согласно законодательству, налоговые агенты (те, кто выплачивает подоходный налог). Если нет достаточных оснований для того, чтобы считать данное лицо резидентом, он считается нерезидентом. Если будут полученные новые данные, которые повлияют на решение этого вопроса, то можно будет сделать перерасчёт подоходного налога.

Перечень документов для подтверждения статуса налогового резидента

Статус резидента часто более выгодный, чем у нерезидента. Физическое или юридическое лицо обычно заинтересовано в его подтверждении. Как правильно это сделать?

Для российских организаций

Если российской организации нужно соответствующее подтверждение, то она должна обратиться в

Налоговую службу со следующими документами:

- Заявление о возврате НДС, в котором должно быть указано наименование иностранного государства, где было произведено налогообложение этим налогом.

- Устав предприятия, который подтвердит законность того, что фирма занимается данным видом деятельности.

- Копия контракта, в связи с исполнением которого было произведено обложение НДС.

- Копия ещё одного контракта, где будет указана та фирма, которая будет участвовать в процессе возмещения НДС.

Для российских и иностранных физических лиц

- Одним из основных документов в этом вопросе является заявление, составленное по определённым правилам. Оно должно включать в себя:

- указание того календарного года, за который нужно его получить (это необязательно текущая дата);

- должно быть указано наименование того государства, куда предполагается подать документы;

- идентификационные данные заявителя, включающие в себя фамилию, имя, отчество и адрес проживания;

- также должен быть указан индивидуальный налоговый номер (а для индивидуальных предпринимателей — ОГРНИП);

- список прилагаемых документов.

- Также должны быть предъявлены те документы, которые относятся к получению доходов в иностранном государстве. Это могут быть контракты или решения акционеров о произведении выплаты дивидендов.

- Необходима копия паспорта, должны быть представлены все страницы загранпаспорта, где есть визы.

- Должна быть приложена таблица, которая отражает время, проведённое заявителем в РФ.

Уполномоченный орган по подтверждению статуса налогового резидента РФ

Обращаться за подтверждением статуса необходимо в специализированный государственный орган. Это Межрегиональная инспекция ФНС по централизованной обработке данных.

homeurist.com

В какой сфере используются данные термины, и по какой причине?

Вышеупомянутые термины достаточно известны многим россиянам и гражданам других стран, однако, использоваться они могут в разных сферах. Речь идет о таких направлениях:

- налоговая сфера, где статус налогового резидента или нерезидента указывает на источник получения доходов: в государстве или за пределами страны. С учетом этой характеристики в дальнейшем определяются и ставки налогообложения;

- валютная сфере, где речь идет об установлении контроля над проводимыми операциями. Резиденты, в этом случае обязаны подчиняться определенным правилам и сдавать соответствующую отчетность в рамках действующего регламента;

Следует также отметить, что терминология присутствует и в других сферах, к примеру, при разрешении вопросов о наследовании имущества. В этой связи, чтобы уметь в правильном ключе трактовать данные понятия, необходимо четко понимать, в чем заключается разница между понятиями «резидент РФ» и «нерезидент».

В чем разница между понятиями?

Какие мысли посещают человека, впервые столкнувшегося с обозначенными терминами, и далекого от юридической, налоговой или финансовой сфер? Возникает вполне закономерный вопрос что это такое и по какому принципу следует различать оба понятия.

При первом рассмотрении понятия, может сложиться впечатление, что резидент страны – это просто житель, имеющий официальный гражданский статус, а вот нерезидент – это иностранец. Конечно, доля правды в этом есть, однако, по сути, такая трактовка не вполне правильная. Прежде всего, основным критерием для оценивания термин является период нахождения гражданина внутри РФ и за пределами страны.

Если обратиться к валютной сфере, то в группу резидентов входят лица, имеющие статус:

- граждане РФ, которые постоянно проживают на территории страны;

- иностранцы и лица без гражданского статуса, которые постоянно находятся в пределах государственных границ.

Все остальные участники различных валютных операций, будут считаться нерезидентами. В налоговой сфере все происходит аналогично. Если человек проживает в стране не меньше 183 суток в течение года, то он получает статус резидента. Командировки военнослужащих или госслужащих на любой период времени за пределы государства, не являются причиной потери данного статуса. Все остальные лица входят в группе нерезиденты.

Как определить, какой статус имеет конкретное лицо?

Стоит отметить, что даже одного месяца достаточно, чтобы статус налогоплательщика поменялся. Для этого достаточно выехать за пределы государства или вернуться назад в страну. Впрочем, никаких указаний в действующем законодательстве в отношении того что придется отсылать уведомление в ИФНС о смене статусу, не существует.

Важным моментом является еще и то, что гражданство никак не влияет на определение данного статуса. В отдельных случаях, правда, предусмотрено, что даже если гражданин покидал пределы страны на длительное время, этот период в учет не принимается. Речь идет о следующих моментах:

- человек покидал РФ на срок не более полугода для прохождения лечебного курса;

- гражданин проходил обучение в течение полугода в другом государстве;

- налогоплательщик числился как откомандированный для добычи нефти и газа за пределами своей страны.

Некоторые нюансы по определению статуса, могут возникнут в том случае, когда человек желает эмигрировать из России и продает собственное имущество. Фактически такие лица уже не являются резидентами, хотя формально, продолжают ими считаться. Им необходимо будет уплатить НДФЛ и вот здесь размер платы зависит от статуса. Дело в том, что по ставке 13% платят резиденты, а вот по ставке в 30% уже нерезиденты.

Зачем нужно подтверждать статус и как это происходит?

Подтверждение официального статуса налогоплательщика не является обязательных условием, однако, предоставление необходимых документов может стать основанием для существенного снижения налогового бремени. Особенно актуальная предоставляемая возможность в том случае, когда гражданина является налогоплательщиком сразу в нескольких странах.

Порядок подтверждения достаточно простой и требует подготовки документации, подтверждающей тот факт, что в течение 183 суток в году, человек проживал на территории государства. Все документы передаются в ИФНС.

Заключение

Такие понятия, как «резидент» и «нерезидент» оказывают серьезное влияние на определение уровня налоговой ставки. Для первой группы налогоплательщиков такие показатели существенно снижены, а вот обладатели второго статуса обязаны уплачивать начисленные взносы и налоги по повышенным ставкам.

grazhdaninu.com

Что такое налоговый резидент

Всех налогоплательщиков можно разделить на две большие группы - резидентов и нерезидентов. В зависимости от категории определяется их налоговых статус и налоговая обязанность.

Содержание статьи

С января 2007 г физические лица получают статус налогового резидента по новомым правилам. Теперь они должны находиться в России в течение 183 дней в течение 12 следующих подряд месяцев. Отсчет этого срока начинается с момента пересечения границы. Соответственно, лица, находящиеся в России менее обозначенного срока, относятся к числу нерезидентов. В их числе, например, туристы, студенты, временные работники и пр.Такие изменения в законодательстве были обусловлены несовершенством предыдущих определений. Ранее резидентами признавались лица, которые фактически находились на территории РФ не менее 183 дней в календарном году. Получалось, что каждый гражданин, даже постоянно проживающий на территории РФ, ежегодно 1 января просыпался налоговым нерезидентом. Статус резидента он мог получить только 2 июля. Получалось, что до этого момента все россияне должны были платить НДФЛ по повышенной ставке 30%, а потом получать перерасчет. Стоит учитывать, что наличие у лица гражданства РФ не имеет значения для отнесения его к резидентам или нерезидентам. Таким образом, налоговым резидентом РФ могут признать иностранных граждан и лиц без гражданства. С другой стороны, лица с российским гражданством, могут быть признаны нерезидентами, если они постоянно проживают на территории другой страны.Если работник или переселенец из-за рубежа постоянно проживает на территории РФ то налоговым резидентом он становится примерно через полгода. А до этого обязан платить налоги по ставке для нерезидентов. Иностранные граждане, получившие российское гражданство по упрощенной схеме за 3 месяца до достижения срока пребывания в 183 дня к налоговым резидентам не относятся.При этом, если гражданин краткосрочно выехал за пределы страны для обучения или лечение (менее чем на полгода), то статуса налогового резидента он не теряет.Налоговые ставки подоходного налога для резидентов и нерезидентов отличаются. Доходы нерезидентов облагаются повышенными налогами:- НДФЛ для нерезидентов составляет 30%, для резидентов - 13%;- налоговая ставка на дивиденды от долевого участия в деятельности компании составляют 15%, для резидентов - 9%.При этом, для квалифицированных специалистов ставка для нерезидентов аналогична ставке резидентов и составляет 13%.

С января 2007 г физические лица получают статус налогового резидента по новомым правилам. Теперь они должны находиться в России в течение 183 дней в течение 12 следующих подряд месяцев. Отсчет этого срока начинается с момента пересечения границы. Соответственно, лица, находящиеся в России менее обозначенного срока, относятся к числу нерезидентов. В их числе, например, туристы, студенты, временные работники и пр.Такие изменения в законодательстве были обусловлены несовершенством предыдущих определений. Ранее резидентами признавались лица, которые фактически находились на территории РФ не менее 183 дней в календарном году. Получалось, что каждый гражданин, даже постоянно проживающий на территории РФ, ежегодно 1 января просыпался налоговым нерезидентом. Статус резидента он мог получить только 2 июля. Получалось, что до этого момента все россияне должны были платить НДФЛ по повышенной ставке 30%, а потом получать перерасчет. Стоит учитывать, что наличие у лица гражданства РФ не имеет значения для отнесения его к резидентам или нерезидентам. Таким образом, налоговым резидентом РФ могут признать иностранных граждан и лиц без гражданства. С другой стороны, лица с российским гражданством, могут быть признаны нерезидентами, если они постоянно проживают на территории другой страны.Если работник или переселенец из-за рубежа постоянно проживает на территории РФ то налоговым резидентом он становится примерно через полгода. А до этого обязан платить налоги по ставке для нерезидентов. Иностранные граждане, получившие российское гражданство по упрощенной схеме за 3 месяца до достижения срока пребывания в 183 дня к налоговым резидентам не относятся.При этом, если гражданин краткосрочно выехал за пределы страны для обучения или лечение (менее чем на полгода), то статуса налогового резидента он не теряет.Налоговые ставки подоходного налога для резидентов и нерезидентов отличаются. Доходы нерезидентов облагаются повышенными налогами:- НДФЛ для нерезидентов составляет 30%, для резидентов - 13%;- налоговая ставка на дивиденды от долевого участия в деятельности компании составляют 15%, для резидентов - 9%.При этом, для квалифицированных специалистов ставка для нерезидентов аналогична ставке резидентов и составляет 13%.Таким образом, до 183 дня пребывания с зарплаты сотрудника необходимо удерживать не стандартную ставку НДФЛ 13%, а 30%. Начиная со 184 дня работник может перерасчитать налоговую ставку за текущий период. Обязанность по возврату переплаты по налогу возложена на налоговый орган.

Видео по теме

Распечатать

Что такое налоговый резидент

Привилегии и особенности статуса налогового резидента РФ в 2019 году

Современная система налогообложения в РФ устанавливает, что любой гражданин страны, физические и юридические лица, ИП обязаны платить налоговые сборы на поученный доход. Однако не все платят одинаковые суммы. Многие сталкивались с тем, что лица, проживающие в стране, оплачивают меньшие ставки, чем иностранцы, прибывшие на работу в РФ. С чем это связано, понятно не всем. Чаще всего на размер взносов в 2019 году влияет статус налогоплательщика. Сегодня встречается понятие налоговый нерезидент или резидент Российской Федерации.

Что это такое, как происходит присвоение и подтверждение статуса в РФ в 2019 году, какие преимущества дает лицу налоговое резидентство? Все эти вопросы часто волнуют жителей страны. Чтобы ответить на них максимально информативно и развернуто, необходимо изучить положения Налогового кодекса РФ, действующего в течение 2019 года, а также различные конституционные нормы, правительственные акты и постановления. Как показывает юридическая практика, не всегда теории достаточно для использования законов на практике. Альтернативным вариантом, позволяющим понять принцип налогообложения физических лиц на территории РФ в 2019 году, и при этом избежать распространенных ошибок при уточнении своего статуса, станет консультация с опытным юристом.

Квалифицированные эксперты в режиме онлайн внимательно изучат вашу ситуацию и обстоятельства, после чего смогут дать надежные рекомендации и советы. Помощь юристов необходима, чтобы понять, являетесь вы резидентом РФ, или нет, что собой представляет налоговое резидентство в 2019 году. Профессионал также поможет разработать индивидуальный алгоритм действий, который необходим для подтверждения статуса и его использования в органах ФНС. Дистанционные услуги специалистов доступны всем желающим, к тому же, они экономят личные ресурсы и время соискателей.

Что собой представляет налоговое резидентство в РФ в 2019 году

Определение термину налоговый резидент РФ можно найти в Налоговом кодексе Российской Федерации, действующем в 2019 году. Согласно представленным материалам, такой статус присваивается для физических лиц, которые проживают на территории российского государства более 183 дней за один календарный год, и при этом подчиняются общепринятой системе налогообложения. Показатель в 183 дня является суммарным, т. е. лицо может покидать страну и находиться за границей недлительное время, но для подтверждения статуса ему надо возвращаться на территорию Российской Федерации, и находиться здесь, в общем, более полугода.

Как и в любом правиле, здесь есть свои исключения. Например, присвоения статуса резидента возможно и тогда, когда лицо постоянно проживает и работает за границей. При этом достаточно иметь прописку в Российской Федерации и постоянное место жительства. Налоговое резидентство может привести к двойному налогообложению в разных странах. Чтобы этого избежать, необходимо пройти процедуру подтверждения, и получить соответствующий сертификат, который потребуется для предъявления в налоговых органах за рубежом.

Физическое лицо, работающее в нескольких державах, для подтверждения своего резидентского статуса должно обратиться в Межрегиональную инспекцию Федеральной налоговой службы по централизованной обработке данных, расположенную на территории Российской Федерации. Здесь придется подготовить грамотное заявление в произвольной форме. Несмотря на отсутствие единого бланка, надо придерживаться определенных правил при оформлении документации. Ошибки и неточности могут стать причиной отказа в приеме, рассмотрении и удовлетворении требований соискателя.

Особенности налогообложения резидентов и нерезидентов в Российской Федерации

Любое лицо, осуществляющее деятельность в пределах федерации в 2019 году, обязано платить налоги. Однако важно понимать, что в зависимости от статуса гражданина, наличия у него подтверждения, т. е. сертификата о присвоении статуса налогового резидента, к лицу будет применяться различная налоговая ставка. Суммы, которые платят резиденты и граждане, не имеющие такого статуса, довольно сильно отличаются.

Резидент России и лицо, не имеющее сертификат о присвоении такого статуса, обязаны рассчитывать и уплачивать налоговые сборы за прошедший налоговый период, который чаще всего, равен один год. Постоянные жители РФ будут вынуждены платить в государственную казну проценты со всех видов заработка и прибыли, полученной как на территории родной страны, так и за рубежом. Нерезиденты, не получившие сертификат, должны будут отчислять в казну РФ часть от доходов, полученных только в пределах федерации.

В представленной правовой отрасли действует много нормативных актов и международных правительственных соглашений, призванных не допустить двойной уплаты налогов с лиц.

Бесплатная круглосуточная поддержка юриста по телефону:

Мск +7 (499) 938-51-18, СПб +7 (812) 425-69-08, РФ 8 (800) 350-83-46 (звонок бесплатен)

Налоговым кодексом установлено, что налог для физических лиц, которые признаны резидентами страны, составляет 13% от полученной прибыли. В тоже время НДФЛ для нерезидентов составит 30%. Разница довольно существенная. К тому же, люди, которые не получили сертификат, не смогут претендовать на налоговые льготы и вычеты, как постоянно проживающие граждане РФ.Стоит отметить, что через время, постоянно занимаясь предпринимательской деятельностью, гражданин сможет получить статус резидента, и оформить соответствующий сертификат. В таком случае он получит возможность вернуть переплаченные средства. Чтобы получить вычет в виде 17%, необходимо грамотно подготовить заявление в территориальное управление ФНС. Также к ходатайству предстоит приложить различные бумаги, квитанции, справки и подтверждения. При необходимости, можно воспользоваться услугами квалифицированного адвоката, который сделает все за вас, но только, если оформить на его имя доверенность на представление интересов.

Внимание! В связи с правками в законодательство, юридическая информация в данной статье могла потерять актуальность!Наш юрист бесплатно проконсультирует Вас - задайте вопрос в форме ниже: