Налогообложение в сша

Система налогообложения в США

*

Система налогообложения в США, как в любом федеративном государстве, подразделяется на федеральную налоговую систему и на систему налогов штатов и муниципальных образований. Для федеральных налогов характерна прогрессивная шкала, поэтому основное бремя их уплаты лежит на обеспеченных слоях населения. Напротив, местные налоги имеют плоскую или, в некоторых случаях, регрессивную шкалу[1], что способствует более или менее равномерному участию жителей той или иной территории в формировании доходной части ее бюджета.

Основная часть американских граждан (до 90%) выплачивает в виде налогов примерно 25% от своих доходов. У оставшихся 10% доля налоговых отчислений выше, иногда она достигает 50%. Основные федеральные налоги в США: подоходный (подразделяется на персональный и корпоративный), на потребление и «удерживаемые у источника».

Персональный (личный) подоходный налог был введен в США в середине XIX века. В 1990-е годы выплаты личного подоходного налога составляли примерно 8% ВВП страны. Принцип прогрессивности при установлении ставки этого налога приводит к перераспределению и относительному уравниванию социального блага.

Налог c доходов корпораций (корпоративный подоходный налог) возник в начале ХХ века и поначалу составлял всего 1%. Максимальной величины —52%— этот налог достиг в конце 1940-х годов, после чего он постепенно снижался. В настоящее время он не превышает 46% и колеблется в зависимости от форм и видов деятельности корпораций.

Налоги на потребление (consumption taxes) на федеральном уровне непопулярны, поскольку они сдерживают экономическую активность. Однако на местном уровне потребительские налоги применяются достаточно широко, корректируя схемы производства, распространения и потребления товаров. Потребительские налоги подразделяются на налоги с продаж, налоги с оборота, акцизы, налоги на предметы роскоши. Закон США о сокращении акцизов (the Excise Tax Reduction Act) 1965 года отменил большинство федеральных акцизов, за исключением некоторых регулирующих и дорожного акциза. На федеральные потребительские налоги приходится лишь 1,1% ВВП.

Налоги «удерживаемые у усточника» (payroll taxes), иначе именуемые налогами на заработную плату, были введены Законом США о социальном обеспечении (Social Security Act) в 1935 году. В настоящее время их доля в налоговых поступлениях федерального бюджета превышает 30%; эти налоги являются основой развитой системы социального обеспечения США.

Кроме того, на федеральном уровне взимаются налоги на собственность и «на смерть», т. е. на дарение и наследование.

Налоги в США признаются одними из самых низких в индустриально развитых странах — их доля составляет всего 28% ВВП (в среднем в индустриальных странах этот показатель достигает 38%). Это объясняется достаточно большой степенью «терпимости» американского бюджета к дефициту, который в конечном счете финансируется денежной эмиссией. В американских долларах производится 60% мировых расчетов, т. е. бремя инфляции национальной валюты с США поровну разделяет весь остальной мир.

Процесс законотворчества в сфере налогообложения в США считается весьма закрытым и запутанным. В нем непосредственно участвуют президент, секретарь казначейства, члены Комиссии конгресса по источникам финансовых средств, члены сенатского Комитета по финансам, которые в самых разных формах (официальных и не только) взаимодействуют с многочисленными политическими, экономическими и социальными группами.

Законопроект, который так или иначе затрагивает систему налогообложения в США, начинает свой путь с Комиссии по источникам финансовых средств (Committee on Ways and Means) в палате представителей. После того, как 250 членов комиссии обсудят законопроект в неформальной атмосфере семинара, принимаются ориентировочные решения, которые затем в Законодательном комитете палаты представителей излагаются юридическим языком. На следующем этапе парламентская комиссия работает совместно с казначейством (USTreasury) и Объединенным налоговым комитетом (Joint Taxation Committee), который направляет в палату представителей свое развернутое заключение о законопроекте. Приняв закон в целом, палата представителей направляет его в сенат либо, если проект отвергнут, возвращает его на доработку в Комиссию по источникам финансовых средств. Принятый нижней палатой законопроект изучает сенатский Комитет по финансам, причем к этой процедуре привлекается секретарь казначейства. Если сенат не вносит своих поправок в документ, то он принимается и направляется к президенту, в противном случае сенат возвращает законопроект в конгресс, который должен принять поправки сенаторов. Если этого не происходит (что и бывает чаще всего), создается согласительная комиссия двух палат парламента. Окончательно согласованный и принятый обеими палатами проект президент должен подписать в течение 10 дней. Однако глава американского государства имеет право вето, которым, впрочем, он пользуется крайне редко, так как его представители участвуют во всех согласительных процедурах.

В США, как и во многих других странах с относительно высоким уровнем налогообложения, существует проблема уклонения от налогов. Вместе с тем, масштабы этого явления, с российской точки зрения, невелики. В Соединенных Штатах отсутствует специальная инфраструктура, способствующая уклонению от налогов, типа российских фирм-однодневок, конвертирующих безналичные денежные средства в «черный нал». Уклонение от налогов в США сильно различается по различным категориям налогоплательщиков и различным видам дохода. Существует непосредственная взаимосвязь уклонения от налогов со ставками налогов, с инфляцией, с запасами наличной валюты.

* Справка составлена по материалам статьи О. Басова «Налоговая система США», опубликованной на сайте «Русского журнала» 15.02.2002 (www.russ.ru).[1] При прогрессивной шкале налогообложения доля налоговых платежей возрастает прямо пропорционально доходам налогоплательщика — например, при доходах в $1 000 налоги составляют 10% от этой суммы, при доходах в $2 000 — 20% и так далее. При регрессивной шкале пропорциональная зависимость обратна — чем больше доход, тем ниже налоговая ставка, тем меньшая доля от этого дохода выплачивается в виде налогов. Во многих отраслях экономики именно регрессивная шкала позволяет обеспечить наибольшую собираемость налогов, поскольку она не располагает к уклонению от их уплаты и, одновременно, стимулирует максимальный рост экономической активности.

Система налогообложения в США

Система налогообложения в США считается одной из наиболее развитых. Либеральная модель экономики и федеративное устройство государства обусловили необходимость создания мощной трехуровневой системы, которая состоит из федеральных налогов, налогов в штатах и местных налогов.

Интересная особенность системы налогообложения в США – параллельный сбор основных налогов федеральным правительством, отдельными штатами и местными органами власти. Поэтому американские граждане уплачивают три вида подоходного налога, два вида налога на имущество, два вида универсального акцизного сбора.

На федеральном уровне самым весомым является подоходный налог, на уровне отдельных штатов – акциз, на местном уровне – налог на имущество. Структура налоговых поступлений (% к итогу) в различные бюджеты страны представлена в следующей таблице:

| Местный | 1 | 4 | 14 | 71 | 6 | 4 | 100 |

| Штаты | 6 | 21 | 37 | 1 | 27 | 9 | 100 |

| Федеральный | 6 | 50 | 8 | - | 34 | 2 | 100 |

В базу налогообложения подоходным налогом включаются любые доходы граждан, в т.ч. доходы от индивидуального бизнеса. При этом в американском законодательстве предусмотрены различные скидки, необлагаемый уровень и перечень определенных расходов, которые уменьшают базу налогообложения. Прогрессивные ставки подоходного налога для семейных пар представлены в следующей таблице:

| Уровень дохода | до $36,9 тыс. | $36,9-89,2 тыс. | $89,2-140 тыс. | $140-250 тыс. | свыше $250 тыс. |

| Ставка подоходного налога | 15% | 28% | 31% | 36% | 39,6% |

С зарплат также взимаются отчисления в фонд социального страхования. Они дают право гражданам получать выплаты по нетрудоспособности и государственную пенсию. В США это обязательные платежи, которые взимаются не только с работников, но и с работодателей.

Налог с прибыли корпораций (акционерных обществ) был введен после Второй мировой войны. Налогообложению подлежит валовая (чистая) прибыль, которая уменьшается на сумму налоговых льгот и разрешенных вычетов. Прогрессивные ставки налога с корпораций, взимаемого ступенчато, представлены в следующей таблице:

| Ступени налогооблагаемого дохода | Первые $50 тыс. | Следующие $25 тыс. | Следующие $25 тыс. | Следующие $235 тыс. | Более $335 тыс. |

| Ставка налога с корпораций | 15% | 25% | 34% | 39% | 34% |

К числу важнейших льгот для предпринимателей в США можно отнести инвестиционный налоговый кредит, ускоренную амортизацию и скидку на “истощение недр”. Самым мощным инструментом стимулирования бизнеса является налоговый кредит. Действующее законодательство предусматривает три варианта его использования: регулярный налоговый кредит как инструмент стимулирования частных вложений, энергетический налоговый кредит и налоговый кредит на восстановление ветхих зданий.

Базой обложения налогом на имущество являются предприятия, транспорт, недвижимость, земля, ценные бумаги и т.п. Данный налог уплачивают юридические и физические лица по пропорциональным ставкам 1,6-3%. Основными косвенными налогами в США являются акцизы на определенные товары, услуги и налог с продаж. Однако по сравнению с прямыми сборами они занимают существенно меньшую долю.

Налоговая система США

«В жизни нельзя избежать двух вещей: смерти и налогов»

Бенджамин Франклин

В 20 веке система налогообложения США, наряду с банковской, денежной и бюджетной, пережила множество реформ и «налоговых революций», а сегодня она считается одной из самых развитых в мире. Большое количество сборов и льгот делает эту систему гибкой и социально ориентированной, но в то же время сложной и запутанной. Что же, давайте разбираться.

Краткая характеристика налоговой системы США

- Налоговая ставка в США считается высокой. В среднем, житель страны отдаёт государству 35% от своего дохода, но из-за большого количества льгот этот процент можно легально уменьшить.

- Прямые налоги преобладают над косвенными. Жители всегда знают, каких начислений ждать в будущем месяце.

- Налоговая ставка рассчитывается по прогрессивной шкале. Если говорить о налоговой системе США кратко, то, чем больше денег зарабатываешь, тем выше налог на доход.

- Исходя из предыдущего пункта — социальная ориентированность системы налогообложения. Прогрессивная шкала позволяет перераспределять деньги в обществе и поддерживать незащищенные слои населения.

Структура

В Соединенных Штатах используется трёхуровневая налоговая система: федеральные налоги, налоги штата и муниципальные сборы. Получается, что один тип налога может быть уплачен в бюджет для каждого из уровней, причем по разной налоговой ставке.

Рассмотрим каждый из уровней подробнее.

Федеральные налоговые сборы рассчитываются по прогрессивной шкале и поступают в федеральный бюджет.

Налоги штата составляют 80% его бюджета. Каждый штат самостоятельно устанавливает процентную ставку. Чем выше уровень жизни в штате, тем выше и налогообложение – тут всё логично.

Муниципальные платежи поступают в бюджет города. Но в отличие от штатов, большая часть бюджета городов складывается не из налогов, а из государственных субсидий и грантов, так что налоговую ставку нельзя назвать высокой – от 1% до 3%.

Виды налогов

- Подоходный налог, взимаемый с доходов. Принцип расчёта процента нам уже знаком: чем больше зарабатываешь, тем больше отдаешь государству. Но есть и нюансы. Во-первых, доход начинает облагаться налогом только достигнув установленного минимального уровня (сумма зависит от многих факторов – возраста, наличия в семье детей и так далее). Во-вторых, налоговый взнос одинокого человека и семьянина будет рассчитываться по-разному, так как у людей, состоящих в браке, доход считается общим. Наконец, на федеральном уровне этот платёж обязателен, а вот на уровне штата – не всегда. Так, например, в 9 штатах личные доходы жителей не облагаются налогом вовсе.

- Налог на нужды социального страхования идёт на обеспечение пенсии в будущем (к слову, как и в России, она зависит от рабочего стажа и уровня дохода), а также на выплаты в случае получения травм, инвалидности.

- Налог на прибыль касается только юридических лиц, то есть компаний и корпораций. Налогом облагается чистая прибыль предприятия.

- Налог на имущество распространяется на недвижимость, автомобили, ценные бумаги, в общем, на всё. К счастью, его процент невысокий (варьируется от 1 до 4%), что не мешает налогу обеспечивать 80% бюджета любого штата.

- Топливный сбор заложен в стоимость бензина.

- Знаменитый налог на товары и продукты, о котором узнаешь только при оплате покупки на кассе. В американских магазинах ценник товара указывает его стоимость без учёта налога. Налог этот везде разный, так как устанавливается штатом.

- Налог на медицину – это сборы на социальные нужды, они позволяют малоимущим и пожилым людям пользоваться медицинскими услугами бесплатно.

Всё перечисленное – основные виды налоговых сборов. Есть и другие, например, налог на ликвидацию безработицы или экологический налог.

А что с предпринимателями?

А у предпринимателей в США всё довольно-таки неплохо. Налоговый сбор взимается с чистой прибыли компании. Чистую прибыль можно рассчитать, если вычесть из общего дохода компании следующие издержки:

- заработная плата сотрудников

- отчисления на социальное обеспечение сотрудников

- расходы содержание помещения (аренда, ремонт)

- расходы на амортизацию

- затраты на рекламу

- проценты по кредитным выплатам

- операционные убытки

Небольшое предприятие в среднем будет платить государству 15% со своей чистой прибыли. Ставка процента прогрессивная, так что, чем меньше предприятие, тем ниже налоговые взносы – удобно для малого бизнеса.

Помимо этого, предприниматель может воспользоваться дополнительными льготами. Одной из наиболее популярных является инвестиционный налоговый кредит, который даёт возможность не уплачивать налог в период окупаемости капиталозатрат, то есть, по сути, государство временно финансирует предприятие.

Подводные камни

Есть у налоговой системы США свои особенности.

Первое: прогрессивная шкала как повод для споров. С одной стороны, прогрессивная ставка помогает перераспределять доходы в обществе, с другой – не каждый гражданин с высоким доходом готов отдавать половину своего дохода государству.

Второе: уклонение от уплаты быстро вычисляется и наказывается (лишением свободы и дополнительными штрафами). Единственный способ увильнуть от уплаты – это отказаться от гражданства, правда, в этом случае вам всё равно придётся платить налоги ещё 10 лет. Так что способ, как видите, не самый эффективный.

Третье: три уровня налогообложения – причина бесконечной бумажной волокиты. Заполнение деклараций отнимает не один час времени.

Сравнение налоговой системы США и России

Реформирование российской налоговой системы давно является темой горячих споров, в ходе которых её часто сравнивают с системой налогообложения США. Действительно, системы обеих стран объединяет три уровня налогообложения (федеральный, региональный и местный). Но есть и ключевые различия.

Во-первых, система налогообложения США характеризуется прогрессивной шкалой налоговых отчислений. Нет чётко установленного процента сборов, он варьируется в зависимости от уровня доходов, места проживания, возраста, семейного положения.

Во-вторых, в США преобладают прямые налоги, а в России – косвенные.

В-третьих, местные бюджеты штатов и городов являются превалирующими получателями налоговых сборов, что противоположно российской системе.

Наконец, если в России сокрытие истинных доходов и уменьшение базы налогообложения – обыденная практика, то в США это – налоговое преступление. От налогообложения в Америке никак не скрыться, так что изречение Бенджамина Франклина как нельзя лучше раскрывает понятие и сущность налоговой системы США.

В дополнение

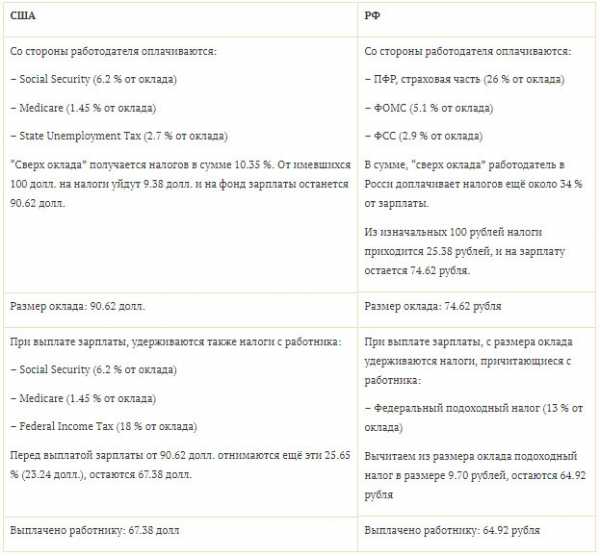

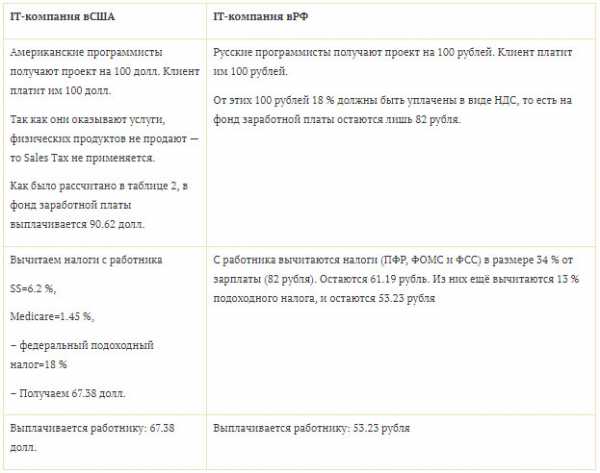

Традиционно в России принято использовать аргумент о непомерно высоких налогах, которые платят жители западных стран, в том числе и граждане США. Отчасти это неверно. Ниже приведен простой и наглядный сравнительный анализ налоговых выплат в двух стран.

Налогообложение частных лиц в США и РФ:

Налогообложение компаний в США и РФ:

Виды налогов в США

В предыдущей статье мы разбирали основные понятия налоговой системы США. Теперь давайте выясним, какие же именно виды налогов платят жители США из своего дохода.

роды в США

Американская налоговая система состоит из 3 уровней:

- Федеральные налоги – единые по всему государству

- Налоги штатов;

- Местные налоги.

Две последние категории могут значительно отличаться от региона к региону. роды в Америке

Основные виды налогов в США

По статистике, большая часть американцев (около 90%) уплачивают из своего дохода налоги в размере около 25%. У остальных 10% налоговые ставки иные, иногда они могут достигать даже 50%.

Федеральный подоходный налог (Federal Income Tax)

Данный налог действует по всей Америке и платится в бюджет федерации. Налоговая ставка определяется по расчетной таблице, где важно выбрать ваш статус: холост, в браке и подаете декларацию совместно с супругом/-ой, в браке и подаете декларацию отдельно, глава домохозяйства. В повседневной жизни самостоятельными вычислениями редко пользуются, ведь есть специальные таблицы, программы и консультации специалистов. родить в США

Если вы холосты, ваш доход $75000, и у вас нет других специальных льгот, вам необходимо будет заплатить налог в сумме примерно 18% от заработка.

Подоходный налог штата (State Income Tax)

Это налог на доход резидентов штата,который поступает в его бюджет. В 7 штатах данный налог не уплачивается: Аляска, Вайоминг, Вашингтон, Невада, Техас, Флорида, Южная Дакота. В Нью-Гемпшире и Теннесси он взимается со всех доходов, кроме зарплаты. В 7 штатах подоходный налог фиксированный, а в остальной части страны этот налог прогрессивный, т.е. зависит от величины дохода: Родить в Америке

Сбор в фонд социального обеспечения (Social Security Tax)

Поступления от этого сбора финансируют государственные социальные программы по выплате пенсий и помощи инвалидам и безработным. Данный налог начисляется на полную сумму зарплаты работника без вычетов и налогов по ставке 4,2%. Работодатель также уплачивает налог в размере 6,2% от зарплаты работника из прибыли фирмы. Обычно все эти отчисления делает сам работодатель. Самозанятые лица уплачивают этот сбор суммарно в размере 10,4% от своего дохода.

Сбор на государственную программу MEDICARE

Налог на Medicare (государственную программу медицинской помощи неимущим и пенсионерам) начисляется на полную сумму зарплаты в размере 1,45%. Работодатель тоже уплачивает 1,45%. Самозанятые лица уплачивают этот сбор в размере 2,9%.

Другие виды налогов в США

Американцы уплачивают также и другие виды налогов.

Налог на автомобиль

Ежегодно необходимо оплачивать сбор за регистрацию авто по месту проживания около $40-60 (зависит от региона). Это можно сделать через интернет, а по почте вам придет специальная наклейка, которую нужно приклеить на лобовое стекло.

Налог на недвижимость (Property Tax)

В этом случае за налогооблагаемую базу берется стоимость недвижимости, на которую начисляется налог от 0,14 до 1,84% (в разных штатах по-разному). Этот налог достаточно велик, за дом стоимостью $280000 ежегодно необходимо уплачивать $2000-$5000 в зависимости от штата.

Налог с продаж (Sales Tax)

Этот налог взимается на уровне штата или на местном уровне с покупателей во время приобретения товаров. Сумма налога рассчитывается как определенный процент от стоимости товара.

Источник: http://blog.olegdubas.com/2014/05/15/taxes/

Виды налогов в США обновлено: January 2, 2017 автором: Darya