Налогообложение в финляндии

Налоговая система Финляндии

Все частные лица и предприятия, являющиеся подданными страны, обязаны оплачивать пошлины в полном объеме. Организация считается финской в случае, если она зарегистрирована на территории государства или в соответствии с местным законодательством. Физическое лицо считается налогоплательщиком, если за конкретный отчетный период оно провело внутри республики более 183 дней. Компании оплачивают сборы со всех видов доходов, полученных как в стране, так и за границей, это же касается и обычных граждан.

Если фирма приравнена к иностранной или декларацию подает гражданин другого государства, не являющийся налоговым резидентом юрисдикции, сбор пошлины производится в ограниченном объеме. В большинстве случаев выплачивается только налог у источника.

Налоги в Финляндии на зарплату и прибыль в 2018 году делятся на прямые и косвенные:

- Прямые: пошлины на заработную плату и доход, на перевод активов, дарение или наследство. Дополнительно взимаются церковный и муниципальный сборы.

- Косвенные: НДС, таможенные сборы и акцизы.

Юрисдикция подписала соглашение о пресечении двойного налогообложения с 75 странами, что помогает оптимизировать изыски. Законодательство допускает вычеты из прямого налога. Для ООО действует особая система ставок.

- Налог в Финляндии на зарплату в 2018 году составляет 31,75%.

- Доходы компаний, созданных в любой организационно-правовой форме, подлежат налогообложению по фиксированной ставке 20%.

- Прирост капитала включается в основную налоговую базу.

- Уровень НДС стандартный – 24%. Пониженные – 14%, 10% и 0%.

- Размер государственной пошлины колеблется в зависимости от типа операции, гербовый сбор отсутствует.

Подоходный налог в Финляндии

Действительно, государственные пошлины здесь не очень радуют глаз ни физических, ни юридических лиц. Так, подоходный сбор в Финляндии в среднем составляет 36%, тогда как в России 13%. На размер окончательной ставки для физических лиц влияет: площадь квартиры или дома, семейное положение, наличие детей. Граждане этой северной страны платят как муниципальные, так и государственные налоговые сборы. Это относится и к доходам, полученным на территории Суоми, и за её пределами. В данный сбор также включены платежи на обязательную медицинскую страховку и церковный налог.

Налоговых льгот в этой стране практически не присутствует, а если и есть — то минимальные. От уплаты в казну государства здесь не освобождён никто, кроме малоимущих, даже местный Санта-Клаус не поможет.

Подоходный налог для иностранцев

Те же аспекты коснутся и жителей других стран, находящихся на территории Финляндии более 6 месяцев. Им придётся обратиться в магистрат по месту временного проживания, получить персональный код и в налоговом бюро оформить карточку налогоплательщика. Ставка налога на прибыль для иностранцев в Финляндии зафиксирована на отметке 35%. Это касается зарплат, пенсий и гонораров.

Что касается нерезидентов — их налоговая обязанность касается только доходов, полученных на территории Финляндии. Так, если вы проживаете в Суоми, но сделали работу для компании, зарегистрированной в России – ваш доход не будет облагаться. Сбор на финские источники доходов для нерезидентов составляет 28%.

Налог на зарплату

Процент налога на зарплату прямо зависит от её размера. Так, если вы получаете менее 16 тысяч евро в год – вы не платите его. Однако, если ваша заработная плата составляет от 16 до 24 тысяч евро, вы обязаны отчислять в государственную казну 6% от общей суммы. И так по возрастающей: оплата труда от 24 до 39 тысяч 600 евро облагается налогом в размере 17%, от 39 600 до 71 300 21,4% от заработной платы. Человек, получающий 100 тысяч евро в год будет пополнять казну на 31% от своей зарплаты. Это максимальный процент налога на зарплату как для граждан страны, так и для нерезидентов.

Налог на недвижимость

Для россиян станет приятной новостью то, что в Финляндии нет никаких ограничений для покупки недвижимости иностранцами. Такой покупатель в случае приобретения недвижимости как частное лицо, например, для туризма, должен посетить Государственную Административную палату для получения разрешения, за которое он отдаст 20 евро. Этот процесс носит формальный характер и не доставит затруднений.

Для россиян станет приятной новостью то, что в Финляндии нет никаких ограничений для покупки недвижимости иностранцами. Такой покупатель в случае приобретения недвижимости как частное лицо, например, для туризма, должен посетить Государственную Административную палату для получения разрешения, за которое он отдаст 20 евро. Этот процесс носит формальный характер и не доставит затруднений.

Леса и фермерские угодья не считаются недвижимостью в финском праве.

На протяжении полугода, до регистрации, покупатель квартиры или дома должен заплатить налог в размере 2 или 4% соответственно. Если в течении данного срока деньги не поступили в казну – он может возрасти в несколько раз.

Существует возможность не платить сбор на недвижимость. Такой чудесный шанс предоставляется покупателям, являющимися жителям Финляндии в возрасте от 18 до 40 лет, и для которых это первая покупка жилья. Россиянам, даже молодым, данная плюшка финского налогообложения не предлагается.

Ежегодно владельцу жилья нужно уплачивать сбор от 0,5% до 1,0% от его стоимости. Прибыль от аренды недвижимости облагается налогом в размере 30-32%.

НАЛОГИ НА ДОХОДЫ В ФИНЛЯНДИИ ДЛЯ ЮРИДИЧЕСКИХ ЛИЦ

Основная база складывается из прибыли от реализации товаров или оказания услуг, прироста капитала, а также пассивных доходов предприятия. На 2018-2019 годы утверждена ставка обложения в размере 20%. Несколько лет назад этот уровень составлял 24,5%. Снижение налогов оказало большое влияние на развитие бизнеса в Финляндии – привлекло иностранных инвесторов и увеличило количество местных предпринимателей.

- Прирост капитала. Вид прибыли включается в пошлинную базу и взимается по стандартной ставке. Если сбор отчисляется у физического лица, он приравнивается к налогу на доход от капитала и облагается по ставке 30%. Если сумма прироста более 40 тысяч евро – порог увеличивается до 32%.

- Разрешается перенос убытков на срок до 10 лет. Исключение составляют случаи, когда за период возникновения потерь было реализовано больше 50% акций предприятия. Отнесение потерь задним числом запрещено.

- При получении компанией-резидентом дивидендов от местной фирмы, налоговая ставка равна нулю. Если перевод получен от контрагента из стран ЕС или других государств, с него взимается налог по стандартной ставке.

- Дивиденды и роялти, оплаченные в пользу нерезидента, облагаются 20% пошлины.

Проценты у источника остаются свободными от налогообложения.

НДС в Финляндии

Налог на добавочную стоимость в Финляндии оплачивается ежемесячно и его основная базовая ставка довольно высока – 24%. Расчёт НДС ведётся по трём видам ставок:

- 24% – основная;

- 14% – на продовольственные товары и услуги по общественному питанию;

- 10% – на транспорт, медикаменты, средства массовой информации и так далее.

Возврат налогов в Финляндии

Многие российские туристы слышали о возможности возврата НДС с товаров, которые они вывозят с территории Финляндии. В среднем, возможно сэкономить примерно 10% стоимости покупки. Такую манипуляцию можно произвести в финских магазинах, которые поддерживают систему Tax Free, и это почти все магазины Суоми.

Суть в том, что вы покупаете товар в одной торговой точке на сумму не меньше 40 евро, при том, что продукты питания и потребительские товары считаются отдельно. То есть, нужно набрать на 40 евро или финских лакомств или товаров для дома. А вот с книг и табачных изделии возврата налога получить не получится. После того, как вы стали счастливым обладателем финских товаров, не спешите их распаковывать – это одно из условий Tax Free. Лучше сделайте это дома, в течение 90 дней с момента покупки.

ДРУГИЕ ВИДЫ ПОШЛИН В ЮРИСДИКЦИИ

- Налог на землю в Финляндии. Если участок не застроен, не имеет фундаментов под строительство, то ставка составляет 1-3% от кадастровой стоимости. При возведении сооружений на приобретенной площади к данному проценту прибавляется сбор на постройку.

- Сбор на недвижимость для русских. Для иностранцев и нерезидентов действуют одинаковые ставки в размере от 0,15 до 1,35%. Конечная сумма ежегодного взноса зависит от ликвидно стоимости жилого или коммерческого объекта.

- Пошлина на автомобиль. Взимается как с новых, так и с подержаных авто, ввозимых на территорию страны. Сбор одноразовый, оплачивается при регистрации транспортного средства в стране. Налог на машину рассчитывается следующим образом: для новых – 4% от ликвидной стоимости + 300 евро сверху, для подержаных – 5%+750 евро или 1500 евро одной суммой. Вариант выбирает автовладелец.

- Налог с пенсии. Пенсия приравнивается к обычному доходу, как и зарплата. Облагается по той же прогрессивной ставке в зависимости от ежегодного уровня прибыли.

О других видах пошлин, а также особенностях системы налогообложения данной юрисдикции можно узнать на консультации с экспертом компании UraFinance.

Транспортный налог в Финляндии

В Суоми сбор на легковые автомобили оплачивается один раз на новые машины, произведённые или ввезённые в Финляндию или же на подержанные, привезённые в Финляндию из-за рубежа. Оплатить данный акциз необходимо в момент регистрации машины на территории Суоми.

Особенности сроков уплаты: утром деньги, вечером стулья

Налоги в Суоми вносят авансом, то есть, вы приблизительно подсчитываете, сколько дохода сможете получить в следующем году и до 31 декабря вносите определённую сумму. Планировать размер будущего дохода предприниматель должен самостоятельно. В общем, если вы переплатили, можете не беспокоиться — после сдачи декларации в декабре ваши деньги обязательно вернут. Или попросят заплатить недостающее.

Кстати, если вы платите сборы со всех доходов авансом на весь год, то можете рассчитывать на определённые налоговые льготы, а как было сказано выше — послаблений для налогоплательщиков в Финляндии предельно мало.

Неуплата налогов: а что? А вдруг?

Финские финансовые органы довольно лояльно относятся к тем, кто по уважительной причине один раз не уплатил процент в государственную казну. Однако, если после предупреждения вы продолжили делать вид, что не знаете ничего о существовании фискальной системы – вам напомнят. Чаще всего таким напоминанием будет повышение процента налогов. Его размер зависит от суммы неуплаты и от степени серьёзности нарушения. Но если ваша забывчивость приняла крупные масштабы – вас могут отправить закреплять знания в финскую тюрьму сроком от 4 месяцев и до 4 лет, для особо забывчивых. Причём восполнять знания отправятся и собственник фирмы, и исполнительный директор, и сотрудник, отвечавший за налоги.

Финские финансовые органы довольно лояльно относятся к тем, кто по уважительной причине один раз не уплатил процент в государственную казну. Однако, если после предупреждения вы продолжили делать вид, что не знаете ничего о существовании фискальной системы – вам напомнят. Чаще всего таким напоминанием будет повышение процента налогов. Его размер зависит от суммы неуплаты и от степени серьёзности нарушения. Но если ваша забывчивость приняла крупные масштабы – вас могут отправить закреплять знания в финскую тюрьму сроком от 4 месяцев и до 4 лет, для особо забывчивых. Причём восполнять знания отправятся и собственник фирмы, и исполнительный директор, и сотрудник, отвечавший за налоги.

Вообще, подобные преступления в Финляндии относятся к «тяжким». Помимо тюремного заключения существует также и «моральное» наказание: с фирмой, получившей «чёрную метку» перестают работать банки, невозможно будет открыть новые счета, другие компании не будут оказывать своих услуг. Известен случай, что организации-должнику просто не сдали в аренду ящики для переезда.

Если и после этих мер никаких действий не было предпринято – специальная комиссия объявляет о банкротстве. И если окажется, что банкротство было преднамеренным – будет изъято имущество членов совета директоров, в счёт уплаты налогов. И помимо этого комиссия практически всегда объявляет о вечном запрете на предпринимательскую деятельность для должника.

В заключение

Налоги в Суоми по-прежнему остаются одними из самых высоких в мире. Однако, эта система хорошо отлажена и действует безотказно. Доказательством тому служит 6 место Финляндии в списке ООН по индексу счастья.

Налоги в Суоми по-прежнему остаются одними из самых высоких в мире. Однако, эта система хорошо отлажена и действует безотказно. Доказательством тому служит 6 место Финляндии в списке ООН по индексу счастья.

Налоги в Финляндии

Фискальная система традиционна и универсальна, как для стран Европейского Союза. Налоги в Финляндии достаточно высоки — это напрямую взаимосвязано с уровнем зарплат и жизни в данной стране. Традиционно платежи в бюджет можно классифицировать по двум направлениям: прямые и косвенные. К первой группе относятся НДФЛ, корпоративный и некоторые другие виды фискальных взносов. Косвенными считаются НДС, акцизный и таможенный сборы.

Особенности начисления и уплаты подоходного налога

Для налогоплательщиков установлены два разных режима обложения в зависимости от того, где проживает субъект — на территории страны или за ее пределами:

- В первом случае он обязан уплатить в финскую казну налог с доходов, полученных не только непосредственно в стране, но и за ее пределами.

- К плательщикам-нерезидентам применяется упрощенная система обложения, в соответствии с которой они обязаны отчислять подоходный налог в Финляндии только с тех доходов, которые были получены только в юрисдикции. Это правило предусмотрено для того, чтобы избежать двойного обложения одной и той же налоговой базы.

При этом если нерезидент работает или получает доход в Финляндии в период, превышающий шестимесячный срок, на такое физическое лицо будет распространяться общий режим обложения, поскольку деятельность на территории вышеуказанного государства будет считаться основной и постоянной. Данное требование связано с тем, что в последнее время в Финляндии наблюдается активный приток рабочей силы из разных стран (как входящих в Европейский Союз, так и не являющихся его членами — например, стран СНГ). В этой стране, как и в большинстве западноевропейских государств, установлена прогрессивная система расчета фискальных взносов. Другими словами, подоходный налог в Финляндии будет начисляться по более низкой ставке для лиц с невысоким уровнем поступлений и по более высокой, если совокупный приток средств за год превышает минимум, оговоренный действующим налоговым законодательством. Такая система считается финансово справедливой. Подоходный налог в Финляндии для каждого субъекта начисляется индивидуально, без учета уровня доходов супруги/супруга, а также детей, родителей и других близких родственников. Налоговое ведомство предложило специальный онлайн-калькулятор, который позволяет любому гражданину быстро и удобно рассчитать предполагаемую сумму взноса, подлежащего уплате за отчетный период.

Минимальная ставка составляет 6%, а максимальная может достигать 31%. По последней платят те лица, совокупный годовой доход которых превышает сто тысяч евро. Для граждан с доходами ниже данного показателя законодательно установлена шкала налогообложения от 6 до 29%. В Финляндии предусмотрен также не облагаемый налогом минимум доходов физических лиц— если общая сумма составила менее шести тысяч евро, то отчисления с такого дохода делать не нужно. При этом средний размер заработной платы по стране достигает 2,5 тысяч евро для представителей многих профессий (например, социальных работников, воспитателей в детских садах, санитаров и так далее).

Налог на прибыль предприятий

Корпоративный налог обязаны уплачивать все юридические лица, занимающиеся хозяйственной деятельностью на территории страны. Налог на прибыль в Финляндии начисляется по общей ставке, которая составляет 26%. Базой обложения выступает сумма чистого дохода, полученного предприятием. При этом ЧД рассчитывается путем вычета из суммы общего дохода расходов предприятия за отчетный период. Корпоративный налог относится к числу общеобязательных прямых фискальных платежей. Важная особенность — в Финляндии ведется специальный Авансовый реестр платежей, постановка на учет в котором желательна для юрлиц, которые хотят избежать начисления дополнительных сборов на поступления. Однако здесь установлено правило: если компания или частное лицо-предприниматель ранее были замечены в укрывании от уплаты налогов, им будет отказано во внесении в такой Реестр.

Финские организации-резиденты обязаны уплачивать налог на прибыль в Финляндии не только с местных доходов, но и с доходов, которые были получены за границей. На предприятия-нерезиденты данное требование не распространяется.

Особенности налогообложения иностранных хозяйствующих субъектов

Фискальные требования в отношении иностранного бизнеса в Финляндии имеют свою специфику. Перед началом хозяйственной деятельности на территории данной страны любое иностранное предприятие должно быть поставлено на учет в соответствующие реестры. Без этого заниматься любой деятельностью юридическим лицам-нерезидентам запрещается. Рекомендуется обеспечить внесение иностранной компании в качестве субъекта уплаты авансового налога (для этого предусмотрен соответствующий реестр, который ведется уполномоченным ведомством). Если же предприятие не числится в указанном реестре в качестве плательщика, то из полученного на территории Финляндии дохода иностранного субъекта будет удержан дополнительный сбор (минимум 13 процентов). Некоторые виды взысканий иностранная компания будет уплачивать в финскую казну даже в том случае, если не имеет постоянного представительства на территории данного государства и фактически предпринимательской деятельностью здесь не занимается. Это касается, например, налога с продажи недвижимого имущества.

Налог на добавленную стоимость

НДС в Финляндии считается одним из общеобязательных налогов (кроме тех случаев, когда для определенных хозяйствующих субъектов или продуктов их предпринимательской деятельности предусмотрены льготы). Общая ставка установлена в размере 24%. Для определенных видов товаров и услуг предусмотрены сниженные ставки НДС, в частности:

- печатная продукция;

- медицинские и оздоровительные услуги (например, спортзалы, фитнес);

- кинопрокат — НДС взимается в размере 10%;

- продукты питания, услуги общепита и так далее — 14%.

От обязательной регистрации в качестве плательщика налога на добавленную стоимость освобождены те субъекты предпринимательской деятельности, размер дохода которых в течение отчетного периода составляет не более десяти тысяч евро. Для всех остальных предприятий (в том числе и иностранных компаний) постановка на учет в Реестре плательщиков НДС обязательна.

Заключение

Из всего вышеизложенного можно сделать вывод, что налоги в Финляндии действительно можно назвать одними из самых высоких даже среди государств-членов Европейского Союза. Тем не менее большинство граждан относятся с пониманием к такой фискальной политике, поскольку это обеспечивает высокий уровень жизни, качественное образование и медицинское обслуживание в стране. Не случайно также финские дороги считаются одними из лучших в Европе — их безупречное состояние тоже поддерживается деньгами налогоплательщиков. Если же вас интересует, как действовать в правовом поле и в то же время минимизировать нагрузку, сотрудники «Прифинанс» подскажут схему действий в каждом индивидуальном случае.

Кто и по какой ставке оплачивает налоги в Финляндии?

- Налог в Финляндии на зарплату в 2018 году составляет 31,75%.

- Доходы компаний, созданных в любой организационно-правовой форме, подлежат налогообложению по фиксированной ставке 20%.

- Прирост капитала включается в основную налоговую базу.

- Уровень НДС стандартный – 24%. Пониженные – 14%, 10% и 0%.

- Размер государственной пошлины колеблется в зависимости от типа операции, гербовый сбор отсутствует.

Рекомендуем ознакомиться с этапами регистрации компании в Финляндии

Все частные лица и предприятия, являющиеся подданными страны, обязаны оплачивать пошлины в полном объеме. Организация считается финской в случае, если она зарегистрирована на территории государства или в соответствии с местным законодательством. Физическое лицо считается налогоплательщиком, если за конкретный отчетный период оно провело внутри республики более 183 дней. Компании оплачивают сборы со всех видов доходов, полученных как в стране, так и за границей, это же касается и обычных граждан.

Если фирма приравнена к иностранной или декларацию подает гражданин другого государства, не являющийся налоговым резидентом юрисдикции, сбор пошлины производится в ограниченном объеме. В большинстве случаев выплачивается только налог у источника.

Налоги в Финляндии на зарплату и прибыль в 2018 году делятся на прямые и косвенные:

- Прямые: пошлины на заработную плату и доход, на перевод активов, дарение или наследство. Дополнительно взимаются церковный и муниципальный сборы.

- Косвенные: НДС, таможенные сборы и акцизы.

Юрисдикция подписала соглашение о пресечении двойного налогообложения с 75 странами, что помогает оптимизировать изыски. Законодательство допускает вычеты из прямого налога. Для ООО действует особая система ставок.

Налог на прибыль в Финляндии для физических лиц

Резидентом республики считается человек, имеющий на территории страны место постоянного проживания, и лица, проводящие в юрисдикции не менее полугода каждый отчетный период. Резидент оплачивает сборы с общемирового дохода, иностранцы с местной заработной платы и прибыли от недвижимости внутри границ государства.

Для обеих категорий населения применяется система двойного дохода, подразумевающая разделение прибыли на капитальную и заработанную.

- После уплаты налогов заработная плата в Финляндии уменьшается на 0-31,75%. Сколько именно процентов составит подоходный сбор зависит от степени обеспеченности резидента. Прогрессивная ставка подразумевает увеличение суммы сбора прямо пропорциональное росту прибыли частного лица. Если житель зарабатывает менее 16300 евро за год, его прибыль налогом не облагается. С зарплаты взимаются церковные, социальные, муниципальные и государственные отчисления.

- Накопленный капитал облагается по двум ставкам: 30% для суммы менее 40000 евро, 32% - при превышении указанного порога.

Ставка муниципального сбора колеблется от 16,5 до 22,5%, церковный налог составляет 1-2% от годового дохода.

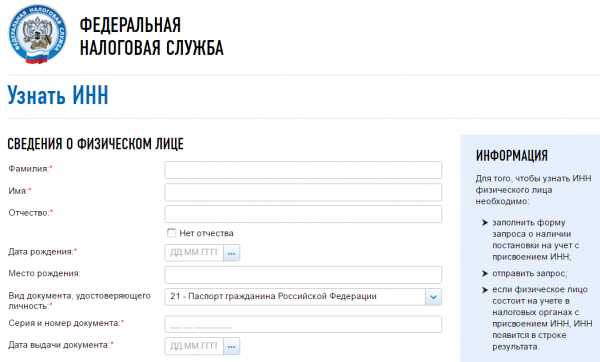

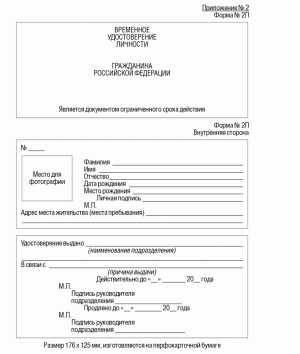

Для всех нерезидентов ставка фиксирована – 35%. Каждый плательщик подает декларацию совместно с уполномоченными органами. После окончания налогового периода государственная служба рассылает заполненные формуляры. Контрагенту нужно проверить соответствие информации реальности и оплатить счет или внести изменения и передать документ вместе с оплатой до 15 мая года, следующего за налоговым.

Налоги на доходы в Финляндии для юридических лиц

Основная база складывается из прибыли от реализации товаров или оказания услуг, прироста капитала, а также пассивных доходов предприятия. На 2018-2019 годы утверждена ставка обложения в размере 20%. Несколько лет назад этот уровень составлял 24,5%. Снижение налогов оказало большое влияние на развитие бизнеса в Финляндии – привлекло иностранных инвесторов и увеличило количество местных предпринимателей.

- Прирост капитала. Вид прибыли включается в пошлинную базу и взимается по стандартной ставке. Если сбор отчисляется у физического лица, он приравнивается к налогу на доход от капитала и облагается по ставке 30%. Если сумма прироста более 40 тысяч евро – порог увеличивается до 32%.

- Разрешается перенос убытков на срок до 10 лет. Исключение составляют случаи, когда за период возникновения потерь было реализовано больше 50% акций предприятия. Отнесение потерь задним числом запрещено.

- При получении компанией-резидентом дивидендов от местной фирмы, налоговая ставка равна нулю. Если перевод получен от контрагента из стран ЕС или других государств, с него взимается налог по стандартной ставке.

- Дивиденды и роялти, оплаченные в пользу нерезидента, облагаются 20% пошлины.

Проценты у источника остаются свободными от налогообложения.

Сколько составляет НДС в Финляндии на сегодняшний день?

- Для большинства групп товаров и услуг применяется ставка 24%.

- Пониженный показатель – 14% - характерен для столовых, продовольствия и кормов для животных.

- 10% - для парикмахерских, мелкого ремонта, книг, лекарств, билетов на массовые развлекательные мероприятия, транспортных пассажирских перевозок и так далее.

- 0% - для социальных услуг, банковской, финансовой и страховой сфер.

Перед началом налогооблагаемой деятельности предприниматель должен уведомить о своих намерениях государственные органы. Процедура производится путем подачи формы Y1. Ведомство вносит компанию в реестр и назначает уровень НДС в соответствии с видом деятельности заявителя. При годовом товарообороте менее 8500 евро постановка на учет не обязательна, если уровень составляет от 8500 до 22500 евро, фирма может получить льготы или полное освобождение от вычетов.

Все туристы, совершавшие покупки внутри страны, могут вернуть часть потраченных денег. Например, возврат налога НДС можно получить на границе Финляндии при покупке телефона, бытовой техники или иного оборудования стоимостью более 70 евро.

Другие виды пошлин в юрисдикции

- Налог на землю в Финляндии. Если участок не застроен, не имеет фундаментов под строительство, то ставка составляет 1-3% от кадастровой стоимости. При возведении сооружений на приобретенной площади к данному проценту прибавляется сбор на постройку.

- Сбор на недвижимость для русских. Для иностранцев и нерезидентов действуют одинаковые ставки в размере от 0,15 до 1,35%. Конечная сумма ежегодного взноса зависит от ликвидно стоимости жилого или коммерческого объекта.

- Пошлина на автомобиль. Взимается как с новых, так и с подержаных авто, ввозимых на территорию страны. Сбор одноразовый, оплачивается при регистрации транспортного средства в стране. Налог на машину рассчитывается следующим образом: для новых – 4% от ликвидной стоимости + 300 евро сверху, для подержаных – 5%+750 евро или 1500 евро одной суммой. Вариант выбирает автовладелец.

- Налог с пенсии. Пенсия приравнивается к обычному доходу, как и зарплата. Облагается по той же прогрессивной ставке в зависимости от ежегодного уровня прибыли.

О других видах пошлин, а также особенностях системы налогообложения данной юрисдикции можно узнать на консультации с экспертом компании UraFinance.

Налоги в Финляндии: особенности, виды налогов, сроки уплаты

Налоги в Финляндии значительные, хотя эта страна входит в пятерку «счастливых стран», где граждане полностью довольны своей жизнью. Большинство финнов имеют высокий уровень, как в материальном плане, так и в духовном. Несмотря на то, что ставки по налогообложению велики и многие категории льгот отсутствуют, финское население на жизнь не жалуется. Но если рассматривать с экономической точки зрения, то система уязвленная, потому что основное пополнение козны происходит именно из взносов населения.

Финляндия может похвастаться строгой системой контроля оплаты. Это позволяет систематизировать выплаты и не накапливать людям больших задолженностей. Финны, дисциплинированные люди, и не допускают штрафных санкций, которые в Финляндии высоки. Основные выплаты, от которых пополняется козна – это налоги на прибыль и на товары и услуги.

Финляндия может похвастаться строгой системой контроля оплаты. Это позволяет систематизировать выплаты и не накапливать людям больших задолженностей. Финны, дисциплинированные люди, и не допускают штрафных санкций, которые в Финляндии высоки. Основные выплаты, от которых пополняется козна – это налоги на прибыль и на товары и услуги.

Особенности налогообложения

Налоговая система состоит из нескольких основных налогооблагаемых баз. Если говорить об особенностях налогообложения на территории страны, то есть несколько любопытных моментов:

- пенсия облагается прогрессивными ставками, в размере от 7 до 40%;

- деньги, полученные от вложений, нужно учитывать в декларации и от их суммы отдать государству 28%;

- если человек не является гражданином Финляндии и живет здесь не более года, то он платит только на тот доход, который получил на финской территории;

- на гонорары и дивиденды составляет 28%;

- на недвижимость имеет две ступени. Первая единовременная выплата взимается за покупку жилья (квартира – 2%, дом – 4%), последующая ежемесячная ставка составляет около 0,5% в зависимости от нормативных актов муниципалитета;

- жилье, которое сдается в аренду, оплачивается сбором в 28% ежемесячно.

Несмотря на все эти жесткие показатели, в Финляндии много долгожителей и их вполне устраивает налоговое законодательство. Высокая ставка налогообложения на пенсию связана с тем, что четвертая часть жителей Финляндии пенсионеры, которые вышли на пенсию в возрасте 65 лет.

Несмотря на все эти жесткие показатели, в Финляндии много долгожителей и их вполне устраивает налоговое законодательство. Высокая ставка налогообложения на пенсию связана с тем, что четвертая часть жителей Финляндии пенсионеры, которые вышли на пенсию в возрасте 65 лет.

Виды

Налоги для физических лиц отличаются от юридических лиц, но в среднем они составляют 36% от доходов граждан.

Бывают двух видов: трудовые и капитальные. Первые – это зарплата, а вторые – продажа и сдача в аренду имущества. НДС в стране составляет 28%. Цифра большая, если сравнивать, например, с Россией.

Если иностранец работает на финском предприятии, то обязан оплачивать сборы, а если предприятие другого государства, то нет.

Рассмотрим интересные налоговые обложения, которые для россиян будут в диковинку:

Рассмотрим интересные налоговые обложения, которые для россиян будут в диковинку:

- за домашних питомцев;

- на спасение моряков;

- если человек получил почетный титул, то он тоже должен делать за него выплаты.

Правительством приветствуется оплата вперед, в этом случае финский гражданин может получить льготы. За уклонение от уплаты не только санкции, но также предусмотрена уголовная ответственность.

Люди, желающие переехать в Финляндию, часто интересуются, сколько процентов составляет подоходный налог.

Он равен 36%, но не фиксированный, на него влияют следующие показатели:

- площадь жилья;

- семейное положение;

- количество детей.

Нельзя забывать о том, что этот налог так же оплачивает медицинскую страховку и сбор на церковные нужды. От сбора освобождены малоимущие граждане, а их процент на финской земле очень мал. Налоги на зарплату зависят от ее размера.

Рассмотрим показатели доходов в год:

Рассмотрим показатели доходов в год:

- менее 16000 евро в год, не начисляется;

- от 16000 до 24000 евро в год — 6%;

- от 24000 до 40000 евро в год — 17%;

- от 40000 до 71000 евро – 21,4%;

- свыше 100000 евро – 32%;

Важно! А вот налог на автомобиль в Финляндии оплачивается один раз в момент покупки автомобиля и чем транспорт новее, тем выше ставка.

Безупречная налоговая система

Налоговый кодекс Финляндии отсутствует, его заменяют отдельные законы, принятые правительством. Но основная проблема системы не в этом. Чем больше гражданин зарабатывает, тем больший процент ему придется отдать государству. Более того, успешные люди с высокими зарплатами лишены всех льгот. Кому то покажется это несправедливым. Кто-то полжизни потратил на образование и подъем по карьерной лестнице и должен плодами своих трудов делиться с государством, а люди, работающие без квалификации, вообще освобождены от налогообложения.

Несмотря на эту несправедливость, есть и масса положительных сторон, которые нельзя не учесть. Россиянин, взглянув на цифры, указанные выше, решит, что он живет в раю с 13% подоходного налога в России, но не все так просто. Подоходный сбор включает в себя:

Несмотря на эту несправедливость, есть и масса положительных сторон, которые нельзя не учесть. Россиянин, взглянув на цифры, указанные выше, решит, что он живет в раю с 13% подоходного налога в России, но не все так просто. Подоходный сбор включает в себя:

- бесплатное и качественное медицинское обслуживание;

- бесплатное образование в лучших вузах страны;

- гарантия помощи государства в сложных ситуациях;

- компенсация ущерба при стихийных бедствиях и помощь;

- помощь социальных работников и психологов в воспитании детей.

Пенсии пожилых настолько высокие, что они могут позволить себе все, что только пожелают и подоходный даже в 30%, этого факта не изменит. Другое дело финские студенты, даже при бесплатном образовании не могут себе позволить жить на широкую ноги, пока не получат профессию. С другой стороны, подработку никто не отменял.

Это в России не можно совмещать работу с учебой, а финны подрабатывают со школьной скамьи, чтобы иметь личные деньги и уже в юном возрасте не зависеть от родителей. Это не говорит о том, что они стремятся к независимости, а просто желание «не сидеть на шее у родителей» у настоящего финна в крови.

Возврат

Первый возврат денежных средств, о котором стоит упомянуть, это переплата по сборам в течение всего года. В этом случае человек получает излишки не позднее декабря каждого года.

Также существует система Tax Free, тесно связанная с магазинами и оплатой услуг. Гражданин имеет право вернуть себе 10% от всех своих покупок. Сумма покупки не должна быть ниже 40 евро и покупку нельзя распаковывать в течение 3 месяцев. В этом случае возврат будет осуществлен.

Также существует система Tax Free, тесно связанная с магазинами и оплатой услуг. Гражданин имеет право вернуть себе 10% от всех своих покупок. Сумма покупки не должна быть ниже 40 евро и покупку нельзя распаковывать в течение 3 месяцев. В этом случае возврат будет осуществлен.

Чаще всего по этой системе финны покупают подарки и мебель. Помните, книжные товары, и табачные изделия в категорию возврата процентов не входят.

Сроки уплаты

Любой финн знает, что налоговые выплаты нужно производить вперед. Каждый сам примерно должен оценивать сумму своего общего ежемесячного дохода, умножать на процентную ставку по той категории, в которую входит эта сумма, и оплачивать сбор. Если средства буду уплачены сверх нормы, то излишек вернут. Если будет небольшая недоплата, по человеку выставят счет на эту сумму.

В Финляндии нет специальных организаций, которые обязаны составлять налоговые декларации, гражданин должен делать это самостоятельно, а государственные службы лишь проверяют по тем документам, что будут предоставлены физическим или юридическим лицом. Кто платит вперед, для того предусмотрены небольшие, но приятные льготы.

В Финляндии нет специальных организаций, которые обязаны составлять налоговые декларации, гражданин должен делать это самостоятельно, а государственные службы лишь проверяют по тем документам, что будут предоставлены физическим или юридическим лицом. Кто платит вперед, для того предусмотрены небольшие, но приятные льготы.

Практические советы

Все выше перечисленное не говорит о том, что финское правительство не ведет учета. Просто это не делается с таким фанатизмом и надзором, как в России лишь потому, что каждый финн знает свою ответственность и обязательства перед государством. Финляндия, наверное, единственная страна, в которой вопрос о гражданах, уклоняющихся от налоговых выплат, стоит так остро.

Каждый финн знает, что если выплаты задерживаются по уважительным причинам, государство пойдет на встречу, а если нет, можно даже попасть в тюрьму. Компания, которая уклоняется от выплат, сразу лишается лицензии, и ей запрещают заниматься торговлей или другим видом деятельности на финской территории.

Если говорить о других выплатах, то даже налог на наследство или дарение очень высок. Даже для родственников составляет от 10%. Опять все зависит от суммы подаренной или наследованной собственности.

Если говорить о других выплатах, то даже налог на наследство или дарение очень высок. Даже для родственников составляет от 10%. Опять все зависит от суммы подаренной или наследованной собственности.

Если говорить о сборах, установленных в Лапландии и деревне Деда Мороза, то русский скажет, что они вообще не подъемные.

Подведем итог! Тем не менее, налоговая система в стране Северного сияния действительно идеальна и работает, как часы. Если сопоставить все преимущества и недостатки, то финны живут хорошо и защищено в отличие от других стран мира.