Налоги в америке

Какие налоги в США существуют

Налоги в США или просто «таксы» по-народному, одна из самых неприятных тем в Америке. А все потому что, американская налоговая система работает намного четче, чем остальные государственные службы. Поэтому любому жителю страны очень сложно скрывать свои доходы от правительства. В данной статье речь пойдет о налогах, которые платятся в Америке.

Очень часто русские люди задаются вопросом «Почему в Америке так хорошо работают различные государственные службы?». Бытовое обслуживание, система здравоохранения, пожарные, полиция, и т. п. В то время как в странах СНГ, это все на худшем уровне. А все дело в том, что все эти службы живут за счет налогоплательщиков. Поэтому сами американцы заинтересованы в том, чтобы исправно платить налоги. К примеру, высокие налоги на недвижимость в определенном округе приводят к росту качественных школ в этом районе. А это значит лучшая школьная программа, которая включает в себя различные поездки и походы, качественные детские площадки, оборудования и прочее. То есть любой государственный бюджет распределяется по назначению. По этой причине в разных штатах разные налоги, ставку которых формирует местное правительство. В то время как в СНГ большая часть денег из налогов уходит в карманы чиновников, и только ничтожно мелкая сумма распределяется по делу.

Виды налогов в Америке

налоговая система в США

В США существуют много видов налогов. Федеральный, налог штата, местный, налог на имущество (Luxury Items Tax and Car Registrations), на наследство (Inheritance and Estate Taxes), на недвижимость (Property Taxes), налог с продаж (Sales Tax) и т. п. Практически на все есть свой налог.

Как правило, средний американец платит свои налоги раз в год. Фактически это выглядит так, что человек заполняет аппликацию, которую отправляет в IRS (налоговая служба). Также часть налогов вычитается с самой зарплаты работника. Например, такие налоги как Medicare tax (медицинская страховка) и Social Security Tax (пенсионные) делятся пополам. Часть платит работодатель, остальное вычитается с зарплаты сотрудника. Также владельцы частных домов платят налог на недвижимость, ставка которого может колебаться в разных штатах. Если добавить к этому оплата бытовых услуг или кредитов, то содержать дом выходит не такое уж и дешевое занятие. Помимо всего прочего в каждом штате есть своя ставка на sales tax, примерно 10%. Поэтому ценники на товары в магазинах Америки отображены без учета стоимости налога. То есть в кассе приходиться платить больше, чем указанная стоимость в ценниках товаров. По этой причине продавать товар через интернет намного выгоднее, если интернет-магазин физически не расположен в штате покупателя. Так как в таком случае покупателю не придется платить sales tax. Также существуют штаты, где вообще отсутствует данный налог. Аляска, Орегон, и т. п. Также некоторые товары могут вообще не облагаться (продукты, специальные лекарства).

Советуем прочитать какова средняя зарплата в Америке

Если говорить в целом, то жестокая реальность такова, что средний американец должен отдать около 40-50% своих доходов на налоги. Но это, если делать все без детального разбирательства в налоговой системе. Но налоги в США можно уменьшить, используя разные способы, такие как благотворительность, спонсорство и т. п. В бизнесе налоги можно списать на различные расходы, такие как, покупка оборудования, дорогая поездка первым классом в самолете, и т.п. Также стоит добавить, что существуют различные государственные программы, по которым малоимущие семьи избавляются от высоких налогов и получают другие льготы от государств.

Посмотрите видео о том как посчитать налоги в Америке

Таким образом, налоги в США очень серьезно контролируются правительством, но, тем не менее, государство не запрещает использовать способы, с помощью которых можно значительно уменьшить количество налогов.

admin

Сравнение налогов в США и России

Говоря о сравнении налогов в США и в России, следует, прежде всего, учитывать существенную разницу между двумя государствами в таких показателях, как объем валового внутреннего продукта, показатель ВВП на душу населения, уровень средних зарплат и пособий, а также общий уровень развития экономических процессов. Позитивное развитие американской экономики в прошлом веке было связано, не в последнюю очередь, с адекватной, отвечающей реалиям, и имеющей стимулы для бизнеса системе налогообложения. Для того, чтобы понять, в чем отличия и в чем сходство налоговых систем США и России, рассмотрим базовые принципы американской системы.

Говоря о сравнении налогов в США и в России, следует, прежде всего, учитывать существенную разницу между двумя государствами в таких показателях, как объем валового внутреннего продукта, показатель ВВП на душу населения, уровень средних зарплат и пособий, а также общий уровень развития экономических процессов. Позитивное развитие американской экономики в прошлом веке было связано, не в последнюю очередь, с адекватной, отвечающей реалиям, и имеющей стимулы для бизнеса системе налогообложения. Для того, чтобы понять, в чем отличия и в чем сходство налоговых систем США и России, рассмотрим базовые принципы американской системы.

Структура налоговой системы США и ее сходство с российской

Успешность налоговой системы США, которая, в сравнении с российской, выглядит довольно сложной, по признанию многих экспертов, связана, прежде всего, с тем, что не заплатить причитающиеся налоги там не только сложно, но и опасно, ибо влечет за собой неминуемую ответственность. Говоря же о структуре системы, следует отметить, что она, как и российская, состоит из трех основных категорий, которые классифицируются в соответствии с уровнями:

- федеральные налоги (налог на прибыли корпораций, акцизы, подоходный налог с физлиц, налог на дарение и наследство, фонды федерального страхования);

- региональные налоги (помимо некоторых, которые причисляются к федеральным, например, налог на прибыль корпораций и акцизы, также включают в себя налог с владельцев транспортных средств и имущественный налог);

- местные налоги (кроме ряда федеральных и региональных, к ним относятся некоторые специфические налоги, например, экологический).

Как видно из вышеприведенного, структура налоговой системы США аналогична российской, однако есть и очевидные отличия. Прежде всего, они касаются ставок налогообложения, которые в США по некоторым параметрам ниже российских.

Налоги в США и России: сравнение и отличия

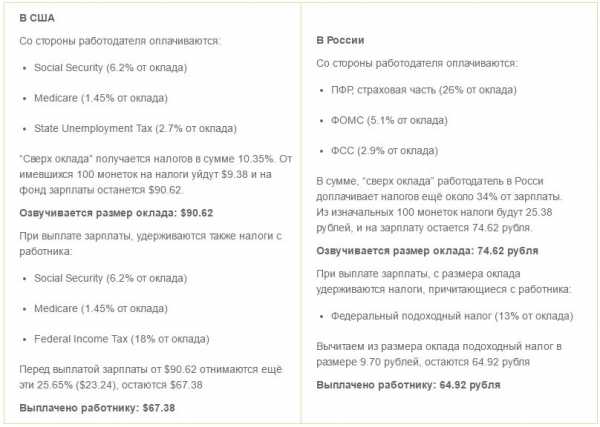

Так, если в России работодатель должен отчислять в пенсионный фонд 26 процентов от оклада работника в Пенсионный фонд, то в США аналогичный показатель, который называется Social Security, составляет всего 6,2 процента. Похожая ситуация и со ставкой отчислений на медицинское страхование – в России она составляет 5,1 процента, а американская Medicare 1,45 процента от оклада наемного работника. Далее, отчисления в ФСС в России – 2,9 процента от оклада, в американский State Unemployment Tax – 2,7 процента.

Говоря о налоговой системе США, стоит отметить, что главным видом платежей там является основной подоходный налог, который платят абсолютно все работники корпораций, включая и их собственников. Данный вид налога считается основополагающим по той причине, что по данным статистики за 2016 год, свыше 90 процентов трудоспособных американцев работают в корпорациях и фирмах.

Местные налоги имеют прогрессивную шкалу. Примечательно, что лица, не имеющие официальных налогов, не имеют и обязательств, что контрастирует с планами российского правительства ввести налог на безработных, который, по аналогии с Беларусью, где это ранее было сделано, иногда также принято называть «налогом на тунеядство». В США же лица с доходом до 7 124 долларов (для одиноких) или 14 248 долларов (для семейных) платят в бюджет своего штата 2 процента, от 16 890 и 33 780 долларов, соответственно, уплачивают 4 процента и так далее. Лица, доход которых превышает 1 миллион долларов на человека, уплачивают 10,3 процента. Эти средства идут, как правило, на улучшение инфраструктуры штатов и городов, в них входящих.

Читайте также: Отчетный период по налогу на прибыль организаций

Налоги на недвижимость в США и России имеют принципиальное отличие. Если в России ставка налога составляет около 1,5-2 процентов от оценочной стоимости объектов, подлежащих обложению, то в американской системе четкая ставка вовсе отсутствует. При ее определении большое значение имеет масса факторов, начиная от места проживания (штат, город), тенденций развития экономической ситуации, что также влияет на ставку, семейного положения и официальных доходов.

Аналог российского налога на добавленную стоимость в США является налог с продаж. Как и НДС в России, он включается в стоимость покупки, и его оплачивает конечный потребитель товара или услуги. Вместе с тем если в РФ существует единая ставка, то в США уровень Sales Tax варьируется в зависимости от штата. К слову, в некоторых штатах, например, в Монтане, такой налог отсутствует, а, например, а на Аляске составляет лишь 1,77 процента от стоимости товара/услуги. Для сравнения, в Калифорнии ставка Sales Tax составляет 8,13 процента, в Иллинойсе – 8,2 процента, Флориде – 6,62 процента, в штате Нью-Йорк – 8,48 процента, а наиболее высокая ставка в Теннесси – 9,45 процента.

В целом налоговая нагрузка на среднестатистического американского гражданина составляет примерно 33-35 процентов, что сопоставимо с российской налоговой системой, однако, необходимо признать, что доходы в США, как корпораций, так и отдельно взятых людей, на несколько порядков выше, нежели в РФ, посему поступления в государственную казну также вряд ли выглядят несопоставимыми. Впрочем, есть еще один принципиальный момент.

Можно ли в США не платить налоги

Не секрет, что в России существует немало злоупотреблений, касающихся сокрытия доходов и уменьшения базы налогообложения. Вместе с тем российская правовая система еще далека от совершенства, и нередко такие действия, особенно со стороны отдельных представителей крупного бизнеса, чьи интересы лоббируются и на политическом уровне, остаются без последствий.

Не секрет, что в России существует немало злоупотреблений, касающихся сокрытия доходов и уменьшения базы налогообложения. Вместе с тем российская правовая система еще далека от совершенства, и нередко такие действия, особенно со стороны отдельных представителей крупного бизнеса, чьи интересы лоббируются и на политическом уровне, остаются без последствий.

В США с этим все гораздо проще и сложнее одновременно. Проще в том смысле, что устоявшаяся десятилетиями и столетиями система позволяет оперативно выявить подобные преступления или устранить их причины. А вот не платить налоги в США гораздо сложнее, чем в России, а скорее попросту невозможно.

Однако это не означает, что в американской налоговой системе отсутствуют льготы. Например, льготы по налогообложению имеют некоторые категории сотрудников государственных структур и предприятий. Льготы в виде снижения налоговых ставок предусматриваются для американских граждан, отслуживших в армии США, что лишь добавляет престижа службе в рядах Вооруженных сил. Кроме того, могут освободить от уплаты части налогов или всех платежей лиц, имеющих проблемы со здоровьем, что подтверждается официальными документами.

Контролирует процедуру уплаты налогов в США специальный комитет ISB, однако эксперты признают, что объем информации, который проходит через него, недостаточен для того, чтобы контролировать ситуацию в полной мере. Впрочем, это не значит, что нарушитель не попадется, ибо существует масса других способов отследить соответствие уровня доходов и уплаченных с них налогов, в том числе и косвенных. Например, торговые организации могут потребовать справку об уплате налогов в случае, если человек делает дорогостоящую покупку. Никто не поспорит, что для России подобная ситуация пока выглядит нонсенсом.

Раскрыть информацию о транзакциях граждан в отбельных случаях могут и банковские учреждения. В частности, американские банки тщательно отслеживают реальный уровень доходов и уплату налогов в ситуации, когда граждане обращаются за кредитами, что в США является распространенной практикой в силу низкой процентной ставки.

Существует также, если так можно выразиться, и негласный общественный контроль. Что имеется в виду? Дело в том, что сигнал о несоответствии ваших доходов и расходов могут подать бдительные соседи, знакомые или коллеги. В данном случае все дела во «врожденной законопослушности» рядовых американцев, ведь огласка о том, что тот или иной человек, особенно из так называемого высшего общества не заплатил налоги, оборачивается не только санкциями, но и большим позором, за которым следует общественное порицание. В случае такого сигнала его фигурант сразу становится объектом пристального внимания налоговых и правоохранительных органов, со всеми вытекающими из этого последствиями.

Свою роль может и сыграть и случай. Дело в том, что ISB в год проверяет от 5 до 10 процентов от общего объема налоговых платежей, и в определенный момент нерадивый плательщик может оказаться в этом списке. В случае если будут установлены какие-либо нарушения, или несоответствие расходов с доходами, это также станет предметом изучения.

Таким образом, резюмируя, впору сделать вывод, что не платить налоги в США опасно, и невыгодно, ведь можно оказаться в эпицентре неприятной истории, которая может закончиться вполне реальным тюремным сроком. При этом от уплаты причитающихся государству денег в такой ситуации никто не освобождает, более того, светят огромные штрафные санкции. Очевидно, что в этом и кроется наиболее принципиальное отличие налоговых систем России и США, не теоретическое, а реальное, и оно гораздо глубже и фундаментальнее, нежели разница налоговых ставок, которая, как сказано выше, не так уж и велика.

Внимание! Для посетителей нашего сайта действует специальное предложение: получите консультацию профессионального юриста совершенно бесплатно, просто оставив свой вопрос в форме ниже.Налоги в США и России

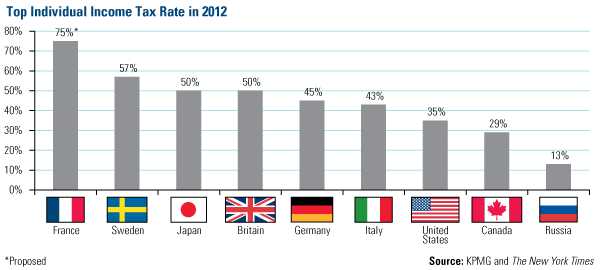

?matveychev_oleg (matveychev_oleg) wrote, 2016-10-24 22:22:00 matveychev_oleg matveychev_oleg 2016-10-24 22:22:00 ГДЕ БОЛЬШЕ ПОДОХОДНЫЙ НАЛОГ?Однозначно — он больше в США.Федеральный подоходный налог в Америке прогрессивный, и, например, в моём личном случае равен 18%. В зависимости от штата проживания, к нему может добавляться ещё налог штата, достигая в сумме до 28%, а в некоторых случаях — 35% от зарплаты. В России же подоходный налог — всего 13%. Это в некоторых случаях раза в два меньше, чем в США.Всё, я признался, вы все правы!В России очень маленький подоходный налог!Так о чём же сыр-бор то?

О ЧЁМ МЫ ВООБЩЕ ТУТ РАЗГОВАРИВАЕМ?

Если разговаривать о том, где ставка налогов ниже, в цифрах — то тут Россия выигрывает с огромным отрывом. Существует множество рейтингов и карт, показывающих, что в России подоходный налог чуть ли ни самый-самый маленький в мире.Люди постят вот такие картинки, безоговорочно доказывающие превосходство России над всеми другими жалкими странами:

Например я утверждаю, что в США, из-за разницы в системе налогов и сборов, работнику перепадает больше денег от доходов предприятия, чем в России. Это утверждение не равноценно сухому “ставка подоходного налога ниже”. Подумайте об этом.

В этой статье мы будем говорить только о наёмных работниках, получающих зарплату. Таких людей в обоих странах — абсолютное большинство. Бизнесмены, игроки в казино, держатели акций, победители лотерей и наследники состояний здесь обсуждаться не будут.Ставки налогов будут браться в рассчёте на Техас, просто потому что я здесь живу.А теперь давайте разберёмсяПОНЯТИЕ “РАЗМЕР ОКЛАДА”

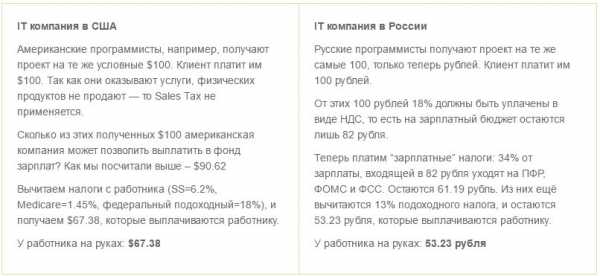

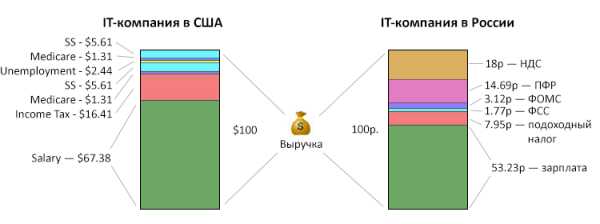

Начнём с того, что в России и в США разные понятия “размер оклада”, или зарплаты.В США работник платит больше разных налогов со своей зарплаты, и размер оклада указывается до их вычета. В России же с зарплаты работника вычетается только подоходный налог.Например фраза “ты будешь получать $60,000 в год” означает в этих двух странах совершенно разные количество денег, выданные на руки. От этого сильно зависит восприятие цифр, как размера самой зарплаты, так и налогов на неё.Представим себе ситуацию: у работодателя есть бюджет на зарплату и равен он 100 монеткам. В Америке — американским, в России — русским. Какая сумма объявляется как размер оклада? Какие налоги из неё вычитаются?

ПОСТОЙТЕ, А МОЖНО ЛИ ТАК СРАВНИВАТЬ?

Вот здесь, например, пишут:

Самая распространенная ошибка в сравнении налогов на зарплату (и личный доход в целом) заключается в подсчете всех налогов: и тех, которые платит сам работник, и тех, которые платит за него работодатель. Многие суммируют эти налоги и начинают ругать систему налогообложения (как правило, российскую), подразумевая, что они могли бы эти налоги получить в качестве дохода, а не делиться с государством. Это политическая дискуссия, имеющая весьма посредственное отношение к практической: налоговые системы обеих стран придуманы задолго до того, как большинство из нас с вами в первый раз получили свою зарплату, поэтому обсуждать ее в разрезе данной темы нет никакого смысла. Корректно же сравнивать только те налоговые вычеты, которые платит непосредственно сотрудник.

Бухгалтера, как высказавшаяся выше, не имеют связи с реальностью — они на “отлично” сдают свои бухгалтерские экзамены и знают на зубок все циферки, но они никогда не работали предпринимателями самостоятельно.У предпринимателей вечная проблема — накормить своих работников. Предприниматели часто работают в убыток себе, лишь бы выплатить всем причитающуюся зарплату. Предприниматель из кожи вон лезет чтобы получить от клиента 100 долларов и смочь заплатить работнику зарплату.И во сколько именно превратятся эти 100 долларов — это что, не имеет значения???По моему мнению, сравнивать можно и нужно так, и только так!А ТЕПЕРЬ ПОГОВОРИМ О НДС И SALES TAX

Я нарочно не упомянул в вычислениях выше НДС, потому что многие российские компании платят налоги по упрощённой схеме. Но очень-очень многие компании платят НДС. И это прибавляет к сумме, требуемой на зарплату работнику, ещё 18%!Сейчас в меня полятет камни от лицензированных бухгалтеров: мол, НДС никакого отношения к зарплате не имеет. Это было бы действительно так, и я не упомянул бы этого, если бы в США система не работала бы немного по-другому. В США существует так называемый Sales Tax, налог на продажу. Он прибавляется к стоимости товаров точно так же как в России прибавляется НДС. Но вот только в отличие от России, он не применяется к огромному ассортименту товаров (многие продукты питания, например) и услуг. Практически все услуги не облагаются налогом на продажу, и поэтому множество компаний — как пример, практически все IT-компании — к Sales Tax не имеют никакого отношения.Да, Sales Tax различен от штата к штату, в некоторых штатах его нет вообще.Уж так получилось, что я — программист, и мне эта тема близка.Возьмём к примеру две IT-компании, в России и в США:

Получается так, что в Америке всякими налогами “съедается” 32.62% от поступающих денег, а в России — целых 46.77%, а это гораздо больше!!!

Конечно, от штата к штату, от компании к компании, от случая к случаю (в обоих странах есть куча нюансов и вариантов, типа упрощённого налогообложения, разнице в акцизных сборах, и так далее) — но в целом картина просто ошеломляющая!МЕНЬШИЕ НАЛОГИ ИЛИ ВЫСОКИЕ ЗАРПЛАТЫ?

Заметьте, я уже не употребляю фразу “налоги в России — выше”. Специально, чтобы ко мне опять не прицепились объяснять, почему же я в корне не прав.Правда лишь в том, что при одних и тех же продажах, американская компания позволит себе платить сотрудникам бóльшие зарплаты. Сотрудники получат больше денег на руки. Меньшие налоги и более высокие зарплаты напрямую связаны друг с другом.Если сотрудник получает на руки больше денег — какая разница, это из-за ставки налогов или налоговых процедур или какого-то там непонятного НДС? Зачем мы этот разговор вообще затеяли? Ведь чтобы выяснить, где больше денег получают на руки!ТАК ЧТО, В АМЕРИКЕ НАЛОГИ МЕНЬШЕ?

Подведу итог — сами налоги, в среднем, в Америке не больше и не меньше чем в России. Считаются они там по-другому, прогрессивная ставка, Sales Tax вместо НДС, и прочие условия, меняющиеся от штата к штату не позволяют дать однозначного ответа. В некоторых случаях налоги получаются намного больше, в во других — намного меньше.

Что же тогда я хотел донести этой статьёй?Всего лишь то, что заявление “в России налоги — одни из самых низких в мире“, и последующая за ним гордость за Россию и ужасание, жалость к бедным американцам — в корне неверны.

Всё у американцев в порядке :) Tags: США, мифы, налоги-

Конфликт Русской православной церкви с Константинополем не повлиял на ее рейтинг в стране — наравне с армией и силовыми структурами она…

-

Путин объявил о появлении у российских войск нового вида стратегического оружия Российские военные успешно завершили программу лётных испытаний…

-

…

Налоги в Америке

Соединенные Штаты Америки состоят из 50 штатов, каждый из которых имеет свой собственный бюджет. Органы власти штатов проводят независимую налогово-бюджетную политику и вправе самостоятельно вводить налоги и сборы на своей территории. Собственные поступления составляют приблизительно 80% доходов бюджета, а оставшиеся 20% — федеральные субсидии (гранты).

Органом, занимающимся администрированием налогов в Соединенных Штатах, является Служба внутренних доходов (Internal Revenue Service, IRS), являющаяся самым крупным структурным подразделением Министерства финансов США.

Конституция США наделяет собственными налоговыми полномочиями только федеральное и региональные правительства, в то время как органы власти муниципалитетов получают права по установлению и сбору налогов в результате их делегирования органами власти штатов. Отличительной чертой налоговой системы США является то, что в бюджет каждого уровня зачисляются поступления только тех налогов, права по установлению и администрированию которых принадлежат правительству этого уровня. Таким образом, в США отсутствует практика, когда поступления от налогов, которые регулируются одним правительством, распределяются между различными бюджетами.

Краткая характеристика налоговой системы США

- Налоговая ставка в США считается высокой. В среднем, житель страны отдаёт государству 35% от своего дохода, но из-за большого количества льгот этот процент можно легально уменьшить.

- Прямые налоги преобладают над косвенными. Жители всегда знают, каких начислений ждать в будущем месяце.

- Налоговая ставка рассчитывается по прогрессивной шкале. Если говорить о налоговой системе США кратко, то, чем больше денег зарабатываешь, тем выше налог на доход.

- Исходя из предыдущего пункта — социальная ориентированность системы налогообложения. Прогрессивная шкала позволяет перераспределять деньги в обществе и поддерживать незащищенные слои населения.

Налоговая система Бразилии

В конституции Бразилии прописаны основные принципы налогообложения (полномочия налоговых органов разных уровней и порядок распределения налоговых доходов). В конституции указано, что налоги могут устанавливаться федеральным правительством, администрациями штатов и муниципалитетов.

В конституции Бразилии прописаны основные принципы налогообложения (полномочия налоговых органов разных уровней и порядок распределения налоговых доходов). В конституции указано, что налоги могут устанавливаться федеральным правительством, администрациями штатов и муниципалитетов.

Налоговая система Бразилии считается одной из самых дорогих и сложных в мире. В стране около 35% от ВВП составляет налоговая нагрузка. На основании проведенных исследований известно, что бразильский предприниматель уплачивает около 72 видов налогов, пошлин и сборов различного уровня (федеральных, штатов, муниципальных). На основании данных Института налогового планирования видно, что с момента принятия Конституции в 1988 году и по октябрь 2006 года на федеральном уровне в Бразилии были приняты 26104 нормативных акта в сфере налогообложения.

Для Бразильского федерального бюджета характерен дефицит в объеме 1 — 5% от ВВП, результат — большой государственный долг.

На протяжении последних нескольких лет экономисты и юристы страны настаивают на проведении налоговой реформы. Новая налоговая реформа должна основываться на введении единого федерального налога на добавленную стоимость, который бы объединял действующие «многоступенчатые» налоги и сборы: налог на обращение товаров и услуг, налог на промышленную продукцию, налог на предоставление услуг, сборы по финансированию социального обеспечения, налог национального института социального страхования сбор на финансирование социальных гарантий, и другие. Используя электронные системы, полученный доход автоматически перераспределялся бы в штаты и муниципалитеты в соответствии с законодательно определенными критериями.

В Бразилии существуют:

- Налоги Федерального уровня;

- Налоги муниципального уровня;

- Налоги по отдельным штатам Бразилии и др.

Основным налогом в Бразилии для налогоплательщиков, как физических, так и юридических лиц, считается налог на прибыль, ставка которого составляет 15%. Здесь надо обратить внимание, что даже не резиденты Бразилии, которые получают дивиденды от вложенных инвестиций на территории страны, также облагаются по ставе 15%. Вместо отчислений на социальное страхование, в Бразилии существуют отчисления в пенсионную систему страны, которые составляют 8% от прибыли налогоплательщика. Налог по отдельным штатам Бразилии составляет 5% от принятой на определенной момент ставки Федерального налога. Но здесь надо отметить, что прибыль, которую компании могут получать вне деятельности, осуществляемой на территории Бразилии, не облагается налогом штата.

Налоговая система Канады

Налоги в Канаде нельзя назвать жесткими, как, например, во Франции. Налоговая система страны представляет собой совокупность инструментов и методов, способных обеспечить эффективное взимание налогов и сборов на территории государства.

Налоговая система

Канадская система налогообложения разделена на три уровня: местный, провинциальный и федеральный. Последние два уровня приносят в казну государства почти 90 % всех налогов. Налог на доходы в Канаде составляет большую часть всех поступлений в бюджет государства. На провинциальном уровне доходы складываются из нескольких частей. Это такие поступления, как налог с продаж, акциз, рента, сборы при выдаче лицензий, налог на доход и на капитал в Канаде.

Налоги бывают двух видов:

Первый вид (прямые налоги) — налоги на доходы и имущество: подоходный налог и налог на прибыль корпораций (фирм); на социальное страхование и на фонд заработной платы и рабочую силу (так называемые социальные налоги, социальные взносы); поимущественные налоги, в том числе налоги на собственность, включая землю и другую недвижимость; налог на перевод прибыли и капиталов за рубеж и другие. Они взимаются с конкретного физического или юридического лица.

Второй вид (косвенные налоги) — налоги на товары и услуги: налог с оборота (налогом на добавленную стоимость); акцизы (налоги, прямо включаемые в цену товара или услуги); на наследство; на сделки с недвижимостью и ценными бумагами и другие

Ставка налога

Различают также твердые, пропорциональные, прогрессивные и регрессивные налоговые ставки. Твердые ставки устанавливаются в абсолютной сумме на единицу обложения, независимо от размеров дохода. Пропорциональные — действуют в одинаковом процентном отношении к объекту налога без учета дифференциации его величины. Прогрессивные ставки предполагают возрастание величины ставки по мере роста дохода. Прогрессивные налоги — это те налоги, бремя которых сильнее давит на лиц с большими доходами. Регрессивные ставки предполагают снижение величины ставки по мере роста дохода. Регрессивный налог может и не приводить к росту абсолютной суммы поступлений в бюджет при увеличении доходов налогоплательщиков.

В зависимости от использования налоги делятся на общие и специфические. Общие налоги используются на финансирование текущих и капитальных расходов государственного и местных бюджетов без закрепления за каким либо определенным видом расходов. Специфические налоги имеют целевое назначение (например, отчисления на социальное страхование или отчисления на дорожные фонды).

Налогообложение Аргентины

В Аргентине существует два вида налога (impuesto) на имущество физических лиц: налог на прибыль (impuesto Лас ganancias) и на личное имущество. Налог на прибыль уплачивают те, кто зарабатывает деньги в стране или граждане Аргентины, которые зарабатывают деньги за рубежом. Предприниматели должны оплачивать налоги каждые два месяца.

Существует ряд фиксированных отчислений, которые также необходимо принимать во внимание, такие как специальные налоговые суммы и отсутствие скидок для иждивенцев. Согласно местному законодательству на работодателя возлагается обязанность удерживать этот налог с работников. Также работодатель несет ответственность за все соответствующие документы, предоставленные в налоговые органы (departamento дель recaudador де impuestos).

Существует несколько видов доходов, которые не облагаются налогом на прибыль в Аргентине. Они включают в себя продажу некоторых акций, которые были выданы аргентинской компанией физическому лицу, и он в свою очередь, их продает не на регулярной основе, чтобы заработать дополнительный доход. Те, кто живет в Аргентине облагаются налогом на доходы, независимо от того где они получают доход и это касается всех тех, кто получил визы на постоянное место жительство на срок не менее 12 месяцев.

Подоходный налог в Аргентине выплачивается в диапазоне от 9% до 35%, и каждый из них применяется к разным уровням доходов и его типам. Например, доход, который получают от сдачи в аренду имущества, облагается налогом по ставке 35%. Расходы, такие как, амортизация вычитается, но они должны быть подкреплены соответствующей документацией. Те, кто имеют доход 10,000 песо или ниже оплачивают налоги по ставке 9%. До 20 000 песо эта ставка составляет 14%, до 30 000 песо по ставке 19% и до 60 000 песо оплачивают налог по ставке 23%. Доход 90 000 песо, облагается налогом в размере 27%, а до 120 000 песо-31%. Любой доход свыше этой суммы, облагается налогом по максимальной налоговой ставке 35%.

Федеральная Администрация государственных доходов принимает соответствующие правовые нормы по применению, взиманию и контролю за сбором налогов:

- налогов, которыми облагаются операции, осуществляемые на национальной территории страны;

- налогов, которыми облагаются импортные и экспортные операции;

- соответствующих отчислений на социальное обеспечение.

Налоговая система Аргентины основана в основном на налогообложении ренты (ежегодного дохода), имущества и потребления.

На национальном уровне устанавливаются:

- внутренние косвенные налоги (НДС, внутренние налоги и т.д.) и внешние или таможенные налоги (внешнеторговые пошлины);

- прямые налоги.

Налоги в Аргентинской Республике взимаются на национальном уровне, провинциальном и муниципальном уровнях.

В единообразном порядке по всей стране в Аргентине действуют и применяются следующие налоги (федеральные): налог на прибыль, налог на минимально предполагаемую прибыль, налог на долг предприятия, налог на личное имущество, налог на добавленную стоимость, внутренние налоги (на внутреннюю торговлю).

Наибольшим источником поступления доходов в государственную казну являются такие налоги, как:

- налог на прибыль, взимаемый как с предприятий, так и с физических лиц;

- налог на добавленную стоимость (НДС);

- налог на продажи (налог на внутреннюю торговлю).

Независимо от вышеуказанных общих (федеральных) налогов на провинциальном уровне, в каждой из аргентинских провинций (всего 23 провинции) действуют следующие налоги, устанавливаемые и регулируемые законодательством каждой отдельной провинции: налог на брутто доходы, налог на недвижимость, налог на автопарк и автотранспортные средства.

Налогообложение в Чили

Резиденты Чили платят налог со всемирного дохода; нерезиденты платят налог только на доходы, полученные из источников на территории Чили. Индивиды, которые не являются резидентами и не домицилированные в Чили, платят налог на услуги, оказываемые за границей, но оплачиваемые с территории Чили. Тем не менее, иностранцы, переехавшие в страну, в течение первых трех лет проживания в Чили платят налоги только с источников дохода в Чили (трехлетний срок разрешается продлить еще на 3 года); впоследствии они платят налоги на всемирный доход.

Резиденты Чили платят налог со всемирного дохода; нерезиденты платят налог только на доходы, полученные из источников на территории Чили. Индивиды, которые не являются резидентами и не домицилированные в Чили, платят налог на услуги, оказываемые за границей, но оплачиваемые с территории Чили. Тем не менее, иностранцы, переехавшие в страну, в течение первых трех лет проживания в Чили платят налоги только с источников дохода в Чили (трехлетний срок разрешается продлить еще на 3 года); впоследствии они платят налоги на всемирный доход.

Налоговая резидентность Индивид считается налоговым резидентом, если проводит в Чили 6 месяцев подряд в каком-то календарном году или суммарно более 6 месяцев в двух налоговых годах подряд. В зависимости от обстоятельств домициль можно получить с первого дня проживания в Чили.

Режим подачи деклараций Подача совместной декларации не разрешена, но супруги, живущие по системе коммунальной собственности, должны подавать совместную декларацию.

Налогооблагаемый доход Доход от заработной платы облагается подоходным налогом второй категории, в то время как инвестиционный доход и прибыли от бизнеса облагаются глобальным добавочным подоходным налогом. Подоходный налог первой категории, уплачиваемый бизнесом из прибыли, из которой далее выплачиваются дивиденды, засчитывается при подсчете глобального дополнительного налога.

Прирост капитала Прирост капитала обычно облагается как обыкновенный доход. Прирост капитала при продаже определенных активов может не облагаться налогом или, если выполнены определенные требования, облагаться единым налогом по первой категории.

Вычеты и пособия Налогоплательщики могут вычесть процент, уплаченный по кредиту на строительство или приобретение жилья, а также пенсионные и страховые (социальная защита) взносы. Родителям даются налоговые льготы на обучение детей (начальное, среднее специальное образование).

Ставки налога Шкала подоходного налога прогрессивная и варьируется от 0 % до 40 %. Налог на зарплату удерживается и платится работодателем ежемесячно. Другой личный доход декларируется на ежегодной основе, но при этом уплаченный налог на зарплату учитывается при подсчете финального подоходного налога.

Другие личные налоги: Налог на капитал. Индивиды не платят налог на богатство, стоимость активов или какой-то специфический актив, кроме налога на недвижимость, который рассчитывается в зависимости от стоимости объекта.

Налог на приобретения отсутствует.

Налог на недвижимость взимается ежегодно по ставке 1 % на сельскую собственность и 1,2 % на строящуюся городскую собственность. Городская жилая недвижимость облагается ежегодным налогом 0,98 % от кадастровой стоимости до 120,000 USD и 1,143 % на все, что превышает указанную сумму. Могут взиматься дополнительные платежи.

Налог на наследование исчисляется от чистой стоимости переводимых после смерти активов, при этом ставки зависят от близости родства покойного и получателя наследства.

Налог на чистую стоимость активов и налог на богатство отсутствуют.

Налоги на социальное страхование платятся работодателем ежемесячно и в сумме могут доходить до 8 % от заработной платы.

Администрирование налогов: Налоговый год – Календарный год