Налог в финляндии

Какие налоги в Финляндии?

Финляндия в настоящее время отличается достаточно высоким уровнем жизни граждан, это при том, что система налогообложения в стране достаточно жесткая.

Общая характеристика

Можно выделить две характерные особенности налоговой системы Финляндии:

- высокий уровень ставок налогообложения;

- практическое отсутствие системы льгот;

- основная часть пополнений бюджета идет не от налогов компаний, а от налогов с граждан;

- жесткая система контроля за уплатой налогов и наказаний в случае их неуплаты.

Среди основных источников доходов финского налогообложения можно выделить:

- налоги на прибыль и доходы;

- налоги на товары и услуги.

Налоги, которые взимаются с физических лиц, подразделяются на два вида:

- трудовые (пенсия, заработная плата и различные выплаты);

- капитальные (от продажи имущества, сдачи в аренду).

О том, какой налог в Финляндии, можно судить, изучив особенности системы налогообложения:

- если человек приехал в Финляндию, работает на финскую компанию, то он всегда платит налоги, но если работает на компанию, которая находится не на территории страны, то налоги не платит;

- передача прибыли от филиала в Финляндии в головную зарубежную организацию не облагается налогом;

- акцизами обложено большое количество товаров (алкогольная продукция, соки, лимонады);

- есть особые сборы, например, сбор на спасение моряков;

- есть налог на собак;

- лес и фермерское угодье не являются недвижимостью, потому не облагается налогом;

- налог на почетный титул;

- уплата всех налогов авансом дает право получения некоторых льгот;

- переплату налогов обязательно вернут уже в декабре;

- наказание за налоговые нарушения не только материальные, но и уголовные;

- нет налогов на «сверхприбыль», нет минимальных налогов.

Схематично список основных налогов в Финляндии можно представить в виде таблицы ниже.

Группа налогов | Налог | Ставка |

Прямые | Корпоративный налог | 26% |

Налог на доход с капитала | 28% | |

Подоходный налог | От 30 до 50% | |

|

Налог на имущество | 0,8% | |

Косвенные | НДС | От 22% до 8% в зависимости от категории товара |

Импортные таможенные пошлины | ||

Отчисления от фонда заработной платы | ||

Акцизы |

Подоходный налог в Финляндии составляет 36% от дохода физических лиц. На размер этой ставки влияют следующие параметры:

- площадь дома или квартиры;

- семейное положение;

- дети.

Следует отметить, что в этот сбор также включены платежи на обязательное медицинское страхование и церковный налог.

Особенностью подоходного налога в этой стране является практическое отсутствие системы налоговых льгот, либо она совсем минимальна. Все граждане обязаны уплачивать подоходный налог, кроме категории малоимущих.

Если иностранец находится на территории Финляндии более 6 месяцев, то он также уплачивает подоходный налог в том же объеме, что и местные граждане. Для этой цели иностранный гражданин должен обратиться в специальный магистрат по месту своего временного проживания, получить свой персональный код и оформить соответствующую карточку налогоплательщика. В данном случае ставка налога для иностранцев фиксирована в размере 35% (в том числе по пенсиям, гонорарам).

Применительно к нерезидентам используется налогообложение в части доходов, полученных на территории Финляндии. При этом ставка налога составляет 28%. Например, если человек проживает в Финляндии, но работу выполняет для компании в России, то такой доход не облагается налогом.

Налог на заработную плату

Сумма налога на заработную плату зависит от ее размера. Здесь существует четкая система градации по ставкам, представленная в таблице ниже.

Размер заработной платы, тыс. евро в год | Ставка налога на заработную плату, % |

Менее 16 | 0% |

От 16 до 24 | 6% |

От 24 до 39,6 | 17% |

39,6 до 71,3 | 21,4% |

……. | …. |

Свыше 100 | 31 |

31% - это максимальная ставка по данному налогу.

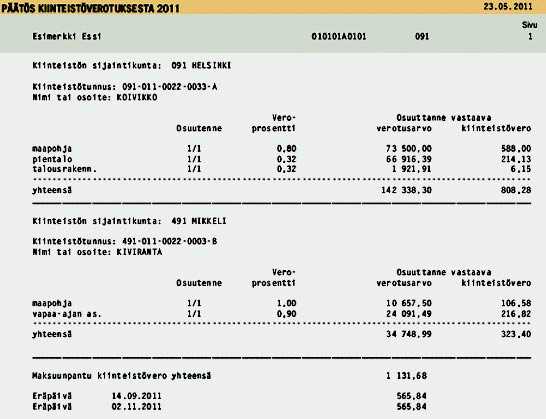

Налог на недвижимость

Особенностью налога на недвижимость в Финляндии является тот факт, что на протяжении 6 месяцев до регистрации сделки, покупатель недвижимости должен заплатить налог в размере 2% при покупке квартиры и 4% при покупке дома. В случае, если по истечении данного срока налог не уплачен покупателем, то размер ставки может вырасти в несколько раз.

Еще одной особенностью является освобождение от уплаты налога в случае, если возраст покупателя составляет от 18 до 40 лет, а также, если это его первая покупка недвижимости.

Далее ежегодно уплачивается налог в размере от 0,5% до 1% от стоимости недвижимости. Стоит отметить, что прибыль от аренды недвижимости облагается в размере 30-32%.

НДС

Данный вид налога должен оплачиваться ежемесячно. Его базовая ставка высокая и составляет 24%.

Возможны три вида ставок:

- 24% - основная ставка;

- 14% - ставка на продовольственные товары и услуги общепита;

- 10% - на транспорт, медикаменты, СМИ и т.п.

Возврат налогов

Рассмотрим, каким образом в осуществляется возврат налогов в Финляндии. Во многих финских магазинах поддерживается система Tax Free, при которой можно вернуть 10% стоимости покупки. Смысл такой системы состоит в том, что в одном месте покупается товар на сумму не меньше 40 евро (причем продукты питания и потребительские товары считаются отдельно). Далее запрещено распаковывать данные товары до момента возврата налога (но не более 90 дней после покупки).

Особую категорию составляют книги и табачные изделия. С них возврат налога не производится.

Транспортный налог

Транспортный налог оплачивается один раз на новые машины, которые были произведены или ввезены в Финляндию, а также на подержанные, которые привезены из-за рубежа.

Оплачивается налог в момент регистрации автомобиля.

Налог на прибыль юридических лиц

Юридические лица обязаны платить налоги с получаемой прибыли компании. Система налогообложения характеризуется «налоговым нейтралитетом», это выражается в том, что налогообложение не зависит от формы собственности.

Индивидуальные предприниматели, получающие доходы, также платят налоги. Из их дохода следует вычесть расходы. С полученной прибыли платится налог, а оставшаяся часть идет как заработок предпринимателя.

Налогообложение коммандитных обществ происходит аналогично. Сначала считается прибыль, затем она делится между собственниками бизнеса, а далее с каждого берется налог, как с единоличного заработка.

Акционерные общества платят налог по ставке 20%. Общество может произвести выплаты дивидендов акционерам, которые далее облагаются налогом.

А что со сроками уплаты?

Налоги в Финляндии необходимо вносить авансом, что означает заранее. Так, необходимо примерно оценить сумму дохода, которую налогоплательщик получит за год, и внести нужную сумму налога до 31 декабря текущего года. При этом планирование суммы дохода происходит самостоятельно плательщиком. В случае переплаты - деньги вернут, а в случае нехватки – надо будет доплатить. Для тех, кто деньги вносит авансом, существуют небольшие послабления.

Неуплата налогов один раз по уважительной причине рассматривается довольно лояльно. Однако в случае многократного предупреждения произойдет повышение ставок и процентов. Размер повышения зависит от суммы и степени серьезности нарушений. При наиболее крупных нарушениях могут посадить в тюрьму от 4 месяцев до 4 лет всех лиц, отвечающих за налогообложение на предприятии. Далее данная организация будет внесена в черный список, что проявится впоследствии тем фактом, что c ytq перестанут работать банки и другие посреднические компании.

Выводы

Налоги в Финляндии в настоящее время остаются достаточно высокими, однако сама система очень хорошо отлажена и работает безотказно в вопросах пополнения казны в стране. О данном факте свидетельствует то обстоятельство, что в списке ООН Финляндия стоит на 5 месте по индексу счастья.

Налоги в Финляндии для физ. и юр. лиц — разбор ндс, подоходный налог, транспортный, недвижимость и другие

Финляндию называют страной тысячи озёр. Впрочем, узнав о том, сколько платят в казну на родине Санта-Клауса, можно предположить, что все они заполнены слезами налогоплательщиков. Особенно хорошо шло наполнение в 1990-1997 годах, когда жители Финляндии платили самые высокие налоги в мире. Однако, если вспомнить о качестве образования, медицины и уровне жизни в целом, становится ясно, что многочисленные озёра Суоми возникли естественным путём. Но давайте же рассмотрим налоговую систему этой скандинавской страны подробнее.

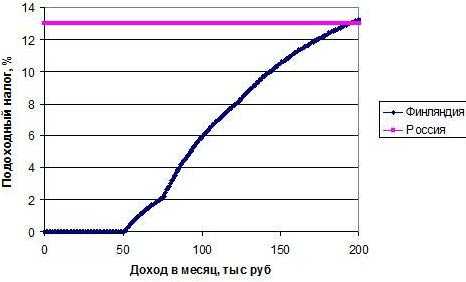

Подоходный налог в Финляндии

Действительно, государственные пошлины здесь не очень радуют глаз ни физических, ни юридических лиц. Так, подоходный сбор в Финляндии в среднем составляет 36%, тогда как в России 13%. На размер окончательной ставки для физических лиц влияет: площадь квартиры или дома, семейное положение, наличие детей. Граждане этой северной страны платят как муниципальные, так и государственные налоговые сборы. Это относится и к доходам, полученным на территории Суоми, и за её пределами. В данный сбор также включены платежи на обязательную медицинскую страховку и церковный налог.

Налоговых льгот в этой стране практически не присутствует, а если и есть — то минимальные. От уплаты в казну государства здесь не освобождён никто, кроме малоимущих, даже местный Санта-Клаус не поможет.

Подоходный налог для иностранцев

Те же аспекты коснутся и жителей других стран, находящихся на территории Финляндии более 6 месяцев. Им придётся обратиться в магистрат по месту временного проживания, получить персональный код и в налоговом бюро оформить карточку налогоплательщика. Ставка налога на прибыль для иностранцев в Финляндии зафиксирована на отметке 35%. Это касается зарплат, пенсий и гонораров.

Что касается нерезидентов — их налоговая обязанность касается только доходов, полученных на территории Финляндии. Так, если вы проживаете в Суоми, но сделали работу для компании, зарегистрированной в России – ваш доход не будет облагаться. Сбор на финские источники доходов для нерезидентов составляет 28%.

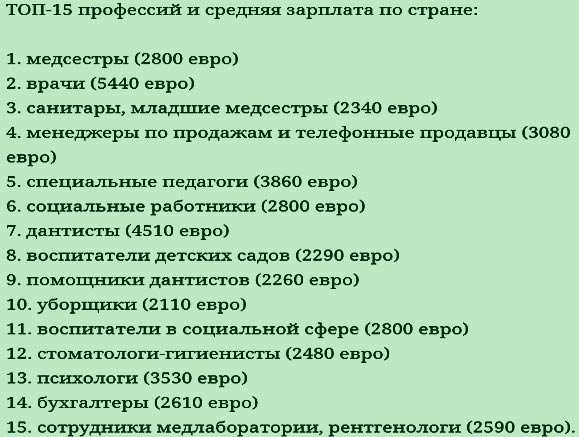

Налог на зарплату

Процент налога на зарплату прямо зависит от её размера. Так, если вы получаете менее 16 тысяч евро в год – вы не платите его. Однако, если ваша заработная плата составляет от 16 до 24 тысяч евро, вы обязаны отчислять в государственную казну 6% от общей суммы. И так по возрастающей: оплата труда от 24 до 39 тысяч 600 евро облагается налогом в размере 17%, от 39 600 до 71 300 21,4% от заработной платы. Человек, получающий 100 тысяч евро в год будет пополнять казну на 31% от своей зарплаты. Это максимальный процент налога на зарплату как для граждан страны, так и для нерезидентов.

Налог на недвижимость

Для россиян станет приятной новостью то, что в Финляндии нет никаких ограничений для покупки недвижимости иностранцами. Такой покупатель в случае приобретения недвижимости как частное лицо, например, для туризма, должен посетить Государственную Административную палату для получения разрешения, за которое он отдаст 20 евро. Этот процесс носит формальный характер и не доставит затруднений.

Леса и фермерские угодья не считаются недвижимостью в финском праве.

На протяжении полугода, до регистрации, покупатель квартиры или дома должен заплатить налог в размере 2 или 4% соответственно. Если в течении данного срока деньги не поступили в казну – он может возрасти в несколько раз.

Существует возможность не платить сбор на недвижимость. Такой чудесный шанс предоставляется покупателям, являющимися жителям Финляндии в возрасте от 18 до 40 лет, и для которых это первая покупка жилья. Россиянам, даже молодым, данная плюшка финского налогообложения не предлагается.

Ежегодно владельцу жилья нужно уплачивать сбор от 0,5% до 1,0% от его стоимости. Прибыль от аренды недвижимости облагается налогом в размере 30-32%.

НДС в Финляндии

Налог на добавочную стоимость в Финляндии оплачивается ежемесячно и его основная базовая ставка довольно высока – 24%. Расчёт НДС ведётся по трём видам ставок:

- 24% – основная;

- 14% – на продовольственные товары и услуги по общественному питанию;

- 10% – на транспорт, медикаменты, средства массовой информации и так далее.

Возврат налогов в Финляндии

Многие российские туристы слышали о возможности возврата НДС с товаров, которые они вывозят с территории Финляндии. В среднем, возможно сэкономить примерно 10% стоимости покупки. Такую манипуляцию можно произвести в финских магазинах, которые поддерживают систему Tax Free, и это почти все магазины Суоми.

Суть в том, что вы покупаете товар в одной торговой точке на сумму не меньше 40 евро, при том, что продукты питания и потребительские товары считаются отдельно. То есть, нужно набрать на 40 евро или финских лакомств или товаров для дома. А вот с книг и табачных изделии возврата налога получить не получится. После того, как вы стали счастливым обладателем финских товаров, не спешите их распаковывать – это одно из условий Tax Free. Лучше сделайте это дома, в течение 90 дней с момента покупки.

Транспортный налог в Финляндии

В Суоми сбор на легковые автомобили оплачивается один раз на новые машины, произведённые или ввезённые в Финляндию или же на подержанные, привезённые в Финляндию из-за рубежа. Оплатить данный акциз необходимо в момент регистрации машины на территории Суоми.

Особенности сроков уплаты: утром деньги, вечером стулья

Налоги в Суоми вносят авансом, то есть, вы приблизительно подсчитываете, сколько дохода сможете получить в следующем году и до 31 декабря вносите определённую сумму. Планировать размер будущего дохода предприниматель должен самостоятельно. В общем, если вы переплатили, можете не беспокоиться — после сдачи декларации в декабре ваши деньги обязательно вернут. Или попросят заплатить недостающее.

Кстати, если вы платите сборы со всех доходов авансом на весь год, то можете рассчитывать на определённые налоговые льготы, а как было сказано выше — послаблений для налогоплательщиков в Финляндии предельно мало.

Неуплата налогов: а что? А вдруг?

Финские финансовые органы довольно лояльно относятся к тем, кто по уважительной причине один раз не уплатил процент в государственную казну. Однако, если после предупреждения вы продолжили делать вид, что не знаете ничего о существовании фискальной системы – вам напомнят. Чаще всего таким напоминанием будет повышение процента налогов. Его размер зависит от суммы неуплаты и от степени серьёзности нарушения. Но если ваша забывчивость приняла крупные масштабы – вас могут отправить закреплять знания в финскую тюрьму сроком от 4 месяцев и до 4 лет, для особо забывчивых. Причём восполнять знания отправятся и собственник фирмы, и исполнительный директор, и сотрудник, отвечавший за налоги.

Вообще, подобные преступления в Финляндии относятся к «тяжким». Помимо тюремного заключения существует также и «моральное» наказание: с фирмой, получившей «чёрную метку» перестают работать банки, невозможно будет открыть новые счета, другие компании не будут оказывать своих услуг. Известен случай, что организации-должнику просто не сдали в аренду ящики для переезда.

Если и после этих мер никаких действий не было предпринято – специальная комиссия объявляет о банкротстве. И если окажется, что банкротство было преднамеренным – будет изъято имущество членов совета директоров, в счёт уплаты налогов. И помимо этого комиссия практически всегда объявляет о вечном запрете на предпринимательскую деятельность для должника.

В заключение

Налоги в Суоми по-прежнему остаются одними из самых высоких в мире. Однако, эта система хорошо отлажена и действует безотказно. Доказательством тому служит 6 место Финляндии в списке ООН по индексу счастья.

data-block2= data-block3= data-block4=>

Налоги в Финляндии

Налоги в Финляндии являются весьма высокими. Финляндия отличается высоким уровнем жизни, приличными зарплатами и достаточно совершенной налоговой системой. Размер налогового взноса напрямую зависит от уровня получаемой заработной платы. В Финляндии платить налоги обязаны все: как граждане этой страны, так и нерезиденты.

Памятник в центральной части Хельсинки

Вернуться к оглавлениюКлассификация

Основную часть казны Финляндии составляют именно налоговые платежи с населения. В этой стране их разделяют на такие категории, как:

Прямые налоги состоят из:

- Корпоративного налога.

- Налога на доход с капитала.

- Подоходного налога.

- На имущество.

График сравнения различных финских налогов с другими странами Европы

Косвенные налоги составляют такие отчисления, как:

- На добавленную стоимость.

- Таможенная пошлина.

- Налоги на социальные нужды.

- Акцизный сбор.

Корпоративный налог

Корпоративные отчисления представляют собой выплаты с прибыли предприятия. Его уплачивают лишь юридические лица, то есть предприниматели, имеющие собственный бизнес.

Но для того чтобы платить корпоративный налог, предприятие должно находиться в статусе акционерного общества, фонда или кооператива. Другими словами, плательщик должен обладать статусом отдельного налогоплательщика. Размер налога равняется 26 процентам с ежегодной прибыли организации.

Вернуться к оглавлениюОтчисления с суммы капитала

Доход с капитала платится частными предпринимателями, обладающими более мелким бизнесом.  Разница корпоративного налога и дохода с капитала состоит в том, что корпоративный платят только компании с определённым статусом, а доход с капитала распространяется на всех остальных предпринимателей. Для таких предприятий существует два обязательных налога:

Разница корпоративного налога и дохода с капитала состоит в том, что корпоративный платят только компании с определённым статусом, а доход с капитала распространяется на всех остальных предпринимателей. Для таких предприятий существует два обязательных налога:

- В размере 18 процентов. Эта сумма рассчитывается исходя из суммарной стоимости активов предприятия. Таким образом, если общая стоимость активов организации равна 1000 евро, то предприниматель обязан заплатить 180 евро в год.

- В размере 28 процентов. Это налог с годового дохода или оборота предприятия.

Подоходный налог

Подоходный налог обязаны платить все, кто получает заработную плату, то есть являются наёмными работниками. Он входит в трудовой доход. Другими словами, подоходный налог является одним их общеобязательных отчислений. В подоходный налог включается церковный налог и платежи на обязательную медицинскую страховку.

Сравнение величины подоходного налога в Финляндии и России

Размер подоходного налога напрямую зависит от уровня зарплаты. Чем выше оплата труда, тем соответственно выше будет налог. Минимальная налоговая ставка подоходного налога составляет 6 процентов, а максимальная равна 31 проценту.

Если годовая оплата труда менее 16 тысяч евро, то гражданин Финляндии не платит налог. Если заработная плата гражданина или нерезидента этого государства составляет более 16 тысяч, но менее 24 тысяч, то налогоплательщик обязан отчислять в государственную казну 6 процентов от своей заработной платы. При оплате труда свыше 24 тысяч, но менее 39 600, человек платит 17 процентов.

Если сумма оплаты труда свыше 39 600, но менее 71 300 евро, налог равняется 21.4 процента от общей суммы зарплаты. При зарплате от 71 300 евро до 100 тысяч, налог равняется 29.7 процента.

Сравнение зарплаты в Финляндии по различным специальностям

Если человек зарабатывает более 100 тысяч, то ему необходимо будет заплатить в казну 31.7 процента.

Вернуться к оглавлениюОтчисления на имущество

Многих иностранцев, желающих приобрести недвижимость на территории Финляндии, интересует, какие налоги при покупке имущества необходимо будет платить. Налог на приобретение имущества существует. При покупке имущества потребуется заплатить налог на недвижимость в Финляндии от 0.30 до 0.75 процента от общей стоимости имущества. Размер налога на имущества напрямую зависит от места расположения приобретаемой недвижимости. Если приобретается земельный участок, то потребуется внести в государственную казну от 0.6 до 1.30 процента от общей стоимости земли.

Вернуться к оглавлениюНа добавленную стоимость

Налог на добавленную стоимость, именуемый НДС, необходимо оплачивать ежемесячно. Основной ставкой является размер налога, составляющий 22 процента. 17 процентов взимается с пользования продовольственными товарами, 8 процентов отходит на развитие транспортной системы, изобретение печатной продукции, медикаментов, на средства массовой информации и т. п. Все отчисления производятся из заработных плат.

Вернуться к оглавлениюОтчисления в социальные фонды

Социальные фонды представлены такими организациями, как:

- Социальное страхование населения. Размер этого налога 2 процента.

- Служба занятости и безработицы. Размер 0.60 процента.

- Медицинское страхование и обслуживание.

- Пенсионное страхование. Его размер равен 5.15 процента.

Сравнение финской пенсии с другими странами

Отчисления в социальные фонды осуществляется только работодателями и предпринимателями.

Вернуться к оглавлениюНалогообложение на сезонных работах

Страна является лидером среди стран по количеству мигрантов, приезжающих работать в Финляндию на сезонных работах. Соответственно, иностранные представители также обязаны платить налоги в государственную казну. Иностранцы, прибывшие работать на сезонные работы, платят налоги по одной из систем. Их всего две:

- Упрощённая.

- Прогрессивная.

Упрощённая система налогообложения в Финляндии характеризуется единой выплатой в размере 35 процентов от заработной платы. Это подоходный налог. По такой системе платят более 85 процентов всех работающих мигрантов. Платить налог в таком размере могут лишь работники, приехавшие по рабочей визе категории С. Для мигрантов, работающих непосредственно на сезонных работах, существует единый налог. Он равен 510 долларам или 17 долларам каждый день.

Если 35 процентов от зарплаты превышает сумму в 510 долларов, то он обязан платить именно высчитываемый процент. Например: если зарплата иностранца равна 1500 евро, то он обязан платить 525 евро в месяц. Но если зарплата 1400, то платить он уже будет не 490 евро, а 510, то есть фиксированную сумму.

Прогрессивная система подходит лишь тем мигрантам, которые работают по длительному контракту, срок которого составляет более шести месяцев. Размер налога зависит от уровня заработной платы. Такие мигранты платят налоги наравне со всеми гражданами Финляндии. Платить обязаны все мигранты, независимо от рода их деятельности. Но если мигранты работают на сезонных работах, то к общему списку, они должны платить ещё налог на сезонную работу. Его размер колеблется от уровня оплаты труда и колеблется от 2 до 10 процентов в год.

Вернуться к оглавлениюНалог на наследство

В Финляндии, как и в другой цивилизованной стране, присутствует налог на дарение. Налог напрямую зависит от степени родства и суммы наследства. Так, ближайшие родственники платят от 7 до 13 процентов. Дальние родственники должны оплачивать от 7 до 30 процентов.

Так, если наследниками являются родители, внуки, дети, муж или жена, то они платят 10 процентов от суммы наследства или дарения. Но это только в том случае, если сумма наследства не превышает 40 тысяч.

Если сумма выше этого показателя, но меньше 60 тысяч, то наследники обязаны заплатить 13 процентов. При наследстве более 60 тысяч, налог составляет 16 процентов. Для родственников второй очереди все налоговые ставки автоматически удваиваются при превышении суммы в 60 тысяч евро.

Квитанция оплаты коммунальных платежей

Налоговая система Финляндии является безупречной. Многие согласятся, что именно в этой стране, самые высокие налоги. В среднем гражданин Финляндии каждый месяц отчисляет из своей заработной платы около 36 процентов. Для иностранных граждан сумма налоговых платежей равняется 35 — 40 процентов. Все граждане Финляндии получают заработную плату уже с вычетом налогов. Работодатель обязан самостоятельно внести за своего наёмного работника все платежи в бюджет.

Налоги в Финляндии для физических и юридических лиц в 2019 году

Система налогообложения в Финляндии распространяется на всех, кто проживает на ее территории. При этом не имеет значения, граждане они этой страны или нерезиденты. Налоги в Финляндии столь же высоки, сколь и уровень жизни населения. Налоговая политика страны намного отличается от аналогичной сферы деятельности других государств.

Налоговая политика Финляндии

Налогообложение в Финляндии характеризуется высоким уровнем процентных ставок. Система льгот здесь практически не применяется. Большая часть бюджета формируется за счет налогов, взимаемых с граждан. За ними организован жесткий контроль. Неуплата налогов наказывается материально и уголовно. Кроме того, налоговая система в Финляндии имеет такие особенности:

- иностранец платит налоги, если он приехал работать в Финляндию и устроился в ее компанию;

- иностранец не платит налоги, если предприятие финского работодателя находится за пределами страны;

- компания не облагается налогом за перевод прибыли из филиала в Финляндии в главный зарубежный офис;

- акцизный сбор организуется с широкого товарного ассортимента (спиртные напитки, нектары и другое);

- организуется ряд специальных сборов (сбор на спасение моряков, налог на собак, на почетный титул);

- хозяйские угодья и леса не облагаются налогом, так как они не относятся к категории недвижимого имущества;

- если все налоги уплачены авансом, налогоплательщик может получить льготы;

- переплаченные суммы возвращают в конце текущего года.

В Финляндии нет понятий «минимальный налог» или «налог на сверхприбыль». Существуют как прямые, так и косвенные сборы.

Косвенные

К косвенным налогам относятся:

- акцизные сборы;

- отчисления из фонда заработной платы;

- импортные таможенные пошлины;

- проценты с добавленной стоимости.

Это не весь список косвенных налогов. В Финляндии их насчитывается порядка 16.

Прямые

Корпоративный, подоходный, церковный налоги относятся к прямым пополнениям государственной казны. В эту статью бюджета страны также входят проценты из стоимости имущества и дохода с капитала. Всего насчитывается 25 прямых налогов. Каждая статья налогообложений имеет свои особенности и процентные ставки.

Читаем также: Работа в Финляндии Эмиграция из России в Финляндию

Корпоративный налог

Корпоративный налог в государственную казну поступает с прибыли предприятий. То есть эта статья расходов всецело относиться к юридическим лицам (предпринимателям-бизнесменам). Зарегистрировав свою организацию как акционерное общество, фонд или кооператив, они получают статус отдельного налогоплательщика. Поэтому к ним и применяется индивидуальная статья налогообложения. Ее размер составляет 26% от ежегодной прибыли предприятия.

От суммы капитала

Если предприниматель находится в статусе владельца мелкого бизнеса, налог высчитывается из дохода с капитала. Иными словами, если компания не зарегистрирована как отдельный налогоплательщик, с нее взимается не корпоративная плата, а два других обязательных платежа. Первый – 18% из общей стоимости активов предприятия. Второй – 28%, выплачиваемые ежегодно от дохода или оборота предприятия за период налогообложения.

Подоходный налог

Подоходные налоги в Финляндии для физических лиц обязательны к уплате для всех, кто проживает на ее территории и является наемным работником. Это касается граждан страны и нерезидентов. Структура подоходного налога включает в себя отчисления в пользу церкви и сумму, приходящуюся на обязательную медицинскую страховку.

При начислении налоговые органы смотрят на зарплату налогоплательщика. Процентная ставка при этом соответствует такому прейскуранту:

| Годовая зарплата, € | Налог, % |

| 16000-24000 | 6 |

| 24000-39600 | 17 |

| 39600-71300 | 21,4 |

| 71300-100000 | 29,7 |

| Более 100 000 | 31,7 |

При доходе менее 16000€ человека освобождают от уплаты подоходного налога, так как его признают малоимущим. Иные льготы не предусмотрены. Сколько процентов от заработной платы переводят в государственную казну, зависит также от размера жилой площади, семейного положения и наличия детей. Если гражданин Финляндии имеет иной доход, то с него удерживают в пользу государства 36%.

Для иностранцев

Иностранец, проживающий в Финляндии более 6 месяцев, производит выплаты в бюджет государства по тому же принципу, что и его граждане. Прежде всего, ему необходимо получить карту налогоплательщика. Для этого нужно посетить магистрат по месту временного жительства и стать обладателем персонального кода. Завершив процедуру регистрации, он должен начать уплачивать налог, размер которого зафиксирован – 35% от дохода. Это может быть пенсия, гонорар и другие поступления от работодателя. Зарплата в Финляндии для русских и граждан других стран облагается налогом в соответствии с таблицей, представленной выше.

На недвижимость

Покупая недвижимость в Финляндии, можно сэкономить на налоге, если уплатить его в течение 6 месяцев до того, как зарегистрировать сделку. В данной ситуации его размер составит от 2 до 4% от стоимости приобретения. Иначе ставка по процентам увеличивается в несколько раз. Такая схема налогообложения недвижимости касается и граждан Финляндии, и иностранцев.

У тех, кто проживает в Финляндии, есть возможность уйти от уплаты налога на недвижимость. Привилегия предоставляется лицам от 18 до 40 лет, впервые покупающим недвижимость.

Ежегодный налог на недвижимость составляет 0,5-1% от его цены. Если она сдается в аренду, то эти цифры возрастают до 32%. Процентная ставка исчисляется в зависимости от того, где расположено недвижимое имущество.

На наследство

Налог на наследство подразумевает отдельную политику цен для дальних и близких родственников. Наследуя имущество, стоимость которого не превышает 40000€, родители, дети, внуки или супруги его бывшего владельца оплачивают 10% от этой суммы. Если в договоре наследования фигурирует сумма от 40000 до 60000€, в казну государства уходят 13%. Наследство ценностью более 60000€ облагается налогом в размере 16%. В этом случае родственники второго порядка платят в 2 раза больше.

НДС в Финляндии

НДС оплачивается каждый месяц. При его начислении используется 3 вида ставок. Самая высокая – основная – составляет 24%. За пользование товарами продовольственного назначения и услугами в сфере общественного питания взимается 14%. В транспортную, медицинскую, информационную сферу жизни вкладывается 10%.

Возможен ли возврат

Налог в Финляндии возвращается с произведенных покупок. Чтобы воспользоваться системой Tax free, которая практикуется практически во всех финских магазинах, нужно отовариваться на сумму не менее чем 40€.При этом в общую стоимость покупки входит все, кроме товаров пищевой и потребительской группы. Они считаются отдельно. Продукцию нельзя распаковывать до тех пор, пока 10% от ее стоимости не возвратятся на счет покупателя. Возврат происходит не позднее чем через 3 месяца с момента совершения покупки. Проценты с суммы, затраченной на приобретение книг и табачной продукции, не возвращаются.

Отчисления в социальные фонды страны

Отчисление в социальные фонды производятся работодателями и предпринимателями. Размер отчислений в казну государства, идущих на счет соцстрахования населения, составляет 2%. На службу занятости населения – 0,6%. Пенсия в Финляндии подразумевает наличие пенсионного страхования, за что начисляется налог в размере 5,15%.

Транспортный налог

Транспортный налог в Финляндии – это единоразовая выплата. Она взимается с новых автомобилей, собранных на финской территории, или с поддержанных машин, привезенных из-за рубежа. Налог на авто оплачивается в процессе регистрации.

Установленные сроки для уплаты

Уплата налогов в Финляндии происходит по авансовой системе. Налогоплательщик должен самостоятельно рассчитать приблизительную сумму всех налоговых отчислений и оплатить ее не позднее даты завершения платежного периода, т.е. до окончания года (31 декабря). Если была произведена переплата, из выплаченной суммы высчитают реальный налог и вернут остаток. При недоплате придет соответствующее оповещение. После чего следует оплатить недостающую сумму. Налогоплательщик, внесший платеж авансом, вправе ожидать предоставления некоторых льгот.

Последствия неуплаты

Налоговые органы, представляющие Финляндию, идут на уступки тем, кто по уважительным причинам не уложился по платежам в положенные сроки. На первый раз они делают предупреждение. К налогоплательщикам, проигнорировавшим его, применяются более строгие санкции. Для начала повышается процентная ставка соразмерно сумме долга и степени серьезности нарушения. Следующий этап по истребованию с должника причитающихся сумм – лишение свободы на период от 4 месяцев до 4 лет. Если налог не выплачен предприятием, ответственность за это несут его собственник, управляющий директор и персонал, отвечающий за исполнение финансовых обязательств.

Читаем также: Рабочая виза в Финляндию

Неуплата налогов по финским законам – тяжкое преступление. Оно наказывается материально, уголовно и морально. Предприятия, числящиеся в должниках, попадают в «черный список» банков и других компаний. С ними отказываются работать. Дальнейшая неуплата долгов ведет к признанию организации банкротом через специальную комиссию. Если она выявляет, что такая ситуация была создана преднамеренно, члены совета директоров лишаются имущества. Оно реализуется для погашения задолженности. Комиссия решает вопрос о том, чтобы навсегда лишить юридическое лицо права на предпринимательскую деятельность.