Контролируемая иностранная компания это

Что такое контролируемые иностранные компании?

Контролируемые иностранные компании (далее — «иностранцы») — применяемый для налоговых целей особый термин. Каким документом регламентирован порядок действий контролируемых «иностранцев» и кто к ним относится — узнайте из нашего материала.

Закон о контролируемых иностранных компаниях № 376-ФЗ (отличительные признаки, официальный сайт опубликования текста)

Контролируемые иностранные компании и контролирующие лица (список 2016-2017 годов)

Уведомление о контролируемых иностранных компаниях и иные «информационные» обязанности по ст. 25.14 НК РФ

Налогообложение прибыли контролируемой иностранной компании

Итоги

Закон о контролируемых иностранных компаниях № 376-ФЗ (отличительные признаки, официальный сайт опубликования текста)

Законом о контролируемых иностранных компаниях называют закон от 24.11.2014 № 376-ФЗ, который:

- внес многочисленные корректировки в НК РФ (включая новые, ранее не применявшиеся понятия и нормы) относительно налогообложения прибыли и доходов контролируемых иностранных компаний;

- направлен на обеспечение контролируемыми российскими резидентами уплаты «прибыльных» налогов «иностранцами»:

- по нормам российского законодательства;

- в бюджет РФ;

- действует с января 2015 года.

Из законодательных корректировок следует, что россияне (юрлица и физлица):

- могут учреждать иностранные фирмы;

- владеть ими;

- контролировать их;

- получать от них прибыль.

Одновременно предоставленные права требуют от налогоплательщиков — резидентов РФ выполнения конкретного перечня обязанностей, неисполнение которых подконтрольно налоговикам и наказуемо в силу требований НК РФ.

Закон о контролируемых иностранных компаниях изначально был размещен на официальном интернет-портале правовой информации (www.pravo.gov.ru), что считается его официальным опубликованием. В дальнейшем текст закона о контролируемых иностранных компаниях (закона о КИК) был размещен в информационно-справочных системах и на различных сайтах в интернете.

Закон о КИК в 2016 году был откорректирован и дополнен — внесенные ранее в НК РФ положения уточнены в части налогообложения контролируемых зарубежных фирм и доходов иностранных организаций (закон от 15.02.2016 № 32-ФЗ о внесении изменений в НК РФ).

Тексты отдельных законов и статей НК РФ с комментариями, помогающими разобраться в тонкостях бухгалтерского и налогового законодательства, вы можете найти на нашем сайте:

Контролируемые иностранные компании и контролирующие лица (список 2016-2017 годов)

Список контролируемых иностранных компаний и контролирующих лиц (КЛ) приведен в ст. 25.13 НК РФ. В частности, ею определены признаки иностранной компании, при одновременном наличии которых она признается контролируемой:

- «иностранцы» (в том числе иностранные структуры без образования юрлица) не являются налоговыми резидентами РФ;

- контролирующими «иностранцев» лицами являются налоговые резиденты РФ.

Расшифровка термина «контролирующее лицо» приведена на схеме ниже:

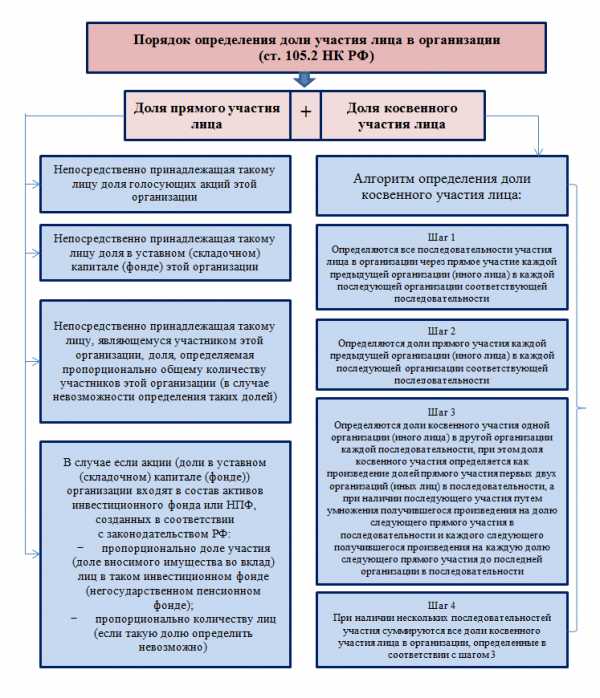

Ключевым понятием для классификации лица в качестве КЛ является термин «доля участия». Расшифровка алгоритма исчисления указанного показателя представлена на схеме ниже:

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписаться

Уведомление о контролируемых иностранных компаниях и иные «информационные» обязанности по ст. 25.14 НК РФ

По ст. 25.14 НК РФ у КЛ появляется «информационная» обязанность, заключающаяся в подаче сведений налоговикам по месту своего нахождения/месту жительства (см. таблицу ниже):

| Уведомление | Срок представления |

| Об участии в иностранных организациях (об учреждении иностранных структур без образования юридического лица) | Не позднее 1 месяца с даты возникновения (изменения доли) участия в иностранной фирме |

| О контролируемых иностранных компаниях, контролирующими лицами которых они являются | Не позднее 20 марта года, следующего за налоговым периодом, в котором доля прибыли контролируемой иностранной компании подлежит учету у КЛ |

| О прекращении участия в иностранных организациях | Не позднее 1 месяца с даты прекращения участия |

Допустимые НК РФ условия оформления, представления и корректировки уведомлений:

- представление уведомлений производится в электронной форме (физлица вправе подать сведения на бумаге);

- каждое уведомление имеет свои форматы и формы (например, форма уведомления о контролируемых иностранных компаниях утверждена приказом ФНС России от 13.12.2016 № ММВ-7-13/679@);

- у КЛ есть возможность уточнить ранее поданные сведения, если в первичном сообщении обнаружены неточности, ошибки или неполные сведения;

- уточнение поданных ошибочных сведений ранее момента обнаружения неточностей налоговиками избавляет КЛ от ответственности по ст. 129.6 НК РФ;

- если уведомление не подано, а налоговики располагают информацией о том, что налогоплательщик является КЛ, в его адрес направляется требование о необходимости представления пояснений или подачи уведомления;

- если налогоплательщик не считает себя КЛ, при получении от налоговиков вышеуказанного требования он вправе документально подтвердить свою позицию (дополнительно представить налоговикам подтверждающие данные);

- если представленные доказательства (после исследования их налоговиками) подтвердят обоснованность признания налогоплательщика КЛ, в его адрес направляется уведомление о контролируемых им иностранных фирмах для признания его КЛ;

- существует возможность оспорить в суде указанное в предыдущем пункте уведомление — о факте оспаривания налогоплательщик должен сообщить налоговикам;

- если уведомление не оспаривалось, через 3 месяца с момента его получения налогоплательщик считается признавшим себя КЛ.

Об иных «информационных» обязанностях хозяйствующего субъекта узнайте из размещенных на нашем портале статей:

Налогообложение прибыли контролируемой иностранной компании

Законом № 376-ФЗ уточнен алгоритм расчета прибыли (убытка) контролируемой иностранной компании. Для ее расчета применяется один из нижеуказанных способов:

- прибылью контролируемой иностранной компании признается прибыль до налогообложения по данным финотчетности за финансовый год, составленной по национальным стандартам «иностранца»;

- прибыль определяется по российским правилам (если такой способ расчета будет выбран, его требуется применять не менее 5 налоговых периодов с даты первого применения).

Применение первого из указанных способов возможно только при соблюдении условий, классифицируемых как:

- географические — постоянным местонахождением контролируемой иностранной компании должно являться иностранное государство, с которым у РФ имеется международный договор по вопросам налогообложения (исключая страны, не обеспечивающие обмен информацией с РФ для целей налогообложения);

- подтверждающие достоверность — по финотчетности, на основании которой определяется подлежащая налогообложению прибыль, представлено аудиторское заключение, не содержащее отрицательного мнения относительно ее достоверности или отказа в выражении мнения.

Подробнее об особенностях налогообложения «иностранцев» — в материале «Нюансы исчисления налога на прибыль иностранными организациями».

Итоги

Контролируемыми иностранными компаниями признаются не являющиеся резидентами РФ зарубежные фирмы или иностранные структуры без образования юрлица, которые контролируются фирмами или физлицами, признаваемыми налоговыми резидентами РФ.

Контролируемые иностранные компании

Если вы владеете бизнесом за рубежом, необходимо выполнять правила учета его деятельности. Как отчитываться по контролируемой иностранной компании, какова ответственность, в чем состоят основные возможные претензии со стороны государства.

Контролируемые иностранные компании: общие положения по законодательству РФ

Контролируемая иностранная компания (КИК) – это структура, которой полностью или частично владеет физическое или юридическое лицо. Данное лицо является налоговым резидентом РФ, но сама КИК не имеет такого статуса (ст. 25.13 НК РФ).

На практике это означает, что когда коллективное образование, созданное для получения прибыли, выглядит зарегистрированным за рубежом и/или ведет там деятельность, на самом деле им владеет россиянин или российское юридическое лицо. В связи с этим в отношении организации и ее владельцев государство вводит ограничения и отдельные правила регулирования их взаимодействия.

В 2018 году существует несколько критериев, на основании которых компанию относят к иностранным контролируемым:

- ее фактический владелец является резидентом России и подчиняется НК РФ, а также присутствуют признаки, установленные статьей 25.13 НК РФ;

- компанию зарегистрировали за рубежом;

- у нее нет статуса налогового резидента РФ;

- есть статус ИЮЛ или ИСБОЮЛ.

ИСБОЮЛ (или иностранная структура без образования юридического лица) – это такая организационно-правовая форма деятельности, которая:

- прописана в законодательстве зарубежного государства;

- не требует статуса юрлица при функционировании и ведении деятельности для получения дохода (ст. 11 НК РФ).

Положение КИК в РФ регулируется на федеральном уровне и определяется:

- НК РФ (части первая и вторая);

- рядом федеральных законов (от 24.11.2014 №376-ФЗ, от 06.04.2015 № 85-ФЗ, от 08.06.2015 № 150-ФЗ и др., которые вносят изменения в НК РФ).

Эти документы раскрывают:

- Основные определения понятий, применимых к деятельности иностранных компаний, которые признают контролируемыми (что такое КИК и контролирующие лица, ИСБОЮЛ и т. д.).

- Получение статуса КИК или контролирующего лица.

- Порядок налогообложения контролируемых иностранных компаний: учета, расчета и освобождения от налогов их прибыли.

- Порядок уведомления ФНС о деятельности КИК. Почему о наличии контролируемых иностранных компаний необходимо сообщать.

- Меры ответственности, которые применяют к владельцам за невыполнение требований налогового законодательства.

В последние годы взят курс на деофшоризацию зарубежных активов. В связи с этим в законодательство РФ внесли ряд дополнений по поводу привлечения владельцев КИК к ответственности. Непредоставление информации и документов по таким компаниям может привести к штрафам:

- за несообщение о наличия КИК (п. 2.1 ст. 129.1 НК РФ);

- за отказ или уклонение от предоставления документов по компании (п. 1.1 ст. 126 НК РФ);

- за неуплату налога с прибыли КИК (штраф составит 20%, ст. 129.5 НК РФ);

- за неподачу уведомления или за предоставление сведений, которые содержат ложную информацию о контролируемых иностранных компаниях (ст. 129.6 НК РФ).

Контролирующее лицо (физическое или юридическое) обязано выполнять требования НК РФ. В противном случае его привлекут к налоговой ответственности. Последствия для контролирующих лиц могут быть значительной, так как ФНС РФ вправе:

- взыскать штрафы;

- взыскать суммы неуплаченных налогов и пени;

- привлечь должностных лиц провинившихся организаций к административной ответственности вплоть до дисквалификации;

- инициировать уголовное преследование при неуплате налога в крупном и особо крупном размере.

Уведомление о контролируемых иностранных компаниях: заполнение и подача

Собственники компаний за рубежом обязаны уведомить о своем бизнесе (подп. 3 п. 3 ст. 23, подп. 2 п. 1 ст. 25.14 НК РФ). Налоговые органы используют уведомление с целью получения информации для своих проверок.

Уведомление о КИК содержит информацию:

- кто владеет организацией,

- сколько составляет доля/акции данного владельца,

- владеет ли он компанией напрямую;

- почему данное контролирующее лицо признано таковым (ст. 25.14 НК РФ).

Также в документе должны быть реквизиты компании:

- наименование;

- организационно-правовая форма;

- регистрационные номера и прочие обязательные реквизиты по законодательству государства, в котором она создана;

- период уведомления;

- даты и года последней финансовой отчетности и аудиторского заключения и др.

Форму уведомления и правила заполнения ФНС утвердила в приказе от 13.12.2016 № ММВ-7-13/679@. В нем подробно расписано, какие обязательные реквизиты содержит уведомление, что в них следует отразить. Рекомендации приведены для заполнения как физическим лицом, так и организацией. В зависимости от этого меняются необходимые реквизиты.

Сроки подачи уведомления закреплены НК РФ (п. 2 ст. 25.14). Оно подается не позднее 20 марта года после налогового периода, в котором доход в виде прибыли компании будет признаваться ее контролирующим лицом. В 2018 году уведомление подают за 2016 год, так как прибыль по итогам этого года признана доходом в 2017 году.

За неподачу или несвоевременную подачу уведомления о контролируемых иностранных компаниях либо предоставление ложных сведений законодатель установил ответственность (ст. 129.6 НК РФ).

Претензии налоговых органов по вопросам, связанным с КИК

Деофшоризация – это одно из наиболее приоритетных направлений, в рамках которого работают налоговые органы. В связи с этим они проявляют повышенное внимание к вопросам, связанным с реальными или возможными активами своих резидентов за рубежом.

Налоговые органы осуществляли ранее и продолжают производить сейчас проверки, чтобы выявить полную цепочку компаний, которые влияют на конкретную зарубежную структуру. Данные проверки осуществляются, когда есть основания, чтобы подозревать конечным российского владельца. Если собственник находится в России, иногда это означает совершенно другие подходы к налогообложению доходов такой зарубежной структуры.

Так, если компания является резидентом другого государства, практически всегда ее доход выведен из-под налогообложения в РФ. Но если налоговые органы докажут, что контролирующее лицо иностранной компании является резидентом России, к нему могут быть применены санкции в виде штрафов и пени и взысканы налоги с прибыли контролируемой организации.

Налоговые органы широко используют понятия «необоснованная налоговая выгода» и «конечный получатель дохода». Применительно к КИК это означает претензии в случае применения пониженных ставок при выплате, например, дивидендов иностранной компании. При таких выплатах применяют двустороннее соглашение об избежании двойного налогообложения. Но если конечным получателем дохода является российское лицо, основания для льготных ставок отсутствуют. В такой ситуации претензия может быть как к тому, кто выплачивает дивиденды, так и к их конечному получателю.

Налоговые органы тщательно исследуют состав доходов, которые включаются в состав прибыли КИК. Если собственник не включит какую-либо статью доходов в налогооблагаемую прибыль, ФНС предъявит претензии. Информацию налоговые органы получают путем обмена с коллегами из других государств.

Всё, что вы хотели знать о контролируемых иностранных компаниях, но боялись спросить

Нашумевший «закон о деофшоризации» (Федеральный закон от 24.11.2014 N 376-ФЗ), который ввёл понятие контролируемых иностранных компаний, начал действовать с 1 января 2015 года. Однако только с 1 января 2018 года закон заработает в полную силу, в том числе и с точки зрения штрафов и даже уголовной ответственности за его невыполнение.

Несмотря на то, что закону о контролируемых иностранных компаниях скоро будет 3 года, у многих всё ещё остаётся вопрос «Что такое контролируемая иностранная компания».

В течение последних лет я консультировал своих клиентов по теме «деофшоризации» и контролируемых иностранных компаний. Эта статья написана в форме интервью, в котором я отвечаю на самые часто-задаваемые вопросы, моих клиентов.

Что такое Контролируемая Иностранная Компания (КИК)?

Во-первых, это иностранная компания. В данном случае, это компания, которая не является налоговым резидентом Российской Федерации. То есть определение строится от противного: если компания не налоговый резидент РФ, то такая компания считается иностранной для целей Закона о контролируемых иностранных компаний.

Какие компании считаются налоговыми резидентами Российской Федерации?

Налоговыми резидентами РФ признаются (п.1 ст.246.2 НК РФ):

- Российские организации;

- Иностранные организации, которые признаются налоговыми резидентами РФ по международным договорам об избежании двойного налогообложения;

- Иностранные организации, местом управления которых является Россия.

То есть, если ваша компания ни в одной из трех вышеперечисленных категорий, она и будет иностранной компанией для целей Закона о «деофшоризации».

Какая компания считается контролируемой?

Компания будет считаться контролируемой, если справедливо хотя бы одно из трех:

- Ваша доля участия в компании более 25% (пп.1 п.3 ст.25.13 НК РФ);

- Ваша доля участия в компании более 10%, и общая доля всех российских налоговых резидентов более 50% (пп.2 п.3 ст.25.13 НК РФ);

- Вы осуществляете контроль над компанией (в том числе в интересах своего супруга или несовершеннолетних детей) (п.6 ст. 25.13 НК РФ).

Что значит «осуществляете контроль»?

Прежде всего речь идет о возможности решать, как распределяется прибыль компании. То есть даже если вы не является официальным акционером или участником иностранной компании, но по факту управляете такой компанией, такая компания будет вашей контролируемой иностранной компанией.

Признаками того, что вы контролируете компанию могут быть:

- Генеральная доверенность, выданная на ваше имя;

- Ваше имя на договоре с номинальным директором;

- Банковский счет иностранной компании, к которому вы имеете доступ;

- И другие признаки того, что вы можете участвовать в прибыли компании.

Таким образом, вы можете быть признаны контролирующим лицом (со всеми вытекающими последствиями, о которых ниже), даже если вы не являетесь акционером/участником этой компании. Судебной практики по этому вопросу пока не сформировалось.

Все более-менее понятно с «контролируемой» и «иностранной», осталась «компания». То есть если у меня иностранный траст, то я не попадаю под Закон о контролируемых иностранных компаниях?

К сожалению, это не так. Контролируемой иностранной компанией также признаются иностранные структуры без образования юридического лица, контролируемые российскими налоговыми резидентами (п.2 ст.25.13 НК РФ). То есть помимо компаний сюда попадают партнерства, товарищества, трасты, фонды и прочее.

Таким образом, контролируемая иностранная компания – это иностранная компания, или структура без образования юридического лица, которая сама не является российским налоговым резидентом, но которая при этом контролируется российским налоговым резидентом в интересах себя, и/или своего супруга, и/или своих несовершеннолетних детей.

Вы сказали «контролируется российским налоговым резидентом». То есть если я не налоговый резидент, то Закон о контролируемых иностранных компаниях не про меня?

Совершенно верно. Если вы не являетесь налоговым резидентом Российской Федерации (то есть провели на территории РФ менее 183 календарных дней в течение 12 месяцев), то вам не нужно подавать уведомление о контролируемых иностранных компаниях и платить налог на доходы.

Я уже писал о том, что многие российские олигархи предпочли стать налоговыми нерезидентами, чтобы не рассказывать о своих иностранных компаниях. Подробнее читайте в заметке «Российские олигархи голосуют ногами».

Я российский налоговый резидент, и у меня есть контролируемая иностранная компания. Что мне нужно делать?

Во-первых, если ваша доля в иностранной компании превышает 10%, вам нужно подавать уведомление о своем участии в иностранной организации (пп.1 п.3.1 ст.23 НК РФ), а также об любом изменении вашей доли.

Во-вторых, если речь идет о трасте, партнерстве и других иностранных структурах без образования юридического лица, вам нужно подавать уведомление об учреждении такой структуры (пп.2 п.3.1 ст.23 НК РФ).

В-третьих, вам нужно уведомить Федеральную налоговую службу о контролируемых иностранных компаниях (пп.3 п.3.1 ст.23 НК РФ).

В-четвертых, вам, возможно, нужно будет уплатить налоги с нераспределенной прибыли вашей контролируемой иностранной компании.

Можно ли об этих четырех пунктах поподробнее? Что такое уведомление об участии в иностранных организациях?

Если ваша доля в иностранной компании составляет более 10%, то в течение 3 месяцев с возникновения или изменения этой доли, вы должны уведомить налоговую службу об этом.

Важно понимать, что это уведомление подается даже если иностранная компания не является контролируемой. Достаточно, чтобы ваша доля в ней превышала десять процентов.

Где взять форму уведомления об участии в иностранных организациях?

Форма уведомления об участии в иностранных организациях утверждена приказом ФНС России от 24.04.2015 N ММВ-7-14/[email protected] Саму форму можно скачать здесь.

Что такое уведомление об учреждении иностранных структур без образования юридического лица?

Если вы учредили такую структуру, например, траст или партнерство, вы должны уведомить налоговую службу об этом в течение 3 месяцев с момента учреждения иностранной структуры без образования юридического лица.

Форма уведомления об учреждении иностранных структур без образования юридического лица утверждена все тем же приказом ФНС России от 24.04.2015 N ММВ-7-14/[email protected] Саму форму можно скачать здесь.

Обращаю ваше внимание, что возможна ситуация, когда вы стали налоговым резидентом Российской Федерации в течение года. Например, несколько лет проживали за рубежом, а затем приехали в Россию. В этому случае, вам нужно будет подать уведомление не позднее 1 марта следующего года.

Пример

Гражданин России последние 10 лет проживал и работал программистом в США. За эти годы он получил акции нескольких старт-апов, а также основал траст для своих детей. Все это время он не был налоговым резидентом России, и не должен был уведомлять о своем участии в иностранных организациях.

1 мая 2017 года он переехал в Россию. Через 6 месяцев он стал налоговым резидентом Российской Федерации. Не позднее 1 марта 2018 года он должен уведомить ФНС России:

- об участии во всех иностранных организациях, в которых его доля составляла более 10% по состоянию на 31 декабря 2017 года;

- обо всех существующих структурах без образования юридического лица (в данном примере это траст), учрежденных им за все время, пока он был нерезидентом.

О том, как и когда нужно отчитываться о контролируемых иностранных компаниях, когда надо и не надо платить налоги с прибыли контролируемых иностранных компаний, и что грозит в случае несоблюдения закона о контролируемых иностранных компаниях, читайте в продолжении этой статьи через неделю.

Читайте также

- Российские олигархи голосуют ногами

Контролируемые иностранные компании и контролирующие лица

Энциклопедия МИП » Налоговое право » Налогоплательщики » Контролируемые иностранные компании и контролирующие лицаК контролируемым иностранным компаниям относятся также иностранные структуры без образования юридического лица.

Содержание

Налоговый кодекс РФ, а также иные федеральные законы дают четкое определение контролируемым иностранным компаниям. Данной компанией признается любая иностранная организация, которая может удовлетворить сразу несколько условий, поставленных действующими федеральными законами и налоговым законодательством России. Установленные условия заключаются в следующем:

- предприятие, либо иной орган, не был признан налоговым резидентом России;

- резидентом России является контролирующее лицо данной организации, либо контроль осуществляется физическими лицами, также являющимися резидентами России.

Для того чтобы контролируемые иностранные компании – КИК, были признаны таковыми, должны быть соблюдены оба данных условия, в обязательном порядке.

Контролирующее лицо может являться:

- физическим, либо юридическим лицом, доля участия которого в субсидиарной прибыли иностранной организации составляет не менее 25%, установленных нормами налогового права и соответствующими федеральными законами;

- физическими, либо юридическими лицами, в тех случаях, если доля одного лица составляет более 10%, а общая доля участия всех налоговых резидентов России в данной организации составляет более 50%.

Иностранные организации, которые не отвечали одному, либо нескольким условиям и, следовательно, не были признаны резидентами России, могут быть признаны КИК несмотря на то, что конечными контролирующими лицами являются лица, не признанные резидентами России.

Лица, признающиеся контролируемыми и контролирующими иностранными компаниями

Согласно правилам законодательства России и налогового права, контролирующими лицами той или иной организации, в отдельных случаях, могут быть признаны лица, не отвечающие одному, либо нескольким установленным условиям. Это допустимо тогда, когда лицо осуществляет контроль в своих собственных интересах, либо соблюдая интересы своего законного супруга, а также несовершеннолетних детей.

Следовательно, действующий закон о контролируемых иностранных компаниях и Налоговый кодекс России не ограничивают само понятие контроля лишь четким размером доли от прибыли.

Определение контролирующих лиц дано в налоговом законодательстве России и соответствующих федеральных законов. Согласно нормам права, такими лицами могут быть признаны лица, которые напрямую, либо косвенно участвуют в иностранной организации. Данное участие может быть как самостоятельным, так и вместе с взаимозависимыми лицами.

Последний вариант предполагает наличие субсидиарной ответственности. Ответственность контролирующих лиц основывается на доли участия в иностранной организации каждого лица, так как данные доли будут являться взаимозависимыми.

Факт создания и существования иностранных контролируемых компаний, как любая сделка между юридическими или физическими лицами, должен быть известен налоговому органу. Для этого необходимо составить уведомление о контролируемых иностранных компаниях и направить его в соответствующий отдел налогового учреждения.

Осуществление контроля над организацией и контроль без образования юридического лица

Налоговый кодекс России дает определение процедуре осуществления контроля в отношении иностранной организации. Согласно нормам права, такой процедурой признается форма прямого, либо косвенного юридического участия в КИК, а также участие в соглашении, или договоре по управлению данной организацией.

Налоговый кодекс России также дает определение и такому понятию как осуществление контроля без образования юридического лица. Согласно нормам налогового права, такой контроль представляет собой процедуру оказания решающего влияния на определенные действия и решения, входящие в обязанности лица, имеющего соответствующие полномочия и регулярно осуществляющего необходимые управленческие функции.

Налоговый контроль без образования юридического лица направлен, прежде всего, на имеющиеся активы той или иной организации, а также на эффективное распределение полученной субсидиарной прибыли с учетом уплаты всех установленных налогов.

Налоговый кодекс определяет, что форма осуществления контроля над КИК имеет место не только при прямом, либо косвенном участии юридического, или физического лица, но и в иных предусмотренных вариантах, представляющих собой различные формы влияния на конкретные решения и определенные действия той или иной организации.

Например, форма участия в управлении данной компании предполагает принятие решения по заключению договора на проведение каких-либо работ, оказание определенных услуг и т.д.

Контролирующее лицо иностранной структуры без образования юридического лица, а также основания для признания данного лица контролирующим

В случае регистрации иностранной структуры без образования юридического лица, главным управляющим становится учредитель. С момента начала деятельности, он получает право на извлечение прибыли, форма которой не запрещена законами о налогообложении.

Сюда также относится и любая правовая сделка между взаимозависимыми юридическими лицами. Данная сделка между контрагентами направлена, прежде всего, на извлечение дохода.

КИК может быть признана любая иностранная структура без образования юридического лица, в том случае, если контроль над ней осуществляет лицо, являющееся официальным резидентом РФ.

Налоговый кодекс РФ создает ряд условий, при которых гражданин может быть признан контролирующим лицом иностранной структуры, форма которой не предусматривает образования юридического лица:

- данное лицо должно иметь официальное право на получение дохода, то есть полной, либо субсидиарной прибыли, регулярно получаемой данной структурой в ходе осуществления ее деятельности, например, сделка между участниками различных иностранных структур;

- данное должностное лицо должно иметь права на распоряжение полученным имуществом, а также определенные обязанности, являющиеся взаимозависимыми, например, сделка купли-продажи;

- такое лицо приобретает права на получение того или иного имущества в том случае, если иностранная структура без образования юридического лица прекратила свою работу, например, по причине ликвидации, прекращения действия договора между сторонами и т.д.

Учредитель (основатель) иностранной структуры без образования юридического лица, а также условия для признания данного лица учредителем

Налоговый кодекс и действующее законодательство РФ определяют учредителя иностранной структуры без образования юридического лица как должностное физическое лицо, создавшее данную структуру и имеющее весомую долю участия в субсидиарной прибыли данной компании. Субсидиарная прибыль может быть распределена между несколькими лицами, если их доли являются взаимозависимыми.

Налоговый кодекс наделяет учредителя полноценными правами на то, чтобы стать контролирующим лицом данной структуры без образования юридического лица. При этом иные лица, участвующие в данной структуре и обладающие определенным процентом от субсидиарной прибыли, могут быть признаны взаимозависимыми лицами.

Кроме того, взаимозависимыми лицами могут быть признаны и родственники: супруги, родители, законные опекуны и т.д.

Для того чтобы то или иное лицо могло быть признано учредителем, Налоговый кодекс предусмотрел определенные условия и обязанности:

- должностное лицо не должно получать прямой, либо косвенный доход от деятельности КИК, например, любая сделка между сторонами не должна приносить прибыль;

- данное должностное лицо не может распоряжаться полученным имуществом, либо доходом, являющимся частью субсидиарной прибыли, например, не может быть проведена сделка аренды, продажи и т.д.;

- должностное лицо не должно сохранять за собой право на имущество, входящее в данную структуру, если оно ранее было передано на безотзывных условиях;

- должностное лицо не осуществляет контроль над данной КИК.

Правила признания контролирующих лиц иностранных структур без образования юридического лица

Налоговый кодекс РФ предусматривает определенные условия, являющиеся взаимозависимыми, которые должны быть выполнены между всеми заинтересованными лицами, для дальнейшего признания их контролирующими. При этом сама процедура контроля выражается в определенной степени влияния на принятие тех или иных управленческих решений. Сюда относится сделка между контрагентами, заключение договора, извлечение субсидиарной прибыли, привлечение новых активов и иная форма регулярной деятельности.

Основаниями для признания лица контролирующим, помимо субсидиарной и иной прибыли, может служить и другая форма участия.

Например, владение пакетом акций, либо отношения между несколькими лицами в рамках генеральной доверенности, являющиеся взаимозависимыми и т.д.

Допустимая форма КИК без образования юридического лица может представлять собой товарищество, фонд, траст и т.д. Деятельность и форма данной КИК всегда будут направлены на излечение субсидиарной прибыли, в целях удовлетворениях интересов пайщиков и иных лиц, которых можно назвать взаимозависимыми.

Основной метод и форма регулярного осуществления деятельности КИК – сделка. Сделка всегда будет направлена на извлечение определенного дохода.