Комиссия по легализации налоговой базы что говорить

Комиссия по легализации налоговой базы

Привычные методы налогового контроля установлены Налоговым кодексом и с каждым годом новыми изменениями законодательства ужесточаются и приобретают гибкость, мобильность, новые полномочия и возможности. Так, традиционная камеральная проверка, производимая на территории налоговой инспекции, расширила пределы — теперь инспекторы вправе проводить осмотр зоны налогоплательщиков.

Самым тяжелым видом контроля для предпринимателей всегда являлись выездные проверки, в ходе которых непременно выявлялись факты нарушения.

Однако 5 лет назад появилась новая форма контрольных мероприятий, оказывающая не меньшую нагрузку на налогоплательщиков, — вызов на комиссию по легализации налоговой базы.

Налоговый кодекс, как и другие акты законодательства, не регламентируют процедуру вызова на комиссию.

Источником правовой базы мероприятия являются лишь разъяснительные письма ФНС, составляемые для налоговых инспекторов.

Собрание комиссии и вызов на нее проводятся не хаотично, а имеют планирование, схожее с планами по выездным проверкам. Фирмы, которые попали в списки выездных мероприятий, как правило, сначала проходят комиссию. Однако налоговые органы приглашают на комиссию и тех налогоплательщиков, которых не включили в планы ВНП, но по которым обнаружены неправомерные деяния.

Отбор субъектов

Как гласит письмо ФНС от 2013 года субъекты для комиссии выбираются исходя из анализа экономической деятельности и нюансов расчета и взимания налогов и сборов у этих лиц при особых обстоятельствах — реорганизация, ликвидация, банкротство и т. п.

Критерии

Критерии планирования:

- заявление об убытках, отраженное в налоговой декларации по налогу на прибыль. В частности, указание в на второй листе в сотой строке убытка, т. е. отрицательного числа за три года — за отчитываемый и два предыдущих, либо оставление сотой строки пустой, но указание суммы расходов за период, большей, чем доходы;

- низкая налоговая нагрузка по акцизам, налогу на прибыль, по УСН, по ЕСХН и НДФЛ, плательщиками которого являются физические лица — предприниматели. По налогу на прибыль нагрузка выводится путем деления суммы рассчитанного налога на сумму все доходов — реализационных и внереализационных. В рамках декларации это отношение строки 180 из второго листа к десятой и двадцатой строкам в сумме: для промышленных предприятий если результатом такого деления образуется число, меньшее, чем 3, то нагрузка признается низкой, а для торговых предприятий — меньше 1;

- низкая налоговая нагрузка по НДС. Таковой признается нагрузка в том случае, если НДС к возмещению, разделенный на НДС к уплате, равен 89 % либо больше;

- недоимка по НДФЛ у налоговых агентов. Для этих целей налоговые инспекторы анализируют данные из справок 2-НДФЛ, в частности НДФЛ к уплате, с фактически поступившими НДФЛ по расчетам с бюджетом. Также исследованию подвергаются данные из РСВ-1 ПФР;

- налоговые агенты, уплатившие НДФЛ меньше, чем в прошлом периоде, на 10 %. Для отнесения к этому критерию налоговые специалисты анализируют карточки расчетов с бюджетом, определяют динамику поступлений, обязательно учитывая число сотрудников плательщика из данных, подаваемых в ПФР, и суммы по филиалам, представительствам;

- выплата пониженной заработной платы сотрудникам по сравнению с другими предпринимателями в данных секторах экономики и территории. Для выяснения соответствия нормам используется опять же справка 2-НДФЛ, для анализа берутся все выплаты налогового агента работникам и среднее число работников. Рискуют попасть в список на комиссию предприятия, выплачивающие зарплату, не превышающую МРОТ;

- заявление о профессиональном вычете, составляющем 95 % от доходов по налоговой базе. По этому критерию оцениваются физические лица — предприниматели. Проверке подлежат декларации 3-НДФЛ, в частности листа В, предназначенного для отражения доходов ИП, производится деление строки 120, т. е. суммы вычета, к строке 110 — доходы;

- ИП, которые в декларации по НДС указали определенную сумму выручки, а в декларации 3-НДФЛ в графе доходов поставили ноль или совсем не подали эту форму. Таким образом, возникает явное несоответствие двух отчетов, так как выручка по НДС резонирует с доходами от предпринимательства на листе В в бланке 3-НДФЛ. Также в рамках критерия определяется соотношение 89 %, как в пункте выше;

- непредставление декларации обычными физическими лицами по доходам, не входящим в справку 2-НДФЛ. Для выявления нарушения проверяются данные, полученные в ходе обмена информации между различными государственными структурами, о продаже или другом отчуждении движимого и недвижимого имущества и других обстоятельств дополнительных доходов.

После отнесения налогоплательщиков в план комиссии либо не привлечения к этой форме контроля производится упорядочение субъектов по очередности приглашения в инспекцию. Приоритет здесь занимает потенциальная сумма налога, от уплаты которой уклоняются.

Налоговые инспекторы должны особое внимание уделять выявлению целых систем утаивания реальных выплат зарплаты работникам, в ходе которых документально отражаются либо завышенные расходы налогового агента, либо заниженные доходы сотрудников.

Такие методы уклонения от отражения сумм в отчетах ведут к уменьшению НДФЛ, НДС, налога на прибыль, УСН. Поэтому если в налоговую инспекцию поступят доказательства теневых схем, несоответствия реальных зарплат бумажным, прием на работу без договора либо с корректированным трудовым контрактом, в проверку включат не только подоходный налог, но и остальные связанные с ним — НДС, УСН, налог на прибыль.

Оставшиеся критерии:

- поступление сведений от зарубежным государств о доходах российских налогоплательщиков;

- поступление сведений от органов ОВД, прокуратору, физических лиц, компаний — о скрываемых доходах лица;

- минимизация базы налогов — использование налоговых льгот без обоснования, пониженных ставок;

- также предъявление НДС к возмещению и правонарушение в налоговой сфере — это критерии не всегда влекут привлечению к комиссионному рассмотрению, но могут стать поводом для этого, если проведение выездной проверки по этим плательщикам оценивается как неэффективная.

После исследования этих величин налоговая инспекция направляет выбранным субъектам информационные письма, через которые инспекторы рекомендуют проверить налоговую систему своего бизнеса и представить декларацию с корректировкой, уплатить суммы недоимки, неустойки либо предоставить разумные пояснения.

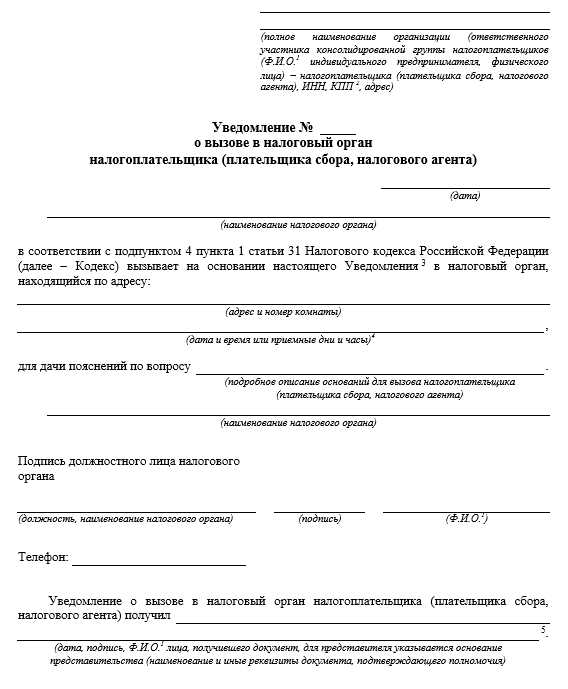

Если лицо не выполнило рекомендации информационного письма, то ему направляется письмо с вызовом на комиссионное рассмотрение его дела. Ознакомиться с формой уведомления можно по этой ссылке.

Процедура

Цель комиссии

В письме ФНС целью формирования комиссий обозначено улучшение налоговых поступлений.

ВАЖНО: Мероприятие ориентировано на досудебное регулирование возникших претензий, даже допроверочное — так как на рассматривании материалов комиссией налогоплательщик вправе давать пояснения по показателям, вызывающим подозрение налоговых инспекторов.

Комиссия призвана разрешить непонимание между субъектами без проведения затратных с точки зрения времени и средств контрольных мероприятий. Также в ходе комиссии лицо получает возможность осознать свое положение как налогоплательщика, даже точнее — осознать отношение налогового органа к себе, исправить обнаруженные ошибки и таким образом подготовиться к будущим формам контроля.

Состав комиссии

В состав комиссии зачастую включаются должностные лица ПФР, представительных органов муниципалитета, прокуратуры, ОВД и т. д. Инспекция ФНС имеет информационную базу из отчетности, представленной ей, а также из всех доступных реестров, из информации, данной другими лицами, из интернета, из источников СМИ. Такое широкое число информационных инструментов требует от налогоплательщика тщательной подготовки ответов на комиссии и оптимизации системы налоговой безопасности своего хозяйствования.

Организация процедуры

По каждому плательщику проводится индивидуальное рассмотрение материалов.

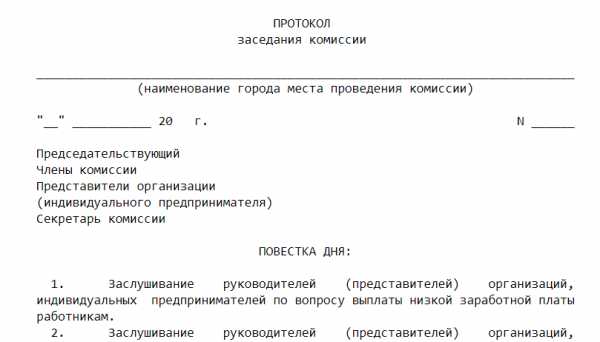

В результате проведенной процедуры комиссия формирует протокол заседания и рекомендации по улучшению показателей бизнеса субъекта — отражению действительной налоговой базы, устранению убытков, уплате налогов и сборов. Все эти действия должны быть выполнены фактически и документально — путем сдачи уточненной отчетности. Обязательно указывается срок для исполнения пожеланий. Письмо ФНС предлагает указывать 10-дневный срок.

Протокол подписывают секретарь и председатель комиссии. Субъект получает протокол для ознакомления, о чем составляется расписка. По желанию лица ему вручается экземпляр протокола.

Протокол подписывают секретарь и председатель комиссии. Субъект получает протокол для ознакомления, о чем составляется расписка. По желанию лица ему вручается экземпляр протокола.

С бланком протокола можно ознакомиться по этой ссылке.

После завершения комиссии

После завершения заседания инспекция ФНС продолжает налоговый мониторинг за лицом и отслеживает исполнение или неисполнение рекомендаций. Если показатели субъекта не изменились, то возбуждается вопрос о выездной проверке.

Основные вопросы

Если лицо не явилось на заседание?

Если лицо не явилось на заседание без обоснованного повода, по отношению к нему производятся следующие действия:

- направление повторного уведомления;

- направление уведомления о заседании комиссии уже в Управлении ФНС по субъекту России;

- направление уведомления о заседании межведомственной комиссии субъекта России;

- анализ показателей для планирования более глубокой проверки;

- формирование документов для начала выездной налоговой проверки.

Что говорить перед комиссией?

С учетом базы претензий налогового органа бизнес-субъекту требуется очень тщательно приготовить свои оправдательные аргументы.

Оптимальным будет составление письменных пояснений. Обязательно к пояснениям прилагать документальное подтверждение доводов.

Если инспекция акцентирует внимание на убытках, то защиту нужно строить в таком направлении:

- данный вид рыночной отрасли несет убытки для всех предпринимателей;

- статистику по прибыльности и убыточности отраслей экономики можно найти на сайте Росстата в разделе России и субъектов;

- убытки имеют место лишь в некоторых видах хозяйствования лица, но они дают отрицательный результат по общей прибыли;

- увеличение цен на импортные материалы;

- колебания валютных курсов;

- падение продаж в силу падения покупательской способности населения;

- кризис;

- работа в новой отрасли экономики и ожидание прибыли в следующих периодах.

Если претензии налогового органа касаются НДФЛ и выплат работникам:

- часть персонала работает в других регионах страны, где уровень зарплат ниже;

- введение на предприятии или у ИП неполной занятости, гибкого или плавающего графика труда.

По НДС:

- большая сумма приобретения товаров — по ним есть счета-фактуры, передаточные акты, т. е. доступно отнесение к вычетам — с одновременным отсутствием продаж и, как следствие, низкой налоговой нагрузки;

- особенности функционирования предпринимателя, который выбрал путь закупки товаров по высоким ценам и их продажи с небольшой добавочной стоимостью;

- представление документов о проверке контрагентов — выписки из реестра юридических лиц, ИП, первичные документы и т.д.

В любом случае на уведомление о вызове обязательно следует отозваться и не побуждать налоговую инспекцию к более жестким мерам принуждения.

Выводы

Комиссия — это попытка выяснить ситуацию быстро и без споров, без иных мероприятий. Игнорирование такой попытки обернется для налогоплательщика выездной проверкой. Известно, что выездная проверка всегда обнаруживает налоговые правонарушения и заканчивается налоговой, административной и порой уголовной ответственностью.

Всегда можно обратиться к специалистам в сфере налогового права и бухгалтерии, юристам и финансовым и налоговым менеджерам.

Рекомендуем другие статьи по теме

Как проходит заседание налоговой комиссии по легализации в 2018 году

ФНС России утвердила новый порядок проведения заседания комиссии по легализации налоговой базы и базы по страховым взносам. Как себя вести? К чему приготовиться? Отвечаем на эти вопросы в нашем обзоре.

Новый регламент

С 25 июля 2017 года налоговые комиссии по легализации занимаются мониторингом базы по НДФЛ и страховым взносам на основе нового порядка. Он закреплён письмом ФНС России № ЕД-4-15/14490. Одновременно перестал действовать прежний регламент. Он был утверждён письмом ФНС от 17.07.2013 № АС-4-2/12722.

Основной принцип такой: деятельность каждого интересующего комиссию по легализации налоговой базы лица рассматривают отдельно.

Все вопросы комиссии по легализации в адрес должностного лица (представителя) компании (ИП, физлица), который пришёл на заседание, должны касаться обнаруженных проверяющими фактов и несоответствий. В связи с этим будет предложено:

- дать пояснения;

- уточнить, что организация предпринимает и/или планирует предпринять для улучшения показателей своей финансово-хозяйственной деятельности и недопущения нарушения налогового законодательства.

Также напомним, что комиссии по легализации базы с 2017 года занимаются и мониторингом базы по страховым взносам. Это связано с изменениями в законодательстве с 01.01.2017.

Также см. «Новый регламент работы комиссий по легализации налоговой базы с 2017 года».

Рекомендации и предложения

По итогам заседания комиссии по легализации объектов налогообложения и базы она формулирует свои рекомендации:

- по ликвидации нарушений, которые имели место при формировании базы по налогам и взносам;

- по мерам, которые надо принять для закрытия долгов перед бюджетом.

Комиссия может предложить подать уточненные декларации, расчеты по форме 6-НДФЛ, расчеты по страховым взносам за прошлые периоды, в которых уточнить отчётные показатели. Например:

- расходы предпринимателя;

- расходы плательщика взносов на выплату страхового обеспечения;

- суммы, не облагаемые взносами;

- размер дополнительных тарифов по взносам и суммы взносов, исчисленные по ним;

- количество сотрудников, которым начислен доход;

- перечислить долг по НДФЛ и взносам с учетом пеней.

Учтите, что о фактах начисления зарплату ниже прожиточного уровня или МРОТ налоговики по закону обязаны (!) каждый квартал отправлять:

- на местном уровне – органам местных властей;

- на уровне субъекта РФ – органам по труду и занятости, а также в трудовую инспекцию.

Также см. «МРОТ с 1 июля 2017 года: таблица по регионам России».

Протокол

Все обстоятельства заседаний фиксируют протоколы комиссий по легализации. Это и рекомендации, и сроки устранения нарушений и искажений в учёте и отчётности.

Ведёт и оформляет этот документ секретарь комиссии.

В конце протокол подписывают председатель и секретарь комиссии. Его обязаны предъявить плательщику для изучения. При желании можно затребовать его копию.

Подробнее об этом см. «Как выглядит протокол комиссии по легализации налоговой базы с 2017 года».

Неявка

Когда представитель компании не пришёл на заседание налоговой комиссии по легализации баз по уважительному поводу, мероприятие могут перенести. Здесь обратим внимание на 2 нюанса:

- перечень уважительных причин ФНС не закрепила (т. е. будет решаться на месте);

- перенести заседание в этом случае – право, а не обязанность комиссии.

При неявке комиссия должна снова направить уведомление о вызове. Его форма утверждена приказом ФНС от 08 мая 2015 года № ММВ-7-2/189:

Кроме того, отсутствие плательщика или налогового агента на заседании обязательно отражают в протоколе.

Когда всё плохо

Когда плательщик или налоговый агент без уважительной причины не пришел на заседание комиссии и вдобавок его отчетность не говорит об улучшении финансового состояния, будет поставлен вопрос:

- о новом вызове на межведомственную комиссию при местных органах власти;

- вызове на межведомственную комиссию при администрации региона (касается ГУП, МУП, акционерных обществ с гос. или муниципальным участием);

- проведении предпроверочного анализа в ИФНС;

- подготовке документов для назначения выездной налоговой проверки.

Также см. «Как через комиссии по легализации попадают в план выездных проверок».

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Вызвали в налоговую на допрос: что говорить и о чём молчать

03 августа 2018

Права и обязанности предпринимателя при вызове в ИФНС

«Вызвали в налоговую на допрос» – в последнее время этой фразой в мире бизнеса трудно кого-либо удивить. Предпринимателей и их сотрудников приглашают для бесед в ИФНС регулярно. Рассказываем, кого и зачем могут вызвать инспекторы, как себя вести на такой встрече и что будет тем, кто проигнорирует приглашение.

По каким поводам вызывают налоговики

Сейчас налоговиками практикуются две формы вызова налогоплательщиков (и их сотрудников) в налоговую инспекцию.

Первая форма – вызов в ИФНС в качестве свидетеля, эта процедура урегулирована статьёй 90 Налогового кодекса РФ. Согласно этой норме, ИФНС вправе вызвать для допроса любое физлицо, которому могут быть известны какие-либо значимые для налогового контроля обстоятельства.

Свидетель вызывается для дачи показаний по месту нахождения налогового органа строго повесткой (письмо ФНС России от 17 июля 2013 года № АС-4-2/12837). В повестке не может быть написано «пришлите кого-нибудь». В ней указывается конкретное должностное лицо организации или ИП. Телефонный звонок или устное предложение инспектора явиться в ИФНС в качестве свидетеля не считаются официальным вызовом для дачи показаний. В этих случаях свидетель имеет полное право не посещать инспекцию.

Второй повод для вызова в ИФНС – дача пояснений по вопросам уплаты налогов. Предприниматели эту процедуру называют налоговым допросом. Частный случай дачи таких пояснений – прохождение налоговой комиссии (правовым основанием для вызова в ИФНС здесь служит пп. 4 п. 1 ст. 31 Налогового кодекса РФ).

Налоговики вправе вызывать для дачи пояснений всех без исключения налогоплательщиков, плательщиков сборов, а также налоговых агентов. Причём пояснения могут касаться любого вопроса, так или иначе связанного с уплатой налогов. В основном это – занижение облагаемой базы, низкие показатели налоговой нагрузки, несвоевременное перечисление налогов, фальсификации налоговой и бухгалтерской отчётности.

Ранее налоговые комиссии проводились, в том числе, по вопросам уплаты НДС, налога на прибыль, на имущество, НДФЛ и других налогов. Общее название для всех подобных комиссий – комиссия по легализации налоговой базы. Год назад (в соответствии с письмом ФНС от 25 июля 2017 года № ЕД-4-15/14490@) комиссии были фактически отменены.

Сейчас налоговики проводят лишь два типа комиссий:

-

по НДФЛ;

-

по страховым взносам.

Однако это не мешает ИФНС запрашивать пояснения и относительно всех прочих налогов.

Сам вызов на комиссию оформляется уведомлением по форме, утверждённой приказом ФНС России от 08 мая 2015 № ММВ-7-2/189@. Причём в отличие от вызова для дачи показаний на комиссию можно направить любого сотрудника, уполномоченного представлять интересы юрлица или ИП. Для этого сотруднику необходимо оформить доверенность.

Кого могут вызвать на зарплатную комиссию

Согласно письму ФНС от 25 июля 2017 года № ЕД-4-15/14490@, обязательному вызову на комиссию подлежат следующие плательщики/налоговые агенты по НДФЛ:

-

ИП, имеющие низкую налоговую нагрузку по НДФЛ, уплачиваемому «за себя»;

-

налоговые агенты, имеющие задолженность по перечислению НДФЛ;

-

налоговые агенты, снизившие поступления НДФЛ относительно предыдущего отчётного (налогового) периода более чем на 10%;

-

налоговые агенты, выплачивающие заработную плату ниже среднего уровня по видам экономической деятельности в регионе;

-

ИП, заявившие профессиональный налоговый вычет в размере более 95% от общей суммы полученного за налоговый период дохода;

-

физические лица (не ИП), не задекларировавшие полученные доходы.

В перечень плательщиков страховых взносов, которых вызовут на комиссию в первую очередь, входят:

-

страхователи, имеющие задолженность по перечислению страховых взносов;

-

плательщики, снизившие поступления взносов относительно предыдущего отчётного (расчтного) периода при постоянном количестве работников;

-

страхователи, снизившие численность работников в течение отчётного периода более чем на 30% по сравнению с предыдущим периодом;

-

плательщики, исчислявшие в предыдущих периодах взносы по дополнительным тарифам 9% либо 6%, но в текущем периоде применившие иные ставки тарифов.

Правовые гарантии для свидетелей

Явка в инспекцию по законному требованию налоговиков обязательна. Причём даже в тех случаях, когда физлицо не располагает необходимыми сведениями в качестве свидетеля. При этом законодательство не содержит норм, которые позволяли бы налоговикам принудительно доставлять граждан для дачи показаний. Поэтому заставить человека давать показания против его воли налоговики не могут. Административная и уголовная ответственность свидетеля по делу о налоговом правонарушении не предусмотрены.

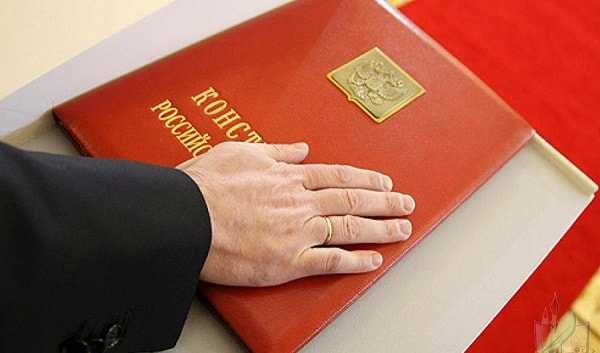

Одновременно свидетелям предоставляется и ряд правовых гарантий. Физлицу, вызванному в инспекцию в качестве свидетеля, необходимо помнить о своих правах, закрепленных в Конституции и Налоговом кодексе РФ. Так, в определённых случаях можно попросту отказаться от дачи показаний. По закону никто не обязан свидетельствовать против себя самого, своего супруга и близких родственников (ст. 51 Конституции РФ). Отказ от дачи показаний в таких случаях не повлечёт никаких санкций.

Наряду с этим каждому гарантируется право на получение квалифицированной юридической помощи (ст. 48 Конституции РФ). Поэтому, если понимаете, что допрос может обернуться против вас, лучше воспользоваться конституционными гарантиями и прийти в инспекцию вместе с юристом.

При этом ст. 90 Налогового кодекса РФ закрепляет перечень лиц, которые вообще не могут допрашиваться в качестве свидетеля:

-

лица, которые в силу малолетнего возраста, своих физических или психических недостатков не способны правильно воспринимать обстоятельства, имеющие значение для осуществления налогового контроля;

-

лица, которые получили информацию в связи с исполнением ими своих профессиональных обязанностей, и подобные сведения относятся к профессиональной тайне (в частности, это адвокаты и аудиторы, хотя с 2019 года аудиторской тайны больше не будет).

Также следует помнить, что ст. 128 Налогового кодекса РФ устанавливает ответственность только за неявку свидетеля в ИФНС без уважительных причин. При наличии же таких причин свидетеля, не явившегося для дачи показаний, не оштрафуют. Законодательство не содержит перечня уважительных причин для неявки в инспекцию. Поэтому ими могут признаваться, например, болезнь или служебная командировка. В любом случае о наличии уважительных причин следует заблаговременно сообщить в ИФНС.

Как себя вести на налоговой комиссии

Если организация или ИП вызывают у ИФНС подозрения, за месяц до комиссии им направят информационное письмо с указанием конкретных претензий и перечнем вопросов, ответы на которые планируется получить в ходе комиссии.

Также в письме будет прописан порядок действий налогоплательщика для урегулирования спорной ситуации. Например, может быть предложено уточнить содержащиеся в декларации сведения и доплатить налог. Соответственно, есть месяц для того, чтобы подготовиться к даче пояснений или возражений относительно заявленных претензий.

Комиссии и дачи объяснений можно избежать, если своевременно представить уточнённые декларации и погасить долги по НДФЛ и страховым взносам (письмо ФНС от 25 июля 2017 года № ЕД-4-15/14490@). На представление «уточнёнок» и уплату налогов отводится 10 рабочих дней со дня получения информационного письма из ИФНС. Если не уложиться в данный срок, давать пояснения всё же придется.

Стоит заблаговременно подготовить ответы на вопросы, содержащиеся в информационном письме, а также обосновать причины, по которым организация/ИП попала в поле зрения ИФНС.

К примеру, низкую зарплату можно объяснить следующими причинами:

-

работа сотрудников на условиях неполной занятости;

-

привлечение неквалифицированной рабочей силы;

-

временные финансовые затруднения организации с обещанием в будущем постепенно повышать зарплаты сотрудников.

Само собой, все пояснения должны быть документально подтверждены.

Стоит отметить, что законодательство устанавливает ответственность только за неявку для дачи пояснений. Если налогоплательщик пришёл в инспекцию, но никаких пояснений так и не дал, никакой ответственности ему не грозит. Поэтому даже в тех случаях, когда по существу предъявленных ИФНС претензий ответить нечего, вызов в инспекцию игнорировать не стоит.

Последствия неявки для дачи пояснений одним лишь штрафом не исчерпываются. Так, инспекторы могут решить, что уведомление о явке в ИФНС просто не дошло до плательщика по причине ненахождения компании по юридическому адресу. Компанию внесут в список недобросовестных плательщиков и назначат выездную налоговую проверку.

Что будет, если не явиться на комиссию в ИФНС

Помимо попадания организации или ИП в зону повышенного внимания налоговиков и возможного назначения выездной проверки, неявка в ИФНС по законному требованию повлечёт административные штрафы.

В Налоговом кодексе РФ прописана ответственность только за неявку в ИФНС для дачи свидетельских показаний. Если вас вызвали в инспекцию в качестве свидетеля, а вы не явились или отказались давать показания, вас могут оштрафовать (по ст. 128 Налогового кодекса РФ). Согласно этой норме, неявка либо уклонение от явки без уважительных причин грозит штрафом в размере 1000 рублей.

Неправомерный отказ свидетеля от дачи показаний обойдётся дороже - в 3000 рублей. Столько же будет стоить дача заведомо ложных показаний. При этом нужно помнить, что штраф могут наложить именно на свидетеля, допрашиваемого в ходе дела о налоговом правонарушении. Если никакого дела нет, то и штраф накладывать не за что.

Что касается вызова в налоговую на комиссию или для дачи пояснений, то Налоговый кодекс РФ не устанавливает ответственности за неявку. Но это не значит, что неявка не повлечёт никакого штрафа. В КоАП РФ есть ст. 19.4, которая устанавливает ответственность за неповиновение законному распоряжению или требованию должностного лица органа, осуществляющего государственный надзор (контроль).

Налоговые органы как раз и относятся к органам, осуществляющим государственный надзор (ст.1 закона № 943-1 «О налоговых органах…»). Причём уведомление о вызове для дачи пояснений является тем самым законным требованием. Следовательно, неявка на основании уведомления налоговиков для дачи пояснений грозит штрафом в соответствии с вышеуказанной статьей. Размер административного штрафа для граждан составляет от 500 до 1000 рублей, для должностных лиц - от 2000 до 4000 рублей.

Несмотря на незначительные размеры штрафов, вызов в инспекцию лучше не игнорировать. Неявка будет расцениваться как попытка утаить какую-либо информацию и уйти от сотрудничества. Кроме того, налоговики могут решить, что организация не находится по месту своей регистрации, и в отношении плательщика начнут выездную проверку. Также обращаем ваше внимание на то, что сотрудничество с налоговиками в ряде случаев действительно позволяет избежать проверок и доначисления налогов.

Экспресс-резюме по статье

1. Организации и ИП приглашают для бесед в ИФНС регулярно, не надо пугаться.

2. Налоговики практикуют две формы вызова налогоплательщиков (и их сотрудников) в налоговую инспекцию: вызов в ИФНС в качестве свидетеля и для дачи пояснений по вопросам уплаты налогов

3. Налоговики вправе вызывать для дачи пояснений всех без исключения налогоплательщиков, плательщиков сборов, а также налоговых агентов. Пояснения могут касаться любого вопроса, так или иначе связанного с уплатой налогов.

4. Явка в инспекцию по законному требованию налоговиков обязательна. Причём даже в тех случаях, когда физлицо не располагает необходимыми сведениями в качестве свидетеля.

5. В Налоговом кодексе РФ прописана ответственность за неявку в ИФНС для дачи свидетельских показаний. Если вас вызвали в инспекцию в качестве свидетеля, а вы не явились или отказались давать показания, вас могут оштрафовать.

6. Законодательство не содержит норм, которые позволяли бы налоговикам принудительно доставлять граждан для дачи показаний. Поэтому заставить гражданина давать показания против его воли налоговики не могут.

7. Административная и уголовная ответственность свидетеля по делу о налоговом правонарушении не предусмотрены.

8. Что касается вызова в налоговую на комиссию/для дачи пояснений, то Налоговый кодекс РФ не устанавливает ответственности за неявку. Но это не значит, что неявка не повлечёт никакого штрафа. Штраф будет по ст. 19.4 КоАП РФ, которая устанавливает ответственность за неповиновение законному распоряжению или требованию должностного лица органа, осуществляющего государственный надзор (контроль).

Источник: Buh.ru.

Читайте также:

Как устроен онлайн-конструктор юридических документов. Облачные юристы: как устроен сервис удалённого юридического аутсорсинга. Сударь, защищайтесь: как работает сервис по защите сделок в интернете. biz360

Комиссия по легализации налоговой базы 2018-2019

Комиссия по легализации налоговой базы – один из методов контроля компании, который появился приблизительно 5 лет назад. Ее работа регулируется разъяснительными письмами ФНС, которые предназначаются для инспекторов. В НК РФ соответствующих пояснений нет. Организация комиссии осуществляется согласно составленному плану.

Кто вызывается на комиссию

Особенности отбора субъектов изложены в письме ФНС от 17.07.2013 N АС-4-2/12722. В нем указано, что выбор осуществляется на основании экономической деятельности организации, специфики налогообложения при реорганизации, ликвидации, банкротстве. Компания выбирается для вызова на комиссию по следующим критериям:

- Информация, изложенная налогоплательщиком в заявлении об убытках. Подозрения может вызвать указание отрицательного убытка за 3 последних года, отсутствие информации об убытках.

- Пониженное налогообложение для ИП по акцизам, УСН, НДФЛ. Нужно поделить сумму налога на объем всех доходов предприятия. Если в результате получается число меньше 3, нагрузка считается малой. Для торговых образований это число составит меньше 1.

- Пониженная налоговая нагрузка по НДС. Для определения низкой нагрузки нужно разделить НДС к возмещению на аналогичный показатель к уплате. Если результат расчетов составит больше 89%, это обозначает пониженный показатель.

- Недоимка по НДФЛ. Для обнаружения недоимки информация из справок 2-НДФЛ сравнивается с фактическими платежами. Для получения сведения также может использоваться РСВ-1 ПФР.

- Компании, уплатившие НДФЛ меньше на 10% относительно предыдущего налогового периода. Данный пункт выявляется на основании карточек расчетов, динамики поступивших платежей, число сотрудников компании (по данным, поданным в ПФР), размеры платежей по филиалам.

- Низкая зарплата для сотрудников относительно зарплаты по сектору. Информация анализируется на основании справки 2-НДФЛ, все выплаты компании своим работникам, среднее количество сотрудников. Кандидат рассмотрения комиссии – организация, выплачивающая зарплату меньше МРОТ.

- Заявка о профессиональном вычете, равном более 95% от доходов предприятия. Данный пункт касается ИП. Проверяются декларации 3-НДФЛ. В процессе показатели строки 120 делятся на показатели 110.

- ИП, которые в декларации по НДС зафиксировали некую сумму выручки, а в декларации 3-НДФЛ проставили 0 или вовсе не оформляли рассматриваемую форму. Несоответствие информации из двух документов может вызвать подозрения.

Рассмотрим дополнительные критерии:

- Поступление данных о доходах резидентов РФ от иностранных государств.

- Поступление данных о сокрытии доходов от ОВД, прокуратуры, ФЛ и ЮЛ.

- Применение льгот по налогам и пониженных ставок без должных оснований.

- Предоставление НДС к возмещению.

- Различные нарушения закона в области налогового права.

После составления перечня компаний, подлежащих контролю, определяется очередность приглашения на комиссию. Первыми в очереди идут компании с большей суммой налогов, подлежащих потенциальному возмещению. После того как очередность определена, компаниям направляются уведомления. В них указаны рекомендации по устранению правонарушения. Если ЮЛ или ИП не выполнило рекомендации, направляется письмо с вызовом на комиссию.

Основные особенности комиссий

Контроль компании комиссией является досудебным способом решения налоговых споров. Мероприятие также может быть названо допроверочным действием. Рассмотрим цели деятельности комиссии:

- Улучшение поступлений налогов.

- Увеличение взимания подоходного налога, а также страховых взносов.

- Выявление неверных данных в бухгалтерской и налоговой отчетности.

- Выявление выдачи сотрудникам неофициальных зарплат.

- Предупреждение перевода подоходного налога и страховых взносов позже срока.

- Выявление компаний, выплачивающих зарплату ниже МРОТ.

- Выявление организаций, не устраивающих сотрудников на работу официально с целью уменьшения налоговой базы.

К СВЕДЕНИЮ! Предполагается, что работа комиссии стимулирует компании самостоятельно уточнять точную сумму налогов и взносов, полагающихся к уплате, не допускать нарушений в сфере налогового права.

Состав комиссии

Комиссия включает в себя, как правило, следующих лиц:

- Сотрудники налоговых органов.

- Представители местных органов управления.

- Представители ПФР, ФСС.

- Сотрудники трудовой инспекции.

- Прокурор.

- Представители правоохранительных органов.

Информацию о налогоплательщиках комиссия берет из отчетов компаний, имеющихся реестров, Интернета, публикаций СМИ.

Особенности проведения и организации комиссии

Каждая компания рассматривается на комиссии в индивидуальном порядке. После проведения контрольного мероприятия составляются следующие документы:

- Протокол заседания, который должен подписать секретарь, а также председатель комиссии. Представитель налогоплательщика знакомится с протоколом под расписку. Лицо может запросить копию протокола.

- Рекомендации, в которых отражается фактическая сумма налогов, сумма к доплате и прочее. Срок устранения правонарушений составляет 10 дней.

Компания обязана исполнить все предписания комиссии. Факт устранения правонарушений проверяется инспекцией ФНС. Если компания не предприняла никаких действий, принимается решение о проведении выездной проверки.

Как вести себя на комиссии по легализации

Особенности поведения на комиссии обусловлены тем, какие вопросы будут задавать представители контролирующего органа. Рассмотрим подробнее эти вопросы:

- На какой деятельности специализируется компания?

- С какими поставщиками, контрагентами и покупателями сотрудничает предприятие?

- Есть ли в компании служба безопасности, проверяющая контрагентов на надежность?

- Соответствие компании юридическому адресу, наличие договора аренды, размер арендных платежей.

- Число сотрудников в компании и их специализация.

- Сотрудничество с компаниями-однодневками для создания фиктивного документооборота.

Если представитель компании не может ответить на эти вопросы, деятельность фирмы ставится под сомнение.

Что говорить на комиссии

Перед комиссией нужно выстраивать определенную линию защиты. Она будет зависеть от того, в чем именно обвиняется налогоплательщик. Очень важно подготовить аргументы в свое оправдание. Пояснения можно предоставлять в письменной форме. Каждый аргумент желательно подтверждать документами. Рассмотрим пример линии защиты. Компании предъявляются обвинения в большом размере убытков. В данном случае объяснить подозрительное явление можно следующими фактами:

- Сектор, в котором работает компания, предполагает большие убытки для всех фирм.

- Повысилась стоимость сырья.

- Колебания курсов валюты.

- Спрос на продукцию компании резко упал.

- Финансовый кризис.

- Компания работает в новом для себя секторе.

Если на комиссии будет рассматриваться низкая зарплата сотрудников, можно предъявить эти аргументы:

- Часть сотрудников трудится в других регионах, в которых размер зарплат относительно низкий.

- В компании был введен плавающий график, режим неполной занятости.

Все аргументы должны быть логичными и обоснованными. Усилить их можно путем предоставления сопутствующих документов (к примеру, статистика).

Неявка на заседание комиссии

Если представитель компании не явился на заседание, проводятся эти действия:

- Отправка повторного уведомления.

- Отправка уведомления в ФНС.

- Исследование информации о компании для решения о целесообразности осуществления проверки.

- Подготовка глубокой проверки.

Представителям компании рекомендуется явиться на комиссию. Это позволит фирме своевременно исправить все нарушения и не допустить наложения санкций.