Агентский договор с нерезидентом

Агентский договор с нерезидентом: особенности налогообложения сторон по российскому законодательству

18.05.2018

Агентский договор имеет существенный приоритет перед иными договорами о посредничестве. Его предмет не ограничивается жесткими рамками российских законов. Такого рода договора достаточно удобно заключать для привлечения заказчиков, клиентов в виде покупателей или поставщиков. Этим преимуществом пользуются многие организации, особенно те, чей бизнес связан с деловой активностью за рубежом.

Как происходит оказание услуг нерезиденту?

С помощью агентского договора происходит оформление контракта, в результате которого по обоюдному соглашению сторона в лице Исполнителя (Агента) обязуется за определенную комиссию исполнять задания другой стороны от своего или не своего лица, но за счет Заказчика (Принципала). Российские законы не запрещают заключать подобные договора с иностранцами. Они обычно используются в таких сферах, как туристические услуги и перевозки. Подобный договор заключается как на определенный, так и на неопределенный срок (ст. 1005 ГК РФ). Согласно ст. 1008 ГК РФ исполнитель обязан предоставить заказчику отчеты.

В чем заключаются особенности сделки?

Агентским договором регулируются отношения между заказчиком и исполнителем, который по поручению заказчика выполняет указанные в договоре задачи, за выполнение которых получает вознаграждение.

Важно! Особенностью данного договора является то, что в нем участвуют не два, а три лица.

Рассмотрим подробнее, кто это:

- заказчик (принципал) – сторона, которая инициирует заключение договора с исполнителем, выплачивая последнему вознаграждение;

- исполнитель (агент) – сторона, являющаяся активным участником договора, в результате своих действий выполняет обязанности, возложенные на нее заказчиком;

- третье лицо – сторона, с которой непосредственно работает агент по поручению заказчика.

Внимание! Исполнитель при действиях от своего имени и за счет заказчика по сделкам, заключенным им с третьими лицами, приобретает все права и обязанности по сделкам. Если агент действует от имени заказчика и за его счет, то субъектом прав и обязанностей является заказчик.

к содержанию ↑Существенные условия

Существуют ряд условий, которые обязательно должны присутствовать в договоре:

- Предмет договора – это, что должен выполнить агент. Предметом договора могут являться не только действия, порождающие юридические последствия, но и иные – фактические действия. Этим агентский договор отличается от договора комиссии или поручения. В данном случае агент помимо заключения сделок, как юридической процедуры, ведет переговоры, совершает командировки, проводит опросы, организовывает выставки. Подобные физические действия не могут быть основным предметом договора, а идут, как сопутствующие услуги.

Еще одним существенным условием предмета договора является то, что как агент, так и принципал могут накладывать ограничения действий друг друга по привлечению других агентов или принципалов. Например, в договор включается пункт о лимитировании действий агента или заказчика по установленной территории, зонах бизнеса и т.д.

- Обязательно должен быть включен пункт от чьего имени действует агент, от имени заказчика или своего. Возможно применение комбинированного варианта. Действия исполнителя имеют длящийся характер.

- Характеристика договора: возмездная основа, консенсуальность (признается заключенным с момента согласования сторонами существенных условий).

- Форма договора должна соответствовать общему правилу по оформлению сделок. Если договор заключен и имеет письменную форму, в которой отражены полномочия агента, то заказчик не может ссылаться на отсутствие у агента надлежащих полномочий, если не докажет, что третье лицо, с которым агент совершил сделку, знало об ограничении полномочий агента. Агенту не требуется доверенность даже в тех случаях, когда он совершает юридические действия, в том числе и от имени принципала.

Агентский договор между резидентом и нерезидентом должен еще содержать следующие технические пункты, которые требуют подробного описания во избежание правовых споров:

- ФИО лиц, полные данные о компании и ее форме собственности;

- размере комиссии;

- порядок и форма подачи отчетности исполнителем;

- срок действия договора;

- права и обязанности сторон;

- право страны, т.е. определяется первичное право законодательства конкретной страны. Если это пункт не указан, то к договору применяется законодательство той страны, с которой он тесно связан.

Важно! Договор должен быть составлен на двух языках, являющихся родными для каждой из сторон.

к содержанию ↑Как производится налогообложение агентских договоров?

По договору, заключенному между юридическим и физическим лицом, компания принимает на себя обязанность производить вычет НДФЛ. Работодатель должен вычесть с наемника подоходный налог и в установленные сроки перечислить его в казну. Размер НДФЛ взимается с нерезидента по ставке 30%, но максимальная выплата не должна превышать 50 % выплат.

Однако, если у иностранца есть патент, то НДФЛ он в установленной доле выплачивает самостоятельно как авансовый платеж, а работодатель учитывает эти суммы при окончательном расчете.

Вторым важным налогом при сделках между резидентом и нерезидентом является НДС.

Для правильного начисления налогов по совершаемой деятельности, нужно верно установить место осуществления этих услуг. Если этим местом является Россия, то с полученного дохода необходимо оплатить НДС.

Если услуги по договору оказаны не на территории РФ, то НДС не платится. Место реализации услуг определяет согласно ст. 148 Налогового Кодекса РФ. Согласно правовой норме, услуги будут считаться осуществленными в России, если:

- если связаны с недвижимым имуществом, находящимся на территории РФ. Например, услуги по аренде, реставрации, ремонту;

- если связаны с движимым имуществом, водным, воздушным транспортом, который находится на территории РФ;

- если по факту осуществляются на территории России – в обучающей, культурной, туристической сферах, в области образования, отдыха и спорта. Например, иностранные специалисты получают услугу по обучению в России, следовательно местом предоставления услуг будет являться Россия, поэтому необходимо платить НДС.

Если приобретающий услугу заказчик имеет дело на территории РФ, эта норма будет распространяться на:

- лицензирование, распоряжение авторскими правами, патентами, торговыми марками и т.д.;

- на консультирование, бухгалтерские, юридические, рекламные и иные услуги;

- проведение услуг по подбору персонала, который будет осуществлять деятельность на территории деятельности покупателя;

- оказание услуг по аренде движимого имущества, исключение составляют автомобили и иной наземный транспорт;

- на услуги агента, если тот привлекает исполнителя (третье лицо) для оказания выше перечисленных услуг.

Например, российская компания осуществляет консультационную деятельность и проконсультировала иностранную фирму, не зарегистрированную на территории РФ и не имеющую своего представительства в РФ. Так как покупатель ведет свою деятельность вне территории России, она местом реализации услуг не является, соответственно НДС платить не нужно.

Необходимо учитывать, что в отдельную группу выделены услуги по перевозке (ст. 148 НК РФ). С 1 января 2006 года местом реализации таких услуг является Россия, если пункт отправления или назначения находится на ее территории.

Если услуги оплачиваются заказчиком частями, то начисление и удержание НДС происходит пропорционально выплатам.

к содержанию ↑Какие налоги платят иностранные граждане?

Налоговые отчисления с иностранцев регулируются Налоговым Кодексом РФ и действующими международными соглашениями.

Большую часть налоговых выплат составляет НДФЛ, кроме того, если иностранный гражданин имеет в собственности автомобиль или квартиру, то он обязан платить налог на имущество и транспорт.

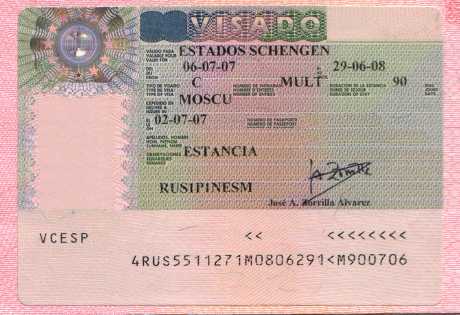

Для определения размера НДФЛ необходимо определить является ли данный иностранный гражданин налоговым резидентом или же нерезидентом РФ. Для этого нужно установить, сколько времени он находится на территории РФ. Если в течение двенадцати месяцев подряд, то есть 183 дня и более, то его можно считать налоговым резидентом. В этом случае удерживают НДФЛ с его заработной платы, равной 13 %. Если иностранный гражданин находился на территории России менее 183 дней, то ставка НДФЛ для него, составляет 30%, что ощутимо больше.

Внимание! Существуют исключения, например, для граждан Республики Беларусь предусмотрены более толерантные условия при начислении НДФЛ. Если по договору гражданин Республики Беларусь находится не менее 183 дней в году, то для данной категории иностранцев выплаты облагаются поставке 13 % с первого дня пребывания в России.

Российским законодательством установлен следующий размер ставок:

- 30% — для нерезидентов;

- 13% — с доходов ВКС;

- 13% — с доходов, полученных по программе добровольного переселения;

- 13% — для иностранцев – резидентов.

Есть ряд иностранных граждан, которые не являясь резидентами, выплачивают НДФЛ по особым ставкам:

- Иностранцы с патентами.

- Беженцы.

- Высококвалифицированные специалисты (ВКС).

- Граждане Евразийского союза (граждане Армении, Белоруссии, Казахстана)

Получить иностранному гражданину статус ВКС можно в том случае, если его заработная плата свыше 2миллионов в год или 1 миллиона в год для сотрудников науки и педагогов. Для таких специалистов ставка НДФЛ будет составлять 13% независимо от достижения им статуса налогового резидента.

ГУВМ МВД присваивает статус беженца после предоставления последним необходимой документации. Статус присваивается на трехлетний срок. Налоговая ставка НДФЛ для беженцев составляет 13%.

Граждане ЕАЭС имеют такую же ставку, как и россияне, согласно международным договоренностям. Она составляет 13 %.

Иностранцы с патентами платят фиксированные платежи в зависимости от региона России. Так, в Московской области ежемесячный платеж в 2018 году составляет 5 000 рублей. Далее работодатель рассчитывает выплату НДФЛ от заработной платы мигранта и уменьшает его размер в зависимости от суммы авансовых платежей, перечисленных мигрантом.

Кроме того работодатель с заработной платы должен выплатить страховые взносы.

Страховые взносы с выплат иностранцам, которые являются работниками и трудятся в РФ, начисляют в соответствии с их правовым статусом иностранного гражданина. Заработная плата иностранным гражданам, которые постоянно живут на территории РФ облагается страховыми взносами в общем порядке в Пенсионный Фонд России, Фонды Социального Страхования и ФФОМС по тарифу организации.

Из этого видео вы узнаете, как применяется НДС при агентских сделках:

к содержанию ↑Заключение

Отношения в рамках агентского договора носят длящийся характер, гражданским законодательством РФ не предусмотрено каких – либо ограничений на этот счет. В то же время при его заключении, в процессе выполнения исполнителем задач, возложенных на него заказчиком необходимо учитывать нормы налогового, гражданского, валютного законодательства РФ во избежание конфликтных ситуаций и правовых споров.

В связи с изменениями в законодательстве РФ, информация в статье могла устареть! Наш юрист готов бесплатно Вас проконсультовать - напишите вопрос в форме ниже: Агентский договор с нерезидентом: особенности налогообложения сторон по российскому законодательству Ссылка на основную публикациюАгентский договор с нерезидентом

Агентским договором оформляется сделка, по которой одна сторона (исполнитель или агент) обязывается за определенную комиссию совершать поручения другой стороны от своего или не своего имени, но за счет заказчика (принципала). Законодательство РФ не запрещает в случае необходимости заключать такие договоры с иностранцами. Наиболее частые сферы их применения – это туризм и услуги перевозок. Однако необходимо учитывать, что агентский договор с нерезидентом предусматривает определенные налоговые обязательства как для заказчика, так и для агента.

В чем особенности сделки

Как было сказано выше, агентский договор является документом, который регулирует отношения между заказчиком и агентом. При этом исполнитель от имени принципала осуществляет указанные в договоре мероприятия, за что получает вознаграждение.

В соглашении принимают участие три стороны:

- заказчик или принципал – сторона, которая выступает инициатором заключения договора, именно она нанимает вторую сторону и платит ей вознаграждение;

- агент или исполнитель – сторона, которая является активным участником договора. Она выполняет возложенные на нее обязанности от имени заказчика;

- третье лицо – сторона, с которой работает агент по поручению заказчика.

Стоит также отметить, что по всем сделкам, которые совершил исполнитель по указанию и от имени заказчика, все права и обязательства ложатся именно на последнего. Если же агент действовал по поручению принципала, но от своего имени, он принимает все права и обязательства на себя.

Регулируется эта форма сотрудничества главой 52 Гражданского кодекса РФ, где указано, что агентский договор может быть как составлен на четко определенный срок, так и быть бессрочным.

Кроме этого, ГК предусмотрена обязательная оплата за работу исполнителю, размер которой должен быть оговорен в тексте договора. Если такого пункта в документе нет, стоимость услуг исполнителя определяется по аналогичным работам или услугам.

Чтобы заказчик мог контролировать соблюдение условий сделки, агент обязан предоставлять ему отчеты о выполненной работе, в соответствии с требованиями, которые указаны в условиях договора. К своему отчету исполнитель прилагает документы, свидетельствующие о расходах, которые он понес при выполнении задачи. Если заказчик не согласен с представленными расходами, он должен в течение 30 дней от даты получения отчета выдвинуть возражения, в противном случае отчет будет считаться одобренным.

Существенные условия

Есть условия, которые обязательно должны содержаться в тексте договора:

- объект или предмет договора (то, что должен сделать исполнитель);

- указание, от чьего имени действует агент, – своего или заказчика. Возможен также комбинированный вариант.

Кроме того, агентский договор между резидентом и нерезидентом должен содержать следующие пункты, которые во избежание конфликтных ситуаций рекомендуется описать очень подробно:

- данные сторон – полные и сокращенные названия компании, а также форма собственности, ФИО физлица;

- размер вознаграждения;

- регламент и форма подачи отчетности агентом;

- период действия;

- права и обязанности сторон;

- право страны – определяется привилегия законодательства конкретного государства. Если этот пункт не будет указан, тогда к договору применяется право страны, которая наиболее тесно с ним связана.

Особенностью агентского договора с нерезидентом является то, что он составляется на двух языках, родных для каждой из сторон.

Налогообложение агентских договоров

При заключении договора между компанией и физическим лицом именно юридическое лицо берет на себя все обязанности налогового агента по вычету НДФЛ. А это значит, что именно работодатель обязан удержать с наемного работника подоходный налог и своевременно перечислить его в казну.

Налоги по агентскому договору с физлицом-нерезидентом начисляются в соответствии с Налоговым кодексом РФ. То есть НДФЛ удерживается с нерезидента по ставке 30%, причем за счет любых средств, получаемых иностранцем, однако максимальный размер налога не должен превышать 50% выплаты.

В соответствии с НК РФ, перечислить деньги в бюджет работодатель должен не позднее дня осуществления выплаты.

Второй налог, к которому привлечено особенно пристальное внимание при сделках между резидентом и нерезидентом, – это НДС. На что необходимо обратить внимание, заключая агентский договор с НДС с нерезидентом?

Во время выплаты вознаграждения нерезиденту при условии, что местом реализации его услуг является территория РФ, работодатель обязан вместе с оплатой перечислить в бюджет и налог на добавленную стоимость.

Документом, который подтверждает место оказания услуг, является договор. Сам факт выполненной работы подтверждает соответствующий акт, подписанный двумя сторонами. Хотя в данном случае плательщиком является нерезидент, однако налоговая база определяется отечественным заказчиком, а, значит, именно он обязан начислить, удержать и перечислить в бюджет соответствующую сумму налога.

В НК РФ четко указан перечень услуг, с которых удерживается НДС: с маркетинговых, информационных, консультационных и подобных услуг, если их заказчик находится на территории РФ. Контроль над перечислением налога осуществляет банк, который обслуживает данный контракт. Именно на него возложены обязанности валютного контроля, поэтому при перечислении оплаты за работу в финансовое учреждение необходимо предоставлять платежное поручение на перечисление НДС.

В случае если оплата услуг нерезидента осуществляется частями, начисление и удержание НДС осуществляются пропорционально оплатам.

Стоит отметить, что при заключении агентских договоров заказчики, как правило, обязываются компенсировать агентам расходы по налогу на добавленную стоимость.

Рассмотрим теперь второй вариант, когда местом оказания услуг будет не территория РФ. Здесь все намного проще: резидент не перечисляет НДС, однако должен предоставить специальное письмо в валютный отдел банка.

Какие налоги платят иностранные граждане: Видео

Незаконная схема. Договор комиссии с нерезидентом

Незаконные налоговые схемы. Договор поручения и комиссии

Агентский договор в Украине. Статус коммерческого агента

агентский договор бухгалтерия

Агентский договор с нерезидентом

xCheck Also

Когда лучше ехать в Египет и как отдыхать в разное время года? Казалось бы, вопрос, когда лучше ехать отдыхать в вечно солнечном Египте, не имеет смысла, Красное море ласково круглый год.

Встречаем Новый Год во Вьетнаме — традиции, отзывы, цены, отели Вьетнамское направление для пляжного отдыха все больше набирает обороты популярности среди туристов-соотечественников, а теперь еще и Новый Год встретить во Вьетнаме стало желанным событием для активных позитивных людей.

Рейсы с пересадкой в Пекине — что делать во время транзита? Удивительно красивый аэропорт в Пекине. Транзитные рейсы обычно воспринимаются путешественниками как увеличенная по времени поездка к месту назначения.

Обзор цен в Китае: еда, одежда, жилье, транспорт Стоимость жизни в той или иной стане также зависит от ВВП на душу населения. В данной теме будут описаны цены на пропитание, транспорт, а так же аренду недвижимости в Китае, которые действительны на 2017 год.

Проверенные способы найти билеты в Азию дешево Время от времени появляются варианты покупки очень дешевых билетов на самолет в Азию. Именно о том, как их находить сегодня и поговорим.

Отдых на острове Хайнань в Китае — отзывы, достопримечательности и развлечения Если хочется испытать что-то расслабленно-гавайское, но так далеко ехать нет возможности, отдых в Китае на принадлежащем ему острове Хайнань с лихвой заменит знаменитые курорты Алоха, а в чем-то даже превзойдет.

Как дешево добраться до Пхукета? Обзор вариантов. Для каждого туриста удобен свой вариант, как быстро добраться до жаркого Пхукета и не разориться или не измучиться от дискомфорта.

Ехать ли отдыхать на ГОА зимой и какая там погода в это время? Российские путешественники стремятся вырваться из страны в теплые края именно в зимние месяцы. Да и отпуска в этот период работодатели предоставляют охотнее, так как спрос на них снижен по сравнению с летом.

Где лучше всего отдыхать на Шри-Ланке? Тем, кто начал выбирать, где полноценнее и лучше отдыхать на экзотической Шри-Ланке, скучать не придется, остров переполнен интересными местами и природными богатствами на все времена.

Лоукостеры Таиланда — актуальный список дешевых авиакомпаний Многочисленные лоукостеры, перевозящие туристов до Тайланда, внутри него и за его пределы, кому угодно вскружат голову манящими предложениями.

Как получить ВНЖ в Италии с перспективой эмиграции на ПМЖ Среди развитых европейских стран, Италия входит десятку привлекательных с точки зрения трудовой иммиграции и постоянного проживания стран.

Как получить образование в Китае? Так сложилось, что Китай не самый последний игрок в мировой экономике и не собирается сдавать свои позиции никому. Одним из интересов государства неизменно является подготовка лучших специалистов в высших заведениях страны.

Как найти работу в Ирландии русским, украинцам, белорусам … По сравнению с прежними времени своей истории, на сегодняшний день ирландцы находятся на самой высокой ступени экономической лестницы.

Список стран, входящих в Евросоюз на сегодняшний день Сегодня большинство европейских держав объединены в единое сообщество, получившее название «Еврозона». На их территории действуют: единый товарный рынок, безвизовый режим, введена общая валюта (евро). Чтобы разобраться, какие страны на сегодняшний день входят в Евросоюз, и каковы тенденции его развития, необходимо обратиться к истории.

Уровень жизни в Болгарии в 2018 году: средняя зарплата, пенсия, цены на продукты Общеизвестный факт, что проживание фактически в любой стране имеет как свои сильные стороны, так и слабые, которые необходимо в обязательном порядке учитывать при смене постоянного места жительства.

Как получить образование в Норвегии гражданам России, Украины, Беларуси, Казахстана Сегодня мы поговорим о том, как построено образование в одной из самых благополучных скандинавских стран.

Как найти работу в Новой Зеландии русским, украинцам, белорусам Эмиграция наших соотечественников из России – далеко не редкость. Многие покидают страну в поисках хороших вакансий, высоких зарплат, легкой и счастливой жизни.

Как поехать волонтером за границу: актуальные бесплатные волонтерские программы Наверное, каждый мечтает посетить самые интересные места нашей планеты: увидеть слонов и кенгуру, подышать воздухом африканской саванны или покорить снежные вершины.

Как найти работу в Португалии русским, украинцам, белорусам? Несмотря на португальский кризис, трудоустройство за рубежом все еще привлекает жителей Украины, России и Беларуси.

Как найти работу в Германии русским, украинцам, белорусам, молдаванам? Немцы – национальность, проживающая в одной из самих крупных экономически и культурно развитых стран Европы.

Вакансии на Кипре для русскоговорящих: работа аниматором, гидом и другие варианты Эта европейская страна благоприятна во всех отношениях. В том числе и для тех, кто хочет трудоустроиться за достойную оплату.

Договор с нерезидентом поиск клиентов за пределами рф

Здравствуйте, Марина!. По существу Вашего вопроса могу пояснить следующее. 1) нужно ли Исполнителю разрешение на работу в РФ? Во-первых по смыслу ФЗ «О правовом положении иностранных граждан в РФ» действие данного закона распространяется только на те случаи, когда иностранный гражданин работает по трудовому договору на территории РФ. В Вашем же случае исполнитель выполняет работу не покидая территории своей страны. Во-вторых, по смыслу ст. 13 вышеназванного закона он распространяется на трудовые отношения либо гражданско-правовые, но опять же, только если они осуществляются на территории РФ Статья 13. Трудовая деятельность иностранных граждан в Российской Федерации 4.

Ндс по услугам нерезидентов за пределами рф

Второй налог, к которому привлечено особенно пристальное внимание при сделках между резидентом и нерезидентом, – это НДС. На что необходимо обратить внимание, заключая агентский договор с НДС с нерезидентом? Во время выплаты вознаграждения нерезиденту при условии, что местом реализации его услуг является территория РФ, работодатель обязан вместе с оплатой перечислить в бюджет и налог на добавленную стоимость. Документом, который подтверждает место оказания услуг, является договор.

Сам факт выполненной работы подтверждает соответствующий акт, подписанный двумя сторонами. Покупатель услуг — нерезидент Важно Суды сделали вывод, что предметом спорных договоров являлось оказание информационных услуг, что подпадает под регулирование положения пп. 4 п. 1 ст. 148 Налогового кодекса Российской Федерации. Согласно абз. 5 пп. 4 п. 1 ст.

Российской Федерации, — Дело в том, что при осуществлении внешнеторговой деятельности резиденты обязаны в сроки, предусмотренные внешнеторговыми договорами (контрактами) обеспечить: 1) получение от нерезидентов на свои банковские счета в уполномоченных банках иностранной валюты или валюты Российской Федерации, причитающейся в соответствии с условиями указанных договоров (контрактов) за переданные нерезидентам товары, выполненные для них работы, оказанные им услуги, переданные им информацию и результаты интеллектуальной деятельности, в том числе исключительные права на них; 2) возврат в Российскую Федерацию денежных средств, уплаченных нерезидентам за неввезенные в Российскую Федерацию (неполученные на территории Российской Федерации) товары, невыполненные работы, неоказанные услуги, непереданные информацию и результаты интеллектуальной деятельности, в том числе исключительные права на них.

договора по типам

Правила оформления Существующие законодательные документы и нормативные акты не регламентируют особые условия заключения договора с нерезидентом на оказание услуг. При наличии разрешения на выполнение трудовой деятельности на территории нашей страны, они заключаются в соответствии со стандартными положениями ГК РФ. Порядок составления такого документа основывается на исполнении положений ст.39 этого документа. Важно В шапке этого документа указывается наименование организации, являющейся заказчиком выполняемых работ, и персональные данные нерезидента с указанием его паспортных данных. В основной части документа указывается полный перечень оказываемых услуг и сроки их оказания. Если в договоре не указывается иная возможность, статья 780 Гражданского кодекса нашей страны требует указывать, что работы будут исполняться приглашенным специалистом лично. Гражданский кодекс РФ. Статья 39.

Договор оказания услуг между российской организацией и нерезидентом

Налогообложение вознаграждения нерезидентов Таким образом, организации, применяющие специальные налоговые режимы и не исполняющие обязанности налогоплательщика НДС, обязаны уплатить НДС с доходов иностранной организации, не состоящей на учете в налоговых органах РФ. При этом права на применение налогового вычета у данных организаций – налоговых агентов нет. Налог на прибыль Согласно п. 1 ст. 246 Налогового кодекса РФ плательщиками налога на прибыль признаются, в частности, иностранные организации, осуществляющие свою деятельность в Российской Федерации через постоянные представительства и/или получающие доходы от источников в Российской Федерации.

Налоги при дистанционной работе с нерезидентом В соответствии с НК РФ, перечислить деньги в бюджет работодатель должен не позднее дня осуществления выплаты.

Агентский договор с нерезидентом: в чем особенности соглашения

Отсутствие такого разрешения, в том числе его просрочка, чревато для работодателя серьезным штрафом, размер которого может достигать значительных величин (до 800 000 рублей). Важным минусом договора становится отсутствие возможности на таком основании привлекать к сотрудничеству лиц, занимающих руководящие позиции в организации с необходимостью подписывать документацию. Подпись таких работников легитимной не признается. Ограничения на виды работ Иностранный гражданин или гражданин, не имеющих гражданства, работающий на территории России, имеет право выполнять любые производственные действия в рамках подписанного договора об оказании услуг. Выполняемые работы должны соответствовать квалификационным документам и документам об образовании, представленным нерезидентом.

Договор оказания услуг с нерезидентом: образец составления документа

Налогового кодекса Российской Федерации к услугам по обработке информации относятся услуги по осуществлению сбора и обобщения, систематизации информационных массивов и предоставлению в распоряжение пользователя результатов обработки этой информации. При этом для такого рода услуг предусмотрено правило, в соответствии с которым место их реализации определяется местом нахождения покупателя услуг. Поскольку заявитель является российской организацией (п.

2 ст. 11 НК РФ), осуществляет деятельность на территории Российской Федерации (абз. 1 п. п. 4 п. 1 ст.

- Главная

- →

- Налогообложение вознаграждения нерезидентов

Вопрос: Американская корпорация занимается подбором на территории США иностранного инвестора для российской компании, занимающейся строительством на территории РФ. За услуги по поиску российская компания платит агентское вознаграждение.

- документ, фиксирующий право нерезидента на ведение трудовой деятельности на территории Российской Федерации, выданный на основании разрешения организации, заключающей договор возмездного оказания услуг с иностранным гражданином;

- паспорт, позволяющий определить гражданство;

- разрешение на работу, выданное территориальным органом ФМС;

- цветная фотография 30Х40;

- нотариально заверенные переводы документов об образовании и квалификации приглашенного работника;

- медицинские справки об отсутствии заболеваний, представляющих угрозу здоровью и жизни окружающих;

- квитанция об оплате государственной пошлины на получение разрешения на работу на территории РФ нерезидента, которая может быть предоставлена как самому нерезиденты, так и организации, приглашающей его к сотрудничеству.

Договор с нерезидентом на оказание услуг образец. На что необходимо обратить внимание, заключая агентский договор с НДС с нерезидентом? Во время выплаты вознаграждения нерезиденту при условии, что местом реализации его услуг является территория РФ, работодатель обязан вместе с оплатой перечислить в бюджет и налог на добавленную стоимость. Документом, который подтверждает место оказания услуг, является договор. Сам факт выполненной работы подтверждает соответствующий акт, подписанный двумя сторонами. Хотя в данном случае плательщиком является нерезидент, однако налоговая база определяется отечественным заказчиком, а, значит, именно он обязан начислить, удержать и перечислить в бюджет соответствующую сумму налога. В НК РФ четко указан перечень услуг, с которых удерживается НДС: с маркетинговых, информационных, консультационных и подобных услуг, если их заказчик находится на территории РФ.

Например, нерезиденты обязаны обеспечивать соответствие стандартам, сертификации и безопасности выполненных работ (оказанных услуг), а в случаях, оговоренных российским законодательством, иметь лицензии на осуществление той или иной деятельности (например, выполнение проектных работ, оказание лизинговых услуг). Обязательное условие рассматриваемых видов договоров — предмет договора. Так, например, предмет договора на оказание услуг — это совершение действий по заданию заказчика [2].

Здесь отсутствует материальный результат действия, а значит, оплачивается работа (услуга) как таковая. Такой договор считается заключенным, если в нем перечислены действия либо указана определенная деятельность, которые обязан осуществить исполнитель-нерезидент. Далее стороны должны согласовать те права и обязанности, которые они будут нести в отношении друг друга по договорным обязательствам.

Стороны также вправе в любой момент отказаться от договора при условии возмещения убытков. Ответственность тесно связана с риском, который стороны несут при заключении рассматриваемых договоров. По договору оказания услуг заказчик принимает риск на себя.

Согласно условиям договора на выполнение работ исполнитель выполняет работу за свой риск. Это означает, что при случайной гибели предмета договора либо невозможности окончания работы, возникшей не по вине сторон, исполнитель не вправе требовать вознаграждения за выполненную им работу. Заключая договоры на оказание услуг и выполнение работ, резиденты и нерезиденты РФ могут столкнуться с массой проблем, которые, конечно же, разрешимы, но для того чтобы их не было, стороны должны тщательно обговорить все нюансы, касающиеся финансовой стороны договора.

Не следует забывать при этом и другие моменты, т. е. Федеральным законом от 25 июля 2002 года N 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации», в отношении которых налоговая ставка устанавливается в размере 13 процентов; 3) облагаются ли данные услуги НДС? Здесь однозначно сказать сложно. С одной стороны действует ст. 161 НК РФ 1. При реализации товаров (работ, услуг), местом реализации которых является территория Российской Федерации, налогоплательщиками — иностранными лицами, не состоящими на учете в налоговых органах в качестве налогоплательщиков, налоговая база определяется как сумма дохода от реализации этих товаров (работ, услуг) с учетом налога.Налоговая база определяется отдельно при совершении каждой операции по реализации товаров (работ, услуг) на территории Российской Федерации с учетом настоящей главы.