2 ндфл в свободной форме

Справка 2-НДФЛ — инструкция по заполнению 2018

Справка по форме 2-НДФЛ

• Скачать актуальный бланк 2-НДФЛ (Excel). Это новая форма от 30.10.2015

• Скачать образец заполнения 2-НДФЛ. Это образец по новой форме от 30.10.2015

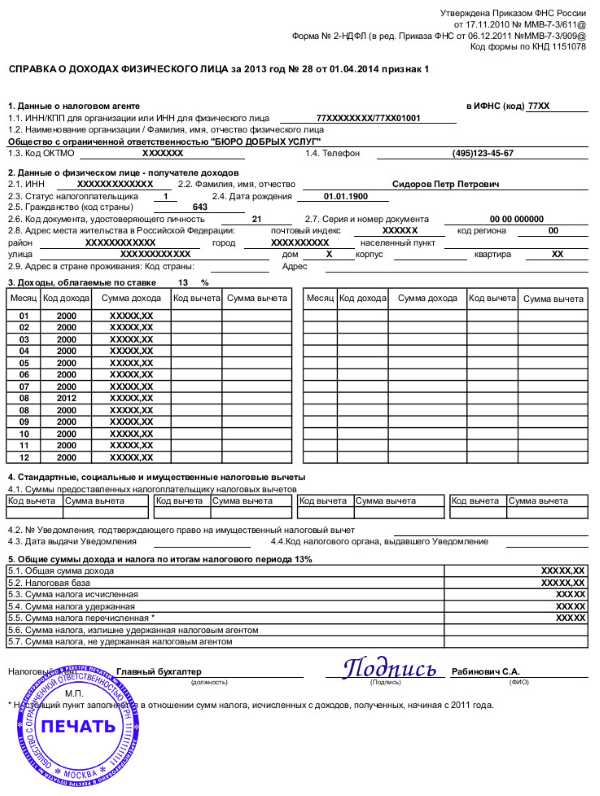

• Скачать образец заполнения 2-НДФЛ по старой форме от 17.11.2010

Инструкция по заполнению

ВНИМАНИЕ: приказом ФНС России № ММВ-7-11/485@ от 30.10.2015 утверждена новая форма 2-НДФЛ.

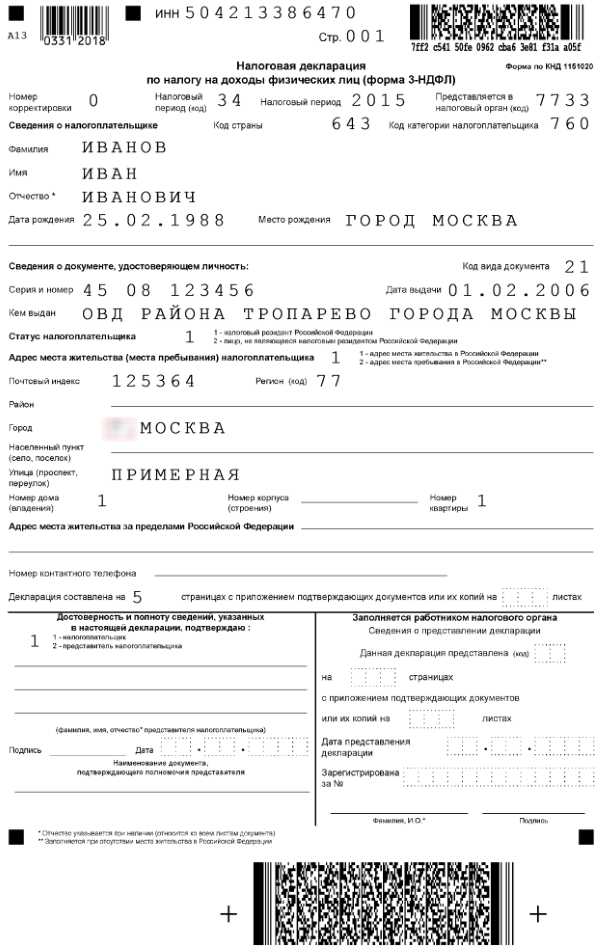

Внизу страницы — два образца справки 2-НДФЛ: по новой форме и по старой.

Нажимайте на каждое интересующее поле инструкции, чтоб появилась подробная информация.

• Ставится 1 — в обычном порядке,

когда сдаёте справку о доходах сотрудника и удержанном НДФЛ.

• Ставится 2 — при уведомлении о невозможности удержать НДФЛ.

Невозможность удержать НДФЛ может быть, например, в случаях:

1) При выплате доходов в натуральной форме при условии отсутствия в дальнейшем выплат физлицам каких-либо доходов в денежной форме.

Например, вы выплатили доход физлицу в натуральной форме. Потом в том же налоговом периоде опять выплатили доход, но уже в денежной форме. Из этих денег вы должны также удержать НДФЛ, исчисленный с дохода в натуральной форме, но не более 50 % от суммы денежных выплат.

2) При выдаче физлицам подарков в ходе рекламной акции, розыгрышей, бонусной программы.

3) При выплате физлицам на основании решения суда суммы задолженности по зарплате в размерах, определенных в судебных решениях.

4) При обеспечении своим бывшим работникам, уволившимся в связи с выходом на пенсию по возрасту, бесплатный проезд на железнодорожном транспорте один раз в год.

В таком случае необходимо сообщить в налоговую об этом не позднее одного месяца с даты окончания налогового периода, в котором возникли соответствующие обстоятельства, т.е., например, невозможно удержать НДФЛ в 2017 — уведомляем об этом не позднее 31 января 2018 года.

Срок сообщения о невозможности удержать НДФЛ — до 1 марта.

Поле «Номер корректировки»

Необходимо указать:

• 00 — при составлении первичной справки

• 01, 02, 03 и т.д. до 98 — при составлении корректирующей справки

• 99 — при составлении аннулирующей справки

• Узнать его можете на сайте ФНС России вот здесь. • Его можно узнать на сайте ФНС России в сервисе «Узнай свой ОКТМО», либо в своей налоговой.Поля «Налоговый агент», «ИНН» и «КПП»

• Налоговый агент: организации указывают, например, ООО «Фантик», а предприниматели - ИП + ФИО

• ИП указывают только ИНН, а организации ИНН и КПП

• При смене фамилии работника — укажите его новую фамилию. При этом в налоговой инспекции сведений о новой фамилии работника может не оказаться. Поэтому заранее приготовьте копию его паспорта. Отчество указывается при наличии.

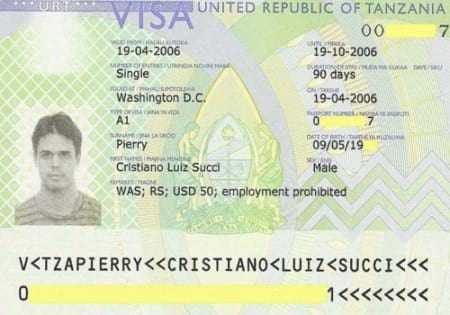

• Фамилию и имя иностранных работников разрешается указывать латинскими буквами.

Поле «Статус налогоплательщика»

• Ставите 1 — если работник является резидентом РФ (в течение 12 следующих подряд месяцев пробыл на территории РФ 183 и более календарных дней).

• Ставите 2 — если работник не является резидентом РФ (пробыл на территории РФ менее 183 календарных дней).

• Ставите 3 — если работник является высококвалифицированным специалистом.

В соответствии с текстом закона, высококвалифицированным признается «иностранный гражданин, имеющий опыт работы, навыки или достижения в конкретной области деятельности, если условия привлечения его к трудовой деятельности в Российской Федерации предполагают получение им заработной платы в размере двух и более миллионов рублей за один год».

Кроме того, высококвалифицированные специалисты получают статус налоговых резидентов РФ с первого дня действия их трудового договора, а не по истечении 183 дней пребывания в РФ.

Теперь (с декабря 2015 года) введены дополнительные коды статусов налогоплательщика:

• Ставите 4 — если работник является участником государственной программы добровольного переселения соотечественников, проживающих за рубежом.

• Ставите 5 — для работников-иностранцев, имеющих статус беженцев или получивших временное убежище в России.

• Ставите 6 — для работников-иностранцев, которые работают на основании патента.

Поле «Гражданство (код страны)»

• Для граждан России — код 643.

•Коды для других стран смотрите здесь.

Поле «Код документа, удостоверяющего личность»

• Для паспорта гражданина РФ — код 21.

• ВНИМАНИЕ: с декабря 2015 года изменён код для Свидетельства о предоставлении временного убежища на территории РФ. Теперь необходимо указывать код 19, вместо кода 18.

Поле «Адрес места жительства в РФ»

• Указывается адрес работника по месту его постоянной регистрации на основании паспорта или иного подтверждающего документа.

• Адрес временной регистрации не пишется.

• Здесь также указывается адрес, по которому работник-иностранец зарегистрирован в РФ по местожительству или по местопребыванию.

Поле «Код страны проживания»

• Это поле заполняется только в отношении нерезидентов РФ и иностранцев.

• Указывается код страны и адрес места жительства работника в стране постоянного проживания.

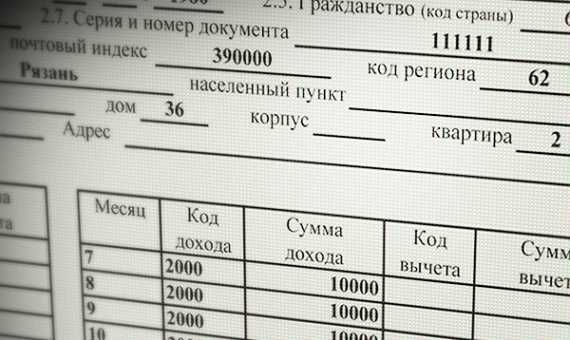

Раздел 3. «Облагаемые доходы».

В шапке этого раздела ставите налоговую ставку:

• 13 % — для резидентов РФ.

• 30 % — для нерезидентов РФ.

Графа «Код дохода»

• Каждому виду дохода соответствует свой код.

• Так, например, по зарплате — 2000, по отпускным — 2012 и др.

• Для доходов, по которым отдельный код не предусмотрен, ставится — 4800 «Иные доходы»

• При выплате премий — если выплата за трудовые достижения — код 2002. Если премия приурочена, например, к празднику — это будут уже иные доходы — 4800.

• Полный перечень кодов по доходам смотрите здесь.

Графа «Код вычета»

• Здесь отражаются только профессиональные вычеты и вычеты, предусмотренные ст. 217 НК РФ.

• Коды для таких вычетов найдите в таблице здесь. Прокрутите таблицу ниже, коды для этих вычетов начинаются с кода 403, там по заголовку соответствующих вычетов сами увидите.

Раздел 4. «Налоговые вычеты».

• Здесь указываются стандартные, социальные, инвестиционные и имущественные налоговые вычеты, предоставленные работнику в отчётном году.

• По каждому из этих вычетов найти код сможете всё в той же таблице «Коды видов вычетов налогоплательщика». Ссылку на неё мы привели в предыдущем Разделе 3 - графа «Код вычета» (см. выше).

Поля «Уведомление, подтверждающее право на социальный и имущественный вычет».

• Для предоставления социального (за лечение и обучение) и имущественного вычета нужно получить в налоговой уведомление о праве на этот вычет, данные которого в этих полях и указываем.

Раздел 5. «Общие суммы дохода и налога».

Поле «Общая сумма дохода» — указывается общая сумма всех строк раздела 3.

Поле «Налоговая база».

• Указывается разница между общей суммой дохода и всеми налоговыми вычетами.

Поле «Сумма налога исчисленная». Указывается сумма исчисленного НДФЛ.

• Рассчитываем: Налоговая база * 13 % (налоговая ставка)

Поле «Сумма фиксированных авансовых платежей».

Это поле заполняется только в отношении иностранцев, работающих по патенту.

Поле «Сумма налога удержанная». Указывается сумма удержанного НДФЛ.

Поле «Сумма налога перечисленная». Указывается сумма перечисленного в налоговую НДФЛ.

Поле «Сумма налога, излишне удержанная налоговым агентом».

Указывается сумма излишне удержанного НДФЛ.

• Вообще по закону излишне удержанный налог должен быть возвращён работнику, но если не успевают этого сделать к сроку сдачи справки 2-НДФЛ (к 1 апреля), тогда эта сумма вносится в данное поле.

Поле «Сумма налога, не удержанная налоговым агентом».

Указывается сумма НДФЛ, не удержанная в отчётном периоде.

Отображение в 2-НДФЛ возможных ситуаций

ВНИМАНИЕ: с 1 января 2016 года (согласно п.6 ст. 226 НК РФ) НДФЛ, удержанный с больничных (включая пособие по уходу за больным ребёнком) и отпускных пособий, нужно будет перечислять в бюджет не позднее последнего дня месяца, в котором они выплачены.

Ситуация: зарплату начислили в декабре 2016, а выплатили в начале января 2017. В этом случае декабрьскую зарплату отображаем в справке НДФЛ за 2016 год, включая пункты «Сумма налога исчисленная» и «Сумма налога удержанная».

Да, несмотря на то, что фактически НДФЛ будет удержан лишь в январе или даже позже, его сумму всё равно включаем в пункт «Сумма налога удержанная» справки за 2016 год.

Исключение: зарплата была начислена в 2016 году, но в 2017 так и не была выплачена к сроку сдачи 2-НДФЛ (к 1 апреля). Тогда эту зарплату нужно включить в справку 2-НДФЛ за 2017 год.

Ситуация: доходы работника в течение года облагались по разным ставкам. ФНС предлагает последовательно заполнять данные в разделах 3 и 5 вначале для одной ставки, потом — для другой.

При этом справка 2-НДФЛ должна быть одна.

— Образец заполнения справки по новой форме 2-НДФЛ —

— Образец заполнения справки по старой форме 2-НДФЛ —

Все про справки о доходах – основные формы

Как часто мы слышим от банковских служащих фразу – чтобы мы вам дали кредит со справкой о доходах, принесите нам ее! Достаточно часто, не правда ли. Так что это такое, что за справка такая и где ее выдают – вот наша сегодняшняя тема разговора. Скажем сразу, это достаточно злободневный вопрос для большинства граждан нашей страны, поскольку многие не в состояние подтвердить свой доход, ничем кроме устных слов. Но кто верит устным словам?

Справка о доходах – это письменный документ общего характера, в котором отображается информация о доходе человека за определенный период времени, что обязательно должно быть подтверждено третьим лицом в виде личной подписи и печати. Она может быть составлена на стандартизированном бланке или в произвольной форме.

На текущий момент в России, кредитные учреждения для выдачи кредитов по справке о доходах принимают следующие виды документов:

- с места работы по форме 2НДФЛ

- с места работы в свободной форме

- декларация 3НДФЛ о побочных «белых» доходах

- справка по форме банка

- справка из ПФРФ (пенсионный фонд) для пенсионеров

- договор аренды недвижимости

- декларация ЕНВД для предпринимателей

- декларация УСН (упрощенная система) для предпринимателей

- декларация ЕСН для лиц, ведущих подсобное хозяйство (ЛПХ)

А еще подтвердить свой доход можно налоговой отчетностью, сданной накануне в качестве ИП или ООО, выпиской с дебетового счета, зарплатной картой или дебетовой банковской картой (это все практически одно и то же, и имеет один смысл). То есть дебетовые счета показывают банку, что на него постоянно приходят деньги, и что они там есть, а поэтому кредит можно вам и одобрить. В большей степени это касается зарплатных клиентов банка – там и подтверждать ничего не надо.

2НДФЛ

Справка 2НДФЛ – это самый распространенный вариант получения кредита со справкой о доходах. Если вести речь о беззалоговых займах и займах без поручителей, то у каждого банка есть подобная кредитная программа, чаще всего она называется «кредит наличными», а это значит, что от вас точно попросят в первую очередь справку 2НДФЛ о ваших доходах за последние 6 месяцев, и прочие малозначительные документы (паспорт, трудовую).

Что это такое?

Это особая форма подтверждения дохода в виде бланка по стандартам Федеральной налоговой службы, в котором указаны данные о вашем работодателе, ваши данные, по-месячные данные о вашем доходе (обычно за 6 месяцев), а так же суммы налоговых вычетов, если они были за этот период.

Справку 2НДФЛ выдает налоговый агент, то есть ваш работодатель, но только в том случае, если он отчитывается за вас в ФНС и платит за вас налоги. Если он этого не делает, значит, он предоставить вам подобной справки просто физически не может.

Налоговый агент обязан в течение нескольких рабочих дней предоставить вам подобную справку, по вашему письменному запросу. Для этого вы пишете заявление на имя генерального директора компании или бухгалтера и подаете его в бухгалтерию.

На бланке справки обязательно должны стоять печать организации, подписи генерального директора или бухгалтера.

3НДФЛ

Декларация 3НДФЛ – это форма отчетности в налоговой службе за побочные ваши доходы (не за основной доход от основного места работы), с которого вы хотите или собираетесь заплатить налог. И тем самым «обелить» его. Делается это исключительно по вашему желанию, но в случае налоговой проверки на наличие подобных побочных незадекларированных доходов вам может быть выписан штраф.

Внимание! Справок 3НДФЛ нет в природе, есть только справка 2НДФЛ, по своим побочным доходам вы предоставляете в банк копию декларации 3НДФЛ, по которой отчитывались в ФНС.

Банки с охотой принимают декларации 3НДФЛ в качестве подтверждения вашего дохода, и ставят их по значимости на уровень со справками 2НДФЛ. Только последняя выдается вам работодателем, а декларация 3НДФЛ достается из вашего «семейного» архива.

Читайте также

Пишем заявление на отказ от кредита

Здесь следует быть внимательными, так как подавать декларацию в банк нужно за предыдущий период времени, по которому уже уплачены налоги, и на бланке стоят соответствующие отметки об этом.

Источники дополнительного дохода, которые могут декларироваться в 3НДФЛ:

- если вы в течение 3-х лет после вступления в собственность продали недвижимость, то с нее нужно уплатить налоги, так как по-закону вы получили доход от спекуляции

- продажа собственного имущества (мебель, гараж, автомобиль и другие)

- дивиденды, прибыль, полученная с продажи ценных бумаг и акций

- игра на бирже

- заработок от сдачи имущества или недвижимости в аренду

- ИП, которые используют систему налогов общего типа

- деятельность адвокатов, нотариусов и других юридических лиц

- любой другой доход

Ранее в качестве подтверждения дохода банки требовали исключительно справки формата 2-НДФЛ или же декларацию 3НДФЛ. Однако далеко не каждый гражданин РФ работает официально, многие получают зарплату «в конвертах» для того, чтобы не платить налоги, так сказать «серая» и «черная» бухгалтерия. В связи с этим финансовые учреждения начали терять большой процент клиентов, а чтобы этого не происходило, банки ввели справку по форме банка. Это специальный документ, с помощью которого можно подтвердить скрытый от налогов доход, только на основании засвидетельствования указанных данных третьими лицами (работодателя).

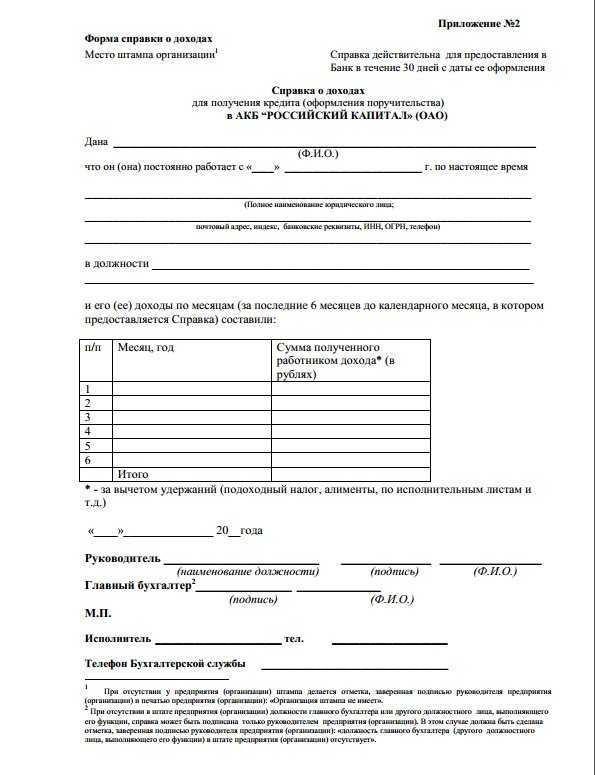

По форме банка

Это самый противоречивый формат подтверждения доходов, не многие банки его принимают (однако, такие есть).

Что из себя представляет такая справка?

Это стандартизированный банковский бланк (у каждого банка он свой), где должны быть отображены данные по вашей персоне, зарплате/доходам, данные от вашего работодателя и его подпись. Таким образом, это документ, в котором достоверность сведений подтверждает только ваш работодатель. Но в этом и состоит нежелание банков принимать его «близко к сердцу».

Хотя, что может быть проще? Если вы работаете, значит, у вас есть постоянный заработок, значит, вам можно занять, поскольку вам будет, чем возвращать долг. А кроме этого в данном случае 100% будет присутствовать третье лицо, которое и сможет подтвердить ваш доход личной подписью на стандартизированном бланке.

Обычно подобная справка составляется на бланке банка, но некоторые кредитные учреждения не против того, чтобы она была оформлена в произвольной форме, но в обязательном порядке засвидетельствована третьим лицом (генерального директора, бухгалтера).

Получить данную справку можно и нужно по месту работы, для этого достаточно написать заявление на имя руководителя предприятия, о том, что она вам нужна. И в течение трех дней работодатель обязан предоставить ее вам.

Почему так популярен данный формат подтверждения дохода?

На самом деле он не такой уж и популярный, точнее популярный, но не распространенный. В первую очередь банки берут к сведению справки 2НДФЛ, потом декларации 3НДФЛ, а потом всякие «записюльки», типа по форме банка или в свободной форме. Потому что они (2НДФЛ) отображают показания налоговой службы, а не работодателя. С точки зрения кредитной организации – это железобетонные доказательства слов, указанных в документе.

Но, а почему такой способ распространен?

Он не распространен, а популярен! Большинство россиян работает в черную, этому часто способствуют сами работодатели (уход от налогообложения и прочее), поэтому с предоставлением 2НДФЛ часто бывают сложности. И чтобы не терять рынок банки вынуждены соглашаться на справки по форме банка. Однако все же на это соглашаются не многие.

Читайте также

Документы для рефинансирования кредита в Сбербанке

В этом документе должны быть указаны:

- полное название

- шапка (от кого, кому)

- промежуток времени, за который предоставляется информация

- информация о работодателе и налогоплательщике

- сведения о доходах и налоговых вычетах

- общая информация о финансовых потоках гражданина

Прочие справки

Есть еще и прочие жизненные ситуации, которые банк может воспринимать адекватно, и для этого принимает к своему сведению особые справки, доказывающие ваш доход.

О чем речь:

- если вы работаете в госучреждение, которое не хочет предоставлять 2НДФЛ, то банки часто принимают справки по форме этого учреждения (к госкомпаниям повышенное доверие)

- если вы ИП, и нашли место, где вам дадут кредит, то подтвердить свой доход можно декларацией УСН, ЕНВД или ОСНО (общая система налогообложения)

- если вы пенсионер, кроме пенсионного, с вас наверняка попросят справку из ПФРФ, подтверждающую факт начисления пенсии

- если вы «крестьянин», и отчитываетесь по доходам по системе ЕСН, можно предоставить соответствующую декларацию

- если вы сдаете недвижимость «в черную» (сроком до 12 месяцев это разрешено), можно предоставить вместо 3НДФЛ, договор аренды или найма

- прочее

Текущая ситуация с подтверждением дохода

Самым распространенным в банковской среде кредитом в России был, есть и будет «кредит со справкой о доходах». Это банковский масс-маркет!

Оно и понятно – у многих россиян из имущества, только работа в найме, но если она официальная и работодатель платит за вас налоги и страховые взносы, то этого вполне достаточно, чтобы вы считались хорошим заемщиком. Это, конечно, не единственный показатель, который определяет ваше «качество» (есть еще размер кредитной загруженности, анализ вашей кредитной истории, количество иждивенцев «на руках» и прочее), но все же.

И для банка в данной ситуации все относительно понятно – вы получаете достойную зарплату, вам есть чем платить по кредиту!

Но сначала доход свой нужно подтвердить, и подтвердить это должны желательно официальные органы, типа налоговой службы, поскольку работодатель это тоже человек, доверие с точки зрения бюрократии к нему минимальное. А как подтвердить? Только справками!

Текущая ситуация такова:

- к 2017 году практически все, работающие в «белую» россияне, уже закредитованы

- из них мало, кто способен потянуть новый кредит

- остальная масса трудоспособного населения (около 20 млн. человек) непонятно чем занимается (работает или нет), доказать свой доход они могут только на словах

- кому давать новые кредиты?

Вот и получается, что банки вынуждены идти на новые приемы, снижать требования к справкам, подтверждающим доход, однако, топовые банки страны этого не делают, поскольку в кризис 2014 года они уже столкнулись со своим «плохим» портфелям долгов, размер которого был значителен, из-за того, что кредиты выдавались всем подряд.

Посему, получить кредит по справке о доходах, особенно по справке 2НДФЛ не составляет труда, если ваша КИ хорошая и нет кредитной загруженности, а что делать тем, у кого ее нет?

Наши варианты получения кредита без справки о доходах:

- получить кредит в своем банке, где у вас зарплатная карта

- получить в банке, где сами и работаете (если это имеет место быть)

- сделать выписку по дебетовому счеты, по вкладу и доказать свой доход ей

- экспресс-кредит – незначительные суммы денег только по паспорту

- МФО – микрозаймы

- овердрафт – прокачать свою дебетовую карту, подключив кредитный лимит

- родственники, знакомые

- частные инвесторы

- биржи займов

- кредитные брокеры

- лизинг техники

- залог имущества

- автоломбарды

- кредит под залог автомобиля

- ломбарды

Справка 2-НДФЛ или свободная форма?

Главный вопрос, который интересует банк при выдаче ипотечного кредита, - платежеспособность клиента. Заемщик может подтвердить размеры своих доходов справкой 2-НДФЛ, однако на сегодняшний день можно получить ипотеку без справки 2-НДФЛ - посредством свободной формы банка. Сказать однозначно, какой вариант лучше, невозможно, поскольку оба имеют свои достоинства и недостатки. Все зависит от конкретной ситуации.

Главный вопрос, который интересует банк при выдаче ипотечного кредита, - платежеспособность клиента. Заемщик может подтвердить размеры своих доходов справкой 2-НДФЛ, однако на сегодняшний день можно получить ипотеку без справки 2-НДФЛ - посредством свободной формы банка. Сказать однозначно, какой вариант лучше, невозможно, поскольку оба имеют свои достоинства и недостатки. Все зависит от конкретной ситуации.

2-НДФЛ

Справка 2-НДФЛ - это официальный документ, который подтверждает, что за определенный период потенциальный заемщик получал такие-то доходы, и с них уплачены соответствующие налоги. Если у вас высокая «белая» заработная плата, то сомнений быть не может – в банк следует предоставить официальную справку. В этом случае добиться положительного решения кредитного учреждения будет намного проще.

Однако имеется и другая сторона медали. Если официальная зарплата невысока, то справка 2-НДФЛ становится непреодолимым барьером для получения ипотеки. Особенно это относится к ипотеке в Москве, где размеры кредитов традиционно значительны из-за высокой стоимости жилья.

Как получить ипотечный кредит без справки 2-НДФЛ? Некоторые заемщики решают проблему просто – подделывают справку о доходах. Точнее, договариваются с бухгалтером о том, что в документе завысят реальные объемы доходов. Будем откровенны, шанс получить по такой справке кредит имеется. Поскольку не все справки 2-НДФЛ проверяются банком в налоговой инспекции (особенно, если компания работает давно и хорошо зарекомендовала себя на рынке). Но стоит вам просрочить выплату, и банк тут же поинтересуется в налоговой правильностью цифр, указанных в вашей справке. И когда там окажутся несоответствия, тут же будет подано заявление в полицию. Это расценивается как мошенничество со всеми вытекающими уголовными последствиями.

Ипотека со справкой по форме банка

Клиенты, которые имеют «серые» доходы, могут воспользоваться свободной формой банка. Это документ, подтверждающий наличие у человека неофициальных доходов, с которых не уплачиваются налоги. То есть, заемщик фактически признается, что он нарушает закон, а банк соглашается с таким положением дел.

Ситуация щекотливая, но банкам нужны клиенты, поэтому они идут на подобные действия. Все понимают, что «серые» зарплаты пока остаются массовым явлением, а гражданам нужно как-то решать проблему жилья. Поэтому подобную схему подтверждения доходов осенью 2010 года ввел даже Сбербанк. Что уж говорить о других коммерческих банках.

Таким образом, ипотека со справкой по форме банка позволила существенно расширить число потенциальных клиентов. Однако и здесь имеются свои минусы. Как правило, при подобном подтверждении доходов банки повышают процентную ставку как компенсацию за риск. То есть, если при подаче справки 2-НДФЛ вы, допустим, можете рассчитывать на 12% ставки по кредиту, то при заполнении свободной формы банк не согласится выдать вам ипотечный кредит меньше, чем под 14% годовых.

Банк – «кредитная организация, которая имеет исключительное право осуществлять в совокупности следующие банковские операции: привлечение во вклады денежных средств физических и юридических лиц, размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности, открытие и ведение банковских счетов физических и юридических лиц» (выдержка из Федерального закона №395-1 «О банках и банковской деятельности»). Для ипотечника важно, кто и на каких условиях его прокредитует ((мы часто встречали операторов на рынке, которые, не являясь банками, выдавали ипотечные кредиты). Поэтому не так важно, где получить кредит, важно, на каких условиях он выдан (например, каковы требования к недвижимости) и каковы первоначальный взнос и итоговая переплата. При этом стоит опасаться разного рода потребительских кооперативов и касс взаимопомощи (практика показывает, что любая даже самая кабальная ипотека лучше (дешевле) в несколько раз, чем эти формы кредитования, поэтому настоятельно не рекомендуем обращаться в любые компании-кооператива).

Справка по форме 2-НДФЛ нового образца

НДФЛ – это базовый налог на прибыль физических лиц в России. Буквально расшифровывается как «налог на доходы физических лиц». Субъект НДФЛ -это физические лица любого возраста и гражданства, которые имеют источник дохода выше необлагаемого минимума. Объект НДФЛ — это доходы, которые получает физ. лицо за определенный промежуток времени.

Справка 2-НДФЛ – это специальная форма документа, которую, как правило, получают у работодателя по запросу. Там будет содержаться информация о зарплате сотрудника за указанный период и размер налогов, которые были удержаны.

Если компания отказывает вам в выдаче документа, опирайтесь на ст. 62 Трудового кодекса РФ, которая обязует работодателя в течение 3 дней после подачи письменного заявления (с просьбой выдать вам копии документов, связанные с вашей трудовой деятельностью) предоставить вам справку. Ее можно получать неограниченное количество раз.

Когда нужна справка 2-НДФЛ?

Чаще всего этот документ требуется:

- Данную выписку часто подают в налоговую инспекцию с другими документами — к примеру, чтобы получить налоговый вычет (родителям студента, который учится на платном отделении).

- При оформлении попечительства или усыновления ребенка.

- Иногда требуется в случае, если вы устраиваетесь на новую работу.

- Для оформления кредита (для банка можно использовать справку 2-НДФЛ в свободной форме).

- Для расчета отпускных и больничных.

- Для оформления визы.

- Подготовка данных в Пенсионный фонд.

- При покупке жилья в ипотеку.

- Для оформления алиментов.

- Иногда ее запрашивают в ходе судебного процесса, если затронуты определенные вопросы материального характера.

Если вы являетесь предпринимателем, руководителем фирмы, то:

- до 1 апреля вам необходимо предоставить отчет в налоговую о доходах сотрудников за последний год;

- сотрудник вашей фирмы (нынешний или бывший) может запросить в бухгалтерии подобный документ.

Если вы являетесь ИП, сами себе справку вы не вправе выписать – для этого можно обратиться в юридическую или бухгалтерскую контору.

Работодатели, в соответствии с законодательством, именуются налоговыми агентами.

Какие доходы не требуют подачи справки 2-НДФЛ?

Это государственные пособия (кроме пособия по нетрудоспособности), пенсии, компенсационные выплаты, предусмотренные законодательством РФ, вознаграждения донорам, алименты, гранты на поддержку образования, науки и культуры в РФ (выданные официально зарегистрированными организациями), премии в определенных сферах деятельности, одноразовая материальная помощь со стороны государства, благотворительной организации или работодателя, стипендии, доходы за продажу товаров, произведенных в личном подсобном хозяйстве и так далее. Полный список содержится в законодательстве РФ.

Если вас интересует, что такое БИК и для чего он нужен, прочитайте эту статью.

Здесь вы можете узнать, стоит ли участвовать в тендерах на строительство и другие сферы.

Заполнение справки 2-НДФЛ

В случае необходимости получения справки сотрудником:

- справка (в том числе нулевая) получается в бухгалтерии по письменному заявлению;

- документ должен содержать подпись руководителя и печать предприятия.

Далее подробнее разберем заполнение документа налоговым агентом (работодателем).

Кто должен заполнять справку?

НДФЛ заполняет либо предприниматель, либо бухгалтер, который является сотрудником данной организации, согласно трудовому или гражданско-трудовому договору.

Если вы не будете заполнять справку через бухгалтера вашей фирмы, то есть такие варианты:

- Воспользоваться программой-помощником по заполнению НДФЛ. Программы существуют с целью автоматизации и упрощения этапов заполнения справки. Таким образом можно потратить минимум времени (в программе можно автоматически применять введенную ранее информацию).

- Заполнить в режиме онлайн или заказать через интернет. Для этого вам достаточно перейти на специальный портал, на котором специалисты подсказывают начинающим бухгалтерам и бизнесменам тонкости заполнения справки. Также вы можете обратиться к платным ресурсам, которые выполнят за вас всю работу с документами. Увы, во всех вариантах (по сети) есть риск попасть на ненадежного, недобросовестного предоставителя услуг.

- Обратиться к услугам бухгалтерских или юридических предприятий. Вариант с обращением в специализированные учреждения достаточно хороший – обычно, заполнение НДФЛ стоит не очень дорого. Вам могут разъяснить последовательность заполнения документа и все тонкости, которые необходимо учесть. Однако если у вас не несколько единиц, а несколько десятков сотрудников, то данная услуга может обойтись в кругленькую сумму.

- Заполнить собственноручно. Самостоятельное заполнение справки поможет избежать утечки информации о зарплате ваших сотрудников, сэкономит вам деньги, обезопасит от волнений, что работа была выполнена недобросовестно.

Правила и процесс заполнения

Главное – разобраться со всеми тонкостями и подойти к делу грамотно и ответственно:

- Скачайте образец заполнения справки 2-НДФЛ.

- Загрузите бланк-форму для заполнения.

- Следуйте инструкции ниже.

Документ состоит из следующих разделов:

- информация о работодателе: название предприятия, реквизиты;

- сведения о сотруднике;

- доход, который облагается по стандартной ставке 13% за каждый месяц;

- имущественные и социальные вычеты (+ коды);

- итоговая сумма вычетов, налогов и доходов.

Заголовок

В графе «за 20__год» укажите календарный год, за который составляется отчетность.

В графе «№__» укажите, какой по счету 2-НДФЛ вы составляете касаемо данного предприятия.

В графе «от__» укажите дату заполнения 2-НДФЛ (дд.мм.гггг).

В графе «признак» укажите, в соответствии с каким пунктом налогового кодекса составляется документ (1 – в соответствии с п. 2 ст. 230 КРФ, 2 – в соответствии с п.5 ст. 226).

В графе «в ИФНС» укажите 4-значный код налоговой службы.

Раздел 1. Данные о налоговом агенте

Если вы заполняете данные на организацию, то укажите ваш ИНН и КПП (код постановки на учет). Если вы заполняете форму на своего сотрудника, то после ИНН укажите КПП в соответствии с местом расположения подразделения.

Пункт 1.2 «Наименование организации/Фамилия, имя, отчество физического лица»: укажите полное (или сокращенное) наименование предприятия. ФИО указываете полностью, без сокращений.

Пункт 1.3 «Код ОКАТО»: укажите код административно-территориального учреждения, где находится компания или ее подразделение.

Если работник в течение календарного года получал зарплату в нескольких подразделениях предприятия (например, его переводили), то заполняется несколько справок, в соответствии с количеством точек получения дохода от одного предприятия.

Код ОКАТО можно получить в налоговой (по месту прописки) или найти в специальном справочнике.

Если вы являетесь ИП, то укажите код ОКАТО адреса проживания (по прописке).

Пункт 1.4 «Телефон»: укажите ваш номер или бухгалтерии. Главное, чтобы сотрудник, который взял трубку, предоставил корректный ответ касаемо доходов физ. лица, на чье имя выдается справка. Данная область не заполняется, если контактный телефон отсутствует.

Раздел 2. Данные о физ. лице – получателе дохода

2.1 «ИНН»: укажите ИНН налогоплательщика. Если такой код отсутствует, то графу не заполняйте.

2.2 «Фамилия, имя, отчество»: указываете ФИО физ. лица, без сокращений. Если речь идет об иностранном гражданине, то допускается написание латинскими буквами.

2.3 «Статус налогоплательщика»: укажите код статуса данного физ. лица: 1 – гражданин РФ, 2 – не гражданин РФ, но имеет основания для пребывания на территории страны, 3 – является специалистом, прибывшим из-за границы для выполнения определенной работы.

2.4 «Дата рождения»: укажите в формате дд.мм.гггг.

2.5 «Гражданство»: укажите код страны, гражданином которой является физ. лицо (в соответствии с Общероссийским классификатором стран). При отсутствии гражданства, укажите код страны, где был выдан документ, удостоверяющий личность.

2.6 «Код документа, удостоверяющего личность»: берется в справочнике «Коды документов».

2.7 «Серия и номер документа»: укажите данные без знака «№».

2.8 «Адрес места жительства в РФ»: в соответствии с любым документом, который подтверждает регистрацию физ. лица. Укажите почтовый индекс, код региона, город, район, населенный пункт, улицу, дом, квартиру.

2.9 «Адрес проживания в стране»: укажите адрес ПМЖ (для физ. лиц без гражданства и иностранцев), код страны, можно использовать латинские буквы.

Раздел 3. Доходы, облагаемые налогом по ставке __%

В заголовке укажите процент ставки налога (9%, 13%, 15%, 30%, 35%). Если ставки отличались в разные периоды времени, то разделы 3, 4, 5 заполняются для каждой из ставок отдельно.

- «Месяц»: напишите в хронологическом порядке номер месяца налогового периода, который соответствует дате получения дохода.

- «Код дохода»: перечень можно найти в Справочнике кода доходов.

- «Сумма дохода»: впишите полную сумму без учета налогов.

- «Сумма вычета»: укажите сумму вычитаемых налогов.

Раздел 4. Стандартные, социальные и имущественные налоговые вычеты

Заполняйте раздел, если с лица, на которое вы заполняете документ, производились имущественные или социальные налоговые вычеты.

4.1 «Суммы предоставленных налогоплательщику налоговых вычетов»: укажите суммы налоговых вычетов, производимых с физ. лица.

Код вычета выбирается из Справочника. Сумма вычета соответствует той, которая указана в Справочнике.

4.2, 4.3 укажите дату уведомления налоговой службы и номер, согласно которому работник получил право на произведение вычетов ФНС.

4.4 «Код налогового органа, выдавшего уведомление».

Раздел 5. Общие суммы дохода и налога по итогам налогового периода по ставке ___%»

Раздел заполняется для каждой налоговой ставки отдельно (в случае, если их несколько).

5.1 «Общая сумма дохода»: указывайте без учета налогов, за определенный налоговый период.

5.2 «Налоговая база»: укажите общую сумму всех доходов сотрудника на предприятии.

5.3 «Сумма налога исчисленная»: укажите общую сумму налога (которую указывали в 3 разделе).

5.4, 5.5, 5.6: для документа НДФЛ с признаком 2 не заполняется.

5.7 «Сумма налога, не удержанная налоговым агентом» укажите сумму налога, которая не удерживалась в указанном периоде.

Сроки сдачи справки 2–НДФЛ и штрафы за просрочку

Если вам необходимо сдать отчетность в налоговую, то данный тип справки необходимо предоставить не позднее 1 апреля.

Сумма штрафа за несвоевременную сдачу документа: от 300 до 500 рублей (если причиной задержки были действия со стороны конкретного должностного лица).

В случае, если виновником просрочки является ИП, то штраф составляет 200 рублей за каждый непредоставленный документ.

Прочие нюансы:

- будьте внимательны при подборе кода налогового вычета (например, если у работника есть несовершеннолетние дети, код будет иной);

- желательно, чтобы начисленная сумма налога — удержанная и перечисленная, совпадали.

- опирайтесь на пример заполнения документа, так будет проще.

Заполнение и сдача онлайн

На видео показано, где и как вы можете заполнить данный документ в интернете:

Изменения в 2016 году

В 2016 году ожидается ужесточение графика подачи справок 2-НДФЛ. Кроме того, изменяется степень наказания за нарушение установленных сроков для их подачи. Так, если в 2015 году размер штрафа составлял всего 200 рублей, которые платились за каждый просроченный документ, то с 1 января эта сумма выросла в 5 раз и стала равна 1000 рублей.

Теперь у налоговых органов расширяются полномочия, и появляется возможность приостановить все операции, связанные с банковским счетом (в том числе переводы электронных средств). Эта мера будет предприниматься в случае задержки на 10 дней или более.

Другое важное нововведение связано с появлением штрафа за предоставление недостоверных данных: он равен 500 рублям.